Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Оглавление

Как списать долги через МФЦ, и кому это доступно

Оглавление

Списание долгов по кредитам физических лиц через МФЦ бесплатно — это шутка? Нет! С 1 сентября 2020 года каждый россиянин, который подходит под законные требования, может избавиться от своих просроченных кредитов и микрозаймов, которые уже невозможно погашать, совершенно бесплатно, без суда и других изнурительных процедур. Но почему тогда об этом еще не трубят из каждого утюга? А по очень простой причине: доступна эта процедура далеко не всем гражданам.

В целом, институт банкротства в РФ существует достаточно давно. Для физических лиц возможность обанкротиться стала доступна с 2015 года, когда вступил в силу закон № 127-ФЗ. А вот бесплатно и без суда стало реально обанкротиться только начиная с осени 2020 года, когда законодатели приняли соответствующие поправки.

прямо сейчас через WhatsApp

Как списать долги по кредитам через МФЦ: инструкция

Система работает очень просто, и разобраться в ней сможет даже далекий от сферы права человек:

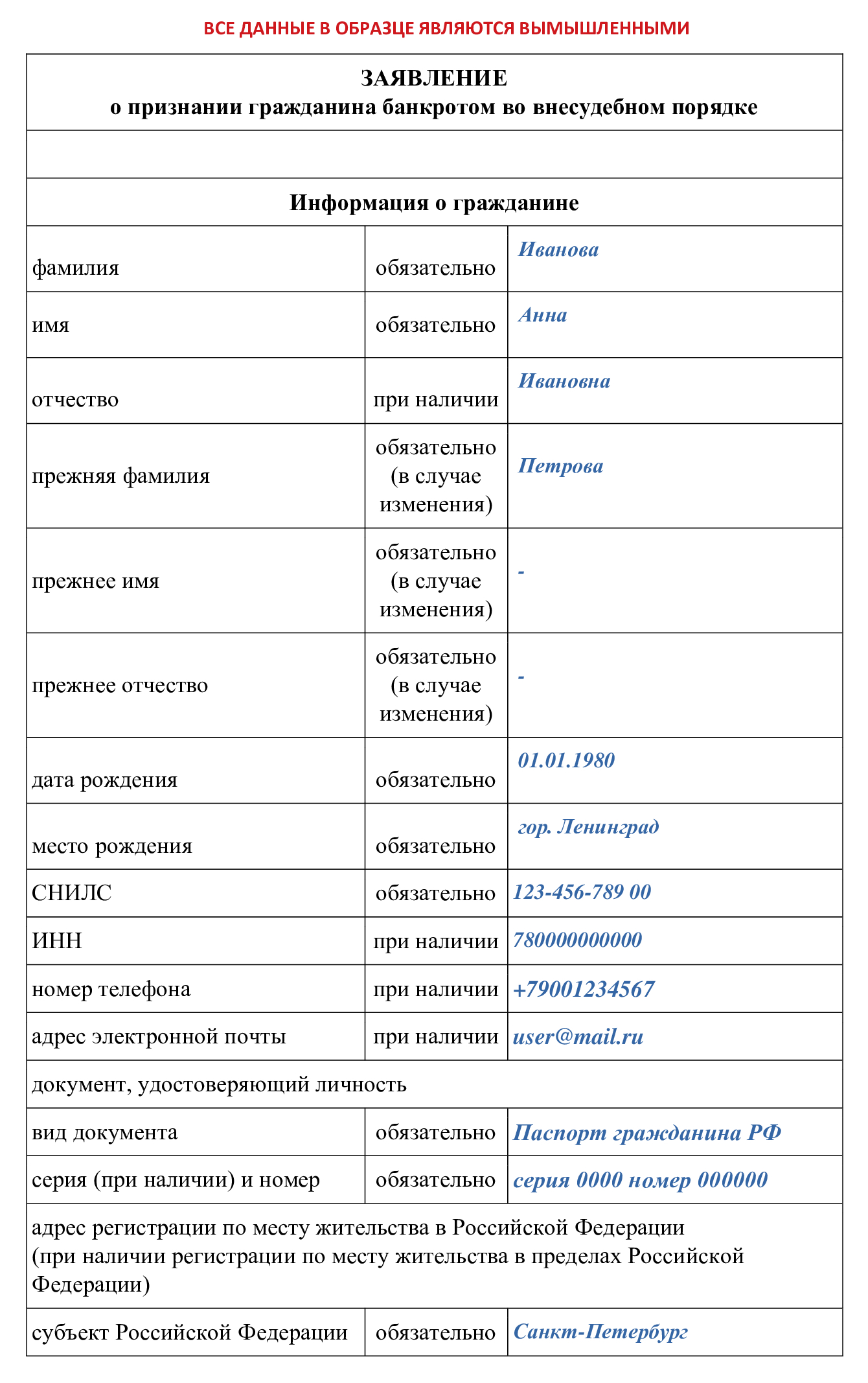

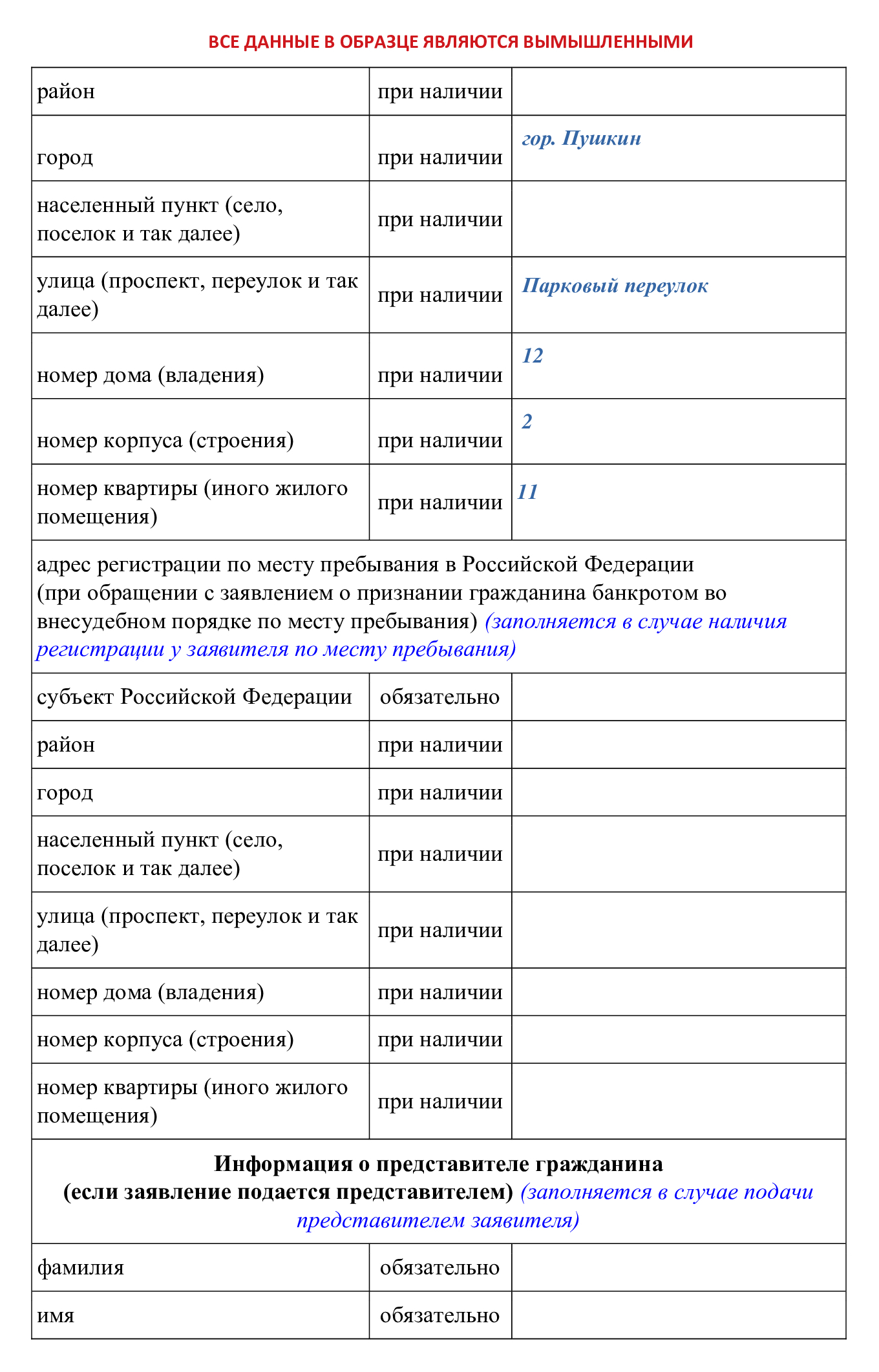

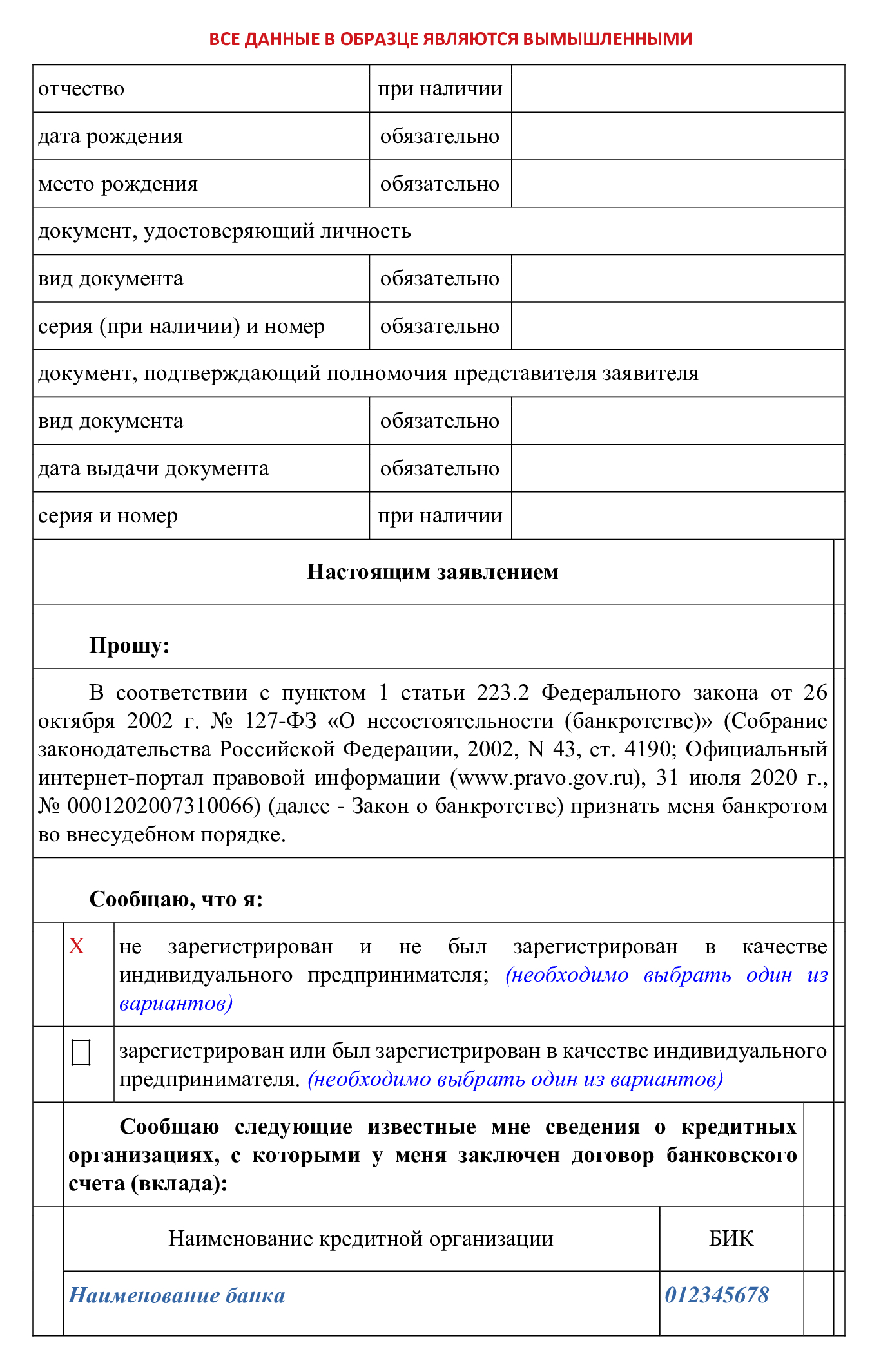

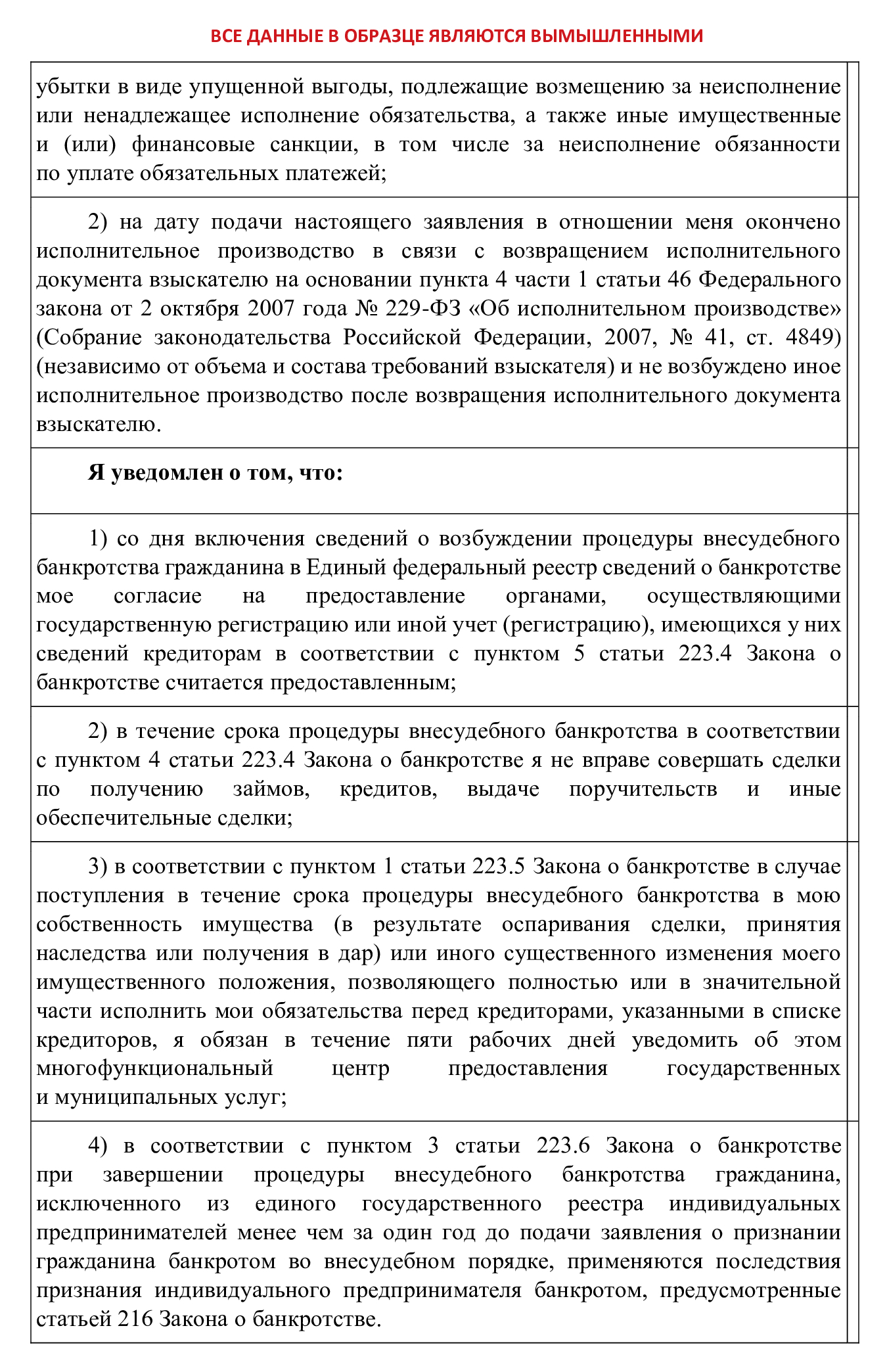

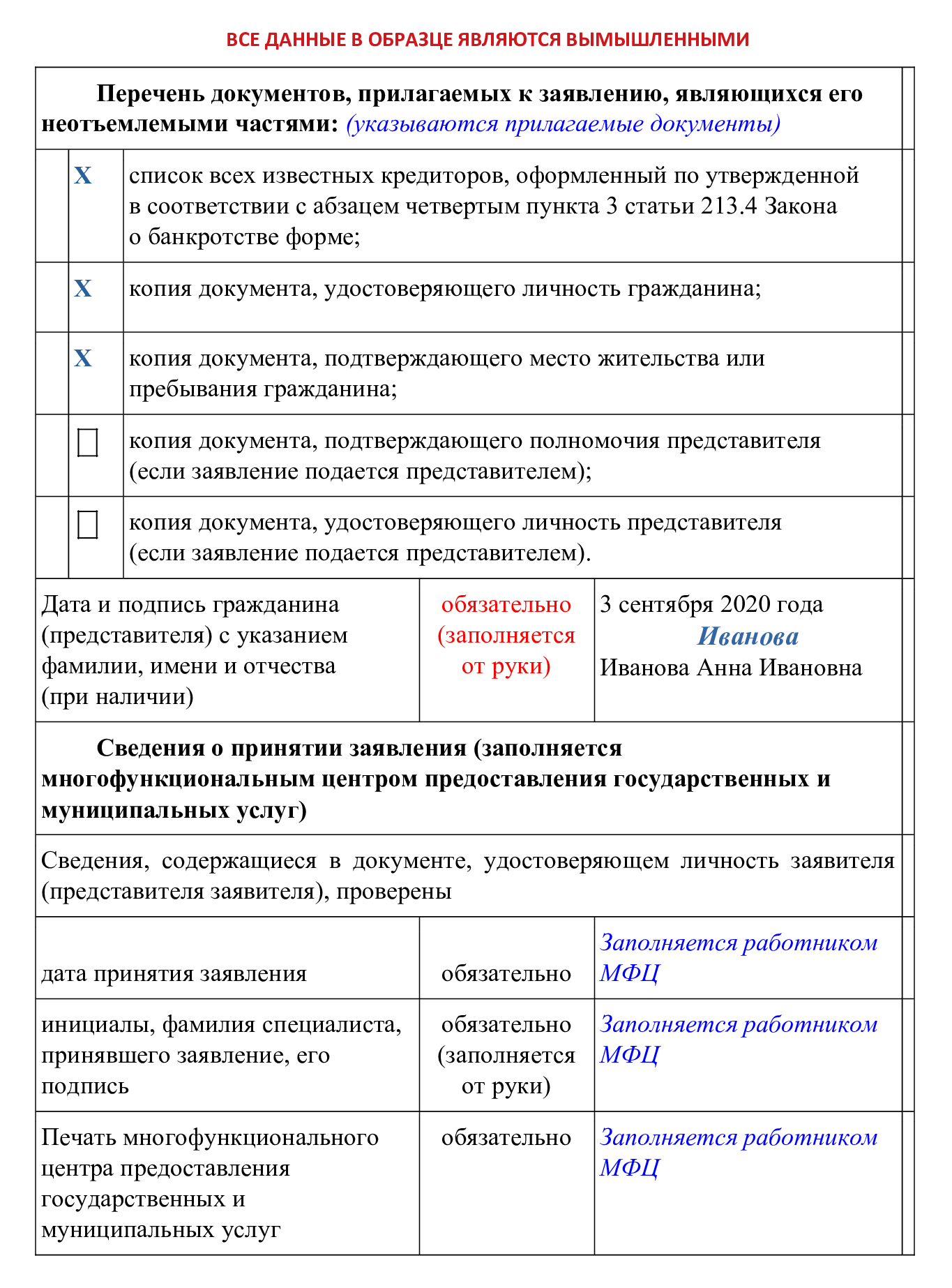

- Сначала пишете заявление о признании несостоятельности. Даже необязательно «гуглить» бланки в интернете — это можно сделать непосредственно в самом МФЦ, воспользовавшись шаблонами, которые любезно предоставят сотрудники многофункционального центра. План Б: вы можете скачать наш готовый шаблон.

- Готовите перечень своих кредиторов. Здесь несколько строже: документ необходимо оформить в соответствии с Приложением № 1 к Приказу Министерства экономического развития РФ от 5 августа 2015 г. № 530 (1). В списке нужно указать, кому и сколько конкретно вы должны.

- Записываетесь в МФЦ на прием. В назначенный день вы подаете свой пакет документов (заявление, перечень кредиторов, паспортные данные, ИНН и, возможно, другие документы, о чем вас проинформируют сотрудники МФЦ).

- Далее в течение одного рабочего дня представитель многофункционального центра проверяет ваши документы, в том числе — соответствие вашей кандидатуры на бесплатное банкротство. Если вы проходите, то в течение пяти рабочих дней сведения о начале процедуры будут переданы в ЕФРСБ (2). Если нет — вы получите уведомление об отказе.

Упрощенное банкротство будет длиться ровно полгода. При этом не нужно будет что-то делать, куда-то ходить или же искать финансового управляющего — он для внесудебного банкротства не нужен. Соответствующие записи появятся в ЕФРСБ, на «Коммерсанте» (3), и после вас признают банкротом: через полгода, если обстоятельства не изменятся, процедура будет окончена.

Какие задолженности можно списать через МФЦ

Процедура внесудебного банкротства предполагает законное списание большинства долгов, которые могут возникнуть у человека:

- Вы сможете списать долги по ЖКХ — за воду, электричество, квартплату и так далее.

- У вас появится возможность избавиться от просроченных кредитов и микрозаймов.

- Вы спишете долги перед перед частными лицами, в том числе — по долговым распискам.

- Вы избавитесь от просроченных налогов, которые не подпадают под амнистию.

С другой стороны, через МФЦ вы не спишете алименты, долги по субсидиарной ответственности, заработные платы в отношении бывших сотрудников — если вы сами были работодателем — например, ИП. Впрочем, такие виды долгов нельзя списать и в обычном судебном банкротстве.

прямо сейчас через Telegram

Кому доступно списание долгов через внесудебное банкротство

Большинству людей процедура внесудебного списания не подходит именно по той причине, что они не соответствуют довольно жестким требованиям законодательства.

Списать свои просроченные долги через МФЦ могут люди, у которых:

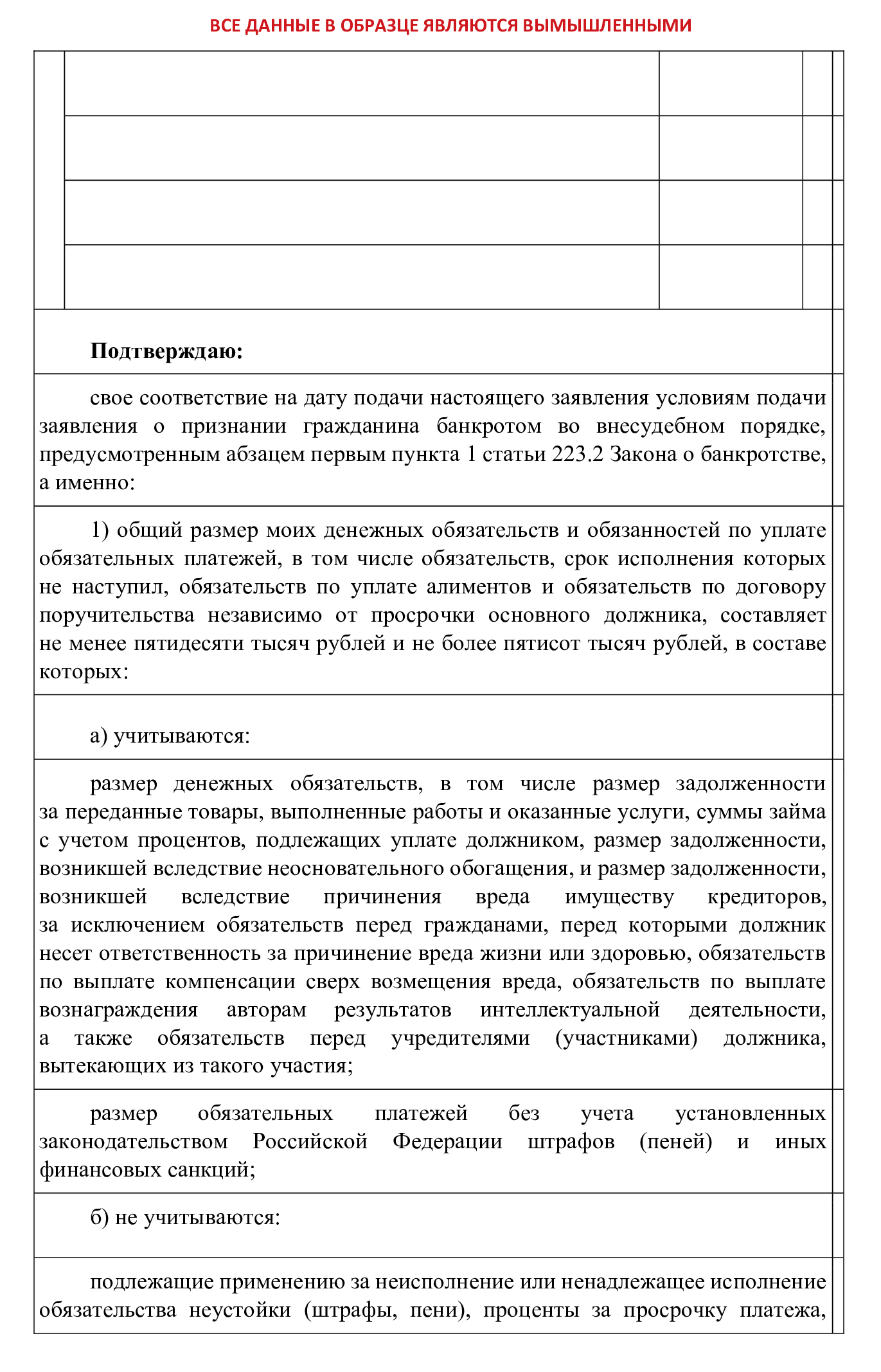

- Общий размер долга составляет 25 тысяч — 1 млн рублей.

Учитывать нужно все долги, даже несписываемые. Вы подходите, если у вас, допустим, по кредитной карте задолженность составляет 200 тысяч рублей, а по потребительскому кредиту — 350 тысяч, да еще коммуналка накопилась на 150 тысяч: в сумме выходит 700 тысяч рублей. При соответствии всем прочим требованиям это дает право обратиться за бесплатным банкротством.

- Есть закрытые исполнительные производства у приставов по причине отсутствия у должника имущества и доходов. То есть по ч. 4 п. 1 ст. 46 № 229-ФЗ.

До введения поправок в закон, по первому требованию (размер долгов, который тогда составлял от 50 до 500 тысяч рублей) было довольно непросто уложиться. Например, через погашение части задолженностей, чтобы «пролезть под верхнюю планку». Теперь же верхний потолок долга составляет 1 миллион рублей, и это расширяет возможности должников.

В то же время со вторым требованием у многих и по сей день возникает проблема. Не у всех приставы уже «добрались» до долгов — у кого-то вообще пока нет просрочек, или же кредиторы еще не подавали в суд. Гражданам, утратившим платежеспособность, но не имеющим пока никаких исполнительных производств, для банкротства одна дорога — через арбитраж.

Как оформить бесплатное банкротство в МФЦ самостоятельно: инструкция и бланки заявленийСтатья по теме

Ну и добавим несколько общепринятых требований к должникам, которые собираются самостоятельно обанкротиться:

- Ранее, в течение 5 лет, человек не признавал банкротство.

- У должника нет судимостей по экономическим преступлениям. По крайней мере, отсутствуют неснятые или непогашенные судимости.

- У человека нет имущества, за счет которого можно бы было провести процедуру банкротства и раздать долги. То есть, вы не работаете, у вас отсутствует пассивный доход, нет земельного участка, гаража, автомобиля или другой собственности, которая могла бы быть включена в конкурсную массу.

Становится понятно, почему бесплатное банкротство не настолько доступно, как могло показаться поначалу: большинство российских должников попросту не подходят под жесткие условия законодателей.

Собственно, по поводу этих требований до принятия законопроекта разгорались нешуточные дискуссии. Сама идея бесплатного признания несостоятельности зародилась в 2016 году, когда стало очевидно, что граждане-должники массово не отправились за списанием долгов.

Так, в первый месяц действия закона о банкротстве с заявлениями в арбитражные суды обратились около 200 человек. В дальнейшем количество желающих обанкротиться увеличивалось, но не настолько, как рассчитывали аналитики и эксперты. В итоге через несколько месяцев выяснилась и причина массового нежелания банкротиться: оказалось, что это слишком дорогое удовольствие для должников.

Возник вопрос, как упростить процедуру, сделав ее доступнее для совсем бедных слоев населения. Так и родилась идея с бесплатным признанием несостоятельности. Ее разрабатывали сразу в нескольких ведомствах, много раз правили и меняли, а на фоне коронавирусного кризиса власти решили срочно внедрить в массы, чтобы облегчить людям кредитную нагрузку.

Но банки и другие представители финансового сектора начали опасаться, что тогда тут же бесплатно побежит банкротиться 90% их клиентов. Поэтому, чтобы соблюсти баланс интересов, были внесены ограничения лимита долгов (поначалу до 500 тысяч рублей, потом до 1 миллиона) и с закрытыми исполнительными производствами: кандидату в банкроты необходимо иметь хотя бы одно производство, закрытое по «той самой» статье закона № 229-ФЗ, при отсутствии открытых дел в ФССП.

Да, то и другое возможно. Банкротство членов семьи не влияет на возможность признать себя несостоятельным через суд или в МФЦ. А вот совместное банкротство возможно по общим обязательствам только в судебном порядке. На практике встречается и банкротство поручителей с основными должниками, и банкротство заемщика и созаемщика по ипотеке, в том числе, если они приходятся друг другу супругами.

Боль бесплатного банкротства: пенсионеры, инвалиды и малоимущие

Теперь перейдем к самой больной теме бесплатного признания несостоятельности — к социально уязвимым слоям населения. Внесудебное банкротство пенсионеров, инвалидов и других категорий не сильно обеспеченных граждан долгое время оставалось розовой мечтой — практика показала, что процедура оказалась недоступна для большинства людей, находящихся на попечении государства.

Дело в том, что большинство таких граждан получает стабильный доход — пенсию по старости или по инвалидности, что закрывало для них дорогу за бесплатным списанием задолженностей.

Банкротство пенсионера в 2025 годуСтатья по теме

Ситуация частично улучшилась после принятия поправок о защите прожиточного минимума. Раньше судебные приставы могли выносить постановление о списании 50% доходов должника в пользу кредитора. Теперь же они должны оставлять человеку хотя бы прожиточный минимум — но только по заявлению неплательщика.

Положение должников в корне изменилось, когда в Минэкономразвития предложили открыть возможности бесплатного банкротства для пенсионеров и инвалидов (4), и это предложение нашло поддержку у Президента. Он отметил, что пенсионеры не должны превращаться в вечных должников.

Итак, после обсуждения и принятия всех поправок с 3 ноября 2023 года заработали новые правила банкротства через МФЦ.

- Теперь внесудебно банкротиться можно спустя 5 лет после прошлой процедуры, а не спустя 10, как предполагалось законом раньше (правда, это «десятилетнее» ограничение так и просуществовало только на бумаге).

- Увеличен диапазон для задолженностей. Если прежде общий долг должен был вписываться в рамки 50 – 500 тысяч рублей, то теперь границы шире: от 25 тысяч до 1 миллиона рублей.

- Получили право на списание долгов пенсионеры и малоимущие получатели ежемесячного детского пособия, если при соответствии всем прочим условиям их кредитор получил исполнительный документ хотя бы за год до подачи заявления на банкротство, а само взыскание не привело к погашению долга.

- Также теперь приступить к упрощенному банкротству могут те, в отношении кого 7 лет назад и ранее взыскателям был выдан исполнительный документ, который не был исполнен (или был исполнен частично).

При соблюдении этих новых условий должно соблюдаться и прежнее: отсутствие у кандидата в банкроты личного имущества, не защищенного положениями 446 ГПК РФ, и доходов, кроме вышеупомянутого пособия или пенсии.

Банкротство без имущества или с имуществом: какие неожиданности могут ждать должников

Отдельно разберем вопрос имущества при внесудебном признании несостоятельности. Здесь применяются нормы ст. 446 ГПК РФ, закрепляющей перечень «неприкасаемого» имущества должников. Это объекты, которые у вас не заберут ни судебные приставы, ни финансовый управляющий, ни кредиторы, ни другие лица.

И вот что к этим объектам относится:

- единственное жилье — квартира, дом, часть дома, доля и так далее;

- земля, на которой стоит ваша единственная недвижимость — например, приусадебный участок;

- хозяйственные постройки в этом же дворе;

- необходимые для жизни предметы быта — мебель, техника и так далее;

- приспособления для обработки земли, рабочие инструменты;

- домашний скот и домашние животные;

- медали и другие награды;

- еда и продукты питания;

- денежные средства в размере прожиточного минимума и другое, перечисленное в статье.

Соответственно, если у вас есть квартира, но нет ничего другого, и вы при этом подходите под прочие требования закона о бесплатном признании несостоятельности, вы вполне можете обратиться в МФЦ и списать просроченные займы и кредиты.

Но вы не сможете избавиться от долгов внесудебно при наличии ипотеки. Если вы взяли квартиру или дом в ипотечный кредит, с такой ссудой вы никак не укладываетесь в критерии внесудебного банкротства.

Это залоговый кредит. В таких случаях полагается проходить:

- реструктуризацию долгов;

- но чаще — реализацию имущества в судебном банкротстве.

Но представим, что ипотечный кредит у вас был оформлен давно, и осталось платить совсем немного. Скажем, 200 тысяч. Плюс есть другие долги, но по общей сумме вы укладываетесь в требования внесудебного банкротства. Можно ли банкротиться в МФЦ при таких обстоятельствах?

Нет. Другие взыскатели обязательно узнают, что у вас есть ипотечная ссуда. Сам залоговый кредитор будет, скорее всего, молчать, потому что ему главное, чтобы платежи вносились своевременно.

И все же, вы не сможете пройти процедуру по целому ряду косвенных причин:

- Сумма ежемесячного платежа. При ипотеке она составляет примерно 10–15 тысяч рублей (нередко и больше). А по требованиям внесудебного банкротства у вас не должно быть дохода, ведь исполнительные производства закрывали ввиду отсутствия у вас имущества и доходов. У кредиторов возникнет резонный вопрос: с каких тогда средств вы погашаете свою ипотеку?

- Даже если такая схема вам каким-то чудом удастся, и МФЦ откроет банкротство, прочие взыскатели обязательно узнают, что вы умолчали об ипотеке, поскольку у них есть доступ к кредитной истории. Напомним, что включать в перечень необходимо все долги, вне зависимости от типа кредиторов. Если вы утаите правду об оформленной ипотеке, остальные кредиторы обязательно воспользуются вашим промахом и обратятся в арбитражный суд, чтобы инициировать банкротство и признать вас недобросовестным должником.

С 2024 года у плательщиков ипотеки появилась возможность пройти банкротство через суд, не жертвуя единственным ипотечным жильем. Для этого заключается мировое соглашение с банком.

Что будет, если скрыть от МФЦ какие-то задолженности

Вы можете быть очень заинтересованы во внесудебном банкротстве, но мы ни в коем случае не рекомендуем вам скрывать правдивое положение вещей.

Если вы утаите, например, информацию об исполнительных производствах, последствия будут минимальными, потому что эта информация легко пробивается сотрудниками МФЦ. Они попросту откажут вам в принятии заявления, и дело будет закрыто.

Но что будет, если провернуть такой финт с размером долговых обязательств? Скажем, Иван Иваныч должен 1,3 млн рублей, а в заявлении указал, что чуть меньше миллиона.

В таком случае:

- МФЦ примет его заявление.

- Далее сведения о начале банкротства будут переданы в ЕФРСБ.

- Появится открытая публикация о внесудебном банкротстве Иван Иваныча.

Кредиторы, которых «забыли» указать, удивятся и вознегодуют. Далее они напишут заявления в арбитражный суд и потребуют немедленно аннулировать дело Иван Иваныча в МФЦ и перевести его банкротство в судебную плоскость.

Тогда внесудебное признание несостоятельности будет прекращено. Суд назначит финансового управляющего и введет реализацию имущества. И уже тот поднимет вопрос о недобросовестности нашего героя.

Увы, но Иван Иваныч обманывал государственный орган и своих кредиторов. Подобные вещи расцениваются именно как недобросовестное поведение, которое чревато признанием банкротства без освобождения должника от долгов. Что это значит? Ничего хорошего: банкротные последствия для гражданина наступят, и при этом все равно придется все долги возвращать.

Та же история будет с имуществом. Кредиторы могут проверить зарегистрированное на вас или на вашу супругу имущество (совместно нажитое в браке) и выяснить, что вы не так уж и бедны. Итог будет тот же: неосвобождение от долгов.

Наконец, аналогичный же исход ждет вас, если:

- Вы «забудете» об ипотечном кредите — заинтересованные кредиторы проверят ваши непогашенные ссуды по кредитной истории.

- Вы получите наследство или разбогатеете во время прохождения полугодовой процедуры в МФЦ и не сообщите об улучшении своего материального положения.

Помните, ваши кредиторы — это заинтересованные лица. Они стремятся к тому, чтобы не списывать вам долги. Поэтому они будут вас проверять. Если окажется, что вы хитрите, они быстро переведут дело в арбитражный суд.

Пока нет никаких госпрограмм, которые позволяли бы избавиться от долгов в досудебном порядке, по аналогии с налоговой амнистией. На сегодняшний день без банкротства физических лиц списать долги невозможно — освободиться от непосильных денежных обязательств получится только в соответствии с положениями закона № 127-ФЗ.

Если у вас схожая ситуация, но вы не уверены, что сможете пройти банкротство в обход суда, запишитесь к нам на бесплатную консультацию.

Мы проанализируем ваше финансовое положение и поможем вам списать кредиты, займы, коммунальные платежи и прочие долговые обязательства «под ключ». Даже если вы не подходите под упрощенную процедуру, наш юрист предложит вам сопровождение в судебном банкротстве, и вам не придется прилагать лишние усилия, чтобы избавиться от обязательств.

Источники

- Приказ МЭР России от 05.08.2015 № 530. Приложение № 1. Список кредиторов и должников гражданина (Форма).

- Федресурс (ЕФРСБ): поиск по должникам.

- «Коммерсантъ». Поиск сообщений о банкротстве.

- Пенсионерам разрешат банкротиться бесплатно. Как планируется изменить систему упрощенного банкротства в России и кто от этого выиграет.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.