Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Банкротство физлиц: как избавиться от долгов по закону

В 2024 году граждане списывают долги по кредитам через процедуру банкротства физического лица. Судебное банкротство должников работает с 2015 года, а с 01 сентября 2020 года появился новый закон о внесудебном признании несостоятельности в МФЦ. Вступить в процедуру и списать кредиты можно платно в арбитражном суде или бесплатно — через МФЦ. Рассказываем, кому подходит внесудебное и судебное банкротство, и как списать долги по закону.

В нашей стране объявить банкротство может каждый заемщик, не справившийся с долговой нагрузкой — это его гражданское право. Если человека признают банкротом, его кредиты и долги списываются. Государство защищает простых людей от рьяного и бесполезного взыскания со стороны кредиторов через обеспечение возможности обнулить задолженности заемщиков и помочь им остаться законопослушными гражданами.

В этом материале мы поговорим об особенностях и правилах проведения процедуры, кратко разберем понятие банкротства и постараемся разрешить все вопросы, которые могут возникнуть у читателей.

Кто может стать банкротом в 2024 году

Требования и условия для банкротства физлица через суд и через МФЦ отличаются.

- Долги от 300 тысяч ₽

- Имущество не препятствует банкротству (долги списывают после продажи собственности, или списывают без торгов, если имущества нет)

- Исполнительные производства не имеют значения

- Нет судимостей по экономическим статьям

банкротства через МФЦ

- Долги строго до 1 млн ₽

- Подходит, если нет имущества, кроме единственного жилья

- Окончено исполнительное производство в связи с отсутствием у заявителя имущества или если ИД выдан более 1 года или 7 лет назад

- Судимость не препятствует обращению в МФЦ

Если человек подает на банкротство в МФЦ, сотрудники многофункционального центра проверяют, есть ли дела у приставов и закрыты ли они по нужной статье. Максимальная сумма для списания с 3 ноября 2023 года — не больше 1 миллиона рублей.

Перед тем, как оформить банкротство физлица, необходимо узнать задолженности и их размеры. Сделать это можно через профильные порталы:

- по кредитам и займам — в профилях приложений банков и МФО;

- по налогам — в личном кабинете на сайте налоговой;

- по штрафам за нарушение ПДД — на портале ГИБДД;

- по исполнительным производствам — на сервисах сайта ФССП и т.д.

Если долг превысил 500 тысяч рублей, и вы не платите по кредитам, займам и другим долгам больше 3 месяцев, признание банкротства физлица становится обязательным. Однако списать долги возможно и «без просрочек» — то есть, до того момента, как они наступили. Но потребуется предоставить судье железобетонные подтверждения, что платить по своим долгам вы больше не в состоянии.

Частые вопросы

В целом, так же, как и банкротство по всем другим денежным обязательствам, подлежащим списанию. Вы подаете заявление, дожидаетесь первого заседания, после чего финансовый управляющий проводит реализацию имущества. Вне зависимости от общей суммы кредитных долгов, а также, есть у вас собственность или нет — если нет никаких нарушений, долги по кредитам будут списаны по окончании процедуры.

Ограничения при банкротстве через суд минимальны, и основных причин для отказа не так много. Так, проведение процедуры невозможно для того, кто уже проходил банкротство в течение пяти лет до новой подачи заявления. Также не может быть признан банкротом тот, кто не обладает признаками неплатежеспособности (то есть по факту платить может — но не хочет). Еще одна причина, по которой ведение дела становится невозможным — установление факта неоплаты судебных издержек (госпошлины, вознаграждения финуправляющему).

Как правило, реализацией все заканчивается. После того, как продается имущество должника, не имеющее защиты по ст. 446 ГПК РФ, и в порядке очередности удовлетворяются требования кредиторов, непогашенную часть задолженности суд списывает. Единственная процедура, которая может продолжиться после реализации — это если дела у приставов были временно прекращены стартом банкротства. Тогда, при взыскании ФССП долгов, не подлежащих списанию (например, алиментов), исполнительные производства по ним будут продолжены. Но с банкротными процедурами это уже не связано.

Банкротное дело в среднем занимает от 7-8 месяцев и до года. Длительность процедуры во многом зависит от сложности дела: от количества имущества для реализации, есть ли спорные сделки, будет ли попытка реструктуризации или же сразу введут реализацию собственности и т.д. В то же время банкротство через МФЦ длится фиксированные полгода — ни больше, ни меньше.

Как объявить себя банкротом через суд

Признаки банкротства физлиц для судебной процедуры:

Процесс и основания признания банкротом физического лица регулирует закон о банкротстве физических лиц № 127-ФЗ (Глава X). Ниже изложена пошаговая инструкция по процедуре банкротства должников: в суде или через МФЦ.

Как начать процедуру банкротства в арбитражном суде: инструкция

Подготовка документов — важная часть досудебной работы, от которой в том числе зависит успех. Список индивидуальный, зависит от ситуации должника.

Цель — подтвердить неплатежеспособность. Суд проанализирует доходы и расходы по кредитам и прочим долгам, размер задолженностей, состав имущества.

Излагаем причины несостоятельности, суммы долгов, финансовое положение, данные о кредиторах и заявителе. В конце просим признать себя банкротом и указываем СРО, из членов которой будет выбран финансовый управляющий для процедуры.

Заявление о банкротстве должно быть передано на рассмотрение в арбитражный суд по месту жительства.

- в заявлении указываются кредиторы, включая коллекторов, их юридические адреса, наименования, и размеры долга — основного и процентов;

- отдельно следует указать задолженности по судебным решениям;

- если пристав что-то продал — сообщите и приложите постановление, если не нашел имущества и закрыл дело — тоже не молчите;

- если вы обращались в банки за реструктуризацией или кредитными каникулами — представьте доказательства (электронные запросы можно скачать из личного кабинета). Такие факты подтверждают, что вы пытались урегулировать дело в досудебном порядке.

по месту жительства или регистрации.

Суд рассматривает документы и назначает дату заседания.

На первом заседании судья изучает суть и обстоятельства процесса, назначает финуправляющего и вводит одну из процедур, применяемых в деле:

- реструктуризации долгов;

- реализации имущества.

Собственно, после первого заседания суда и стартует полноценное банкротство физлиц, когда финансовый управляющий приступает к работе.

Сведения о вступлении в процедуру публикуются в течение 3 дней на профильном портале — ЕФРСБ (Федресурсе). Это своеобразный «реестр банкротов». Публикации доступны всем в интернете — именно здесь банки узнают, что вы собираетесь списать долги. Причем это касается как арбитражного дела, так и банкротства через МФЦ.

Отслеживать статус дела на любой его стадии можно и на портале «Электронное правосудие», где размещена картотека дел в подсудности арбитражного суда.

Информация на портале ЕФРСБ доступна пользователям онлайн — это открытые данные.

На каждом из этапов банкротства гражданин может заключить мировое соглашение с кредиторами, что приведет к прекращению производства по делу. Однако в случае нарушения утвержденного судьей соглашения в отношении должника принудительно возобновят процедуру.

это оздоровительная процедура, которая позволяет рассчитаться с долгами в течение максимум трех лет на льготных условиях, без банковских процентов и пеней.

Суд назначит реструктуризацию, если должник платежеспособен и может рассчитаться за счет зарплаты и других доходов. На практике нужно, чтобы месячный доход составлял от 50 тысяч рублей в регионах и от 100 тысяч рублей в Москве. Но, конечно, все зависит от общей суммы долга.

Как проходит реализация имуществаСтатья по теме

процесс продажи с торгов собственности банкрота для расчета с кредиторами вырученными средствами. Суд назначит реализацию сразу, если человек неплатежеспособен, либо если реструктуризация не состоялась. Ходатайство о прекращении процедуры реструктуризации смысла не имеет — если есть объективные предпосылки, что рассчитаться не выйдет даже на лояльных условиях, лучше с самого начала ходатайствовать перед судьей, чтобы провести реализацию.

В течение одного дня после того, как суд ввел процедуру банкротства должника, последний обязан передать финуправляющему дебетовые (в том числе, зарплатную), а также кредитные карты и данные о счетах.

Что делает финансовый управляющий:

- проверяет имущество гражданина;

- проводит опись и оценку имущества для конкурсной массы;

- организует торги, продает собственность банкрота, если она есть;

- в порядке очередности рассчитывается с кредиторами за счет выручки от торгов.

Если у вас есть автомобиль, несколько объектов недвижимости, акции или доли в ООО, финансовый управляющий продаст это имущество для расчета по долгам.

Процедура реализации имущества длится 7-10 месяцев. После того, как дело прекращено и долги списаны, доступ к банковским картам и счетам возвращают должнику; можно вновь покупать имущество и копить деньги, не боясь арестов и взысканий.

У вас не заберут все имущество — единственная квартира в собственности, мебель, техника, личные вещи останутся с вами. Если вы подали на банкротство раньше банка, процедурой занимается финуправляющий, который защищает вас от произвола кредиторов. И наоборот: если процесс инициирует ваш кредитор, он сам выбирает финансового управляющего — зачастую, лояльного к себе — и получает больше контроля над процедурой.

Права физлица при банкротстве в суде

Должник может:

- Получать ежемесячные выплаты: прожиточный минимум из зарплаты или пенсии на проживание, плюс по одному прожиточному минимуму на каждого из своих иждивенцев.

- Просить об исключении имущества из конкурсной массы. Это вещи дешевле 10 тысяч рублей либо оборудование для работы, для религиозных или медицинских целей. Список открытый, главное — обосновать.

- Оспаривать требования кредиторов — не соглашаться с суммой долга, процентов, с залогом и т.д.

- Жаловаться на финансового управляющего, если он ущемляет ваши права. Это актуально, когда управляющего выбрал кредитор. Такой финуправляющий старается для банка — включает в конкурсную массу все, что найдет, оспаривает сделки, заявляет о недобросовестности банкрота.

- Участвовать в процессе, выражать свою позицию, давать пояснения. А можно доверить это профессионалам и спокойно ждать списания долгов.

Первой и ключевой обязанностью банкрота является сотрудничество с финуправляющим. Важно предоставлять ему сведения и документы, напрямую касающиеся процесса, отвечать на его запросы и так далее. Разумеется, в процедуре, инициированной самим должником, можно рассчитывать на больший успех, чем если банкротство гражданина начнут его кредиторы. И все же готовность взаимодействовать с финансовым управляющим вернее всего приведет к успеху и итоговому избавлению от долгов.

Порой вступающие в банкротство боятся, что кредиторы оспорят сделки, отнимут последнее, а то и вовсе — добьются отмены решения суда о признании банкротом, и долги не спишут. Но переживать не стоит — заручившись сопровождением опытного юриста, вы можете не опасаться за исход процедуры. Если вы ничего не утаивали, долги вам спишут, как бы кредиторы не лезли из кожи вон.

Помните, что фиктивное или преднамеренное банкротство не просто лишит шанса на списание долгов. Это — серьезное правонарушение, за которое полагается административное наказание в виде штрафа.

Законный способ, как обанкротиться без суда

Предлагаем небольшой поэтапный мануал на тему, как самому признать себя банкротом (пошаговая инструкция, порядок подачи заявления и алгоритм действий для заемщиков, которые подходят под требования закона):

по месту временной или постоянной регистрации. На сайте МФЦ записываемся на очный прием.

В назначенное время с паспортом, СНИЛС и ИНН приходим, составляем заявление, прикладываем список кредиторов и справки (если необходимо). Подписываемся и получаем расписку о приеме.

В течение одного рабочего дня сотрудники центра изучают заявление и основания для банкротства. Основной момент — исполнительные производства окончены, и исполнительные листы возвращены взыскателям на основании п. 4 ч. 1 статьи 46 № 229-ФЗ.

Долги могут быть любыми: перед банками, налоговой, частными лицами. Главное — чтобы они входили в категорию подлежащих списанию.

Саму процедуру никто не оплачивает (еще раз: она бесплатна), а список кредиторов и размеры долгов МФЦ не проверяет, кроме соответствия верхнему порогу — 1 миллион рублей. Что указал должник — то и спишут. И наоборот: что забыл упомянуть, то будут дальше взыскивать. Своеобразная «изюминка» ведения дела вне арбитража.

Что еще проверяют:

- есть ли у вас регистрация (временная или постоянная) по адресу, обслуживающему этот МФЦ;

- истекли ли 30 дней, если вы ранее подавали на внесудебное банкротство, но МФЦ вам отказал в возбуждении дела;

- не осуществлялось ли ранее признание физлица банкротом в срок меньше 5 лет до подачи заявления;

- нет ли у вас сейчас открытых судебных процессов о банкротстве или внесудебного банкротства в другом МФЦ.

Запись сообщения о намерении должника обанкротиться во внесудебном порядке сотрудник МФЦ делает на Федресурсе.

Должник в этот период ничего не делает: ему не предъявляют претензий и требований, но и новый кредит он взять не может.

Кредиторы вправе проверять финансы и имущество должника. Они направят запросы в Росреестр, в ГИБДД, в ГИМС (а вдруг?), в Ростехнадзор о собственности, которая зарегистрирована на проходящего банкротство человека. Если они найдут имущество, то могут подать в арбитражный суд возражения. Тогда МФЦ прекратит процедуру, а суд введет реструктуризацию или реализацию.

Если упрощенное банкротство прошло без возражений со стороны кредиторов, после завершения процедуры МФЦ делает еще одну публикацию — об освобождении человека от долгов. Задолженности списаны, должник (физическое лицо) признан банкротом!

Частые вопросы

Нет, на данный момент удаленно такое заявление не подается. Более того, оно подписывается не дома, а в присутствии сотрудника МФЦ, поскольку специалист должен подтвердить личность заявителя.

Упрощенное банкротство граждан длится полгода. Должник в этот период ничего не делает: ему не предъявляют претензий и требований, но и новый кредит он взять не может. Как результат, по прошествии ровно шести месяцев дело будет завершено.

Кому спишут долги бесплатно

Итак, типичный кандидат на внесудебное банкротство:

- Имеет долги размером от 25 тысяч (минимальная сумма списания долгов) до 1 миллиона рублей. До 3 ноября 2023 года интервал был меньше: 50–500 тысяч.

- В качестве должника был «фигурантом» по исполнительному производству, однако приставы закрыли дела по п. 4 ч. 1 ст. 46 № 229-ФЗ.

- Не имеет дохода.

- Не является собственником имущества, кроме единственного жилья.

Когда вводилась упрощенная процедура, предполагалось, что она распространится на социально незащищенную группу людей. Однако пенсионерам и получателям пособий внесудебное банкротство было недоступно вплоть до ноября 2023 года, когда заработали поправки в законодательство. Теперь же в когорту тех, кто сможет обанкротиться вне суда, прибавились:

- Пенсионеры и адресаты ежемесячных социальных выплат на детей, если за год до банкротства или ранее ФССП (Федеральная служба судебных приставов) инициировала в отношении должника взыскание по исполнительному документу.

- Граждане, с которых ФССП взыскивала долг по исполнительному документу за последние 7 лет до момента подачи заявления на внесудебное банкротство. Долг при этом приставы взыскать не смогли или взыскали его лишь частично. Важно, чтобы исполнительный документ был выдан кредитору не позднее, чем за 7 лет до того, как должник подаст на банкротство.

Будущий банкрот сам заявляет о соответствии условиям. К заявлению придется приложить справки, утвержденные Минэкономразвития.

Те же, кто не подходит под условия списания долгов через бесплатную процедуру в МФЦ или же получил отказ после того, как подал документы, могут оформить банкротство физических лиц через суд.

Минусы и плюсы банкротства. Последствия для должника

Перед тем как стать банкротом, нужно взвесить все за и против. Бросаться в процедуру, как в омут с головой, не стоит.

- Финуправляющий ведет процедуру — банки, коллекторы и МФО общаются с ним, а не с вами.

- Исполнительные производства приостанавливаются, аресты и запреты снимаются. Коллекторы не вправе требовать деньги.

- Счета и доходы должника контролирует управляющий.

- На сделки от 50 тысяч рублей нужно письменное разрешение управляющего.

- Должник не может взять кредит, пока идет банкротство.

- Долги по кредитам, микрозаймам и по большинству других обязательств полностью списываются.

- Можно брать кредиты, но нужно сообщать банкам о факте своего банкротства при оформлении новых кредитов — в продолжение 5 лет.

- Невозможно повторное признание судебного и внесудебного банкротства в течение 5 лет.

Рассмотрим ограничения и риски объявления себя банкротом без суда:

Какие долги списываются?

Списанию подлежат долги перед банками, МФО, коллекторами, физическими лицами и организациями.

- кредиты и микрозаймы, ссуды, долги по кредитным картам и распискам;

- долги, проданные коллекторам;

- платежи в бюджет: налоги, штрафы, взносы в СФР и пени;

- коммунальные долги, задолженности за интернет, телефон, капремонт, иные услуги;

- поручительство;

- долги ИП перед контрагентами, поставщиками, арендодателями;

- судебная задолженность (долги, просуженные на основании исков от кредиторов и “вступившие в силу” после решения суда о взыскании долга или на основании судебного приказа);

- долги перед приставами и исполнительский сбор (взыскивается при наличии исполнительных производств по прошествии срока на добровольное исполнение).

Суд освобождает от задолженностей, которые имелись в момент введения банкротства. Сумма списания не ограничена.

- субсидиарная ответственность — взыскание убытков организации с КДЛ — контролирующих должника лиц (например, с гендиректоров, учредителей, главбухов и так далее);

- компенсации за причинение вреда имуществу и здоровью третьих лиц;

- долги по зарплате работникам, если вы ИП;

- алименты.

Эти требования останутся действующими после судебного и внесудебного банкротства. Таким образом, если в перечне задолженностей присутствуют как списываемые долги, так и не списываемые, успешное прохождение процедуры позволит избавиться от первых с сохранением обязательств по вторым. Произойдет условно частичное списание долгов.

По общему правилу, залоговое имущество подлежит реализации. Даже если это единственная у семьи ипотечная квартира, и в ней прописаны и живут малолетние дети. Это тот случай, когда банкротство имеет за собой последствия для родственников. Ипотечное жилье не будет включено в конкурсную массу, если кредит за него погасить до вступления в банкротство. Судебная практика знает случай, когда ипотеку не реализовали в банкротстве — в 2018 году супруга банкрота уже в процедуре погасила остаток по ипотеке мужа за счет личных средств. После длительных судебных споров Верховный суд, руководствуясь СК РФ и Постановлением пленума ВС № 48, занял сторону банкрота.

Внесудебная процедура банкротства бесплатная на 100%. Должник не платит госпошлину, не оплачивает услуги финансового управляющего и не несет расходы на публикации в ЕФРСБ.

Квартира в банкротстве не участвует, если она является единственным жильем должника и не заложена в ипотеку. И в судебной, и во внесудебной процедуре единственное жилье не могут забрать и продать. Какой бы ни была сумма долгов, единственную пригодную для проживания квартиру у должника не забирают.

Во внесудебном банкротстве арбитражный управляющий не участвует, и платить за его услуги не нужно. Часть функций управляющего достается кредиторам: они проверяют имущество и сделки банкрота.

Реальные последствия внесудебного и судебного банкротства одинаковы:

- Обязательно сообщать банку о статусе банкрота при оформлении кредитов в течение 5 лет после банкротства.

- Нельзя занимать руководящие должности 3 года.

- Повторно пройти банкротство нельзя в течение 5 лет после списания долгов. Это относится и к МФЦ, и к арбитражной процедуре.

- Если банкротится ИП, бизнес закрывают, и нельзя зарегистрировать новое ИП 5 лет.

Стоимость процедуры банкротства

Внесудебное банкротство бесплатно. Должник не платит за работу МФЦ, за публикации в ЕФРСБ. Услуги юристов стоят от 5 000 рублей, а комплексное сопровождение по доверенности — от 25 000 рублей.

Цена судебного банкротства складывается из судебных расходов и услуг юриста по банкротству.

Обязательные судебные расходы (при самостоятельном банкротстве без юридического сопровождения):

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Как признать должника банкротом под ключ

Наши юристы по банкротству физ. лиц

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

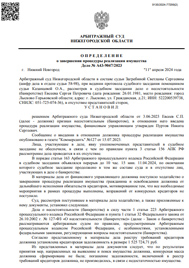

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

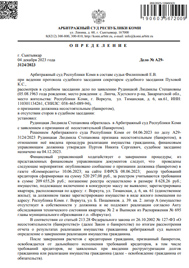

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.