Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Как объявить себя банкротом по кредитам самостоятельно и законно

Прошедшая пандемия коронавируса ударила по платежеспособности россиян, а непростая геополитика и связанный с ней экономический кризис подлил масла в огонь. Как результат, остро встал вопрос, как объявить себя банкротом по кредитам и избавиться от долгов в 2024 году.

Но не бойтесь признания несостоятельности — это законный способ списать долги по кредитам, займам и так далее. В этом материале мы подробно рассказываем о процессе банкротства через МФЦ и арбитражный суд и отвечаем на ваши вопросы.

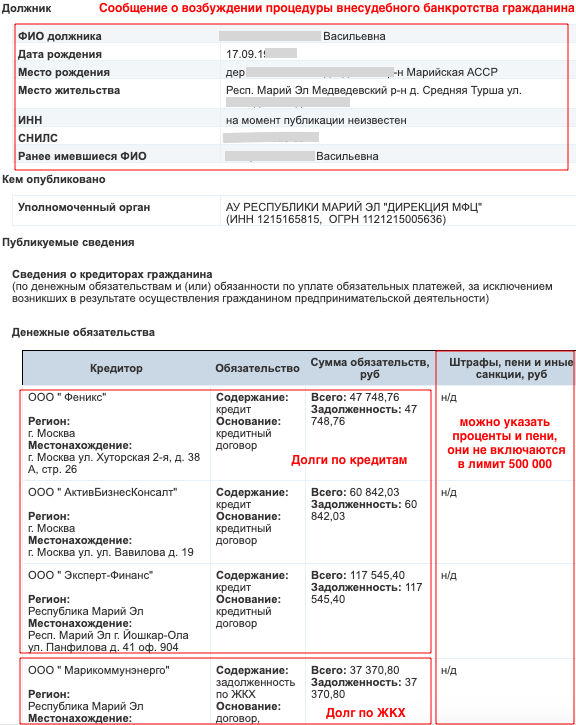

Как объявить себя банкротом по кредитам в МФЦ

Бесплатный способ признать несостоятельность без суда — обратиться в МФЦ по месту жительства или регистрации. Упрощенное внесудебное банкротство введено с 1 сентября 2020 года и возможно, если у человека нет официального дохода, и приставы окончили дела в связи с невозможностью взыскания. Есть и специальные условия для вступления в процедуру. О них — чуть ниже.

Ваши действия: инструкция и бланки

- Проверьте, подходите ли вы под условия упрощенной процедуры.

- Размер задолженностей — от 25 тысяч до 1 миллиона рублей.

- Исполнительное производство в ФССП окончено по причине отсутствия имущества, по п. 4 части 1 статьи 46 Федерального закона № 229-ФЗ, а новых дел у приставов не открыто. Посмотреть основания прекращения дел можно онлайн по базе ФССП.

- Нововведения с ноября 2023 года: упрощенно пройти банкротство можно, если задолженность взыскивается по исполнительному документу, выданному больше 7 лет назад и до сих пор не погашена (для пенсионеров и получателей ежемесячных пособий – от года); при этом у должника не должно быть имущества, которое закон позволил бы продать в пользу кредиторов.

- Это обязательные условия, чтобы пройти упрощенную процедуру банкротства.

- Запишитесь на прием в МФЦ и подготовьте документы для бесплатного банкротства:

Заявление о внесудебном банкротстве — 18,1 КБ

Список кредиторов для банкротства в МФЦ — 19,4 КБ

Заявление и список можно заполнить от руки или напечатать на компьютере и подписать лично. Другие документы приносить не нужно. Кредитные договоры, постановления приставов не требуются, информацию МФЦ запрашивает непосредственно в ФССП и в налоговой.

На прием возьмите паспорт. В паспорте посмотрят штамп о прописке, а если вы подаете в МФЦ по месту пребывания, нужно свидетельство о временной регистрации.

Если вы прописаны в другом регионе, а регистрации нет — можно доверить подачу документов юристу. Не очень самостоятельное банкротство, зато надежное. План Б: вам нужен многофункциональный центр, действующий по экстерриториальному принципу — в них нет привязки к прописке. - С документами посетите МФЦ и подайте заявление.

На этом ваше участие заканчивается, далее вы просто ждете 6 месяцев. Если имущественное положение изменится — вы устроитесь на работу, вам вернут крупный долг (официально, на карту), вы получите наследство — в течение 5 дней нужно уведомить МФЦ. Тогда упрощенное банкротство прекратится, о чем сделают публикацию.

Что происходит во время упрощенного банкротства?

После приема заявления в течение одного рабочего дня информация проверяется — МФЦ делает запрос в службу приставов, окончены ли дела по нужной статье. Будут проверены и справки, подтверждающие специальное право на внесудебное банкротство, а также состояние старых исполнительных производств.

- Если вы соответствуете критериям внесудебной процедуры, то данные передают в ЕФРСБ. Сведения опубликуют в реестре банкротов, чтобы банки, микрокредитные организации и коллекторы могли вас проверить. Через полгода задолженности будут списаны, если финансовая ситуация не изменится, и если кредиторы не подадут возражения.

- Если вы не соответствуете критериям, через 3 дня вы получите отказ в признании банкротства через МФЦ. Далее можно оспорить отказ в арбитражном суде или повторить попытку подачи документов через месяц. Сведения об отказе тоже публикуются в ЕФРСБ, поэтому кредиторы смогут узнать о вашем намерении обратиться за банкротством и списать долги перед банками и прочими взыскателями.

Что значит объявить себя банкротом через МФЦ: особенности внесудебной процедуры

Во внесудебной процедуре банкротства действуют жесткие критерии — признать себя несостоятельными смогут физлица без имущества и зарплаты, за которых уже взялись приставы.

Внесудебное банкротство позволяет неработающим гражданам списать просрочки. Процедура выгодна и проста:

- Без кипы документов. Нужно просто подать заявление и список долгов в МФЦ.

- Без платы за что-либо. Должник не платит ни копейки. Можно забыть о госпошлине, об услугах финансового управляющего, о тратах на публикации. Прием заявления и весь процесс осуществляется бесплатно.

- Четкий срок. Физические лица списывают задолженности ровно за полгода.

Упрощенное банкротство было разработано с целью помочь наиболее уязвимым социальным группам, однако на практике пожилые люди столкнулись с проблемой — имея постоянный доход (пенсию), они не могли добиться закрытия исполнительных производств. С 3 ноября 2023 года это препятствие было устранено поправками в закон.

Теперь пенсионер, желающий списать долги через банкротство, должен приложить к заявлению справки о том, что он является получателем пенсии, а также о том, что не позднее, чем за год до подачи заявления на банкротство его кредитору был выдан исполнительный документ для взыскания с будущего банкрота долга. С этими документами можно обратиться в МФЦ.

У бесплатного банкротства есть и недостатки. Рекомендуем оценить риски заранее, чтобы избежать неприятных сюрпризов.

- Жесткие критерии. Выше мы рассказали, от какой суммы можно признать банкротство: не меньше 25 тысяч рублей и не выше одного миллиона. Также должны соблюдаться требования по исполнительным производствам. Если любое из этих условий не соблюдается — человек получает отказ.

- Расширение полномочий для банков. Кредиторы могут направлять запросы в регистрационные органы, в ФНС и другие инстанции. Они вправе проверять материальное и финансовое положение должника, оспаривать сделки.

При наличии ошибок или обмана в заявлении или списке кредиторов взыскатели потребуют прекратить внесудебную процедуру без списания кредитов. Дело будет рассматривать арбитражный суд, и пойдет оно по обвинительному сценарию — мошенникам долги не списывают.

Еще один минус — процедура хоть и упрощенная, но через портал Госуслуг пока невозможна. Впрочем, уже вовсю идут разговоры о том, чтобы сделать банкротство еще более доступным. Возможно, в скором будущем люди смогут списывать долги, не выходя из дома — самостоятельно через Госуслуги.

Поначалу внесудебное банкротство проходил совсем небольшой процент должников, однако спустя несколько лет после введения процедуры банкротящихся на безвозмездной основе стало больше. А вот судебной практике для бесплатного банкротства пенсионеров, матерей в декрете, других адресатов ежемесячного пособия и обладателей «застарелых» долгов еще только предстоит сформироваться. Пока же эксперты прогнозируют рост популярности процедуры, поскольку закон позволяет списать долги тем, для кого раньше банкротство было недоступно.

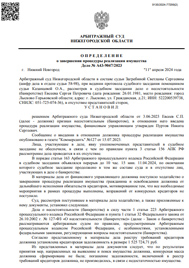

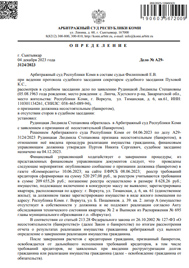

Как можно объявить себя банкротом физическому лицу через арбитражный суд

Кроме упрощенной процедуры существует еще и судебное банкротство физических лиц, которое подходит тем, кто не может списать кредиты через МФЦ.

Условия следующие:

- Нет или мало имущества, за счет продажи которого можно рассчитаться.

- Размер задолженности от 300 тысяч рублей. Заметим, что при долге в 500 тысяч рублей и выше с просрочками от 3 месяцев объявить банкротство необходимо — это требование законодательства.

Для банкротства через арбитраж долги перед судебными приставами не важны. У человека могут быть открытые исполнительные производства — в суде эти долги тоже будут списаны. Если просрочек нет, или банк не обращался к приставам — и это не препятствие для списания кредитов через суд.

Длительность процедуры, которая осуществляется через арбитраж, составляет 8-10 месяцев. Все это время участники процесса могут отслеживать публикации на Федресурсе, которые делает финуправляющий. В них он сообщает о наиболее значимых этапах дела. После вступления в процедуру вы спокойно можете найти себя в списках банкротства — через поисковик на ЕФРСБ.

Как физическому лицу самому признать себя банкротом в судебном порядке? Вы можете сделать это самостоятельно или через юристов. Если вы хотите гарантированно избежать финансовых потерь, сэкономить время и силы — лучше заранее обратиться за юридическим сопровождением.

Пошаговая инструкция по банкротству в арбитражном суде будет следующей:

- Вы должны заранее найти финансового управляющего, который возьмется за ведение вашего дела. В 2024 году наблюдается дефицит управляющих, поэтому нужно действовать на опережение. Вам необходимо подобрать кандидатуру, договориться с этим человеком и только потом со спокойной душой составлять заявление.

- Подготовить пакет документов и заявление.

Список документов для банкротства — 25,5 КБ

Даже если вы твердо настроились сделать себя банкротом в одиночку, лучше хотя бы на этом этапе обратиться за помощью к юристам. Ошибки в заявлении приведут к затягиванию процесса и лишним затратам, вызовут у судьи сомнения в вашей добросовестности. Юридическая поддержка позволит избежать негативных моментов.

- Оплатить взносы для запуска процедуры. Вы должны заранее иметь для оплаты 26 000 рублей: 25 000 рублей — вознаграждение для финансового управляющего, 300 рублей — госпошлина, плюс, вероятно, банковская комиссия. Средства вносятся на депозит суда, реквизиты представлены на сайте вашего АС.

- Квитанции прилагаются к документам и заявлению, пакет подается в суд. О назначенной дате первого заседания вас уведомят по почте.

- На первом заседании решается вопрос о вводе реструктуризации долгов или реализации имущества. Первая процедура является оздоровительной и вводится редко, вторая позволяет избавиться от кредитных обязательств и больше не платить банкам, коллекторам, МФО.

С начала процедуры контроль над вашими доходами передается финансовому управляющему. Должник обязан отвечать на вопросы специалиста и предоставлять ему документы по требованию. Реализация имущества вводится сроком на 6 месяцев, но суд может продлевать процесс, если проводятся торги, оспариваются сделки или возникают осложнения.

- На финальном этапе суд рассматривает отчет финансового управляющего и принимает решение о завершении дела и списании долгов. Далее можно свободно вздохнуть и не платить кредиты.

Как сохранить имущество при банкротстве физ. лицаСтатья по теме

Как правило, участие кредиторов в банкротстве формально, но если в их роли выступают физические лица или небольшие компании, дело может принять неожиданный оборот. Такие взыскатели лично заинтересованы в возврате денег, и они будут искать варианты, как это сделать.

В частности, благодаря их активным действиям, суд может:

- арестовать имущество должника;

- ввести запрет на выезд за границу;

- выносить невыгодные для человека решения, которые потом придется оспаривать.

В таких ситуациях важна поддержка профессиональных юристов. Они помогут защитить имущество, оспорить несправедливые решения суда первой инстанции и грамотно противостоять кредиторам. Самостоятельный вариант признания банкротства подойдет людям, у которых нет имущества, нет заинтересованных кредиторов, и тем, кому нечего терять.

Если квартира была приобретена по рыночной стоимости (цену никто искусственно не занижал и не завышал), тогда риск минимален. Особенно, если в момент заключения ДКП ничто не указывало на наличие у продавца задолженностей — а для этого нужно хотя бы проверить владельца недвижимости на сайте ФССП. Если у того есть просуженные и переданные на исполнение просрочки — связываться не стоит. Но если продавец был «чист», а сделка оформлена по всем правилам, и бывший хозяин квартиры вам не брат и не сват — шанс, что покупку оспорят, минимален. Помните, что если бы каждый покупатель «вторичного» жилья рисковал лишиться своего честно приобретенного дома или квартиры, этот рынок давно бы изжил себя.

Наши услуги и цены

- Проверка долгов: расчет суммы, включая пени и неустойки, запросы в БКИ, кредитные и коллекторские организации. Мы получим письменное требование от кредиторов для фиксации суммы долга

- Проверка по базе ФССП на наличие оконченных исполнительных производств

- Анализ рисков внесудебного банкротства — итоговая консультация юриста

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Какие последствия ожидают, если объявить себя банкротом

Основная проблема в «войне» с банками и коллекторами заключается в неравенстве сил. Должников третируют приставы и коллекторы, заваливают претензиями банковские юристы.

Банкротство, как судебное, так и внесудебное, решает эту проблему: с начала процедуры никто не может предъявить должнику счет на оплату кредита, а за имуществом следит управляющий. Приставы не вправе арестовать или изъять собственность.

С момента запуска процедуры возникает еще ряд последствий:

- исполнительные производства останавливаются, и банки проценты не начисляют;

- человек не может брать новые кредитные обязательства или выступать поручителем;

- нельзя оформлять никакие сделки на сумму от 50 тысяч рублей без согласия финуправляющего;

- в судебной процедуре человек передает финансовому управляющему все кредитные карты, доступ к финансовым счетам и депозитам, к имуществу, которое включается в конкурсную массу.

После процедуры эти запреты снимаются. Когда банкротство завершается, последствия минимальные: временные ограничения на занятие руководящих должностей, на повторное признание несостоятельности и необходимость информирования новых кредиторов о факте банкротства.

Негласным последствием станет временная трудность получить новую ссуду. Первые годы после признания банкротства человеку будет непросто оформить кредит или взять ипотеку. Но как только кредитная история выправится, можно попробовать снова обратиться в банк.

При этом физическое лицо может работать или быть самозанятым при банкротстве и после завершения дела. Процедура не влияет на возможность работать и пользоваться своими профессиональными возможностями.

Примечательно, что зарплата или иные доходы человека в банкротстве, если он работает официально, поступают на спецсчет под контролем финуправляющего, но эти деньги можно и исключить из конкурсной массы. Нужно обратиться в суд с ходатайством и указать:

- иждивенцев;

- дополнительные расходы: оплата аренды, лечения и так далее.

Это позволит исключить не только прожиточный минимум, но и дополнительные средства на оплату бытовых нужд. Такая возможность есть независимо от социального статуса — пенсионер, инвалид, льготник и т.д. Но банкрот может не только исключить прожиточный минимум для себя, но и рассчитывать на полный возврат пенсии и других социальных начислений из конкурсной массы.

Важно учесть еще одно обстоятельство — судебную процедуру оплачивает лицо, которое ее запустило. Сколько стоит банкротство? В 2024 году вам потребуется 100-120 тысяч рублей, если нет собственности для реализации имущества, нет оспариваемых сделок.

Юридическое сопровождение банкротства обезопасит вас от кредиторских «финтов» и максимально сбережет не только ваше имущество, но и нервные клетки. Закажите бесплатную консультацию и узнайте, как пройдет ваше банкротство. Напишите нам в чат или позвоните!

Частые вопросы

Банкротство введено как раз для того, чтобы граждане списывали непосильные обязательства. Однако если в процессе будет доказано, что должник намеренно оформил крупный кредит и обратился за списанием этого долга, чтобы не платить, последствия будут плачевными: банкротство признают, все ограничения для банкротов вступят в силу, при этом сами долги списаны не будут. Их придется выплачивать после суда. Если вы взяли кредит, но в силу обстоятельств не смогли по нему рассчитаться (не внесли ни единого платежа), вам необходимо обсудить ситуацию с юристом по банкротству. В случае непреднамеренности даже такие кредиты списываются в процедуре.

Если вы соответствуете критериям внесудебной процедуры — можете готовить документы, процедура действительно полностью бесплатная и проходит в МФЦ без взимания госпошлины.

Недвижимость, кроме единственного жилья, подлежит продаже. При наличии в собственности нескольких жилых площадей единственным жильем признается квартира, где должник проживает постоянно. В вашем случае продадут долю в квартире родителей, если вы прописаны и постоянно проживаете в собственной.

Однако при отсутствии квалифицированной юридической поддержки кредиторы могут настаивать на продаже квартиры с тем, чтобы сохранить за должником лишь долю в жилье родителей. Важно доказать, что единственным жильем является именно квартира. Опытному банкротному юристу такая задача по зубам.

При банкротстве оспариваются только сделки, которые обладают признаками подозрительности — например, цена в разы дешевле реальной стоимости имущества. Также важно, были ли у вас долги в период, когда вы продали автомобиль. Условия купли-продажи финуправляющий проверит, но это не значит, что сделка обязательно будет отменена. Однако риск есть, поскольку сторонами по договору были родственники. Обязательно проконсультируйтесь с юристом до того, как подавать заявление на банкротство.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.