Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Банкротство физического лица без имущества в 2024 году

Банкротство физлиц действует в двух вариантах — через суд или в МФЦ. Рассмотрим, как провести банкротство физического лица, если нет денег и имущества, возможно ли избавиться от кредитов, ничего не потеряв, и как закон защищает граждан без собственности.

Что такое банкротство граждан

Банкротство — это юридическая процедура, в результате которой человека признают неплатежеспособным и освобождают от долгов.

- Если нет имущества и доходов, долги можно списать в суде или в МФЦ.

- Когда нет имущества и работаешь, нужно обращаться только в суд — оснований для бесплатного списания долгов не будет.

Внесудебное банкротство

Это бесплатная услуга в МФЦ для должников без имущества и доходов. К должникам предъявляются следующие требования:

- Долги суммарно не превышают 1 миллиона рублей.

- Нет имущества в собственности, кроме активов, перечисленных в 446 ГПК РФ (единственного жилья, рабочего инструмента и т.д.).

- Исполнительное производство прекращено приставами. Если хотя бы одно дело окончено по ч. 4 п. 1 ст. 46 ФЗ «Об исполнительном производстве», и других открытых производств у приставов нет, неплательщик может списать долги бесплатно через МФЦ.

- Если же производство не окончено в связи с тем, что должник имеет в качестве основного дохода пенсию или детское пособие, списать долги внесудебно тоже можно — но для этого исполнительный документ, по которому идет неоконченное взыскание, должен быть выдан кредитору не позже, чем за 1 год до подачи должником на банкротство.

- Но если такой исполнительный лист или судебный приказ кредитор получил 7 лет назад или раньше, при соответствии всем прочим требованиям (нет дохода и собственности, а долги вписываются в рамки 25 тысяч – 1 миллион рублей) можно также списать задолженности через МФЦ. Это правило действует с 3 ноября 2023 года.

Это банкротство без реализации имущества производится в уведомительном порядке — без суда и финуправляющего. Закон предполагает, что отсутствие собственности установил пристав, поэтому МФЦ просто публикует объявление о намерении физ.лица обанкротиться.

Кредиторам дается полгода, чтобы проверить должника перед списанием кредитов. Если возражений не поступило, через 6 месяцев МФЦ публикует объявление о признании физ.лица банкротом. Долги списаны.

Судебное банкротство физ.лиц

Этот вариант подходит, если внесудебное банкротство невозможно.

Что нужно:

- сумма долгов превышает 300 000 рублей,

- нет или недостаточно доходов, чтобы погасить хотя бы 10% долга в месяц.

Дела у приставов здесь не важны — платежеспособность будет анализировать финансовый управляющий.

В 70% дел у человека перед объявлением личного банкротства уже нет имущества. Что-то должник продал, чтобы расплатиться, часть вещей забрали приставы. Это не препятствует списанию долгов в арбитражном суде.

Граждане, у которых нет дохода, быстрее проходят процедуру банкротства в суде. Представляющий должника юрист на первом заседании просит о пропуске этапа реструктуризации на основании п. 8 ст. 213.6 ФЗ «О несостоятельности». Суд вводит процедуру реализации, и должник признается банкротом. Даже при отсутствии имущества.

Банкрот освобождается от долгов, а банки ничего не получают.

Признать неплатежеспособность без этапа реструктуризации можно, если:

- Совсем нет дохода, либо он близок к прожиточному минимуму — маленькая зарплата, пенсия или пособие по безработице.

- Банкрот работает, но долги большие, и за 5 лет их не закрыть.

- Должник уплатил госпошлину 300 р., и на депозит суда внесены денежные средства для оплаты услуг финуправляющего (25 тыс.рублей).

Если нет имущества и доходов, пропустив реструктуризацию, можно сократить процедуру банкротства и сэкономить 25 тысяч рублей, поскольку вносить вознаграждение финуправляющему придется лишь единожды (если проходить обе процедуры поочередно, то тогда эта сумма удваивается).

Если работаешь, то с начала процедуры доходом распоряжается финансовый управляющий. Должник будет получать от своей зарплаты выплату в размере прожиточного минимума на него самого и на каждого иждивенца. Остальное пойдет в конкурсную массу и будет выплачено кредиторам в порядке очередности. По завершении процедуры доступ к карточкам и счетам восстановят, и зарплату банкрот будет получать без изъятий.

Как проходит банкротство физических лиц без имущества через суд

Банкротство в суде предполагает три варианта

- мировое соглашение;

- реструктуризация;

- продажа имущества (реализация).

Первые два — это форма договоренности с кредиторами о порядке выплаты долгов. При реструктуризации срок выплаты ограничен пятью годами, при мировом соглашении не ограничен вовсе. В любом случае договоренность проверяет и утверждает суд. Но поскольку долги не списываются, а просто медленно выплачиваются, эти схемы у граждан не популярны.

Долги списывают в процедуре реализации имущества.

Как проходит реализация имуществаСтатья по теме

- процесс ведет финуправляющий, которого назначил суд;

- управляющий проверяет и продает имущество банкрота, аккумулирует деньги на спецсчете и выплачивает кредиторам согласно законной очередности;

- если после торгов денег на полное погашение долгов не хватает, остаток задолженности списывается.

У гражданина должны быть средства для погашения судебных расходов в деле о банкротстве.

Но что делать, если имущества нет, а желание объявить себя банкротом есть? Доказательством, что гражданин сможет оплатить расходы по делу, послужат:

- справка о доходах — 2НДФЛ или выписка о пенсии;

- гарантийное письмо, в котором третье лицо обязывается платить затраты в процедуре (обычно это родственник банкрота).

Если нет денег, но есть имущество для реализации, и рыночная стоимость покроет расходы на процедуру, то нужно указать его.

Сколько нужно денег на банкротство?

Для запуска процедуры требуется 25 300 р. — это госпошлина и вознаграждение финуправляющего. Далее обязательные затраты на процедуру банкротства.

С юридическим сопровождением под ключ цена банкротства будет от 100 тысяч рублей. В каждой компании свой прайс, зависящий от многих факторов, в том числе, от сложности процедуры. Рассчитать стоимость вашего банкротства наш юрист может на бесплатной консультации. Одно из преимуществ обращения в нашу компанию — у нас можно рассрочить платежи на несколько месяцев.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Как признать банкротство в суде, если нет имущества

Подать в суд для признания банкротства может:

- должник, если долги превышают 300 тысяч рублей;

- кредитор (банк, ФНС, частное лицо и т.д.), если долг перед ним больше 500 000 рублей.

По закону должник обязан сам обратиться в суд, если его долг превышает 500 тысяч рублей, а просрочка длится больше трех месяцев. Но он вправе подать заявление на банкротство физлица и с меньшим долгом, если по объективным причинам не может исполнять обязательства: нет доходов и имущества для погашения долгов.

Список документов для банкротств — 25 КБ

Заявление подается в арбитражный суд по месту жительства. В нем следует прописать размер долга, причины объявления банкротства и перечень кредиторов. В заявлении должник просит объявить себя банкротом и поясняет причины, из-за которых ухудшилось его материальное положение.

Сколько длится процедура банкротство должника без имущества через суд?

- Реструктуризация долгов — максимум 5 лет, но она вводится, только если есть постоянный доход.

- Реализация имущества занимает от 7 месяцев до года. Если ничего нет, то процедура проходит быстро. Финуправляющий проверят ситуацию, докладывает об отсутствии имущества, и суд списывает долги.

Минимальные сроки банкротства через суд составляют 7-8 месяцев. Но учитывая нагрузку на суды в 2024 году, в Москве, Санкт-Петербурге и Ленобласти, а также в Краснодаре дела длятся дольше. Рассчитывайте на 10-12 месяцев.

Банки, коллекторы, приставы и МФО прекращают звонить, как только начинается процедура. На первом судебном заседании назначается финуправляющий, и кредиторы будут общаться с ним, а требования свои предъявлять в письменном виде в суд. Должник им платить не вправе. Поэтому вас оставят в покое, а прожиточный минимум, который будет выдавать управляющий на жизнь, тратить на кредиты и долги уже не придется.

Какое имущество могут забрать при банкротстве

Объекты и права, которые можно продать на торгах для погашения долгов перед банком, называют конкурсной массой.

В ст. 446 ГПК есть перечень предметов, которые исключают из конкурсной массы, поскольку они нужны человеку для нормальной жизни.

Это имущество не может быть ни конфисковано, ни продано:

- Жилье. Если гражданин живет квартире, комнате или даже частном доме, и другой недвижимости у него нет, при банкротстве не могут отобрать единственный жилой объект. Забрать недвижимость могут, если это не единственное жилье, а также если оно выступает предметом залога или ипотечного кредитования.

- Предметы быта. Мебель и техника продаваться не будут.

- Объекты сельского хозяйства, скот. Нельзя продавать на торгах по банкротству предметы, которые необходимы подсобного хозяйства. Сельскохозяйственные объекты и оборудование относятся к этому типу имущества.

- Любое оборудование, приспособления и даже автомобиль инвалида.

- Оборудование, инструменты, если они необходимы для заработка. Здесь также действует ограничение — ценой до 10 тысяч рублей. Оценку проводит управляющий, юрист может присутствовать, поэтому ценные объекты удастся сохранить.

Если других объектов нет, либо вообще нет никакого имущества, торгов не будет. Это и называется банкротство без имущества. Суд устанавливает имущественную несостоятельность должника и освобождает его от кредитов, займов и других задолженностей.

При реализации совместное имущество супругов учитывается, ведь половина принадлежит должнику, даже если и записано на супругу. Общая собственность будет включена в конкурсную массу. После продажи половину вырученных денег передадут супруге (супругу).

Важным участником в судебном банкротстве является финансовый управляющий. Он исполняет роль посредника между должником, судом и кредитором. Финансовый управляющий — это не адвокат должника или кредитора, он на стороне закона, защищать ваши интересы в ущерб 127-ФЗ он не вправе.

Когда проводится реализация имущества, финуправляющий выполняет работу распорядителя. Он руководит банковскими счетами должника, его доходами и расходами, представляет суду отчет о финансах банкрота. Для оценки положения он направляет запросы в госорганы с целью розыска имущества и отмены заключенных ранее сделок.

Если обнаружится, что у гражданина нет никакого имущества, потому что полгода назад он подарил свою квартиру брату или год назад продал соседу машину за условные 100 рублей — управляющий оспорит эти сделки, вернет имущество в конкурсную массу и продаст. Деньги выплатят кредиторам, а долги такому щедрому банкроту не спишут.

Банкротство через МФЦ: бланки и алгоритм действий

При внесудебной процедуре должник получает статус неплатежеспособного через МФЦ.

Признание несостоятельности без суда в 2024 году возможно, если задолженности не превышают одного миллиона рублей. Чтобы подать заявку на списание долгов в МФЦ, нужно обратиться в отделение центра «Мои документы».

Для бесплатной процедуры должник обязан соответствовать нескольким требованиям, перечисленным выше.

В общую сумму задолженности включаются кредиты, микрозаймы, непогашенные штрафы, а также обязательства, которые еще не являются просроченными — долги по ЖКХ и налогам, обязательства по договорам поручительства. Все задолженности, которые не подлежат списанию, вроде алиментов, все равно должны быть внесены в перечень долгов.

Особенность упрощенного банкротства с ноября 2023 года: помимо заявления и списка кредиторов, отдельные категории граждан должны приложить справку из ФССП или от кредитора о состоянии исполнительных производств и документ из СФР о начислении ежемесячного пособия или пенсии.

- паспорт;

- копия справки о регистрации временного пребывания;

- если заявление подает представитель, нужна нотариальная доверенность;

- заявление о внесудебном банкротстве;

- перечень кредиторов по форме согласно приказу Минэкономразвития РФ;

- для пенсионеров и получателей пособий: справку из Социального фонда по установленной форме приказа МЭР № 706;

- для должников, производства в отношении которых ведутся по исполнительному документу, полученному кредитором не позднее, чем за 7 лет до подачи заявления о банкротстве через МФЦ: справку из ФССП по форме того же приказа Минэкономразвития.

Форма справки о получении пенсии — 42 КБ

Заявление следует подавать по месту жительства или нахождения должника. Сотрудники МФЦ проверят заявление и документы на соответствие закону. Если гражданин отвечает требованиям, через 3 рабочих дня на ЕФРСБ опубликуют сообщение о внесудебном банкротстве.

Упрощенная процедура банкротства физических лиц в МФЦСтатья по теме

С этого момента вводится наблюдение на 6 месяцев. Никто не влияет на то, сколько длится банкротство физического лица без имущества через МФЦ — полгода должнику придется ждать. Не больше и не меньше.

В это время гражданин не может подписывать кредитные договоры, оформлять соглашения по поручительству. Основанием для прекращения производства будут:

- улучшение финансового положения должника;

- сокрытие доходов или имущества;

- ошибки в заявлении или списке кредиторов.

Если полгода прошли спокойно, МФЦ признает физлицо банкротом. Он официально освобождается от долгов.

Жизнь после банкротства

Многих интересует, на какой период объявляют банкротом. Такого срока нет:

Это не судимость, признание банкротом не означает, что человек нарушил Уголовный кодекс или другой закон. Напротив, это свидетельствует о том, что гражданин искал выход и нашел его, разобравшись с требованиями кредиторов по закону. Банкротство — это легальная процедура, регламентированная № 127-ФЗ. Когда она заканчивается, суд списывает долги.

Дальнейшие ограничения лишь временные. К примеру, 5 лет после банкротства человек не может списать долги еще раз. Нельзя работать генеральным директором в коммерческой фирме 3 года, а стать директором банка или МФО нельзя 10 лет после признания банкротства.

Пока идет судебная процедура, правила и ограничения следующие:

- Не начисляются проценты, штрафы и пени по кредитам.

- Коллекторы, судебные приставы и представители банков не беспокоят должника.

- Во время производства нельзя брать кредиты, давать займы или поручительство.

- Управление имуществом и деньгами банкрота осуществляет финуправляющий.

- Не исключено наложение запрета на выезд за границу на протяжении банкротства, но по окончании запрет снимают.

Когда суд заканчивает процедуру банкротства, он освобождает гражданина от обязательств. Его доходы и банковские счета разблокируют, контроль снимают.

В жизни банкрота возможны трудности с оформлением займов, поскольку ближайшие 5 лет ему необходимо указывать сведения о своем банкротстве в кредитных заявках. Но банки признают, что тут дело в испорченной ранее кредитной истории, а не в банкротстве — это как раз нормально. С этими моментами придется смириться, поскольку списать кредиты без банкротства невозможно.

Когда нет денег на банкротство физ лица, а задолженности в пределах 25 тысяч – 1 млн рублей, можно обанкротиться по внесудебной схеме в МФЦ.

Но бесплатное банкротство — услуга не для всех, а в суде не обойтись без помощи юристов. В рамках сопровождения под ключ специалисты подготовят документы, будут представлять клиента на заседаниях, защитят от коллекторов и приставов. Мы предоставляем рассрочку, если вы не можете внести сумму единовременно.

Наши юристы знают, как провести банкротство физического лица, если нет имущества, и избавят вас от задолженностей быстро и законно. Для консультации с юристами и получения комплексного сопровождения при банкротстве позвоните нам или оставьте заявку онлайн.

Частые вопросы

Да, конечно. Банкротство при наличии официального дохода возможно, если этого дохода не хватает, чтобы погасить 10% долга в месяц. Вычтите из зарплаты прожиточный минимум на себя и своих иждивенцев — закон не предполагает, что вы будете сидеть без еды.

Если зарплата позволяет погасить больше половины долгов за 5 лет, введут процедуру реструктуризации долгов. Вы частично выплатите долги, а остальное суд аннулирует. Если с зарплаты за 5 лет не рассчитаться, то сразу введут процедуру реализации имущества, и через 8-10 месяцев долги спишут.

В ст. 446 ГПК перечислено имущество, которое не может быть продано для погашения задолженности перед кредиторами. В перечень входит единственное жилье. У должника не могут конфисковать и продать квартиру или дом, если они являются его единственной жилой недвижимостью. Но заложенная и ипотечная недвижимость лишена такого иммунитета.

После завершения дела о банкротстве человек освобождается от долгов. Долги по кредитам будут списаны, а банки, коллекторы, приставы больше не предъявляют должнику требования. После объявления банкротства счета разблокируются, запрет на выезд и аресты снимаются.

По закону отсутствие имущества не препятствует процедуре банкротства. Должник вправе избавиться от кредитов, если ему нечем платить.

Если сумма долгов меньше 1 миллиона рублей, и приставы окончили дело по ч.4.п.1 ст.46 ФЗ №229, подойдет бесплатное внесудебное банкротство.

Если производства у приставов не были открыты, а сумма долгов больше 300 000 руб., подойдет обычное судебное банкротство.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

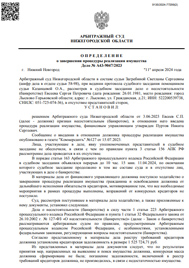

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

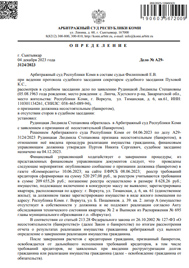

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.