Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Долг по кредитной карте

Российские банки предлагают привлекательные условия беспроцентного периода и кэшбэк на различные категории покупок для держателей кредитных карт. Однако, погашение долга по кредитной карте может занять многие годы, а выплаченные банку проценты окажутся значительно больше стоимости бонусов. Расскажем, что делать, если долги по кредитной карте превышают ваши финансовые возможности.

Может ли кредитная карта быть выгодной?

Кредитная карта является банковским продуктом, и ее параметры настроены для извлечения прибыли. На основании статистики использования карт банк просчитывает модель, в которой заложены все риски, траты банка и получаемые от клиентов выплаты по кредиту. То есть кредитка выгодна в первую очередь для выпускающего ее банка.

Но существуют стратегии рационального использования кредитных карт для граждан.

Выгодные бонусы и скидки

Банк рассчитывает, что процентный доход от пользования деньгами перекроет его расходы на выплату кэшбэков и бонусов. Поэтому бонусы по кредитным картам обычно выше, чем по дебетовым. Карту можно использовать для собственной выгоды, оплачивая ей только те товары и сервисы, для которых предлагаются скидки или кэшбэк.

Оплата расходов в поездках

При оплате отеля или аренды автомобиля средства на карте могут блокироваться на время для покрытия возможных рисков. В таких ситуациях удобно пользоваться кредиткой, чтобы сервис блокировал не ваши собственные деньги, а средства банка.

Экстренный запас средств

Кредитная карта может использоваться как источник оборотных средств или для оплаты незапланированных расходов, когда собственных денег не хватает.

В 2021 банки предлагают карты с длительным беспроцентным периодом. Первым такую кредитную карту разработал клиентам Альфабанк. При правильном использовании проценты по ней не начисляются в течение 100 дней. На сегодня схожие по условиям карты предлагают ВТБ, Сбербанк, Открытие и Тинькофф. Максимальный период, в течение которого можно пользоваться картой без процентов, составляет 120 дней. Если восполнить лимит в эти 4 месяца, переплата не возникает.

Единственно выгодный способ владеть кредитной картой — пользоваться средствами только в рамках беспроцентного грейс-периода и только для избранных групп платежей.

Но грамотно использовать возможности кредитной карты удается далеко не всем, и чаще всего долг по кредитной карте выходит за рамки грейс-периода.

В чем сложность погашения долга по кредитной карте?

Модель использования кредитных карт предполагает так называемую револьверную кредитную линию (она же возобновляемая). По ней средства, внесенные на погашение долга, остаются доступными для трат.

Деньги на счету кредитной карты всегда находятся в легком доступе и подсознательно ощущаются заемщиком собственными. А банк, видя, что клиент исправно платит и не допускает просрочки, увеличивает кредитный лимит, чем подталкивает клиента к новым тратам.

Держатели карт рассчитывают пользоваться кредиткой как временным источником средств и гасить долг в рамках беспроцентного периода. Но люди сталкиваются с необходимостью незапланированных трат, выходят за рамки грейс-периода и попадают на проценты за пользование кредитом.

При образовании долга по кредитной карте ежедневно начисляется процент на сумму остаточной задолженности. Если клиент не погашает долг целиком в течение грейс-периода, начисленные проценты прибавляется к сумме долга раз в месяц и также считается задолженностью клиента.

Граждане не всегда понимают, что такое задолженность по кредитной карте, из чего она складывается. Кроме процентов за пользование кредитными средствами, банки взимают и другие платежи по кредитной карте:

- плата за годовое обслуживание карты;

- комиссии за снятие наличных и переводы в другие банки или на дебетовые счета;

- комиссия за превышение платежных лимитов;

- штраф за использование средств сверх лимита;

- штрафы за просрочки платежей.

Стоит внимательно ознакомиться с договором по кредитной карте и проверить, в каких случаях и в каком объеме банк будет взимать с вам комиссии и штрафы.

Чем грозит неоплата долга?

Если долг не погашен в рамках беспроцентного периода, банк выставляет к оплате проценты за использование средств, которые прибавляются к минимальному платежу. Клиенту направляется извещение о необходимости внесения минимального платежа до определенной даты. Сам минимальный платеж обычно составляет 3-10% от суммы текущей задолженности.

В случае невнесения минимального платежа банк выставляет штрафные санкции:

- штраф за неоплату минимального платежа;

- повышенная процентная ставка на всю сумму текущей задолженности;

- ограничение доступа к средствам на счету (при крупной сумме долга и сверхлимитной задолженности, банк может заблокировать карту во избежание больших потерь).

Просрочка минимального платежа может привести к резкому увеличению задолженности из-за штрафных санкций. Распространённой практикой является начисление 0,1-0,5% в день на сумму просроченного платежа.

В итоге при неоплате минимального платежа задолженность перед банком может увеличиться на 5-15% всего за месяц. При этом банк будет прав: все штрафы прописаны в договоре и общих условиях кредитования.

Таким образом, если не платить вовремя, долг по карте неконтролируемо растет, а заемщик загоняет себя в ситуацию, когда ежемесячные платежи становятся непосильными, а долг становится больше лимита, одобренного банком.

Стоит ли ждать коллекторов?

О неоплате минимального платежа и применении штрафных санкций банк оповещает клиента в личном кабинете в приложении и посредством смс-сообщения. Довольно быстро позвонят из колл-центра банка, с напоминанием о сумме общей задолженности.

При просрочке более месяца поступят звонки от службы взыскания банка. В ее задачи входит установить причину, по которой клиент не выполняет обязательства, проинформировать о последствиях неоплаты долга и побудить клиента к оплате задолженности и штрафов. Банк пытается взыскать долг собственными силами до момента, пока не сочтет ситуацию безнадежной.

Когда банк пойдет в суд?

В случае, если работа внутренней службы взыскания не дала результата, клиент заявил о невозможности погасить долг или отказался оплатить задолженность по кредитной карте, банк истребует средства через суд. Будет вынесено судебное решение о взыскании задолженности, далее пристав арестует счета или принадлежащее заемщику имущество.

Читайте подробнее: как отменить судебный приказ и что делать, если банк обратился в суд.

Когда появляются коллекторы?

Долг клиента перед банком может быть передан в коллекторское агентство и до суда, и после. Но чаще банки сначала пытаются взыскать деньги через приставов, и продают долг, который признали безнадежным.

Продажа долга возможна, если в договоре гражданин выразил согласие на привлечение третьих лиц ко взысканию. Такое условие есть в соглашениях с банком, и если вы не написали отказ или запрет продажи долга коллекторам — вы согласились.

Сотрудники коллекторской службы также призваны убедить клиента погасить долг. В своей работе они строго ограничены законом о № 230-ФЗ о коллекторской деятельности и не могут:

- использовать насильственные методы взыскания, запугивать, грубить,

- лично встречаться с должником чаще одного раза в неделю и звонить чаще двух раз в неделю — не позже 10 вечера, не раньше 8 утра,

- общаться с родственниками и тем более коллегами, начальством и друзьями должника без их согласия.

Могут ли приставы арестовать кредитную карту?Статья по теме

Общение с коллекторами все равно не будет приятным, а процесс взыскания задолженности может растянуться на несколько лет. Кредитный рейтинг заемщика будет испорчен, а значит, одолжить деньги на приемлемых условиях будет крайне сложно.

Как погасить долг по кредитной карте?

Доступность средств, маркетинговые акции и длительный грейс-период подталкивают к импульсивным и необязательным покупкам. Ежедневно пользуясь кредиткой, легко не заметить, как траты начали превышать доходы, а ежемесячные выплаты по кредитке стали больно бить по карману.

Если вы оказались в ситуации, когда задолженность не уменьшается, и приняли решение как можно быстрее рассчитаться с долгами и закрыть кредитную карту, придерживайтесь следующего плана.

- Выложить кредитную карту из кошелька.

Нужно как можно скорее урезать расходы и прекратить оплачивать покупки кредитной картой.

- Распланировать погашение.

Узнать текущую сумму долга по кредитной карте и определиться, как лучше гасить кредитную карту, ориентируясь на свои доходы. Далее составить график погашения, включающий ежемесячные суммы пополнения и суммы списания начисляемых процентов.

- Следовать плану.

Ежемесячно придерживаться плана, пополняя счет кредитной карты на сумму равную или большую той, что у казана в плане.

- Закрыть карту.

После погашения долга, обратитесь в банк для закрытия карты. Сотрудник банка, узнав о вашем желании, будет уговаривать вас не закрывать кредитную карту. Расторжение договора — единственный верный способ уберечь себя от повторных потерь.

Как закрыть кредитную картуСтатья по теме

Чем точнее вы будете следовать плану, тем быстрее сможете распрощаться с кредитом и тем больше сэкономите.

Есть ли другие способы закрыть долг по кредитной карте?

Если неуплата долга по кредитной карте происходит по уважительным причинам и вызвана обстоятельствами, которые невозможно было спрогнозировать заранее, банк может пойти навстречу клиенту и отменить часть штрафов, а также предложить льготные условия для погашения возникшей задолженности.

К числу таких обстоятельств могут относиться:

- Потеря дохода в связи с сокращением на работе;

- Тяжелая болезнь или смерть близкого человека;

- Потеря жилья, вызванная природными катастрофами или иными обстоятельствами непреодолимой силы.

При возникновении подобных обстоятельств обязательно как можно быстрее сообщите об этом сотрудникам банка. В случае, если клиент вовремя сообщит о возникшей ситуации и в банк будут предоставлены документы, подтверждающие тяжелые обстоятельства, банк может временно заморозить долг. Также заемщику могут быть предоставлена отсрочка платежей и начисления процентов либо реструктуризация кредита для снижения ежемесячных выплат.

Если вы платежеспособны, но проценты и штрафы съедают все взносы, и минус не уменьшается, попробуйте рефинансировать кредитную карту, заменив ее на обычный кредит. Ставка будет вдвое ниже, а главное, исчезнет соблазн взять немного на срочные нужды — долг будет зафиксирован, а ежемесячные платежи заранее известны.

В редких случаях банк может предложить третьим лицам выкупить долг заемщика — с его согласия. Заемщик может самостоятельно попросить другого человека вернуть банку сумму задолженности, чтобы затем выплачивать долг уже в частном порядке. Перевод задолженности может стать быстрым решением проблемы, если кто-либо из близких может выкупить долг заемщика у банка.

В случае, если ежемесячные траты и другие обязательства не позволяют закрывать большой долг по кредитке, банк не предлагает выгодных вариантов погашения, а сумма долга уже превысила 300 000 ₽, вы можете воспользоваться процедурой банкротства.

Если вы долго не можете рассчитаться с долгами — обращайтесь к нашим специалистам за консультацией. У нас есть огромный опыт в работе с просроченной задолженностью физических лиц, и мы поможем вам снизить сумму ежемесячных платежей по кредитке либо полностью списать долг, пройдя процедуру банкротства.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

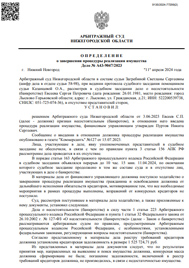

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

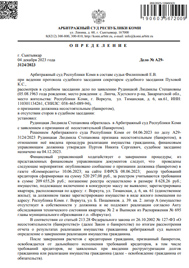

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.