Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Оглавление

- Польза банкротства физических лиц для тех, кто застрял в долговой яме

- Есть ли польза от банкротства кредитору

- Что ждет должника, если он не подаст на банкротство

- Последствия, которые дает статус банкротства

- Оформление банкротства ипотечникам

- Что дает процедура банкротства физического лица, если нет имущества

- Нюансы банкротства: раскрываем секреты

- К чему приведет внесудебное банкротство

Что дает процедура банкротства физическим лицам в различных обстоятельствах

Оглавление

- Польза банкротства физических лиц для тех, кто застрял в долговой яме

- Есть ли польза от банкротства кредитору

- Что ждет должника, если он не подаст на банкротство

- Последствия, которые дает статус банкротства

- Оформление банкротства ипотечникам

- Что дает процедура банкротства физического лица, если нет имущества

- Нюансы банкротства: раскрываем секреты

- К чему приведет внесудебное банкротство

Банкротство — это юридическая процедура, которая длится в среднем от 7 до 12 месяцев и целью которой является освобождение от задолженностей путем признания несостоятельности должника. В процессе участвуют собственно банкрот, его кредиторы, финансовый управляющий, а ведет дело МФЦ или арбитражный суд. Разберемся, что означает эта процедура для физического лица, стоит ли оформлять банкротство или выгоднее договориться с взыскателями.

Польза банкротства физических лиц для тех, кто застрял в долговой яме

Ключевая выгода — избавление от просроченных задолженностей. Это актуально для людей:

- с долгами по кредитам, микрозаймам, налогам, ЖКХ, которые нечем платить;

- у которых судебные приставы списывают зарплату, арестовали имущество;

- чей долг банк продал коллекторскому агентству.

Заметим, что банкротство не освобождает от кредитов сразу, одномоментно. Сначала процедура, потом — списание. Однако платить по кредитам вы перестаете уже с начала процесса: долги замораживаются, и расчеты по ним больше не ваша проблема.

В 2024 году есть два варианта признания финансовой несостоятельности человека — в суде или в МФЦ.

В судебном порядке возможны следующие процедуры:

-

Реструктуризация долгов. Она позволяет максимум за 5 лет (до ноября 2023 года реструктуризация была трехлетней) самостоятельно рассчитаться с долговыми обязательствами. При этом рост задолженностей прекращается уже с первого дня процедуры. Суд утверждает график, по которому банкрот платит кредит и другие долги. Штрафы и неустойки списываются, к тому же можно рассчитывать на постепенную выплату по ставке рефинансирования – то есть условия будут льготными для должника.

Гражданин не объявляется банкротом, если исполнит обязательства по утвержденному судом графику. Однако, если назначили реструктуризацию долгов, но человек не смог рассчитаться с кредиторами, вводится процедура реализации.

- Реализация имущества. Освобождение от долгов после продажи имущества (либо даже без продажи, если ценной собственности нет) – то, чем заканчивается банкротство, если судья ввел реализацию. Взыскание задолженностей прекращается с момента начала процедуры. Суд признает гражданина банкротом, и платить кредиты больше не нужно.

Во внесудебном порядке списание долгов проходит через МФЦ. Это бесплатная процедура, в которой есть свои строгие требования:

- Сумма задолженностей не может превышать 1 млн рублей.

- Приставы закрыли все дела о взыскании — по п. 4. ч. 1 ст. 46 ФЗ № 229, то есть в связи с отсутствием имущества и доходов.

- Для пенсионеров и получателей ежемесячных детских пособий важно отсутствие имущества и другого дохода, а также условие о предъявлении в их адрес исполнительного документа, полученного кредитором хотя бы за год до подачи на банкротство.

Также с 3 ноября 2023 года внесудебное банкротство стало доступно гражданам без имущества, в отношении которых кредитор получил исполнительный лист не позднее семи лет до банкротства должника.

Если все условия выполнены, человек обращается в МФЦ с заявлением и списком кредиторов, и через полгода его долги обнуляются. Кредиторы вправе проверить заемщика-банкрота в эти полгода — а вдруг у того появились доходы, или свое имущество он заблаговременно переоформил на детей, чтобы списать займы бесплатно в МФЦ.

Но на практике таких жалоб от банков и МФО не поступает. Большинство тех, кто проходил процедуру банкротства в МФЦ, списывают долги. В процессе дело «заворачивают», только если всплывают подтверждения, что должник вполне себе платежеспособен. Кроме того, отказ МФЦ может быть выдан на старте, если неправильно заполнены документы или нет оснований для внесудебного списания. Тогда — только платное оформление банкротства в арбитражном суде.

Кто попадает под банкротство физлиц

Процедура разработана для людей, попавших в тяжелую материальную ситуацию. В банкротстве придется доказать, что несостоятельность наступила в результате объективных причин:

- Потеря работы или сокращение дохода.

- Утрата трудоспособности либо болезнь должника, его родственника.

- Рождение детей или появление иных иждивенцев.

- Другие обстоятельства, которые повлекли неплатежеспособность — кража, ДТП, иные неприятности, даже просто инфляция и скачок цен.

- Для банкротства ИП это могут быть проблемы с контрагентами, неисполнение контрактных и договорных обязательств, неудачи в бизнесе, решения и запреты властей.

Преднамеренное банкротство — когда гражданину грозит УК?Статья по теме

Теперь в чем подвох процедуры. Она обернется неприятностями, если за банкротством обращается человек, который:

- искусственно наращивал задолженность;

- брал кредиты, не намереваясь их возвращать;

- при оформлении ссуд в кредитных и микрофинансовых организациях указывал ложные данные о заработной плате, искажал факты, обманывал банки и МФО;

- выводил активы в попытках спасти их от взыскателей — продал или подарил имущество;

- осуществлял недобросовестные действия, направленные против интересов кредиторов.

Что значит стать банкротом? Доказать, что человек не может платить, хотя брал кредиты и займы честно, писал или сообщал устно реальную зарплату. За проверки отвечает финансовый управляющий. Он изучит документы, отчеты по счетам, выписки из ГИБДД и Росреестра.

Суть банкротства в том, чтобы освободить человека от неподъемных обязательств — зафиксировать суммы долгов, затем оценить имущество и доходы, продать ценное (не имеющее иммунитета по ст. 446 ГПК РФ), рассчитаться с кредиторами. И все. Дальше гражданин получает шанс жить нормально: без серых схем и сомнительных займов через брокеров.

От чего освобождает банкротство физических лиц

Благодаря процедуре можно избавиться от долгов и не платить:

- налоги и страховые взносы, исполнительский сбор, штрафы;

- кредиты и микрозаймы;

- обязательства по договорам поручительства;

- займы по долговым распискам;

- долги перед контрагентами — для ИП.

Суд или МФЦ официально списывает эти обязательства — банкрот свободен и ни перед кем не отчитывается. Если он начнет зарабатывать, купит машину или получит квартиру в наследство после процедуры, итоги не пересмотрят, а списанные долги не восстановят.

От каких долгов не освобождает банкротство гражданина

В банкротстве вы не избавитесь от обязательств:

- по субсидиарной ответственности;

- по компенсациям за вред здоровью и жизни третьих лиц;

- по зарплате сотрудникам (актуально для ИП);

- по алиментам.

По этим основаниям кредиторы получат исполнительные листы после процедуры и продолжат взыскание через приставов по обычным правилам работы ФССП.

Есть ли польза от банкротства кредитору

Для кредиторов признание несостоятельности — это шанс вернуть хотя бы часть денег.

- Если в отношении должника вводят реструктуризацию, он выплатит по графику не менее 50% основного займа — при составлении графика учитывают всех кредиторов, а не только самых крупных или аффилированных должнику.

- Если вводится реализация имущества, из доходов и собственности должника формируется конкурсная масса. Она выставляется на продажу, деньги перечисляются кредиторам в порядке очередности.

Кстати, у кредиторов тоже есть право обратиться в суд за признанием несостоятельности должника. Но они редко пользуются этой возможностью, ведь по закону, кто подает на банкротство, тот его и оплачивает. Банки готовы нести расходы, если точно знают, что получат выгоду. Например, когда у должника есть имущество, продажа которого покроет задолженность.

Что ждет должника, если он не подаст на банкротство

По закону № 127-ФЗ, человек обязан обратиться в арбитражный суд с заявлением, если должен полмиллиона рублей и не платил больше трех месяцев.

Чем грозит игнорирование этих требований? Кредиторы могут обратиться в арбитражный суд первыми, подключить к делу «своего» финуправляющего и добиться признания недобросовестности должника. В таком случае банкротство признают, но долговые обязательства не списывают.

Ситуация, когда кредитор первым обращается в суд, неблагоприятна для должника. Риски следующие:

- «Кто платит — тот и музыку заказывает» — это правило работает и в банкротстве. Тот, кто подает на банкротство, выбирает финансового управляющего. А это самое важное лицо в деле — управляющий ведет процедуру и отчитывается перед арбитражем. Банки назначают лояльного управляющего «под себя», и все заседания проводятся с обвинительной позиции. Должнику постоянно нужно доказывать, что банкротство не было преднамеренным.

- Эффект внезапности — должник не успевает подготовиться и теряет имущество. В деле проверяются сделки, спрятанное имущество и другие факторы.

Последствия, которые дает статус банкротства

На финальном этапе выносится определение о завершении реализации имущества — это судебное решение, которое означает завершение процедуры со списанием долговых обязательств.

Для банкрота наступает ряд последствий:

- Собственно, то, за чем пришли — списание непогашенных долгов.

- 5 лет нельзя снова стать банкротом через суд. Или через МФЦ.

- Как минимум 3 года нельзя учреждать организации и управлять ими.

- Можно брать кредиты, займы, ипотеки, но первые 5 лет обязательно информировать банк о своем статусе банкрота. И придется быть готовым к отказам со стороны банков и МФО в первые годы после завершения дела.

- Если процедуру проходил обычный гражданин, как физлицо, он может после банкротства заниматься предпринимательской деятельностью.

Банкротство ИП: последствия и рискиСтатья по теме

Что дает банкротство ИП

Последствия те же, но если человек объявил себя банкротом, будучи индивидуальным предпринимателем, он не сможет в течение 5 лет открывать новое ИП и заниматься бизнесом.

В остальном выгоды и преимущества такие же, как для физических лиц — списание всех долгов, включая аренду, поставщиков, ЖКХ, налоги и взносы. Не удастся только списать зарплатные задолженности и личные долги. Например, по алиментам.

Оформление банкротства ипотечникам

Ипотечники — это люди, которые выступают заемщиками по ипотекам. Здесь есть свой неприятный нюанс: при ипотеке заемщик теряет заложенную квартиру в процедуре банкротства. Ипотечное жилье продается в счет уплаты долга по ипотеке, вне зависимости от:

- статуса «единственное жилье»;

- наличия или отсутствия просрочек;

- участия маткапитала и прописки детей в квартире.

Обязательно обсудите с юристом не только, как выгодно обанкротиться, но и как готовиться к процедуре, если у вас ипотека. Залоговое жилье в банкротстве продается, чтобы закрыть задолженность по ипотеке. Будьте к этому готовы. Вы можете получить подробную консультацию юриста по своей ситуации.

В 2023 году в Государственную Думу был внесен законопроект, позволяющий ипотечникам сохранить единственную квартиру, если она куплена в ипотеку, долг по которой еще не погашен. Принятие закона ожидается в 2024 году.

Что дает процедура банкротства физического лица, если нет имущества

За признанием несостоятельности можно обратиться, даже если у человека нет капитала, нет никаких доходов и нет собственности. Суд не отказывает в приеме заявления на этом основании. Более того, такие процедуры выгоднее:

- быстрее проходят;

- дешевле процессов, в которых проводятся торги.

Размер задолженности не имеет значения, главное в банкротстве — освободить человека от долгов. От задолженностей с успехом избавляются как заемщики с суммами 400 — 800 тысяч рублей, так и те, на ком висят миллионы.

Почему это лучше, чем ждать, пока пристав закроет дело, или просто позволять ему отчислять по 1 000 рублей в месяц от зарплаты? Потому что банкротство — это официальное списание долгов. Кредиторы лишаются права требовать у вас деньги, даже если ситуация в будущем изменится.

В случае с ФССП пристав может уволиться, либо банк продаст долг коллекторам. Если вы устроитесь на работу, унаследуете что-то ценное, обзаведетесь собственностью, получите выплату от государства, кредиторы смогут потребовать долг снова. И если не получится, то раз в полгода им можно возобновлять взыскание и перепроверять ваши счета и имущество еще раз.

Разница в том, что банкротство — это надежно и законно, а договоренности с приставом — нет.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Нюансы банкротства: раскрываем секреты

- Закон не ограничивает банкрота в пользовании кредитными средствами. Но в реальности банки отказывают в новых кредитах в первые 1-2 года года после банкротства физлица — это то, что будет неизбежно, и к подобным отказам надо быть готовым заранее. Положительное решение зависит от ваших доходов и ситуации с имуществом после процедуры, но существенную роль играет и кредитная история. Если вы долго скрывались, были в розыске, ее нужно восстанавливать. Тоже долго.

Факт остается фактом — после банкротства непросто взять хороший кредит. Можно оформить микрозаем, но только, чтобы четко и в срок вернуть, повысив таким образом кредитный рейтинг. Улучшить кредитную историю и поднять лимит доверия вам помогут официальное трудоустройство и крупные покупки (автомобиль, недвижимость), оформленные на ваше имя.

- Если вашим кредитором выступает физическое лицо, вполне вероятны споры и жалобы. В отличие от банковских юристов, физлица особенно заинтересованы в возврате денег и готовы на многое, чтобы добиться цели.

Такие кредиторы обязательно укажут на недобросовестность должника, если дать им повод. Поддельные справки о зарплате, скрытое имущество, деньги на электронных кошельках — все это сыграет против вас при банкротстве. Доказанная недобросовестность — это веский повод для суда не списывать ваши кредиты. Как результат, человек становится банкротом, но на избавление от задолженностей он может не рассчитывать.

К чему приведет внесудебное банкротство

Как подать на бесплатное банкротство физлица через МФЦСтатья по теме

Процедура внесудебного признания банкротом физического лица доступна не каждому. Сумма долга должна быть ограничена одним миллионом рублей, а также необходимо соблюдение требований касательно исполнительных производств (выше мы сказали об этом) и отсутствия дохода и имущества.

Эта процедура идеально подходит безработным, тем, у кого нет зарплаты. Однако с ноября 2023 года списание долгов через МФЦ стало доступно и тем гражданам, кто на регулярной основе (ежемесячно) получает детские пособия или пенсию. Надо лишь подтвердить, что исполнительные документы не «свежие», а получены кредиторами минимум за год до банкротства, однако по ним долг взыскать не удалось.

Получили шанс избавиться от задолженностей и должники «со стажем» — если исполнительным документам по их долгам не менее семи лет. Все это нужно будет подтвердить справкой по форме МЭР.

Процедура бесплатная, и это не шутка — платить в МФЦ действительно ни за что не нужно.

Внесудебное банкротство позволяет:

- списать безнадежные кредиты;

- сохранить пенсию или доход (по закону, он не должен превышать прожиточный минимум в регионе);

- избавиться от обязательств в упрощенном порядке за полгода.

Уже хотите списать долги через признание банкротства, но еще никак не решитесь? Обращайтесь к нам за бесплатной консультацией, мы готовы помочь не только информативно, но и сопровождением. Наши юристы проведут процедуру и спишут ваши задолженности с гарантией результата.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

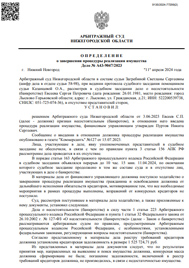

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

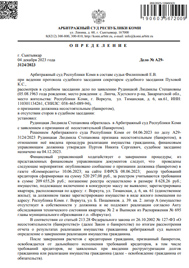

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.