Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Как микрозаймы влияют на кредитный рейтинг заемщика

В России растет общий объем просроченных задолженностей перед микрофинансовыми организациями. В августе 2023 года СМИ сообщили, что доля займов в МФО с непогашенными выплатами свыше 90 дней составляет 46,4%, а это более чем на 7% превышает цифры, зафиксированные в апреле того же года (1).

При этом число россиян, пользующихся услугами МФО, тоже растет (2). На конец 2022 года микрозаймы имели 17,3 млн человек, и это 20%-ное превышение аналогичного показателя 2021 года. В ситуации роста просрочек при общей высокой закредитованности населения для многих актуальным оказывается вопрос, как микрозаймы влияют на кредитный рейтинг. Разберемся подробнее.

Микрозаймы и кредитная история: непростые взаимоотношения

Скажем сразу — микрокредиты на рейтинг влияют. Причем, сильно. Если есть просрочка, то информация неумолимо передается в бюро кредитных историй. Таким образом, даже небольшие и просроченные всего на один-два дня ссуды реально портят кредитную историю.

Как узнать свой кредитный рейтинг бесплатно онлайн?Статья по теме

Но правило работает и в обратную сторону: если погашать займы всегда в срок, они быстро повышают кредитный рейтинг. Ведь, как правило, заем в МФО берется на месяц. И когда он выплачен, кредитор направляет соответствующее подтверждение в БКИ. То есть, уже через 30-35 дней после оформления микрозайма в рейтинге появляется отметка, влияющая на него позитивно.

Для того, чтобы получить такую же «пятерку» за выполненные обязательства, банковский потребительский кредит придется выплачивать месяцами (а то и годами). Поэтому многие МФО даже пытаются позиционировать себя, как организации, исправляющие кредитную историю.

Однако юристы советуют не спешить обращаться за микрозаймами только из-за того, что они быстро улучшают кредитную историю. Ведь если произойдет что-то непредвиденное, и ссуду не удастся погасить вовремя, высок риск испортить личный рейтинг в БКИ.

Вопрос репутации заемщиков МФО

Дело в том, что для многих банков и других кредиторов постоянные клиенты микрофинансовых организаций ассоциируются с людьми, находящимися в бедственном финансовом положении. И даже если это не так, подозрения все равно могут возникнуть.

Ну а если человек взял ссуды сразу в нескольких МФО, то доверия к нему еще меньше. И это небезосновательно.

Рекламные объявления микрокредитов следующего характера встречаются буквально на каждом шагу:

- «Одобрим заем, даже если все остальные вам отказали».

- «Одобряем при просрочках».

- «Заем без проверки кредитной истории» и т.д.

По этой причине заемщик МФО психологически у многих не ассоциируется с человеком, способным исполнять обязательства точно в срок или умело оперировать своими финансами. Тем более, что зачастую микрофинансовые организации щепетильностью в вопросе проверки доходов клиента не отличаются. И это хорошо известно более крупным участникам финансового рынка.

Раскрывать причины отказа в кредите банки не обязаны. Тем не менее, кредитные бюро регулярно анализируют, влияют ли микрозаймы на кредитный рейтинг, и проводят мониторинг банковской практики. По их данным, кредиты бывшим заемщикам МФО банки выдают куда менее охотно. В частности, об этом сообщали «Объединенное кредитное бюро» (3) и «Скоринг бюро», в прошлом известное под названием «Эквифакс» (4).

Вывод напрашивается простой: если есть возможность улучшить кредитный рейтинг другим способом, кредитные юристы советуют прибегнуть к нему.

Как не испортить кредитный рейтинг из-за микрозайма

Единственный верный способ — исполнить свои обязательства вовремя и в полном объеме. Все МФО без исключения обязаны вносить информацию в БКИ. В противном случае организацию просто лишат права вести деятельность.

На практике многие микрофинансовые организации подают сведения не в одно бюро кредитных историй. Поэтому информация очень быстро появляется в кредитном досье человека — или даже в двух-трех. Учитывая тот факт, что микрозаймы выдаются на короткие, по сравнению с банковским кредитованием, сроки, то и данные, полученные от них, обновляются быстрее.

Как «читать» кредитный рейтинг

Если вы допустили просрочку по микрозайму, то выяснить, ухудшил ли этот факт ваш рейтинг или еще нет, можно путем запроса информации из бюро кредитных историй. Чтобы сделать это, для начала выясните список бюро кредитных историй, где хранится ваш отчет, через личный кабинет на федеральном сайте Госуслуг (5). Затем надо выбрать «ваше» БКИ и уже у него напрямую запросить свою кредитную историю.

Традиционно состояние выплат по займам в БКИ обозначается цветами, но в каждом бюро своя градация и палитра. Поэтому лучше всего изучить свой кредитный рейтинг в одном бюро и затем провести аналитику в других.

Например, в НБКИ (6) цвета означают следующее:

- Зеленый — просрочек нет, очень высокий рейтинг.

- Светло-зеленый — выплата задержана на срок до месяца. Как правило, для банков это не критично, но МФО по этой причине могут и отказать. Как раз таки в силу специфики своей работы.

- Желтый — просрочка от месяца до трех. Шансы получить где-либо кредит уменьшаются.

- Красный — просрочка более четырех месяцев. Ваша кредитная история испорчена настолько, что получить кредит в банке нереально.

Исключением станут программы, направленные на улучшение кредитного рейтинга. При этом для некоторых МФО даже такая просрочка — не всегда повод для отказа, даже несмотря на то, что есть явный риск загнать горе-заемщика в кредитную кабалу надолго.

Частые вопросы

На отношение кредиторов влияет не столько частота обращений, сколько умение заемщика справляться с денежными обязательствами. Но нельзя не сказать, что слишком частые займы в МФО могут свидетельствовать о проблемах клиента с платежеспособностью.

В лучшем случае на рейтинг в БКИ такая ситуация начинает влиять на шестой день просрочки. По закону микрофинансовая организация обязана подать сведения в срок до пяти рабочих дней. Но некоторые направляют информацию и раньше — это зависит от политики компании.

Многие ошибочно ставят знак равенства между отсутствием истории в БКИ и хорошим кредитным рейтингом. На самом деле банки и МФО не любят выдавать средства людям, у которых «нулевая» кредитная история. Гораздо лучше, если она есть и окрашена в БКИ в зеленый цвет. В целом в МФО действует негласное правило: клиент, который брал деньги в долг и погасил его даже с короткой просрочкой — лучше, чем тот, кто вообще займов не брал. Заемщик «с историей» для кредитных организаций более понятен, так как есть основания для оценки его платежеспособности. От «темной лошадки» кредиторы не знают, чего ждать, поэтому серьезные суммы им не доверяют.

Улучшение кредитной истории с помощью микрозаймов

Если, отбросив все сомнения, вы решили, что микрозаем может улучшить вашу кредитную историю, тщательно проанализируйте рынок МФО и убедитесь, что обращаетесь за деньгами не к мошенникам. Для этого стоит заглянуть в реестр субъектов рынка микрофинансирования, который ведет ЦБ (7).

В настоящее время в России работают более тысячи микрофинансовых организаций. Несмотря на то, что их деятельность строго регламентирована, особенно в части методов взыскания задолженности (на это есть действующий закон № 230-ФЗ), на практике подходы МФО к микрокредитованию разнятся. Особенно ярко «характер» компаний проявляется, если клиент допускает просрочку. К сожалению, до сих пор некоторые кредиторы позволяют себе в этих случаях действовать незаконными методами — начинают звонить знакомым неплательщика, писать с анонимных номеров сообщения с угрозами т.д.

Чтобы подстраховаться от обращения в такие организации, при выборе МФО рекомендуется:

- Почитать отзывы на форумах должников — как правило, они соответствуют действительности.

- Проверить условия предоставления займа. Например, соответствует ли величина процентов законодательству.

- Расспросить знакомых, которые уже брали кредиты.

- Тщательно изучить договор с МФО, особенно в части штрафных санкций при просрочках.

- Убедиться, что организация не навязывает вам страховку, платные подписки и другие услуги. Помните, что страхование рисков перед МФО — ваше право, но не обязанность. В конце концов, это не ипотека и не автокредит.

Когда решение о заключении договора с МФО принято, оформите заем на минимально возможный срок до 1 месяца. Затем своевременно погасите всю задолженность. Через пять дней после этого (или раньше) информация будет передана в БКИ. Но можно будет и позвонить в МФО, чтобы уточнить, передали ли они данные по закрытому вами займу в бюро кредитных историй или нет.

При этом досрочное погашение ссуды — не такой хороший подход для улучшения кредитной истории, как многие думают. Частое досрочное погашение зачастую негативно влияет на положительное решение кредитора по заявке, поскольку из-за такого клиента МФО теряет на процентах.

Как не попасть в долговую яму из-за микрокредитов

Для этого необходимо назубок уяснить простое правило: нельзя брать займы на покрытие других ссуд. МФО это касается особенно. Они выдают деньги под 292% годовых, а до июля 2023 года процент был еще выше — 365% годовых. Поэтому решение сиюминутной проблемы с помощью нового микрозайма может обернуться невозможностью быстро расплатиться. Тогда из-за продлений и штрафов есть риск потерять гораздо больше денег, чем вы возьмете в микрофинансовой организации. А «бонусом» — окончательно испортить свое кредитное досье.

Если вы находитесь в действительно сложной финансовой ситуации, у вас много займов, которые нечем платить, и есть другие денежные обязательства — обращайтесь к нашим юристам.

Наша команда состоит из квалифицированных специалистов по вопросам списания долгов через процедуру банкротства. Мы готовы не только проконсультировать вас, но и предложить готовое решение, как избавиться от долгов перед МФО, банками, коллекторами и не только. Оставьте заявку на бесплатную консультацию через сайт или по номеру телефона, указанному вверху страницы.

Источники

- Доля просроченных микрозаймов в России приблизилась к 50%.

- РБК: за год число россиян с микрозаймами выросло на 3 млн человек.

- Микрозаймы омрачают кредитную историю.

- Коммерсантъ. Микрозаймы омрачают кредитную историю — Банки не хотят одалживать деньги клиентам МФО.

- Получение информации о хранении вашей кредитной истории.

- НБКИ с 2022 г. начинает рассчитывать Персональный кредитный рейтинг по новой шкале.

- Банк России. Реестры субъектов рынка микрофинансирования.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

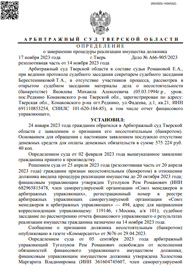

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.

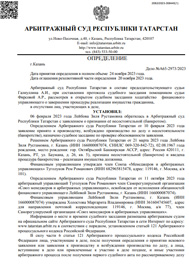

А65-2973/2023

Было долга - 699 487 руб.

г. Казань

Завершено:

20.11.2023

Этапы:

31.01.2023

Поступило в работу

06.02.2023

Подача заявления

10.02.2023

Признан банкротом

Списано долга:

699 487 руб.