Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Оглавление

- Что нужно сделать с документами при смене фамилии

- Какие данные запрашивает банк или МФО при оформлении ссуды

- Что будет, если человек поменял фамилию и не платит кредит

- Почему плохо обманывать кредитора?

- Можно ли уйти от коллекторского взыскания, сменив ФИО

- Сменил фамилию, не плачу кредиты: что могут сделать судебные приставы?

Сменил фамилию и не плачу кредит: поймай меня, если сможешь

Оглавление

- Что нужно сделать с документами при смене фамилии

- Какие данные запрашивает банк или МФО при оформлении ссуды

- Что будет, если человек поменял фамилию и не платит кредит

- Почему плохо обманывать кредитора?

- Можно ли уйти от коллекторского взыскания, сменив ФИО

- Сменил фамилию, не плачу кредиты: что могут сделать судебные приставы?

Хотел, как лучше, а получилось, как всегда. Нередко интернет пестрит невероятной дезинформацией в плане кредитных отношений заемщиков с банками. Вот один из потрясающе вредных советов — сменить фамилию и не платить кредит. Клюнуть на эту наживку легко, если не знать, как на самом деле работает финансовая система в нашей стране.

Можно ли поменять фамилию и тем самым «обновить» свою испорченную кредитную историю? Здесь мы рассмотрим, почему этот «замечательный» план не сработает.

Что нужно сделать с документами при смене фамилии

Если вы берете новую фамилию, например, в рамках заключения брака, у вас меняются (1):

- паспорт и загранпаспорт;

- водительское удостоверение;

- СТС;

- полис ОМС;

- свидетельства о рождении детей (если они у вас есть);

- свидетельство о браке или о разводе (тоже при наличии);

- собственное свидетельство о рождении (но не всегда — иногда его в неизменном виде возвращают заявителю).

После произошедших перемен обязательно нужно уведомить банки для замены ФИО в базе данных и для перевыпуска пластиковых карточек.

Тем не менее, некоторые документы изменениям не подлежат:

- СНИЛС и ИНН. Их номера присваиваются пожизненно. Однако после перемены имени и/или фамилии необходимо уведомить СФР и ФНС для обновления сведений о человеке в их базах.

- «Бумажная» трудовая книжка. На первой странице сотрудник отдела кадров аккуратно зачеркнет «старую» фамилию, укажет новую и припишет реквизиты документа, на основании которого он внес исправление.

- Документы об образовании, о повышении квалификации и т.п. Они не перевыпускаются, но при необходимости предъявить их важно приложить копию свидетельства о перемене имени.

Какие данные запрашивает банк или МФО при оформлении ссуды

В рамках заключения кредитных договоров клиенты предоставляют паспорт, ИНН, СНИЛС, данные об адресе проживания, телефоны третьих лиц, к которым можно будет обратиться при необходимости, и собственную контактную информацию.

Разумеется, могут предъявляться дополнительные требования: предоставить справку о заработной плате, 2-НДФЛ и так далее. Для примера можно изучить список требуемых документов в Совкомбанке (2).

В отношении МФО работают похожие правила. Самая основная информация, которую в первую очередь получает кредитор — это паспорт, номера ИНН и СНИЛС и запрашиваемая в БКИ кредитная история. На странице микрофинансовой организации «MoneyMan» есть перечень (3), с которым также можно ознакомиться.

Не все документы меняются при смене фамилии — и как раз часть из них банки запрашивают у своих клиентов при оформлении ссуд. При этом после заключения кредитного договора важно своевременно информировать кредитора обо всех переменах в персональных данных, которые случаются с вами.

Номера ИНН и СНИЛС кредитору предоставляет сам заемщик. В новом паспорте, который вы получите после смены «инициалов», присутствуют сведения о предыдущем удостоверении личности. По ним сотрудники банка или МФО смогут найти вас в соответствующих базах. Если вы захотите взять кредит, прикинувшись новым клиентом с чистой кредитной историей, вы и сами быстро придете к выводу, что смена фамилии ничего не меняет в плане отношений «кредитор-заемщик».

Что будет, если человек поменял фамилию и не платит кредит

Смена фамилии не влияет на условия договора, который клиент подписывал ранее, оформляя кредит или заем. Не важно, что вчера вы были Ивановым, а сегодня стали Петровым — вы по-прежнему обязаны платить ссуду и проценты в те даты, которые указаны в вашем графике платежей.

Как не платить кредит законноСтатья по теме

Если вы не будете выполнять взятые на себя обязательства, то наступят вполне закономерные и отчасти предсказуемые последствия:

- Начнет расти сумма задолженности за счет пеней за неустойку и штрафных санкций. Да, ваш кредит и без того обрастает процентами, но к ним добавятся еще и дополнительные платежи, предусмотренные договором за просрочку.

- Банк, МФО или другой кредитор начнет вам писать и звонить. В каждой подобной организации работает служба взыскания, которая немедленно приступит к активной «атаке». Ее сотрудники попытаются выяснить, почему вы не платите и что можно сделать в текущей ситуации. Вам будут звонить на мобильный, на рабочий номер. А если вы игнорируете взыскателя, у него состоятся беседы с людьми, которых вы указали в анкете, как третьих лиц.

- Если вы не будете идти на контакт, или разговоры с вами не принесут нужного результата, кредитор, скорее всего, прибегнет к помощи коллекторского агентства. Крупные банки и МФО обычно работают со своими проверенными коллекторами, и процесс передачи просроченных ссуд на взыскание сторонней компанией у них давно налажен. Вам продолжат поступать звонки и СМС, но на этот раз уже от коллекторов. Если ваши права при этом будут нарушаться (хамство, угрозы, несоблюдение лимита контактов по закону № 230-ФЗ), вы можете пожаловаться на действия взыскателей в ФССП. Но сам долг и претензии кредитора от этого никуда не денутся.

- Далее кредитор может и вовсе продать ваш долг коллекторской организации. Обычно таким способом действуют МФО. Заключается договор цессии, после чего коллекторы становятся вашим новым кредитором. Вас об этом обязаны уведомить соответствующим письмом.

- Если самостоятельное взыскание не принесло результатов, коллекторское агентство или прежний кредитор (в зависимости от того, продавался ли просроченный долг) обратится в суд. С вас принудительно взыщут деньги посредством получения судебного приказа или исполнительного листа, а к долгу прибавятся судебные издержки истца.

- Далее кредитору останется только посетить судебных приставов, чтобы те инициировали производство. И если вы думаете, что ваше просуженное обязательство обрело окончательный вид — увы. При непогашении долга в течение 5 дней после начала производства к задолженности прибавится еще одна сумма — исполнительский сбор. Он составит 7% от взыскиваемого долга, но минимум 1 000 рублей.

- Как только сотрудник ФССП взял в работу исполнительный документ, взыскание будет проводиться по нормам закона об исполнительном производстве. Приставы выяснят, какие у вас доходы, и начнут списывать с них до 50% ежемесячно в счет погашения кредитного долга. Если денег окажется недостаточно, сотрудники ФССП заинтересуются и вашим имуществом. И никакая смена ФИО тут уже не поможет.

Главное, о чем вы должны помнить: после перемены имени и/или фамилии необходимо проинформировать кредиторов об этом. В каждом кредитном договоре и договоре займа есть соответствующий пункт, обязывающий сторону заемщика это сделать. И если вы вдруг решите, что утруждать себя вовсе не обязательно, вы нарушите условия договора по кредиту или займу.

Но заинтересованный заимодавец может и самостоятельно выяснить правду, потому что информация такого рода хранится в базе данных МВД. Получить сведения из нее может любое юридическое лицо — банк, микрофинансовая организация и даже коллекторское агентство. Разрешения клиента на это не требуется.

Другое дело, если потенциальный кредитор захочет проверить вашу кредитную историю — для этого уже ваше разрешение потребуется обязательно. Как правило, оно выглядит, как согласие с обработкой персональных данных (нужно поставить галочку в соответствующем месте заявки на ссуду).

Если вам рассказывают подобные истории, скорее всего, вас обманывают. В банках подобные вещи быстро распознаются благодаря бдительности сотрудников службы безопасности. В МФО теоретически возможно взять еще один заем под новую фамилию, если уже есть открытый микрокредит, взятый на старые паспортные данные. Но это в теории — несмотря на то, что микрофинансовые организации не обладают достаточным бюджетом на организацию качественных проверок, тем не менее, они не раздают деньги всем подряд.

Поэтому все-таки не стоит воспринимать это суждение за аксиому. Одна МФО вас «пропустит», другая же сразу выяснит, что у вас уже есть просроченные займы. Одни менеджеры могут недостаточно времени уделять проверке. Другие же специалисты направляют запросы в базу МВД сразу. А новый отказ по заявке тоже отразится в кредитной истории, в результате чего ваш рейтинг упадет еще ниже.

Помните, что старые долги никуда не пропадут от перемены ФИО! Допустим, вы каким-то образом обманули МФО и, имея испорченную кредитную историю, взяли новый заем на другую фамилию. Возвращать его вам все равно придется. А вот по старым просроченным ссудам рано или поздно кредитор обратится за судебным взысканием и быстро выяснит, что условный должник Иванов поменял фамилию и теперь числится Петровым. Соответствующие изменения будут внесены в вашу кредитную историю.

Почему плохо обманывать кредитора?

Вопрос звучит немного по-детски, но тем не менее он не теряет своей актуальности. Вступая на эту кривую дорожку, вы фактически начинаете мошенническую карьеру. Звучит громко и неприятно, однако и дело здесь нешуточное. Как мы уже сказали, во всех договорах с МФО и банками прописано условие, что вы обязаны оповещать о любых переменах, которые произошли с вашими персональными данными, в первую очередь — об изменении фамилии.

Банки обычно не особо бдят, что происходит с человеком, когда он своевременно погашает ссуды и в целом является положительным клиентом. Это касается и смены фамилии, и смены места работы, доходов и так далее. Но подобные недочеты будут использованы против заемщика, как только начнутся просрочки.

Это в особенности проявляется при признании банкротства. Здесь ключевое значение имеет отношение должника к своим обязательствам. Обман расценивается, как недобросовестное поведение, и может в итоге привести к несписанию долгов. Таким образом, неподача должником сведений о смене фамилии в банк впоследствии, при процедуре банкротства физлица, выплывет и сыграет против человека.

Что это значит? Вы потратите внушительную сумму на процедуру, а потом еще и останетесь должны денег своим прежним кредиторам. А бонусом вас коснутся все последствия банкротства, хотя долги арбитражный судья вам не спишет, как недобросовестному человеку. Согласитесь, не самый радужный вариант, поэтому не стоит рисковать и менять фамилию, имя и отчество, только ради того, чтобы убежать от долгов. Все равно вам это не удастся.

Понятное дело, что мало кто берет кредиты с тем, чтобы потом обанкротиться. Но в жизни может случиться всякое, поэтому лучше, как говорится, заранее «подстелить себе соломку», соблюдая все договоренности с банком или МФО и никуда не скрываясь.

Можно ли уйти от коллекторского взыскания, сменив ФИО

Коллекторов нередко путают с судебными приставами, тем не менее, у представителей коллекторского агентства намного меньше полномочий, чем у службы взыскания. Например, ФССП имеет доступ к различным реестрам и базам, может подавать запросы в другие государственные органы, тогда как коллекторские агентства имеют такие же возможности, что и прочие юридические лица.

Тем не менее, обратиться в базу недействительных паспортов МВД (4) коллекторы могут, поэтому выяснение личности должника обычно не составляет проблемы:

- Коллекторское агентство, увидев бесперспективность досудебного взыскания, обращается с заявлением в суд.

- В суде ему отказывают на основании того, что паспортные данные должника указаны неверно.

- Взыскатели начинают что-то подозревать и направляют запрос в базу МВД. Естественно, они получают логичный ответ, что паспорт уже числится, как недействительный. Также в ответе указываются новые паспортные данные и ФИО человека.

Дальнейшее — дело техники. Коллекторы снова подают заявление, только на этот раз уже на правильное имя.

Сменил фамилию, не плачу кредиты: что могут сделать судебные приставы?

Еще один миф, связанный с переменой фамилии и наличием долгов: некоторые заемщики считают, что это поможет избежать мероприятий по взысканию со стороны ФССП. Якобы приставы растеряются, увидев, что Иванова найти невозможно — на его имя ничего не зарегистрировано, счетов нет, подоходные и имущественные налоги не перечисляются, и немедленно закроют исполнительное производство. На этом месте юристы и опытные должники улыбнутся — уж они-то лучше остальных понимают, как работает эта система.

Ах, если бы все было так просто, в ЗАГСы выстраивались бы целые очереди. Вчера — Иванов, сегодня — Петров, а завтра можно подать новое заявление и стать Сидоровым. Ищите ветра в поле, как говорится.

Вот здесь мы, пожалуй, упомянем два момента, которые делают удовольствие беготни от ФССП с новыми паспортами не таким приятным:

- Перемена имени — это достаточно продолжительная процедура. На одно только получение свидетельства закон отводит ЗАГСу 30 дней (с перспективой продления до 90 дней). Далее следует заявка на новый паспорт — еще до двух недель ожидания в лучшем случае, потом с новым паспортом надо заменить целую пачку других основных документов, перевыпустить банковские карточки… По факту на всю волокиту у вас уйдет несколько месяцев.

- Регистрация новых ФИО стоит денег. И немалых. Например, в 2023 году свидетельство о перемене имени обойдется вам в 1 600 рублей. Обновленное водительское удостоверение — еще в 2 000. Паспорт — 300 рублей, новые свидетельства о семейном положении — по 350 рублей за каждое. Ну и по мелочи, вроде фотографий на документы. Прибавьте к этому транспортные расходы, чтобы добираться до каждого из ведомств. В итоге одна такая авантюра встанет тысяч в 10 целковых, а то и дороже. Стоит ли оно того, чтобы спрятаться от банка или приставов? А если вам при этом нечем даже кредитный платеж погасить? Вопрос риторический.

Но представим, что вы все-таки это сделали. И вот ваш просроченный кредит оформлялся, когда вы были Ивановым, а сейчас вы Петров, и взыскание перешло в руки ФССП. Судебные приставы, получив в работу исполнительный документ, начинают проверку должника и его материального положения.

Запросы направляются:

- В банки — обычно не больше пяти для первого раза. Цель — понять, какие у человека есть счета и что на них числится.

- В ФНС, чтобы узнать, получает ли человек какой-то официальный доход — в налоговой отображаются все эти данные, поскольку с заработка идут отчисления в бюджет.

- В Росреестр и ГИБДД, чтобы выяснить, какое у человека есть движимое и недвижимое имущество.

Когда пристав получает ответы на свои запросы, он оценивает ситуацию и выписывает постановления. Например, если у должника есть деньги на счетах, банк их спишет, а если суммы смехотворны на фоне размера долга, неплательщика ждет арест имущества.

В ходе проверки судебные приставы быстро выясняют, что человек поменял фамилию, поэтому избежать ответственности таким образом не получится.

Также перемены станут известны и пограничникам — если ФССП ввела запрет на выезд из РФ, соответствующие погранслужбы будут уведомлены, и попытка покинуть территорию России потерпит фиаско. Даже с новым паспортом.

Помните, у судебных приставов есть доступ ко всевозможным базам. При желании они быстро выяснят, кем вы были «в прошлой жизни», и смена ФИО их не остановит.

Даже если вы и обманете кого-то, взяв новую фамилию, долго блаженствовать не получится. Кредиторы больше всех заинтересованы в том, чтобы привлечь вас к ответственности за неуплату, поэтому они быстро отследят все изменения, произошедшие в вашем удостоверении личности за последнее время.

Если у вас начинаются финансовые проблемы, и вы понимаете, что справиться с ними самостоятельно не выходит, не стоит обманывать кредиторов — рассмотрите для себя процедуру банкротства. Списание долгов проводится законно, согласно положениям № 127-ФЗ.

Наша компания специализируется на предоставлении комплексной поддержки должникам, которые хотят пройти процедуру. Мы не только отсечем все риски, но и поможем подобрать подходящего финансового управляющего, а при необходимости — предоставим рассрочку на оплату услуг по сопровождению банкротства. Оставьте заявку на звонок юриста прямо сейчас.

Источники

Частые вопросы

Скорее всего, нет. Пока ежемесячно приходит надлежащая оплата по кредиту, у кредиторов не будет никаких претензий. Но если вы соберетесь, допустим, за банкротством, банк может в арбитражном суде использовать этот момент против вас — ведь по сути, своим молчанием вы нарушили условия договора. Поэтому лучше соблюдать закон и договоренности, чтобы не подставить себя самого. К тому же, если в стороннем банке, со счета которого вы переводите оплату, уже произошла смена фамилии, то и за кредитором очередь надолго не задержится.

Справедливости ради стоит отметить, что не всегда. Обычно сотрудники ФССП проводят стандартные проверки, но как только пристав не найдет должника, или у него возникнут какие-то сомнения, он быстро обратится в соответствующие государственные ведомства, чтобы докопаться до истины.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А66-16109/2022

Было долга - 1 732 484 руб.

г. Тверь

Завершено:

11.03.2024

Этапы:

14.11.2022

Поступило в работу

21.11.2022

Подача заявления

24.11.2022

Признан банкротом

Списано долга:

1 732 484 руб.

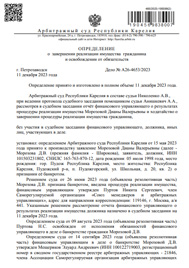

А26-4653/2023

Было долга - 921 671 руб.

г. Петрозаводск

Завершено:

11.12.2023

Этапы:

29.04.2023

Поступило в работу

05.05.2023

Подача заявления

15.05.2023

Признан банкротом

Списано долга:

921 671 руб.