Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Оглавление

- Как ведут разговор с должниками сотрудники департамента взыскания просроченной задолженности

- Что происходит, когда кредитную задолженность передают в службу взыскания банка

- Как проводят досудебное взыскание сотрудники Сбербанка, ВТБ и других известных кредитных организаций

- Как проводят взыскание в МФО

- Чем отличается служба взыскания долгов в банках и МФО от коллекторской деятельности

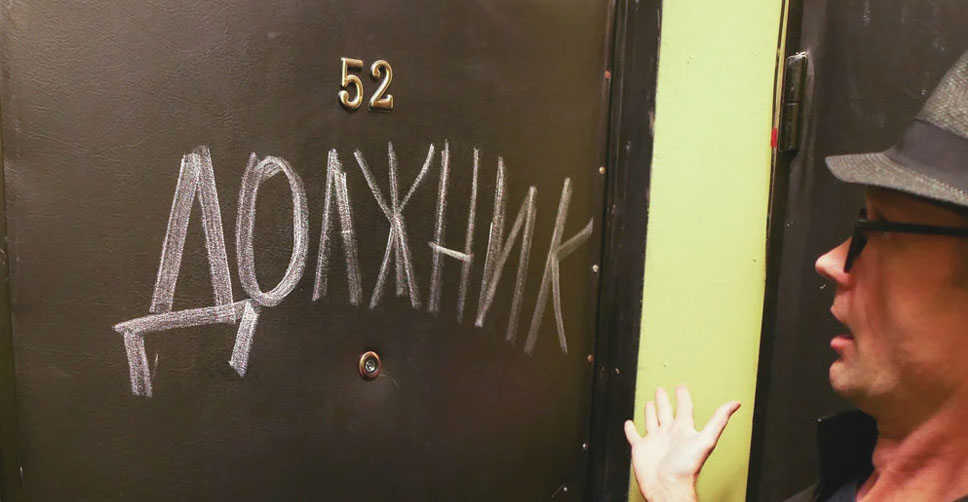

Служба взыскания долгов в банках и МФО: как ведется работа с неплательщиками

Оглавление

- Как ведут разговор с должниками сотрудники департамента взыскания просроченной задолженности

- Что происходит, когда кредитную задолженность передают в службу взыскания банка

- Как проводят досудебное взыскание сотрудники Сбербанка, ВТБ и других известных кредитных организаций

- Как проводят взыскание в МФО

- Чем отличается служба взыскания долгов в банках и МФО от коллекторской деятельности

Все российские банки и микрофинансовые компании имеют свои отделы взыскания задолженности. Подразделения входят в структуру финансовых учреждений, а обязанности в них выполняют штатные специалисты. Основная задача службы взыскания — обеспечить возврат средств по просроченному кредиту или микрозайму. Как правило, представлены эти отделения в виде call-центров: сотрудники звонят должникам и корректно разбираются в проблеме, выясняя, почему отсутствуют платежи и что можно с этим сделать.

Первоначальная задача специалиста — разобраться, почему вы не платите, можно ли вам предложить реструктуризацию и как кредитору поступить в дальнейшем. Избегать разговоров не стоит — на том конце провода сидят обычные люди, которые вовсе не намерены причинить вам вред.

Как ведут разговор с должниками сотрудники департамента взыскания просроченной задолженности

Все начинается с того, что специалист звонит должнику, здоровается и вежливо представляется. Он непременно сообщает, кто звонит (свои данные и наименование банка или МФО) и по какому поводу.

Вопросы могут быть следующими:

- «Почему отсутствует оплата?»

- «Как вы планируете решать вопрос с просрочкой по кредиту/микрозайму?»

- «Что мы можем предложить, чтобы вы начали платить? Подойдет ли вам реструктуризация?»

- «Когда у вас появятся деньги на погашение ссуды?»

Специалисты службы взыскания информируют человека о масштабах проблемы. Они указывают, в какой сумме долг накопился на данный момент, размер пени за неустойку, которая начисляется ежедневно, и что кредитор планирует делать дальше. Например, привлечь коллекторское агентство к взысканию, продать задолженность или обратиться в суд. Это справедливо и законно — человек должен понимать, что будет с его долгом и какие дальнейшие действия предпримет банк или МФО. Исходя из полученной от представителя кредитора информации, заемщик может решить, как ему поступить дальше.

Предложить сотрудники отдела досудебного урегулирования задолженности могут следующее:

- Оплатить текущую задолженность в течение определенного срока, чтобы избежать дальнейшего начисления пеней.

- Оформить реструктуризацию или кредитные каникулы. Отметим, что отсрочкой люди могут воспользоваться в рамках закона № 106-ФЗ (к примеру, при снижении дохода), а вот реструктуризация — это исключительно право банка. Он может и не предоставлять эту услугу — законных механизмов принуждения кредитора не существует. То же касается и МФО — компании тоже могут предлагать своим клиентам реструктуризировать займы, но делать это они не обязаны.

- Рефинансировать долг. Если у вас началась небольшая просрочка, банк может предложить рефинансирование кредита, чтобы вы платили в итоге меньше и на более выгодных условиях. Но в большинстве случаев ссуды рефинансируются сторонними кредитными организациями.

В любом случае, сотрудники службы взыскания звонят только с четкими прозрачными целями: узнать, почему возник долг, и предложить варианты решения проблемы. Пугаться звонков со стороны кредитора уж точно не стоит.

Что происходит, когда кредитную задолженность передают в службу взыскания банка

Больше всего заемщиков волнует вопрос: что случится, если долг попадет в отдел взыскания? Должников понять можно: любого порядочного человека наличие просрочки угнетает само по себе, а тут еще и непонятная передача в какой-то отдел.

Максимум, что могут предпринять специалисты досудебного взыскания по закону, это:

- звонить вам лично максимум 2 раза в неделю;

- слать СМС до четырех раз в неделю;

- присылать письма и претензии через Почту России или по e-mail;

- связываться с контактными лицами, которых вы указали в анкете при оформлении ссуды;

- звонить вам по месту работы; но лишь для того, чтобы поинтересоваться, как с вами связаться и работаете ли вы вообще в указанной компании.

В рамках обзвона сотрудники департамента взыскания обязаны сообщать свои ФИО, должность и компанию, на которую они работают. Недопустимы хамство, угрозы, шантаж и другие противозаконные методы психологического давления. Также никто не вправе вводить вас в заблуждение — например, утверждать, что вот-вот к вам придут с арестом судебные приставы, в то время, как дело еще даже не было передано в суд.

Как проводят досудебное взыскание сотрудники Сбербанка, ВТБ и других известных кредитных организаций

Специалисты досудебного взыскания в солидных банках являются образцами вежливости и такта. Если судить по отзывам в интернете, они искренне стараются помочь клиентам, попавшим в затруднительное финансовое положение.

Чем занимаются отделы досудебного урегулирования: полномочия и методы работы с неплательщикамиСтатья по теме

В качестве иллюстрации приведем несколько сообщений пользователей, оставленных на авторитетном портале banki.ru, о своем опыте взаимодействия с сотрудниками банковских служб взыскания:

- С должником банка «Русский Стандарт» связался сотрудник отдела взыскания и предупредил, что в будущем, скорее всего, кредитор обратится за исполнительной надписью нотариуса. Также специалист предложил вариант с рассрочкой платежей и подробно рассказал, как это будет работать. Клиент согласился и остался доволен отношением (1). Судя по отзывам, складывается положительная динамика в работе этого банка с заемщиками, попавшими в затруднительное положение (2).

- В другой истории клиент «Совкомбанка» не соблюдал условия кредитного договора, в результате чего банк связался с неплательщиком и предложил своего партнера, чтобы сохранить ставку по кредиту. По итогу остались довольны все: как говорится, и волки сыты, и овцы целы (3).

- У клиентки «Газпромбанка» образовались небольшие просрочки по кредитному договору, хотя до этого она три года платила исправно. Женщина старалась избежать усугубления ситуации, поэтому больше нескольких дней ее просрочки не длились. Но увидев неблагоприятную тенденцию, представитель банка все равно связался с заемщицей и предложил ей реструктуризацию кредита, чем сильно ее выручил (4).

- Женщина, оформившая кредит в Сбере, рассказала, что у нее образовалась довольно серьезная просрочка. Клиентку пригласили в офис банка, где начальник отдела судебных взысканий предложил ей рефинансирование с отсрочкой — вносить первые полгода нужно было только минимальные платежи (5).

- Наконец, в последнем представленном отзыве женщина рассказала, что вследствие снижения доходов у нее возникли проблемы с погашением задолженности по кредиту в ВТБ. Но сотрудники банка внимательно отнеслись к ней, помогли разработать решение и уменьшить ежемесячный платеж (6).

В целом банковские управления по работе с просроченной задолженностью всегда стараются найти выход из щекотливой ситуации, предлагая клиентам различные варианты погашения долга. Таким образом, люди получают второй шанс и не скатываются в долговую яму. Более того, нередко кредитные организации на своих официальных порталах размещают мануалы, инструктирующие заемщиков, что делать во избежание просрочек. Одна из таких статей опубликована на сайте Сбербанка (7).

В ней банк советует должникам избегать распространенных ошибок: не брать новые кредиты, не бездействовать и не скрываться от кредитора. Также в публикации приводится небольшая памятка, в которой указывается, что банки предпочитают идти навстречу своим заемщикам и предлагают всевозможные способы, чтобы справиться с просрочкой. Чем раньше кредитора поставят в известность о надвигающейся «буре» — тем лучше.

Также Сбербанк рекомендует не бояться коллекторских агентств, ведь надежные банки сотрудничают только с легальными взыскателями — то есть с теми, кто не будет прибегать к сомнительным методам. Ну и, конечно, финальное напоминание: даже самая короткая просрочка негативно влияет на кредитную историю, поэтому лучше предупредить проблему, а не откладывать дело в долгий ящик или играть в прятки с кредитором. Последствия длительной неуплаты по ссудным платежам не несут в себе ничего хорошего.

Как проводят взыскание в МФО

Забегая немного вперед, отметим, что микрофинансовые организации в целом проводят взыскание в досудебном порядке такими же методами, что и банки. Правда, у них чаще встречаются «проколы» — то есть несоблюдение норм № 230-ФЗ. А вот для банковского отдела взыскания подобные вещи большая редкость.

И все же, сотрудники микрокредитных и микрофинансовых компаний обычно тоже связываются с клиентами и даже их близкими и коллегами по телефону, шлют им СМС о просрочке и пытаются договориться. В качестве подтверждения приводим отсылку на официальную публикацию одного из лидеров в выдаче микрозаймов, МФО «WebBankir» (8).

В своей статье организация информирует клиентов о том, что будет, если не платить займы. Она советует не избегать разговора со специалистами — это докажет кредитору, что вы не уклоняетесь от своих обязательств, а просто попали в затруднительное положение и пытаетесь найти выход. Также компания информирует, что с ней можно договориться — достаточно самому инициировать диалог и честно описать свою ситуацию. Сотрудники МФО подскажут, как можно решить проблему с минимальными рисками.

Там же приводится несколько способов, которые могут помочь заемщикам справиться с трудностями:

- Реструктуризация займа. Нужно обратиться в саму МФО и попросить о предоставлении этой услуги. Иногда сотрудники отдела взыскания и сами обращаются к клиентам с выгодным предложением.

- Кредитные каникулы. Если человек соответствует требованиям закона о кредитных каникулах, он вправе запросить отсрочку, обратившись к кредитору с подтверждающими документами.

- Рефинансирование. Как утверждает «WebBankir», даже банки могут рефинансировать займы МФО, предложив более выгодную ставку и разумную переплату. Вот только, исходя из практики, можно сказать, что банки почти никогда не идут на этот шаг, предпочитая иметь дело исключительно с кредитами. Впрочем, нельзя сказать, что это невозможно — изредка банки распространяют рефинансирование и на микрозаймы в том числе.

То, что МФО идут навстречу своим заемщикам и готовы предлагать реструктуризационные программы или скидки, подтверждается и тематическим форумом для должников на сайте «Финдозор». Здесь можно найти список микрокредитных компаний, которые готовы предоставлять занявшим у них людям поддержку (9).

Например, «Moneza» предлагает клиентам реструктуризационную программу, а «Кредиттер» готов оформить реструктуризацию по основаниям, предусмотренным № 106-ФЗ. Справедливости ради, отметим, что если заемщик подходит под условия законных кредитных каникул, одобрение программы не зависит от воли кредитной или микрофинансовой компании.

Правда, как мы уже упомянули, многие МФО не так ревностно соблюдают закон, как представители банковской сферы. В качестве примера представим Постановление Петроградского районного суда от 19 мая 2020 года, вынесенное в отношении МКК «Финансовый компас» (работает под брендом «Деньги в руки»). Компания допустила ряд нарушений при взыскании просроченной задолженности:

- На телефон задолжавшей клиентки начали поступать сообщения с требованием немедленно погасить долг по микрозайму. Женщине и ее близким угрожали, с ней ругались, ее оскорбляли. Дальше — хуже, звонить начали еще и начальнице по месту работы должницы, причем взыскатели даже не представлялись.

- Согласно аудиозаписям, звонившие называли себя сотрудниками службы безопасности; на женщину оказывали психологическое давление, ее вводили в заблуждение — отдел взыскания обещал меры уголовно-процессуального воздействия и преследования по факту выдуманного мошенничества со стороны клиентки.

В итоге за нарушение положений коллекторского закона (а он распространяется на всех взыскателей, а не только на агентства по сбору просроченной задолженности) МФО привлекли к ответственности на 50 тысяч рублей.

На самом деле таких примеров можно привести много, но все они доказывают один и тот же тезис: в своей работе сотрудники отделов по работе с просроченной задолженностью в микрофинансовых компаниях порой нарушают законные нормы, вследствие чего организации вынуждены платить штрафы по судебным решениям.

Чем отличается служба взыскания долгов в банках и МФО от коллекторской деятельности

Коллекторские агентства целенаправленно занимаются сбором долгов у населения — это их основная задача и источник дохода. При этом в законе закреплен ряд правил и ограничений, с учетом которых должна осуществляться подобная деятельность.

В частности:

- Все коллекторские агентства включаются в реестр на сайте ФССП, а судебные приставы являются для коллекторов контролирующим органом. Для сравнения: кредитные и микрофинансовые организации находятся под надзором совсем другого ведомства — Центрального банка РФ.

- Коллекторы обязаны соблюдать положения о защите персональных данных, то есть, не распространять сведения о должниках третьим лицам. Впрочем, такие же требования предъявляются и к финансовым компаниям, да и ко всем прочим организациям, оперирующим персональными сведениями своих клиентов.

- Коллекторские бюро работают с просроченной задолженностью по нормам уже упоминавшегося закона № 230-ФЗ. Они могут звонить людям строго в дневное время, не чаще двух раз в неделю, писать не больше четырех сообщений в неделю, лично встречаться с должниками максимум единожды в неделю. Такие же требования выставлены и к взыскателям внутри структуры банков и МФО.

- Коллекторы работают с должниками на основании агентского договора или после оформления переуступки права требования (т.н. цессия). МФО и банки взаимодействуют с людьми по личной инициативе и на основании права требования кредитора. Они не заключают никаких дополнительных договоров для проведения этих действий внутри своей «экосистемы», но вправе делегировать взыскательные мероприятия тем же коллекторам — но это уже строго на договорных началах.

- За нарушения в работе с должниками коллекторов привлекают к административной ответственности по ст. 14.57 КоАП РФ. Таким же образом наказываются и банки с МФО.

Основная разница заключается в том, что служба взыскания внутри банков и МФО работает «сама на себя», то есть на финансовую компанию, в свое время выдавшую клиенту ссуду и теперь жаждущую вернуть деньги со всеми начислениями. В свою очередь, коллекторское агентство является сторонней организацией, привлекаемой на основании агентского договора или по цессии, если банк/МФО перепродает просроченные (часто даже безнадежные) долги взыскателям.

Теперь рассмотрим, каких людей ищут в свои отделы взыскания банки, микрофинансовые организации и коллекторские бюро, и есть ли разница. Отметим, что представленные вакансии могут быть уже неактуальными, но они дают общее понимание того, какие люди взыскивают долги с клиентов в различных компаниях:

- Банк «Тинькофф» требует от претендента на должность специалиста отдела взыскания начальное владение ПК, готовность вести переговоры с должниками и их окружением, умение разбираться в причинах отсутствия платежей и вменяет в должностные обязанности предложение клиентам специальных условий по возврату просроченных задолженностей (скорее всего, имеется в виду реструктуризация, кредитные каникулы и рефинансирование) (10).

- МКК «Скела Мани» рассматривает на роль специалиста отдела взыскания человека, умеющего вести переговоры с клиентами по поводу их просроченных долгов — без выездов, без работы с ФССП и без судебных разбирательств (11). Главная задача: мотивирование людей на скорейшее внесение денег в счет просроченных платежей.

- А вот, например, у «Profi Credit» в приоритете люди, которые ранее работали в этой сфере, а также в правоохранительных органах и вооруженных силах РФ (12). От специалиста выездного взыскания просроченных долгов требуют знания законодательства — в частности, № 230-ФЗ и ст. 14.57 КоАП РФ — то есть, правовое обоснование разрешенных и запрещенных действий, а также санкций за нарушения.

- Наконец, коллекторское агентство ООО «Киберколлект» хочет видеть на позиции специалиста отдела досудебного взыскания умение работать на ПК (впрочем, сейчас это умеют практически все, даже многие пожилые люди), соблюдение требований № 230-ФЗ, готовность провести переговоры с клиентом и, что важно — опыт работы в сфере взыскания (13).

Какой из этого всего можно сделать вывод? Судя по требованиям в вакансиях, в основном на такую работу берут образованных людей, которые хорошо знают законодательную базу во взыскательных процедурах. Как видно, от сотрудников никто не требует преследовать клиентов или иным образом нарушать действующее законодательство. Это относится и к коллекторам, и к МФО, и к банкам — особой разницы между вакансиями в представленные организации нет.

Если же вам надоело бегать от кредиторов или вы не в силах справиться с долговыми обязательствами, обращайтесь в нашу компанию. Мы предоставим вам подробную консультацию и поможем списать просроченные кредиты и микрозаймы.

Источники

- Банки.ру. Спасибо — отзыв о банке «Русский Стандарт».

- Банки.ру. Благодарность — отзыв о банке «Русский Стандарт».

- Банки.ру. Положительный отзыв — отзыв о Совкомбанке.

- Банки.ру. Самый лояльный к своим клиентам банк — отзыв о Газпромбанке.

- Банки.ру. Благодарность сотрудникам — отзыв о Сбербанке.

- Банки.ру. Помогли реструктуризацией долга — отзыв о ВТБ.

- Сбербанк. Что не нужно делать при возникновении задолженности.

- Что будет, если не платить микрозаймы. Webbankir.

- Какие МФО предлагают реструктуризацию задолженности. Форум должников. Финдозор.

- Вакансия Специалист отдела взыскания. Тинькофф. hh.ru.

- Вакансия Специалист отдела взыскания. ООО МКК Скела Мани. hh.ru.

- Вакансия Специалист выездного взыскания просроченной задолженности (МФО, МКК). Profi Credit. hh.ru.

- Вакансия Специалист отдела досудебного взыскания (удаленно). КиберКоллект. hh.ru

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

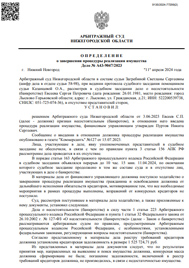

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

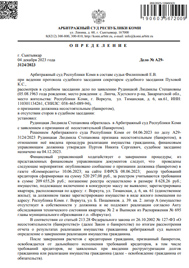

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.