Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Как работают микрозаймы: принципы получения и возврата денег в МФО

Взять деньги в долг у микрофинансовой организации (МФО) проще и быстрее, чем оформить кредит в банке. Весь процесс от заявки до реального получения наличных или на карту составляет в среднем 15-30 минут. Но вот стоит ли брать микрозаем? В некоторых ситуациях одолжить небольшую ссуду вполне оправдано, но при иных обстоятельствах гнаться за доступным микрокредитом категорически не рекомендуется. Зная особенности работы этого сегмента быстрой финансовой помощи, вы сможете принять для себя верное решение.

Оформление займов: инструкция и нюансы

Микрозаем — это фактически обычная ссуда, только маленькая и чаще всего ничем не обеспеченная. Выдаются такие деньги специальными компаниями — МФО — быстро и при весьма поверхностной проверке финансового положения будущего заемщика.

Работает услуга просто:

- Желающий одолжить деньги в МФО заполняет онлайн-заявку на заем на сайте приглянувшейся микрофинансовой компании или непосредственно в офисе продаж. Последние часто располагаются у торговых точек, рынков, возле метро — то есть там, где проходит большой поток людей, а также чаще возникает потребность в незапланированных тратах (магазины, базары).

При обращении за онлайн-займом можно предварительно подобрать условия на портале вроде Сравни.ру и даже сделать единую заявку для разных кредиторов (1).

- Если через короткое время ожидания подателю заявления одобряют ссуду, будет предложено заключить договор. При онлайн-оформлении им послужит введение кода, присланного СМС-сообщением — через СМС «подписывается» соглашение на сайте или в приложении. При обращении в офис микрофинансовой организации контракт заключается в письменном виде, бумажные экземпляры остаются и у сотрудника фирмы, и у гражданина.

- Выдаются деньги. МФО предлагают различные варианты выдачи, о чем сообщают еще на своем рекламном баннере и затем обязательно в договоре. Средства можно получить:

- на карту любого банка;

- наличными;

- денежным переводом (например, «Золотой короной»);

- на электронный кошелек.

Клиент сам выбирает удобный для него способ получения денежной суммы. Если же все счета арестованы, тогда существует возможность получить наличные в кассе МФО. При нахождении человека в местности, где отсутствуют офисы кредитора, выбор неизбежно смещается в пользу перечислений на карту.

- По условиям сделки кредитор начисляет проценты, а заемщик возвращает ссуду частями или в конце срока всю сразу — и сумму займа, и проценты, и стоимость дополнительных услуг, если они подключались. В целях завлечения новичков многие МФО предлагают сверхкороткие первоначальные займы вообще без процентов.

- При опоздании с возвратом денег МФО применяет санкции: начисляет штрафы, пени, повышенные проценты, а также направляет информацию о просрочке в бюро кредитных историй.

- Когда платежи так и не поступают, к возврату денег подключается служба взыскания — собственная или коллекторской фирмы, привлекаемой специально для оказания услуг по истребованию долга. Сотрудники этих организаций звонят и пишут должнику, понуждая того вернуть долг.

- Если задолженность все равно не погашается, МФО либо продает ее коллекторскому агентству, либо обращается в суд. Первый вариант «микрокредиторы» предпочитают намного чаще, чем второй.

- Дальнейшее взыскание производится усилиями профессиональных взыскателей или ФССП (Федеральной службой судебных приставов).

Алгоритм выдачи микрозаймов похож на банковский, но со следующими отличиями:

- Почти никаких документов, кроме паспорта, для получения денег в МФО не нужно. Иногда дополнительно спрашивают СНИЛС или водительские права, а при оформлении займа на более крупную сумму под залог автомобиля — еще и ПТС. Банк же при рассмотрении заявки потребует сверх упомянутого пакета справку о доходах и подтверждение наличия постоянного места работы.

- МФО не нужно иметь лицензию (банкам — обязательно). За МФО существует надзор со стороны ЦБ РФ, а также опосредованный — через СРО (саморегулируемую организацию). Главное для микрофинансистов: быть включенными в специальный реестр МФО, который можно скачать на сайте ЦБ РФ для ознакомления (2). Реестр актуален на дату скачивания.

- Гражданин может получить до 500 тысяч рублей в микрокредитной компании (МКК) и до 1 млн рублей — в микрофинансовой (МФК). Разделение на МКК и МФК имеет значение для заемщика только в объеме кредитования. Обе формы организаций являются МФО. А вот лимит микроссуд для малого бизнеса несколько больше — до 5 миллионов рублей.

- МФО выдает только рублевые займы (п. 3 ст. 12 закона № 151-ФЗ «О микрофинансовой деятельности и МФО»). Финансовые учреждения с лицензией — т.е. банки — вправе кредитовать клиентов и в иностранной валюте.

- При заключении сделки с обеспечением нельзя передать МФО в залог жилую недвижимость. Это запрещено по закону (п. 11 ст. 12 № 151-ФЗ). Банки же успешно оформляют людям залоговые жилищные кредиты — ипотеки.

- Клиент вправе без предупреждения досрочно погасить задолженность, если с момента получения денег прошло не больше 14 дней. Позже — тоже не запрещается, но уже с предварительным извещением. Заплатить придется только за дни пользования деньгами (ст. 11 закона № 353-ФЗ «О потребительском кредите»).

- Начисление процентов и неустоек по займам МФО, а также количество выдач средств ограничены законом.

Микрозаймы и законодательство

Законом № 353-ФЗ «О потребительском кредите» и Базовым стандартом в сфере микрокредитов, утвержденным Банком России 22 июня 2017 года (3), установлены следующие лимиты по краткосрочным займам:

- Законодательные пределы сумм кредитов (полмиллиона в МКК, миллион в МФК, 5 миллионов для мелкого бизнеса).

- Процентная ставка по займам, оформленным после 1 июля 2023 года, составляет не более 0,8% в день (ч. 23 ст. 5 № 353-ФЗ). Несложный подсчет говорит о том, что сумма процентов в год не может превышать 292% годовых.

- По договорам до одного года любые начисления сверх тела займа (проценты, штрафы) прекращаются после достижения суммы в 130% от взятой ссуды (ч. 24 ст. 5 № 353-ФЗ).

- Штрафная неустойка может быть не выше 0,1% в день и не более 20% годовых. Она начисляется только на сумму невозвращенной части кредита и применяется, если никакие иные проценты при просрочке договором не предусмотрены.

- По займам до одного года санкции позволено насчитывать только на просроченную основную сумму долга, но не на просрочку уплаты процентов и дополнительных платежей (ст. 12.1 № 151-ФЗ).

- Одному клиенту одна и та же МФО не может выдать более девяти краткосрочных (до 30 дней) займов в течение года (п. 4 ст. 10 базового стандарта).

- Продлять 30-дневные и более краткосрочные договоры разрешено не больше пяти раз (ст. 13 базового стандарта).

Запреты и лимиты пересматриваются законодателем практически ежегодно, при этом акценты смещаются в сторону интересов заемщиков. Однако, несмотря на все ужесточения, МФО по-прежнему ухитряются зарабатывать сверхприбыль на выдаче ссуд «до зарплаты».

Почему микрозаймы такие дорогие

Порой граждане, обращающиеся за микрокредитом, не понимают, что озвученные им 0,8% — это ставка не в расчете на год, а размер процента в день. При пересчете на привычный вид переплаты, как мы уже сказали, сумма процентов способна составить 292% годовых.

Как вылезти из займов, если нечем платить?Статья по теме

Приведем пример. Из расчета займа в 20 тысяч рублей через год человек обязан был бы вернуть 78 400 рублей, то есть почти в 4 раза больше взятого. Понятное дело, в реальной жизни никто не занимает «двадцатку» в МФО на год. Но сравним с цифрами, предлагаемыми кредитными организациями.

В среднем банковский процент по необеспеченным ссудам составляет 29% годовых. Взятие кредита на срок 1 год в том же размере 20 тысяч рублей под эту ставку обернулся бы возвратом всего 25 800 рублей.

Разница огромна. Как только пользователи финансовых услуг это осознают, у них возникает закономерный вопрос: почему микрозаймы — это так дорого?

Микрофинансовая «помощь» именно в том и заключается: за счет высокого процента кредитор покрывает все свои риски невозврата. А учитывая относительную неразборчивость в заемщиках, эти перспективы объективно высоки. По сути, ответственный клиент оплачивает не только свой заем, но и перекрывает за счет переплаты пару-тройку других, которые не вернули менее добропорядочные граждане.

В высокую процентную ставку заложена прибыль МФО за счет выдачи надежному человеку займа, который вернется в срок со всеми начислениями, а также «прибавка» с ориентиром на те микрокредиты, которые клиенты компании не вернут.

Причины популярности микрозаймов

Существует в корне неверный стереотип, что клиентами МФО выступают маргинальные элементы: безработные, зависимые люди, пьяницы, наркоманы и заядлые игроки, которым не хватает денег на сиюминутные удовольствия. Как правила, такого рода граждане и отдавать-то ничего не собираются. Их самоцель: получить деньги здесь и сейчас. Часть клиентов МФО действительно составляет эту долю социума.

Но не меньше быстрые займы востребованы у обычных работающих и имеющих доход людей. Например, но не исключительно, они актуальны в следующих незапланированных обстоятельствах:

- Зарплату неожиданно задержали, а деньги уже кончились, и надо как-то прожить эти два-три дня задержки.

- Нужно срочно купить что-то необходимое, а денег нет. Например, родственник попал в больницу, выписали дорогое лекарство, которое прямо сегодня надо приобрести и начать принимать. Или сломалась машина, на которой ее владелец работает, и требуется немедленно купить запчасть. Микрозаем может стать единственным вариантом занять деньги.

- Подошел срок погасить очередной платеж по ипотеке, а не хватает чуть-чуть из-за внезапных и нетипичных для плательщика обстоятельств. Например, работник проболел месяц, и ему оплатили лишь больничный, что получилось намного меньше суммы обычной зарплаты.

- Человек оказался в другом городе без денег и вещей, но с паспортом. Быстрый заем позволит хотя бы купить билет до места своего постоянного проживания.

Для чего точно не надо брать деньги у МФО:

- Ради незапланированных, спонтанных покупок.

- Для внесения очередного платежа по другому кредиту, если это становится тенденцией и происходит не в первый раз.

- Чтобы купить лотерейный билет или сделать ставку на тотализаторе с целью выиграть.

- Для вещей и досуга, которые в обычной жизни вы не можете себе позволить. Например, купить бесполезное моноколесо, которым внезапно захотелось обзавестись и которое наверняка будет без толку валяться на балконе, или сводить понравившуюся девушку в дорогой ресторан.

Микрозаймы пользуются спросом у людей, не имеющих ни накоплений, ни дифференцированного дохода (поступлений из разных источников), ни знакомых «при деньгах». Как правило, у заемщиков МФО нет и кредитки, с которой тоже можно было бы оплатить покупку.

К микрокредитам также прибегают должники по исполнительным производствам, чьи счета оказались арестованы судебными приставами, а кредитная история или срочность не позволяют попытать счастья в получении классического кредита наличными в банке с адекватными условиями пользования заемными средствами.

Преимущества займов в МФО очевидны:

- Скорость рассмотрения заявки. В среднем от 5 минут до получаса уходит на принятие кредитором решения выдать заявителю деньги.

- Высокий процент одобрения. Даже граждане с плохой кредитной историей, безработные, с большим количеством других обязательств и иные лица с материальными трудностями имеют неплохие шансы занять деньги в МФО.

- Низкие требования к клиентам. Порой достаточно иметь при себе паспорт — его хватит для рассмотрения заявки на микрокредит.

- Кредитование на короткие «дистанции» — небольшими суммами и на малый срок, что удобно при намерении занять на пару недель. Средний период, на который предлагается взять заем: 3 месяца, но в любом случае не дольше, чем на год. Сумму можно получить и совсем небольшую, например, 3–4 тысячи рублей. Банковские же кредиты, как правило, начинаются от 10 тысяч рублей и ориентированы на несколько лет, хотя встречаются и краткосрочные предложения. На полгода, к примеру.

- Все можно оформить онлайн. Быть проверенным клиентом финансовых учреждений не обязательно. Быстрые онлайн-займы сейчас стали в разы популярнее офлайн-точек.

- Широкий выбор МФО. Компаний действительно много. Не одобрят заем в одном месте, в другом дадут.

- Деньги можно взять наличными. Это плюс для тех, у кого счета в банках арестованы приставами. Клиентский офис МФО выдаст нужную сумму в банкнотах, в то время как в кредитных организациях преимущественно применяется перечисление на специально открытый в этих целях счет. К тому же будем объективны: если ФССП уже арестовала все карты должника и списывает деньги с его зарплаты, шансы оформить кредит в банке стремятся к нулю.

Недостатки кредитования через МФО могут показаться не такими очевидными, но тем не менее они значительны:

- Фантастически большие проценты. Для сравнения: банки предлагают кредиты от 15% годовых, МФО — до 292% в год. До ограничений, введенных с 1 июля 2023 года, эта цифра составляла 365% годовых.

- Чрезвычайно малые размеры ссуд. Это можно считать недостатком, если у вас потребность в сумме несколько десятков тысяч рублей. Микрофинансисты большими деньгами просто так не рискуют: дают ровно столько, сколько будет не критично потерять в случае невозврата.

- Тяготение к применению агрессивных форм взаимодействия с должниками, не вернувшими взятый заем вовремя. Из-за небольших сумм кредиторам проще продать право требования коллекторским агентствам, чем проходить непростой путь востребования задолженности в судебном порядке. Но и профессиональные взыскатели также не склонны к учтивому стилю общения.

Несмотря на то, что плюсов МФО при выдаче займов, на первый взгляд, больше, чем минусов, этот тип финансового продукта сопровождается огромными рисками для тех, кто занимает деньги в микрофинансовых организациях.

Чем опасны микрозаймы

Начнем с того, что заем в МФО — это дорогое «удовольствие». За право несколько месяцев попользоваться суммой в размере, скажем, МРОТ (4), человек заплатит в 2,3 раза больше взятого: свыше 40 тысяч рублей. МФО начисляют проценты за пользование, штрафы за просрочку, а также массово практикуют подключение дополнительных платных услуг. Той же страховки, которая в итоге не работает из-за хитростей, использованных при составлении ее условий.

Но это не все «опасности» оформления микрокредитов.

- Маленький заем под конские проценты, как правило, не решает финансовые проблемы заемщика. А с учетом высокой цены за эту финансовую услугу лишь усугубляет падение в долговую яму. Практика растягивания продолжительности договоров по несвоевременно возвращенным займам получила достаточно широкое распространение. Несостоятельному клиенту раз за разом предлагают подписать дополнительное соглашение, продлевая и срок пользования деньгами, и период начисления процентов. Переплата становится существенной.

- Негативное воздействие на кредитный рейтинг. И дело не только в просрочке. Рассматривая заявку на кредит, банки скрупулезно изучают кредитную историю потенциального клиента и если видят большое количество запросов на микрозаймы, быстрее склоняются к отказу. Логика проста: если человек часто перезанимает по пять-десять тысяч рублей, значит, у него либо недостаточен заработок, либо слабая финансовая дисциплина. И то, и другое повышает риск невозврата будущего кредита.

- Проблема с коллекторами в случае просрочки. По банковскому кредиту вероятность передачи долга для истребования специальным агентствам ниже, чем по займу МФО. В последнем случае такой риск приближается к 100%.

Часто микрозаймы, как бы ни было удобно их оформлять — это прямой путь к финансовой дыре, выбраться из которой крайне сложно. А если, помимо займов, на вас числятся еще один-два потребительских кредита, ситуация начинает казаться безвыходной. Но это не так. Когда платить нечем, и на жизнь почти не остается денег, помочь может процедура признания личной финансовой несостоятельности.

После успешного прохождения банкротства физлиц с должника списываются все обязательства по кредитам и микрозаймам. Также попутно можно освободиться от непогашенных штрафов и налогов. Наш юрист готов рассказать, позволит ли признание банкротства избавиться от долгов именно вам.

Источники

- Сравни.ру. Займы онлайн от лучших МФО.

- ЦБ РФ. Государственный реестр микрофинансовых организаций.

- Базовый стандарт защиты прав и интересов физических и юридических лиц — получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих микрофинансовые организации (утв. Банком России, Протокол от 22.06.2017 № КФНП-22).

- С 1 января 2024 года МРОТ составит 19 242 рубля.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

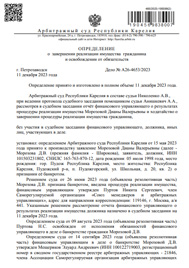

А26-4653/2023

Было долга - 921 671 руб.

г. Петрозаводск

Завершено:

11.12.2023

Этапы:

29.04.2023

Поступило в работу

05.05.2023

Подача заявления

15.05.2023

Признан банкротом

Списано долга:

921 671 руб.

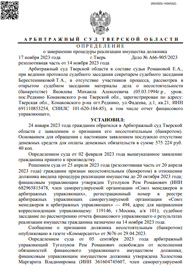

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.