Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Можно ли самому сделать расчет задолженности по кредитной карте

Клиенты банков, использующие кредитные карты и ценящие их за удобство, не всегда понимают алгоритм выставления им сумм к уплате. Иногда такое неведение дает основания для подозрений в незаконном обогащении кредитора. Однако при наличии желания любой пользователь может провести аудит правильности начислений на калькуляторе задолженности по кредитной карте.

Для тех, кто не доверяет банковским сервисам и хочет проконтролировать верность расчетов, подойдет любой цифровой «помощник». Но из-за наличия нюансов измерений, свойственных любому банку, собственноручно проведенные расчеты никогда не окажутся точными — это всегда будет лишь приблизительное число. На него можно ориентироваться. Но руководствоваться при перечислении оплаты по карте правильно суммами, почерпнутыми кредитором из собственных программ и отраженными в выписке за отчетный период.

При внесении средств в меньшем размере заработает процедура начисления штрафных санкций. И несущественность нарушения уже не будет иметь никакого значения. Отменить пени не получится даже из-за просрочки оплаты одной копейки.

Алгоритм расчета процентов по кредитке

Чтобы понять, сколько платить для полного погашения долга, образовавшегося после трат по кредитной карте, допустимо воспользоваться любым из возможных вариантов. Рассмотрим их все.

Мобильное приложение

Удобнее всего, конечно, узнавать актуальную информацию через официальное приложение кредитора. Интерфейс у каждого банка свой, но в общем вкладки содержат схожее наполнение и именуются примерно одинаково. В разделах, посвященных платежам по кредитке и деталям счета можно найти сведения об общей задолженности, минимальном платеже и границах беспроцентного периода.

Сервис удобен еще и тем, что не позднее следующего дня после оплаты части долга (но, как правило, даже раньше) он обновляет информацию. И клиент практически в реальном времени видит, как уменьшается его задолженность и сколько еще надо внести, чтобы полностью расплатиться.

Выписка по карте

Банк ежемесячно присылает выписку на электронную почту пользователя. В ней также все подробно описано. В том числе сколько нужно внести минимального платежа, и какова общая сумма долга.

Виртуальные калькуляторы

Проверить начисления поможет любой онлайн-счетчик — Google или Yandex по запросу выдают их великое множество. Они есть и в справочно-правовых системах (1), и на известных финансовых агрегаторах (2). При выборе старайтесь не спутать варианты подсчета обычного кредита и кредитной карты, потому что схемы калькуляции у разных банковских продуктов отличаются.

Калькулятор кредита Рассчитайте сумму переплаты и размер ежемесячного платежаПо кредиту за основу берется выданная сумма и количество месяцев планового использования. Эти основополагающие величины неизменны на начальном этапе сделки. Потом они могут поменяться. Например, при досрочном погашении долга.

По кредитной карте ни тот, ни другой параметр не являются неизменными с самого начала. Человек может потратить и весь лимит карты, и воспользоваться только его частью. То же и со сроком возврата денег: можно уложиться в льготный период, а можно расплачиваться с долгом по единовременной покупке еще несколько месяцев.

По кредитке траты чаще оказываются не однократными, не единичными. Пользователь вправе совершить 10, 20, 30 транзакций, а может всего лишь оплатить заемными деньгами какую-то одну услугу. И по каждой расходной операции проценты будут начисляться с разной даты и на неодинаковые суммы. Поэтому и начисления предсказуемо производятся по-разному.

В большинстве случаев калькуляторы предполагают разовое указание:

- потраченной суммы;

- процентной ставки;

- планируемого ежемесячного платежа (минимального или в большем размере);

- предполагаемого срока погашения.

Итогом онлайн-подсчетов будет сумма к возврату, из которой сразу станет видна часть, приходящаяся на переплату в виде процентов. Однако метод калькуляторных подсчетов нельзя назвать точным — он неизбежно будет давать погрешность. Ориентироваться на эти цифры можно, но не более.

Математический метод

Разумеется, допустимо все подсчитать вручную, используя лист бумаги и знания, полученные в школе.

Приведем пример:

| Сумма покупки | 100 тысяч рублей |

| Процентная ставка | 32% годовых |

| Планируемое время возврата долга | 60 дней |

Расчет: (100 000 х 32%) : 365 дн. х 60 дн. = 5 260 рублей. Эту сумму составят проценты по карте. То есть совокупно вернуть предстоит 105 260 рублей.

На основе произведенного подсчета клиент может заранее определить, сколько ему предстоит отдать банку после совершения запланированной покупки.

Все методы пригодны. Однако по-настоящему достоверной информацией может быть только та, что исходит непосредственно от кредитора — от финансовой организации. Онлайн-калькуляторы и математический метод не могут учесть все нюансы подсчета из-за того, что просто не предусматривают возникновения дополнительных трат.

Из чего состоит плата банку по кредитной карте

Выдавая человеку кредитку, банк зарабатывает на:

- процентах, начисляемых на потраченную сумму:

- штрафах и пенях при возникновении просрочек при возврате;

- комиссиях за переводы сторонним лицам или за выдачу наличных в банкоматах;

- взносах за СМС-сервис;

- плате за годовое обслуживание;

- стоимости дополнительных услуг.

Все ценовые параметры платежей указываются в договоре и/или в тарифах банка, на которые делаются отсылки в документе. Подбирая кредитку, можно найти вариант с удобными условиями и пользоваться карточкой с минимальными тратами.

Сторонние сервисы и подсчет по формуле не учитывают времени возникновения разных задолженностей и их «неодинаковости». То есть, не существует универсального алгоритма взаимодействия кредиторов с клиентами. У каких-то банков плата за обслуживание списывается со счета карты сразу за год один раз. У других — раз в месяц одинаковыми платежами. Более того, в настоящее время многие финансовые структуры практикуют «рекламный год» без платы за обслуживание, начиная взимать полную стоимость сервиса только со второго года эксплуатации карточки.

Кроме кредитора никто не подсчитывает и платежи за СМС-сервис, в среднем составляющие порядка 60–90 рублей в месяц, и дополнительные траты — например, на страховку. Также в определенном периоде издержки могут увеличиться на размер комиссии за то же снятие наличных в банкомате.

Поэтому самыми точными цифрами оперирует сам кредитор и никто больше. Банк аккуратно подсчитывает все расходы и выдает итоговую информацию в виде выписки по карте. В соответствии с ней и нужно вносить платежи. В противном случае вся выгода кредитки сойдет на нет.

Понимание того, как рассчитать долг, не должно приводить к спорам с финансовым учреждением из-за нестыковки сумм в рублях и копейках. При возникновении сомнений и непонимания можно задать свой вопрос представителю клиентской поддержки в чате мобильного приложения, по телефону горячей линии или сотруднику в офисе своего банка.

При получении кредитки впервые уточните моменты, которые могут возникнуть вне зависимости от наличия или отсутствия трат. Например, ежегодная плата за обслуживание списывается почти всегда, даже если пластиком не пользоваться весь год. СМС-сервис также не зависит от невостребованности. Раз он подключен, оплата за него ежемесячно взимается, и неважно, осуществлялись в отчетном периоде какие-либо покупки или нет.

Когда проценты платить не надо вообще

За редкими исключениями кредитная карта практически любого банка предусматривает льготный период. Этот промежуток времени составляет от 50 до 365 дней — у разных банков он свой. Если успеть вернуть израсходованные суммы в этот срок, то проценты не начислятся вообще.

Но при возврате только части потраченного ставку посчитают за все дни от момента расходной операции и до возврата всех средств за нее банку.

Что интересно, некоторые клиенты финансовых учреждений, имея по несколько кредиток, тратят деньги с расчетом успеть вернуть все кредиторам в льготный срок. И поэтому почти никогда не платят проценты.

Обратите внимание на следующие важные моменты. Существуют расходы, на которые не действует льготный период. Чаще всего это покупки, связанные с азартными вложениями (лотереи), перечислениями на виртуальные кошельки или возникающие при снятии наличных в банкомате.

Будьте внимательны как при подписании договора с банком и изучении тарифов, так и каждый раз при совершении подобных покупок. Проверяйте, не попадает ли расходная операция под начисление процентов и исключение из льготного периода.

Дополнительные платежи списываются с основного счета кредитки. Поэтому даже при неиспользовании карты по ней может возникнуть минус. Например, за счет снятия ежегодной платы за обслуживание или списания сумм за СМС-сервис.

При опоздании с внесением минимального платежа «привилегированный» период будет отменен, а проценты банк насчитает за все время пользования с момента оплаты покупки.

Временные рамки расчета льготного срока

Каждый месяц грейс-период начинается с одной и той же даты. Обычно она привязана к дню, в который карточка была выдана клиенту первоначально.

Например, кредитку заемщик получил 1-го числа. Теперь каждый раз бесплатный цикл будет начинаться с самого начала месяца. Безвозмездный этап в нашем примере установлен условиями договора в 55 дней. Это означает, что заканчиваться он будет 24–25 числа следующего месяца.

Пример расчета: все покупки, совершенные с 1 до 30 апреля, войдут в период для погашения сроком до 25 мая. А траты с 1 по 31 мая можно будет вернуть без процентов до 24 июня.

Но владелец кредитки вправе ограничиться погашением лишь малой, но обязательной доли задолженности — минимального платежа — а остальное вернуть частями в будущем. Но уже с учетом процентов.

Что такое минимальный платеж

Для погашения кредитной карты обязателен к внесению минимальный взнос. Обычно он устанавливается в двух пропорциях: в виде процента от истраченной за отчетный период суммы и твердого платежа в неизменном значении.

Представим, что в ПАО «Банк» размер минимального ежемесячного взноса составляет 3% от суммы задолженности, но не менее 600 рублей.

Таким образом, при оплате кредиткой одной покупки в 1 000 рублей минимальный платеж составит не 30 рублей (3%), а 600.

Как полностью погасить долги по кредитной картеСтатья по теме

Доля обязательного взноса, как правило, не превышает 10% от потраченного количества денег с карты. Несмотря на малый «удельный вес», минимальный платеж необходим к уплате в установленные договором и продублированные в ежемесячной выписке банка сроки. Если этого не сделать или оплатить позже обозначенной даты, банк начислит штрафы. Это уже будет считаться просрочкой. Начнутся звонки от внутренней службы взыскания финансового учреждения с напоминаниями об обязательствах клиента по возврату долга.

Взнос в базовых границах призван поддерживать в заемщике активность и не давать тому забыть о долге. В какой-то степени это часть общей задолженности, но не только. В обязательный платеж включаются и проценты за пользование деньгами. А вот комиссии и штрафы учитываются «сверху» этого значения.

Если обязательный платеж выставлен еще в льготный период, он включает в себя только основной минимальный процент. При невнесении этого нижнего порога бесплатное время перестает действовать, и проценты банк начислит за весь срок пользования деньгами, сделав соответствующий перерасчет и выставив в следующей выписке к уплате обновленные суммы.

При исполнении обязанности по перечислению обязательного взноса, но невозврате всего долга до даты окончания льготного срока, банк также сделает перерасчет и начислит процент, начиная с первого дня расхода заемных средств.

Взнос к погашению рассчитывается в каждом месяце и указывается кредитором в выписке. Если ограничиваться уплатой только этой суммы, расчет по всем расходам будет очень долгим. Но никто не запрещает расплачиваться по карте и быстрее, внося деньги сверх означенного минимума.

Подведем итоги:

- При самостоятельном подсчете удастся вычислить лишь приблизительную сумму процентов, исходя из ставки по договору и количества дней пользования средствами.

- Если отдать весь долг до истечения льготного периода (обычно в среднем он занимает от 55 дней, но может длиться 4 месяца и дольше — зависит от условий вашего банка), то проценты за траты не начислятся. Редкие кредиторы не применяют эту опцию, но удостовериться в ее наличии лучше заранее.

- При уплате минимальной части (3–5% от потраченной суммы; точный процент указан в договоре и в банковской выписке), но невозврате всего долга до окончания грейса, проценты пересчитают, начиная со дня покупки, а не с даты, когда истек беспроцентный срок.

- При невнесении обязательной доли держателя ждут неприятные последствия: льготный период аннулируется, к задолженности прибавятся проценты и штрафные санкции.

Не все пользователи кредитными картами отличаются финансовой дисциплиной или стабильностью своего материального положения. Порой в силу разных причин допускаются нарушения и просрочки, а лимит расходуется непрактично. Типичный пример: снятие наличных в банкомате с комиссией, хотя можно бы оплатить покупку через терминал и избежать этих дополнительных начислений. При этом задолженность по карте растет, а возврат небольшой суммы в итоге не уберегает от долговой ямы.

К тому же у заемщика могут оказаться обязательства не только по кредиткам, но по и классическим потребительским кредитам, займам в МФО, оплате коммунальных услуг, налогам и т.д. В ситуации повышенной финансовой нагрузки, с которой вы уже не в состоянии справиться, одним из вариантов решения проблемы является списание долгов через банкротство.

Оставьте заявку на бесплатную консультацию, и наш юрист перезвонит вам в удобное время, ответит на ваши вопросы и поможет определить для себя, подходит ли вам признание личной несостоятельности. В случае положительного решения наша команда готова взять на себя сопровождение вас в процедуре банкротства вплоть до освобождения от задолженностей.

Источники

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

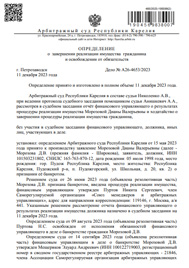

А26-4653/2023

Было долга - 921 671 руб.

г. Петрозаводск

Завершено:

11.12.2023

Этапы:

29.04.2023

Поступило в работу

05.05.2023

Подача заявления

15.05.2023

Признан банкротом

Списано долга:

921 671 руб.

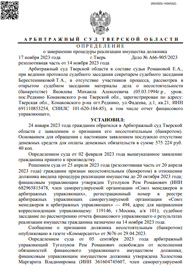

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.