Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Как вылезти из займов, если нечем платить?

Чем привлекателен микрозаем? Простотой получения денег. Офисы микрофинансовых организаций можно найти в любом городе РФ улице, а оформление заявки через интернет вообще займет несколько минут. Возврат долгов будет намного сложнее, особенно если уже есть несколько займов. Расскажем, как вылезти из займов, если нечем платить, что можно предпринять для снижения долговой нагрузки.

Много долгов в МФО: в чем риски клиента?

Доступность микрозаймов объясняется высокой процентной ставкой. Обычно размер займа не превышает 50 тысяч рублей. Кажется, что можно без проблем закрыть все долги. Но микрозайм выходит дороже, чем кредит.

В законе № 353-ФЗ есть ограничения на размер процентов — не более 0,8% в день. Это 292% годовых, поэтому общая сумма растет очень быстро. Чтобы люди не попадали в процентную кабалу, есть лимит на переплату.

МФО не может начислить более 130% сверх суммы займа, сколько бы вы ни просрочили: включаются проценты, штрафы, комиссии, пени и любые санкции. По микрозайму в 30 тысяч рублей долг не превысит 70 тысяч рублей (где 30 тысяч — заем, а 40 тысяч — переплата).

Проблемы возникают даже при наличии одного микрозайма с большой просрочкой. Когда микрокредитов несколько, платежи съедают значительную часть заработка. Высокая долговая нагрузка влечет неприятные последствия:

- сумма процентов через 4 месяца превысит основной долг по займу;

- звонки и письма с требованиями начнут поступать вам уже через несколько дней после задержки оплаты;

- МФО обязательно взыщет долг через суд, получит судебный приказ или исполнительный лист, передаст документы приставам;

- все МФО сотрудничают с коллекторами, которые применяют свои методики сбора долгов.

Если вносить небольшие платежи при просрочке, МФО направит их на погашение процентов. При этом основная часть займа не уменьшится. На нее будут вновь и вновь начисляться штрафные санкции, усугубляя положение должника.

Если нечем платить займы, нужно искать выход. МФО не согласится простить долг, так как это потеря прибыли. В некоторых случаях можно получить специальные предложения и льготы, если МФО увидит возможность погашения задолженности.

Только от действий самого заемщика зависит, удастся ли справиться с финансовыми проблемами, избавиться от долгов перед МФО. Наши юристы бесплатно подскажут, что делать.

Как выбивают долги по микрозаймам

Оформляя заем в МФО через интернет, человек видит аккуратный сайт, заслуживающий доверия. Когда возникает просрочка, отношение к заемщику меняется. У МФО есть достаточно методов легального воздействия на должников. Вы столкнетесь:

- с судебными делами, когда могут взыскать не только основной долг и проценты, но и пошлину, расходы на юридические услуги;

- с взысканием через приставов, что чревато реализацией имущества, арестом счетов и блокировкой карт, запретами и ограничениями. Долг вырастет еще на 7% за счет исполнительского сбора;

- с коллекторами, которые будут доставать вас по телефону, в соцсетях и мессенджерах, приходить домой.

Не стоит терпеть звонки и психологическое давление со стороны коллекторов, приставов, сотрудников МФО. Это не решит проблему с долгами. Проценты будут начислять весь период, а взыскание задолженности могут начать заново, когда вы устроитесь на работу или приобретает имущество.

Худшее, что можно предпринять, — это скрываться от МФО, коллекторов или приставов, не отвечать на звонки, игнорировать судебные повестки. Сборщики долгов рано или поздно найдут неплательщика. К тому времени уже будет невозможно защищаться в суде, отбить часть неустойки или надеяться на льготные предложения от МФО.

Как избавиться от займов МФО

Чтобы не разбираться с претензиями со стороны МФО, лучше вообще не брать микрозаймы. Поищите предложения доступных кредитов — банки дают деньги под 8-20%, а МФО — под 292% годовых.

Если ситуация вынуждает брать краткосрочные займы, старайтесь их погасить в срок. Если не можете выплатить микрозайм, воспользуйтесь нашими рекомендациями, как избавиться от долгов МФО по закону.

Финансовая дисциплина и экономия

Никакие варианты защиты не помогут, если не контролировать свои расходы. Даже если у вас много долгов в МФО, можно постепенно выправить ситуацию:

- Попробуйте взять кредит, который полностью закроет микрозаймы, это снизит размер процентов. Микрозаймы рефинансирует Тинькофф, но можно взять потребкредит в любом банке и самостоятельно расплатиться.

- Если кредит не дают, снизьте траты. Поживите без новых займов, пока полностью не рассчитаетесь со старыми, сократите расходы на отпуск, на такси и развлечения, отложите покупку новой техники и гаджетов.

- Вовремя платите по текущим обязательствам, не связанным с МФО (например, алименты, ЖКХ, ипотека). Это влияет на кредитную историю.

Попросите о помощи. Сообщите сотрудникам МФО, что оказались в сложной финансовой ситуации, потеряли работу или заболели. Инициатива заемщика говорит о его добросовестном отношении к обязательствам. А добросовестному заемщику легче получить продление срока договора, отсрочку или рассрочку по платежам.

Если у вас вообще нет доходов, экономия вряд ли поможет. В этом случае лучше дождаться взыскания долгов МФО, чтобы просить суд уменьшить неустойку. В суде проще отсрочить или рассрочить задолженность, если есть уважительные причины.

Продажа имущества

Если дело дойдет до взыскания приставов, часть имущества могут арестовать и выставить на реализацию. Изъятием будут заниматься приставы, а продажей — Росимущество или организатор торгов, которого привлечет ФССП.

Пристава не интересует выручка, поэтому продажа активов в исполнительном производстве происходит по заниженной цене. Должник не сможет повлиять на торги, оспорить стоимость.

Если вам нечем платить по займам, рассмотрите вариант с самостоятельной продажей имущества. Это разумнее, чем копить долги и проценты, а потом возмущаться, что пристав продал вещь за копейки. Пока на имущество не наложен арест, вы можете сами найти покупателя, поставить реальную рыночную цену. Вырученные деньги нужно направить на погашение долгов.

Где взять в долг, если везде отказывают?Статья по теме

Еще одним вариантом будет оформление кредита под залог недвижимости или автомобиля. Проценты по кредиту в банке ниже, чем по микрозаймам. Закрыв долги перед МФО, вы сможете платить по кредиту, а заложенное имущество останется в вашей собственности.

После погашения кредита залог будет снят, а вы сможете распоряжаться имуществом. Не берите займы под залог единственной квартиры. МФО запрещено брать в залог жилое имущество, поэтому если вам предлагают микрозайм под залог комнаты, квартиры или доли в них, знайте, что это мошенники.

Рекомендуем обсудить с юристом, стоит ли в вашей ситуации рисковать квартирой, или правильнее рассчитывать на списание долгов через банкротство или искать варианты соц.помощи от государства.

Переговоры, соглашение с МФО

Обсудите с МФО, что делать, если нечем платить микрозаймы.

Кредитор может пойти навстречу, если увидит, что вы не платите по объективным причинам — болезнь, увольнение. Хотя о прощении долга речь не идет, вы можете:

- продлить срок договора, получить отсрочку по выплате займа;

- перераспределить образовавшуюся задолженность для погашения равными частями, т.е. рассрочить долг.

Нельзя гарантировать, что МФО согласится на льготы для заемщика. Но кредитор заинтересован в возврате долга, поэтому может рассмотреть любые варианты взаимодействия и погашения займа.

Для вас как для заемщика попытки урегулировать проблему будут плюсом в случае суда — можно будет ссылаться на добросовестное и ответственное поведение.

В 2024 году нет единых программ кредитных каникул, которые МФО обязаны предоставить заемщику. Эту информацию можно проверить на сайте — если такая программа действует в вашей МФО, можно получить отсрочку или изменить размер взносов по договору.

Реструктуризация

Реструктуризация и рефинансирование популярны к сфере банковского кредитования. У МФО такие услуги встречаются редко, что связано с короткими сроками договоров. Но можно попробовать найти предложения о реструктуризации среди МФО. Таким способом вы сможете объединить все займы в один, либо получить удобный график платежей, оптимальный размер ежемесячных выплат.

Оформление кредита

Рефинансирование кредита – насколько это выгодно?Статья по теме

Банки редко рефинансируют микрозаймы, так как это специфичный финансовый продукт. Официально только Тинькофбанк пишет о готовности рефинансировать микрозаймы. Обзор других предложений на 2024 в банках и МФО мы подготовили в этом материале.

Попробуйте оформить кредит, чтобы закрыть все долги по займам. Даже если у вас испорчена кредитная история, можно найти банк с лояльными требованиями к заемщикам. Что делать:

- чтобы заявку одобрили, можно представить имущество в залог, привлечь созаемщика или поручителя;

- оформляйте кредит на сумму, позволяющую закрыть сразу все займы МФО, иначе у вас возникнет чрезмерная долговая нагрузка.

Банк узнает о наличии просрочки по микрозаймам. В кредитной истории будут видны все текущие обязательства перед МФО, даже если они не просрочены. Это снижает шанс на получение кредита, но попробовать однозначно стоит!

МФО подала в суд — образцы документов для защиты

Сложно заранее сказать, когда МФО обратится в суд. Но ожидать таких действий можно уже при невозврате займа более 2 недель. Взыскание может осуществляться по заявлению на судебный приказ или по иску. Проверяйте почту, чтобы не пропустить письма из суда.

В суде должник может использовать следующие варианты действий:

Отменить судебный приказ, чтобы МФО обращалась с иском — в приказном производстве нельзя заявить о пропуске срока давности и снизить неустойку, а при рассмотрении иска это можно сделать

Подать заявление о полном или частичном отказе в иске, если МФО пропустила сроки обращения в суд. Заявление подается до или во время суда, но не после вынесения решения.

В 2024 такие случаи встречаются редко — МФО обычно подает в суд в течение 6 месяцев, а не ждет годами.

Подать заявление о снижении неустойки по иску — суд вправе сделать это, если посчитает, что штрафные санкции несоразмерны основному долгу и последствиям нарушения. Закон ограничивает проценты по микрозаймам. С января 2020 переплата не может составлять более 150% от первоначальной суммы займа.

Просить у суда отсрочку или рассрочку по погашению долга, если вынесено решение о взыскании — при наличии уважительных причин можно добиться освобождения от выплат на несколько месяцев либо определить фиксированную сумму ежемесячных платежей.

Рекомендуем защищаться в суде и готовить документы при поддержке юристов. По всем нюансам вы можете проконсультироваться у наших специалистов.

Защищаться при взыскании коллекторами

Как бороться с коллекторами? Юридические методы защитыСтатья по теме

Коллекторы могут выкупить долг в МФО по цессии либо заниматься взысканием от имени МФО по агентскому договору.

Общение с коллекторами сопровождается психологическим давлением, регулярными звонками и смс, претензиями и даже визитами. Вот как с ними бороться:

всегда проверяйте основания, по которым коллекторы требуют долг, полномочия специалистов, наличие сведений об их организации в реестре ФССП;

-

следите за соблюдением норм закона № 230-ФЗ в части разрешенных методов общения, количества и времени звонков, встреч, смс и писем. Если вам угрожают, звонят и приходят ночью, сообщили о ваших проблемах родственникам и коллегам — подайте жалобу.

Жалоба приставам на коллекторов — 12,4 КБ

проверяйте правильность расчета задолженности, отсутствие дополнительных штрафов и комиссий;

напишите отказ от взаимодействия и направьте его заказным письмом в коллекторское бюро, если не хотите слышать и видеть сборщиков долгов.

Это только общие рекомендации, так как все ситуации отличаются. С коллекторами можно договориться, получить льготы по оплате долгов. Например, вам могут убрать из расчета часть процентов, если вы начнете платить по согласованному графику.

Но все документы нужно подписывать только после тщательного изучения. Лучше сделать это вместе с юристом, который имеет опыт работы с коллекторами.

Способы защиты от приставов

Передача документов на взыскание в ФССП может стать выходом из ситуации, если у вас нет имущества под реализацию. При наличии у физлица работы и стабильной зарплаты пристав будет удерживать по 50% в счет погашения долга. Для должника это удобнее, чем пытаться закрыть одновременно несколько микрозаймов, отдавая всю зарплату или большую ее часть.

У пристава можно просить отсрочку или рассрочку, если после списания у вас остается меньше МРОТ. По опыту, быстрее и проще получить рассрочку в суде.

Образец жалобы на пристава — 15 КБ

Если дело дойдет до реализации имущества, вы можете проверить его оценку, порядок проведения торгов и объявления победителей. Отметим, что если торги будут признаны несостоявшимися, пристав вправе пойти на снижение начальной цены торгов.

Чтобы избежать таких проблем, лучше заранее проанализировать последствия исполнительного производства, попытаться самостоятельно продать имущество за реальную цену либо обратиться за банкротством. При банкротстве после продажи имущества вам спишут долги по кредитам и займам, а если собственности нет — то освободят от задолженностей после проверки.

Банкротство и списание долгов

Как закрыть займы, если нет денег, а зарплаты хватает только на необходимые расходы? Можно рассмотреть вариант с банкротством. В зависимости от ситуации, вы сможете:

- бесплатно списать микрозаймы через МФЦ — если общая сумма обязательств составляет от 50 до 500 тыс. руб., а приставы уже окончили производство ввиду отсутствия у вас имущества;

- добиться утверждения плана реструктуризации долгов через арбитраж — этот вариант может подойти, если вы испытываете временные финансовые проблемы, но готовы платить по долгам в меньшем объеме и под минимальный процент;

- списать долги в судебном порядке — такое решение будет принято после проверки имущественного состояния за 3 предыдущих года. Если есть машина или недвижимость кроме единственного жилья, их продадут, финуправляющий выплатит деньги кредиторам. Если нет — управляющий проверит ваши финансы и сообщит суду, что продавать нечего.

После расчетов с кредиторами или без них суд объявляет физлицо банкротом и освобождает от долгов.

Банкротство физ. лиц: как избавиться от долгов по законуСтатья по теме

Банкротство от микрозаймов и кредитов через суд обходится в 80-100 тысяч рублей, поэтому имеет смысл подавать на списание, если сумма невыплат превысила 300 тысяч рублей. Общая сумма займов, которую можно списать через арбитраж, не ограничена. Обычно списывают от 400 тысяч до 1,5 миллионов рублей.

На судебное банкротство решиться сложнее, особенно если вы не знакомы с нюансами законодательства. Нужно заранее запланировать дополнительные расходы, связанные с ведением дела — чтобы начать банкротиться, нужно 26 тысяч рублей.

Но сразу после введения процедуры вам не нужно будет платить приставам, коллекторам или МФО. О последствиях банкротства можно почитать в этом материале и узнать у наших специалистов более подробно.

При поддержке юристов можно заранее оценить перспективы банкротства, подготовиться к делу и пройти процедуру без проблем.

Если вы хотите узнать больше о возможности списания микрозаймов или способах защиты от взыскания, обращайтесь к нашим специалистам. Мы поможем даже в самой сложной ситуации!

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

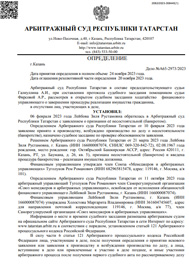

А65-2973/2023

Было долга - 699 487 руб.

г. Казань

Завершено:

20.11.2023

Этапы:

31.01.2023

Поступило в работу

06.02.2023

Подача заявления

10.02.2023

Признан банкротом

Списано долга:

699 487 руб.

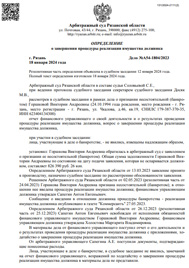

А54-1804/2023

Было долга - 826 390 руб.

г. Рязань

Завершено:

18.01.2024

Этапы:

26.02.2023

Поступило в работу

03.03.2023

Подача заявления

13.03.2023

Признан банкротом

Списано долга:

826 390 руб.