Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Какие долги списываются при банкротстве, и когда неизбежно придется платить

До 2015 года возможность обанкротиться была доступна только предприятиям. Сегодня с помощью этой процедуры высвободиться из-под долгового ярма могут обычные россияне – практически каждый. В статье расскажем о правилах и порядке списания долгов через банкротство физических лиц, а также рассмотрим ситуации, при которых избавление от кредитов и прочих обязательств не произойдет.

Какие долги можно списать

Закон о банкротстве дает шанс избавиться от непосильного долгового бремени гражданам, имеющим задолженность и достаточные доказательства неплатежеспособности. При соответствии требованиям суд или МФЦ спишут долги:

- По кредитам и займам банков и МФО.

- По распискам и договорам займа с физическими лицами.

- По коммерческим сделкам.

- По оплате коммунальных и услуг управляющих компаний.

- По неоплаченным штрафам и налогам.

Рассмотрим подробнее.

Банковские кредиты и займы МФО

Это один из самых распространенных типов «крупных» долгов среднестатистического россиянина. В банкротстве такие задолженности перед финансовыми структурами подлежат списанию в полном объеме:

- сумма основного долга;

- проценты;

- штрафные начисления;

- пени и неустойки.

При этом не имеет значения, подал кредитор в суд, передал дело коллекторам или же просрочка только-только появилась. Если арбитраж постановит, что гражданин попал в трудные обстоятельства, и ему действительно нечем возвращать долги, их спишут.

Решая вопрос о списании суммы заемных средств, судья непременно обратит внимание на кредитную историю. Крайне желательно, чтобы не было серьезных просрочек по ранее оформленным и выплаченным займам. К заявлению о признании несостоятельности можно приложить выписку из кредитной истории гражданина.

Этот документ не входит в список обязательных, но положительная кредитная история послужит дополнительным подтверждением добросовестности.

Задолженность по кредиту могут не списать, если суд установит, что при заключении договора с банком клиент брал на себя заведомо невыполнимые обязательства. Доказывать это обстоятельство будут юристы кредитора – именно взыскатели заинтересованы в том, чтобы долги перед ними суд не списал. При наличии веских доказательств суды принимают сторону кредитора и оставляют за банкротами их прежние долги. Тогда взыскание продолжится и после признания несостоятельности.

Но каждое ли действие банкрота, приведшее его в долговую яму, можно считать недобросовестным?

Судебная коллегия по экономическим спорам Верховного Суда РФ своим определением от 03.06.2019 года № 305-ЭС18-26429 указала, что необъективная оценка денежных возможностей, ставшая причиной принятия непосильных обязательств, не признается мотивом для отказа в аннулировании долгов при признании несостоятельности.

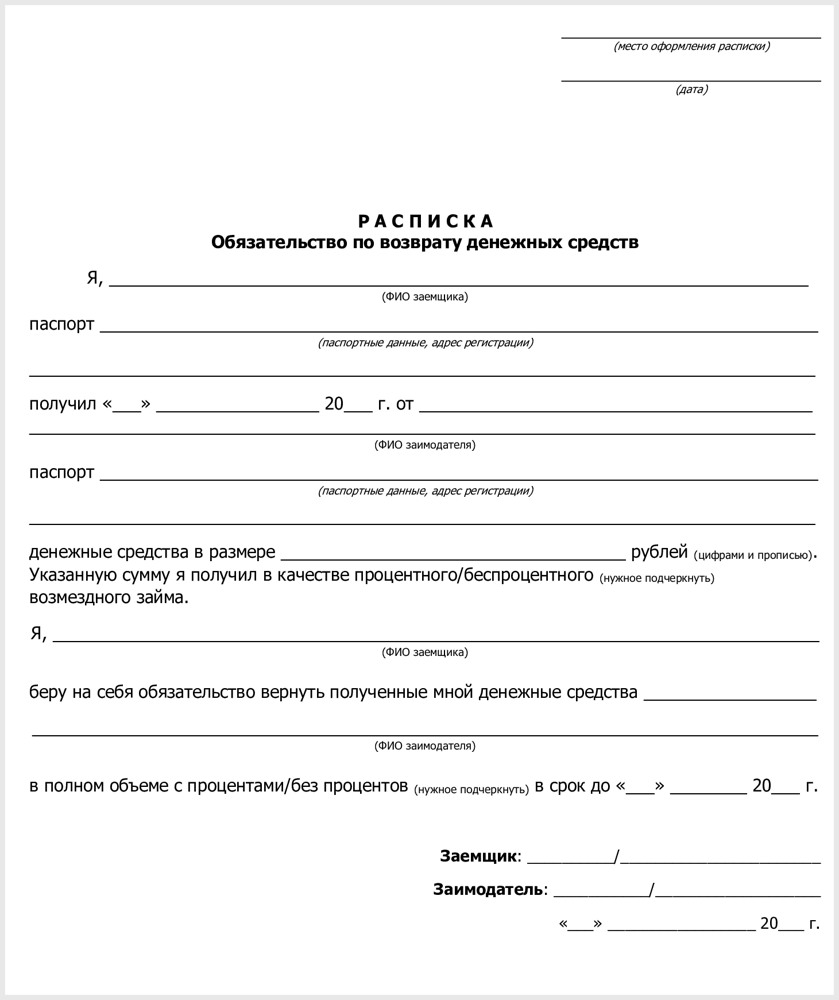

Расписки и договора займа перед физическими лицами

Кредиторами при банкротстве могут выступать как организации, так и просто физлица (соседи, коллеги, знакомые), у которых заявитель одалживал деньги по расписке или договору займа.

Необходимо, чтобы «на руках» у человека был экземпляр документа, подтверждающего факт долга. Несмотря на отсутствие какого-либо заверения и простую письменную форму, расписка имеет юридическую силу и подтверждает факт передачи денег в долг.

По расписке можно одалживать любую сумму — никаких ограничений в этой части законодатель не устанавливает, хотя в прошлом существовали правовые споры о правомерности одалживания крупных денежных сумм с фиксацией сего факта распиской, а не посредством договора займа.

Если вы должны по расписке, достаточно перечислить в заявлении о банкротстве всех своих кредиторов-физлиц, перед которыми существуют денежные обязательства. Однако стоит помнить, что именно граждане, не дождавшиеся возврата займа, будут наиболее рьяными противниками банкрота в суде: взыскание с их стороны подчас лишено холодного расчета, свойственного юристам компаний, поскольку физические лица, жаждущие вернуть свои деньги, часто действуют на эмоциях.

Долги по оплате услуг ЖКХ и управляющих компаний

Рассматриваемые виды обязательств аннулируются только при условии, что они накопились до принятия заявления о признании несостоятельности судом или МФЦ.

Задолженности по «коммуналке», появившиеся после возбуждения дела, списанию не подлежат. Они относятся к текущим платежам и погашаются из средств конкурсной массы.

Если же таковой нет, тогда кредитор имеет право взыскать свое по окончании процедуры, и после признания несостоятельности гражданину все равно надлежит их выплачивать. Подтвердить существование задолженности перед ЖКХ и УК можно посредством соответствующих квитанций, счетов и уведомлений, которые компания передает жильцам на оплату.

Впрочем, большие задолженности управляющие компании предпочитают взыскивать через суд, и зачастую к началу процесса банкротства на человека уже заводят дело приставы.

Отметим, что долги за коммунальное обслуживание, перешедшие от прежних собственников жилища, в сумму задолженности при банкротстве не входят — они вообще не являются долгами нового владельца (исключение: если они перешли на человека вместе с унаследованной от покойного родственника жилплощадью). Обязанность оплачивать коммунальные услуги возникает у собственника помещения со дня государственной регистрации его права собственности (п.5. ч. 2 ст. 153 ЖК РФ).

Штрафы и налоги

Тем, кто хочет понять, списываются ли налоги, отвечаем: списать можно только те штрафы и налоговые задолженности, которые возникли до обращения в суд или в МФЦ (по аналогии с долгами ЖКХ). При упоминании их в заявлении следует приложить уведомления ФНС, постановления ГИБДД, судов и других уполномоченных органов, согласно которым взыскан штраф.

Списание налоговой задолженности физлиц в 2024Статья по теме

Отдельно отметим: после того, как определение арбитражного суда об освобождении лица от обязательств вступит в силу, не лишним будет передать его копию в ГИБДД или другой орган, вынесший постановление о штрафе. Делать это необязательно, но подобная «подстраховка» еще никому не вредила.

Наличие штрафов приводит к взысканию ФССП и наложению запрета на регистрационные действия. О том, что штраф списан по решению арбитражного суда, в дорожной полиции могут попросту не знать.

Унаследованные долги

По наследству может перейти не только имущество покойного, но и его финансовые обязательства: кредиты, задолженности по ЖКХ, по распискам, налогам и прочее. Через шесть месяцев после открытия наследства (смерти наследодателя) имущество переходит в собственность наследника.

При регистрации свидетельства о праве на наследство по закону или по завещанию на плечи правопреемника ложатся и имеющиеся долги покойного. Долги умершего родственника становятся долгами наследника.

Они переходят на человека не полностью, а соразмерно доле полученного имущества. Например, стоимость наследственного имущества составляет 300 тысяч рублей, а долг — 1,5 миллиона. Таким образом вернуть кредиторам наследник обязан только 300 тысяч. Эту же сумму можно списать через банкротство. Все остальное аннулируется и так. А если отказаться от наследства, то задолженности наследодателя и вовсе не перейдут на наследников.

При этом нельзя принять в наследство имущество умершего и отказаться от долгов. Или все, или ничего. Если же наследников несколько, долги перейдут на них соразмерно унаследованным долям.

Частичное освобождение от долгов

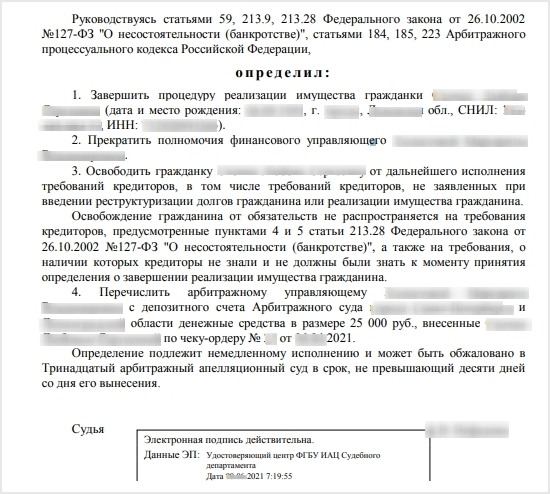

Согласно п. 3 ст. 231.28 закона № 127-ФЗ, долги гражданина списываются после расчета с кредиторами. Второй абзац указанной статьи содержит обстоятельства, при которых освобождение от долгов не происходит.

- После завершения расчетов с кредиторами гражданин, признанный банкротом, освобождается от дальнейшего исполнения требований кредиторов, в том числе требований кредиторов, не заявленных при введении реструктуризации долгов гражданина или реализации имущества гражданина (далее — освобождение гражданина от обязательств).

Освобождение гражданина от обязательств не распространяется на требования кредиторов, предусмотренные пунктами 4 и 5 настоящей статьи, а также на требования, о наличии которых кредиторы не знали и не должны были знать к моменту принятия определения о завершении реализации имущества гражданина.

ФЗ от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»

Если буквально толковать рассмотренную правовую норму, становится ясно, что долги списываются абсолютно все, за исключением лишь тех, которые приведены в следующих пунктах статьи 213.28 закона о банкротстве:

- Требования кредиторов по текущим платежам, о возмещении вреда, причиненного жизни или здоровью, о выплате заработной платы и выходного пособия, о возмещении морального вреда, о взыскании алиментов, а также иные требования, неразрывно связанные с личностью кредитора, в том числе требования, не заявленные при введении реструктуризации долгов гражданина или реализации имущества гражданина, сохраняют силу и могут быть предъявлены после окончания производства по делу о банкротстве гражданина в непогашенной их части в порядке, установленном законодательством Российской Федерации.

После завершения реализации имущества гражданина на неудовлетворенные требования кредиторов, предусмотренные настоящим пунктом и включенные в реестр требований кредиторов, арбитражный суд в установленном законодательством Российской Федерации порядке выдает исполнительные листы.

ФЗ от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»

Источник

Источник

Также не избежать отказа в списании задолженностей тем банкротам, которые:

- банкротятся фиктивно или преднамеренно, что доказано привлечением к ответственности — административной или уголовной;

- уличены в мошенничестве и незаконных деяниях;

- предоставили ложную информацию кредиторам при оформлении договоров займа и кредитования;

- уклонялись от уплаты налогов;

- обманывали судью и/или финуправляющего, отказывались сотрудничать.

Таким образом, можно сделать вывод о том, что законодатель допускает возможность не только полного, но частичного списания обязательств. В данном случае, непогашенными останутся те обязательства, которые банкрот взял на себя недобросовестно.

Эту же позицию разделяют и некоторые суды. Рассмотрим практику на примере АС Челябинской области:

- № А76-27352/2017 — у должника списаны все обязательства, кроме одного — кредита, по которому он сообщил недостоверные сведения о своей зарплате.

- № А76-19972/2017 — должник освобожден от одного из двух имеющихся долгов. Второй кредит остался «в силе» из-за того, что банку была представлена подложная справка о заработке.

- № А76-13692/2017 — индивидуальный предприниматель сообщил банку, что является действующим, однако на момент подписания кредитного договора ИП было закрыто.

Однако некоторые суды не поддерживают рассмотренное мнение и отказывают должникам, допустившим погрешности, в списании абсолютно все долгов (определение Арбитражного суда Республики Хакасия № А74-8240/2018 и Арбитражного суда Хабаровского края № А73-16557/2016).

Таким образом, суды не выработали единой позиции в вопросе частичного списания долгов. Судебная практика в этой области находится на стадии формирования. Поэтому если в долговой истории должника есть «темные пятна», разумнее всего обратиться к юристам.

Какие долги нельзя списать

- Алименты, компенсации ущерба, причиненного жизни и здоровью третьих лиц, компенсации морального вреда.

- Долги перед работниками по зарплате, если гражданин, будучи в качестве ИП, использовал труд наемных работников.

- Субсидиарная ответственность (п. 6 ст. 213.28 № 127-ФЗ). К такой ответственности арбитраж привлечет должника, занимавшего руководящие позиции на банкротящемся предприятии, финансовый крах коего наступил в результате злонамеренных действий руководителя-должника. Долги по данному виду ответственности после банкротства также не списываются.

- Выплаты материального ущерба по грубой неосторожности, при наличии вступившего в законную силу решения суда.

- Денежные обязательства, возложенные на должника после оспаривания подозрительной сделки по основанию статей 61.2, 61.3 закона о несостоятельности. Так финансовый управляющий имеет право оспорить сделку, совершенную должником не ранее, чем за 12 месяцев до возбуждения дела о банкротстве, если ее результатом стало неравноценное встречное исполнение (передача имущества, производство работ или оказание услуг, договорная стоимость которых не соответствует их рыночной оценке).

А вообще финансовому управляющему, при наличии оснований, дозволено оспаривать подозрительные сделки банкрота, совершенные в течение трех лет до подачи заявления в арбитраж.

- Долги перед кредиторами, не включившими свои требования в реестр, при условии, что те не знали и не могли узнать о том, что в отношении заемщика начата процедура банкротства (п. 3 ст. 213.28 № 127-ФЗ).

Условия для списания

Чтобы списать долги через банкротство, необходимо соблюдение одновременно двух условий:

- Общая сумма задолженности. Для суда и МФЦ она разная: верхняя планка в арбитражном суде не ограничена. Во внимание принимается суммарная стоимость всех имеющихся обязательств. Направляя заявление в суд или в МФЦ, гражданин должен посчитать и сложить все непогашенные долги.

Чтобы признать банкротство через МФЦ, непогашенные обязательства должны укладываться в сумму от 50 до 500 тысяч рублей.

- Неплатежеспособность. В процессе судебного рассмотрения следует документально подтвердить невозможность рассчитываться с кредиторами. Чаще всего с этой целью используют приказы об увольнении, о переводе на должности с более низким окладом, выписки из ЕГРИП о прекращении деятельности ИП, справки из банка о просрочке по платежам и тому подобное. При обращении в МФЦ необходимо, чтобы на заявителя было прекращено исполнительное производство по причине отсутствия материальных ресурсов для исполнения судебного решения (другие основания не подходят).

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Дополнительно стоит сказать о стоимости обязательств. Перед этим напомним, что ст. 213.4 Федерального Закона «О несостоятельности (банкротстве)» предусматривает два варианта возбуждения арбитражного производства — по праву и по обязанности. Обязанность признать несостоятельность возникает у человека, если общая сумма задолженностей, подлежащих списанию, составляет более 500 тысяч рублей, а просрочка длится 90 дней и более.

Право на признание банкротства гражданин имеет и при меньшей сумме задолженности (примерно от 300 тысяч рублей), но при условии, что предвидит в ближайшем будущем наступление неплатежеспособности.

Банкротиться через арбитраж при наличии долгов на меньшую сумму попросту нерентабельно, учитывая стоимость расходов на процедуру.

Приведем пример. В организации объявили, что через 3 месяца будет произведено сокращение штата, под которое попадает Иван Иваныч, имеющий несколько действующих кредитов. Для списания долгов необходимо, чтобы Иван Иваныч имел признаки неплатежеспособности, т.е. сумма его задолженностей должна быть объективно выше стоимости принадлежащего ему имущества (если таковое имеется).

В отсутствии уведомления кредитор может не узнать о деле и не добавиться в реестр требований в установленный срок — два месяца с момента обязательной публикации в ЕФРСБ. Претензии, своевременно не добавленные в реестр, остаются без удовлетворения. Однако если будет доказано, что управляющий не известил кредитора надлежащим образом, судья восстановит сроки.

Как проверить задолженности

После того, как мы выяснили, какие долги списываются при банкротстве физических лиц, рассмотрим, как узнать точную их сумму.

- На «Госуслугах» содержится информация о судебных задолженностях по алиментам, штрафам, ЖКХ, налогам и исполнительным производствам ФССП. Владельцам неподтвержденной учетной записи предстоит подтвердить ее в МФЦ или через личный кабинет банка (например, это можно сделать в «Сбербанк-онлайн»).

- Информацию по налогам и другим обязательным платежам в бюджет можно уточнить на сайте ИФНС через сервис «Узнай свою задолженность». Чтобы воспользоваться порталом, необходимо авторизоваться на «Госуслугах».

- В Банке данных исполнительных производств, размещенном на сайте ФССП, можно узнать о долгах, по которым выданы исполнительные листы, введя в одноименные поля формы ФИО, регион проживания и дату рождения. В отличие от «Госуслуг», сайт ФССП не требует от пользователя подтверждать личность – сведения общедоступны.

Проверить свои долги можно и через сервис на нашем сайте.

Проверить долги по базе судебных приставов

Как происходит списание долгов

Списание задолженности физического лица, признанного банкротом, происходит после расчета с кредиторами. После завершения торгов финуправляющий представляет в арбитраж отчет об итогах реализации имущества.

Реализация имущества при банкротстве физических лицСтатья по теме

К отчету прилагаются копии документации, подтверждающей расчет с кредиторами. Если у должника нет собственности для реализации (или же она защищена статьей 446 закона № 229-ФЗ), прилагаются соответствующие выписки из ЕГРН, ГИБДД и других регистрирующих органов. Все непогашенные из средств конкурсной массы обязательства списываются судом.

Большинство граждан, задумывающихся о банкротстве, смущает само понятие реализации имущества. Однако переживать не стоит. Процедура обязательна и проводится в любом случае, если стороны не представили финансовому управляющему план реструктуризации. Когда нечего реализовывать, торги логично не проводятся.

Также реализация вводится, если план реструктуризации был составлен и утвержден, и должник платил по нему какое-то время, но потом перестал. При возникновении новой просрочки кредитор обращается в суд, ведущий дело, с ходатайством об отмене плана реструктуризации. При наличии оснований судья выносит решение о признании гражданина банкротом и введении этапа реализации имущества.

Этап реализации минуют те должники, которые «укладываются» в план реструктуризации и регулярно выплачивают положенные платежи. По окончании этой стадии (не дольше трех лет) претензии кредиторов закрываются, а человек при этом банкротом не признается и не подпадает под последствия процедуры.

Если кредиты стали непосильными, но вы не знаете, с чего начать, проконсультируйтесь с нашими юристами. Мы не только расскажем, списываются ли ваши долги при банкротстве, но и окажем всестороннюю поддержку в суде. Напишите нам онлайн или позвоните по контактному номеру.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

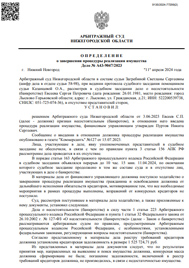

Завершенные дела

Все судебные дела размещены с согласия должников

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

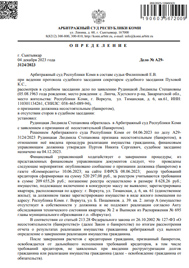

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.