Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Юрист по банкротству физических лиц: чем поможет и сколько стоит?

В представлении россиян суд — дело рискованное. Поэтому банкротство физических лиц, которое осуществляется в Арбитражном суде или в МФЦ, многих пугает. Люди предпочитают копить долги, чем сказать банкам «нет» и изменить ситуацию.

Где найти грамотного юриста по банкротству физических лиц, в чем заключается его помощь, и какова цена списания долгов по закону о банкротстве?

Нужен ли юрист при личном банкротстве?

Представим ситуацию: вы начинаете процедуру собственного банкротства. Согласно нормам закона о банкротстве физических лиц, в деле обязательно будет принимать участие финуправляющий.

Он проверит имущество и счета, продаст имущество на торгах, выплатит деньги кредиторам и отчитается об этом суду. Управляющий не занимается представительством и защитой должника — это работа юриста.

Чем занимается юрист по банкротству:

- предварительно оценивает ситуацию и выстраивает стратегию;

- готовит и подает заявление, документы для начала процедуры банкротства;

- представляет вас на судебных заседаниях, спорит с банками, коллекторами, кредиторам;

- пишет в суд ходатайства и жалобы для защиты ваших интересов;

- консультирует, держит в курсе дел.

Юридическая помощь должникам необходима, ведь в суде придется противостоять профессиональной команде юристов, нанятых банком.

Самостоятельная защита своих интересов возможна, если вы разбираетесь в арбитражном производстве и прошли подготовку по банкротной специфике. Если нет — нужны услуги юриста, в судебной процедуре можно наговорить лишнего и получить отказ в банкротстве. Как выбрать специалиста по банкротству, читайте далее.

Выбираем юриста или адвоката по банкротству физических лиц

Юрист — это общее понятие. И в действительности они специализируются по различным направлениям: по семейному праву, по налогам, юрист по кредитам и так далее. Как выбрать юриста по банкротству физических лиц?

- Ищите специалиста вашего профиля. Если вы нашли юриста, который гордо утверждает, что у него «общий профиль» — не связывайтесь. Такой специалист не знает тонкостей производства по банкротству граждан, у него попросту нет опыта.

- Обратите внимание на стиль ведения разговора специалиста. Запишитесь для начала на консультацию, чтобы понять, нужен ли вам он. Опытный специалист проконсультирует вас, введет в курс последних изменений законов и судебной практики по интересующему вопросу.

- Обязательно обратите внимание на обещания специалиста. Хороший юрист не будет сразу обещать 100% положительного результата в процедуре банкротства. Почему? Потому что решения всегда принимает суд. Задача юриста — сделать все возможное в пользу клиента, однако ни один специалист не может гарантировать успешный исход.

- Скорость работы. В ходе дела очень важно, чтобы помощь юриста оказывалась еще «вчера». То есть затягивание процесса с его стороны негативно скажется на вашем деле. Вы ведь заинтересованы в скорейшем решении проблемы?

- Отзывы. Это важно. Почитайте форумы, пообщайтесь с бывшими клиентами специалиста, и вы поймете истинную репутацию юриста.

- Стоимость услуг юриста. Профессиональная работа не может стоить дешево. Но вы составите договор, в котором сразу будет оговорена стоимость услуг юриста по банкротству.

Если вы заключили договор на одну сумму, а спустя некоторое время юрист заявляет, что в вашем деле по банкротству физ. лиц возникли дополнительные расходы — это нечестные правила игры. И это свидетельствует о недобросовестности специалиста.

Сколько стоит стать банкротом — затраты в суде

Давайте посчитаем обязательные расходы при банкротстве в 2024 году.

- На услуги финансового управляющего — 25 000 рублей за одну процедуру. Это реструктуризация долгов или реализация имущества.

- Почтовые расходы на уведомление кредиторов — около 5 000 рублей.

- Расходы на публикацию сведений о банкротстве — 12 000-15 000 рублей за одну процедуру.

- Госпошлина — 300 рублей.

Таким образом, минимальные расходы без привлечения юриста составят около 50 000 рублей. В действительности затраты могут составить около 70 000–80 000 рублей.

Без юриста расходы могут быть еще больше — неправильно составленное заявление, неполный комплект документов и другие сложности не только затянут судебное производство, но и увеличат затраты на процедуру. Будут дополнительные публикации, почтовые расходы, справки.

Мы предлагаем помощь в банкротстве физических лиц и ИП в Москве. Кредитный юрист составит заявление, соберет необходимые документы, и полностью возьмет в свои руки юридическое сопровождение процедуры. Благодаря профессиональной поддержке вы ускорите процедуру и сэкономите на расходах!

Юрист при внесудебном банкротстве

Чтобы пройти внесудебное банкротство без рисков, воспользуйтесь помощью частного адвоката. Новая процедура отличается интересной особенностью — она проводится бесплатно, но и доступна далеко не всем должникам.

Мы предоставляем профессиональную помощь в оформлении банкротства через МФЦ. Почему могут отказать в списании долгов в упрощенном порядке:

- на основании превышения или недостатка долга. По закону вы можете обратиться в МФЦ, если размеры задолженности составляют 50 000-500 000 рублей;

- на основании отсутствия исполнительного производства, закрытого по ч.4 п.1 ст. 46 № 229-ФЗ. Хотя бы одно исполнительное производство должно быть закрыто по причине отсутствия имущества;

- если у приставов открыты другие производства о взыскании с вас долгов.

Но в этом случае внесудебное банкротство просто не начнут. Более серьезные последствия ждут, если МФЦ начнет дело о банкротстве, а банки или коллекторы обнаружат ошибки в заявлении или скрытые доходы и имущество. Тогда дело перейдет в суд с признаками недобросовестности банкрота. Участие адвоката позволит избежать рисков.

Чем занимается юрист по банкротству в упрощенной процедуре? Мы предлагаем пройти процедуру под ключ, с минимальным участием и отсутствием любых рисков:

- Документальное оформление. При обращении в МФЦ нужен список кредиторов. Проблема в том, что он составляется по форме, с соблюдением определенного порядка. Юрист подготовит все необходимые документы.

- Представительство в МФЦ — по месту прописки или временной регистрации. Если у вас нет времени или возможности подать документы, вы можете воспользоваться услугами адвоката по банкротству. Закон позволяет доверить эту процедуру правозащитнику. Он подаст документы, заполнит заявление и будет держать вас в курсе всех изменений.

- Обжалование в случае отказа. Если МФЦ необоснованно отказывает в заявлении, юрист подаст жалобу в Арбитражный суд и в судебном порядке добьется справедливости.

- Защита от кредиторов. Когда заявление принято, кредиторы в течение полугода проверяют ваши сделки, ищут признаки подозрительности, скрытые доходы. Если смогут к чему-то придраться — они будут настаивать на переводе процедуры в суд. Сопровождение банкротства профессиональным юристом позволит избежать негативных последствий, и защитит ваши интересы на 100%.

Юридическая помощь в банкротстве физического лица значит, что вы выпишете доверенность, расскажете о своих долгах, и через полгода получите решение о списании.

Цены на услуги банкротных юристов

Предлагаем для ознакомления прайс-лист со стоимостью услуг юристов по банкротству. Для внесудебной процедуры цены на юридическую помощь фиксированные.

| Проверка перед внесудебным банкротством | 5 000 |

| Проверка + комплект документов для банкротства в МФЦ | 15 000 |

| Внесудебное банкротство в МФЦ под ключ | 25 000 |

| Сделки перед банкротством — анализ рисков | 10 000 |

Для списания долгов через Арбитражный суд указана минимальная стоимость услуг юристов. Информация не является публичной офертой, итоговая цена формируется после анализа дела и фиксируется в договоре. Цены одинаковые в Москве и во всех регионах России, рассчитываются исходя из количества кредиторов и объектов для продажи.

| Подготовка к судебной процедуре банкротства | 20 000 ₽ |

| Банкротство физического лица под ключ | от 8 000 ₽/мес. |

| Банкротство ИП под ключ | от 8 000 ₽/мес. |

Юридическое сопровождение банкротства «под ключ» означает, что вы признаете несостоятельность по цене от 8 000 рублей в месяц, средний срок 8-12 месяцев. Расходы на оценщиков, адвокатов, нотариусов, организатора торгов, а также почту и публикации уже включены в эту стоимость — дополнительно вы ничего не платите.

Подробнее о каждой из услуг читайте здесь или спросите у менеджера! Мы представим консультирование, ответим на ваши вопросы и заключим договор на оказание услуг с гарантиями!

Получите консультацию юриста по банкротству прямо сейчас — по телефону или в форме онлайн-чата.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

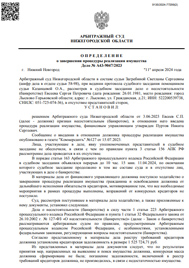

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

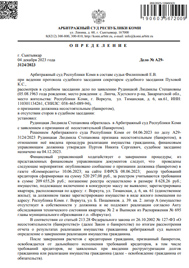

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.