Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Оглавление

- Онлайн-сервисы проверки и оплаты задолженности

- Как узнать налоги на имущество

- Подписка на уведомления о налоговых задолженностях

- Как формируется налоговая задолженность

- Основные налоговые ставки

- Как получить рассрочку по уплате налоговой задолженности

- Как узнать задолженность у приставов

- В какой срок необходимо уплатить налог

- Что будет, если вовремя не заплатить налоги

Как узнать задолженность по налогам по ИНН

Оглавление

- Онлайн-сервисы проверки и оплаты задолженности

- Как узнать налоги на имущество

- Подписка на уведомления о налоговых задолженностях

- Как формируется налоговая задолженность

- Основные налоговые ставки

- Как получить рассрочку по уплате налоговой задолженности

- Как узнать задолженность у приставов

- В какой срок необходимо уплатить налог

- Что будет, если вовремя не заплатить налоги

Государственные органы и службы требуют от граждан исполнения обязанностей, включая уплату налогов и взносов. Однако не всегда получается вовремя погасить долги, и тогда появляется недоимка. Как проверить задолженность по налогам? Какие налоги обязаны платить граждане? Рассмотрим все эти вопросы, а также то, можно ли отсрочить оплату или в рассрочку оплатить недоимки.

Онлайн-сервисы проверки и оплаты задолженности

В 2024 можно дистанционно узнать задолженность по налогам по ИНН или фамилии и оплатить их через онлайн-сервисы. Рассмотрим самые востребованные из них:

-

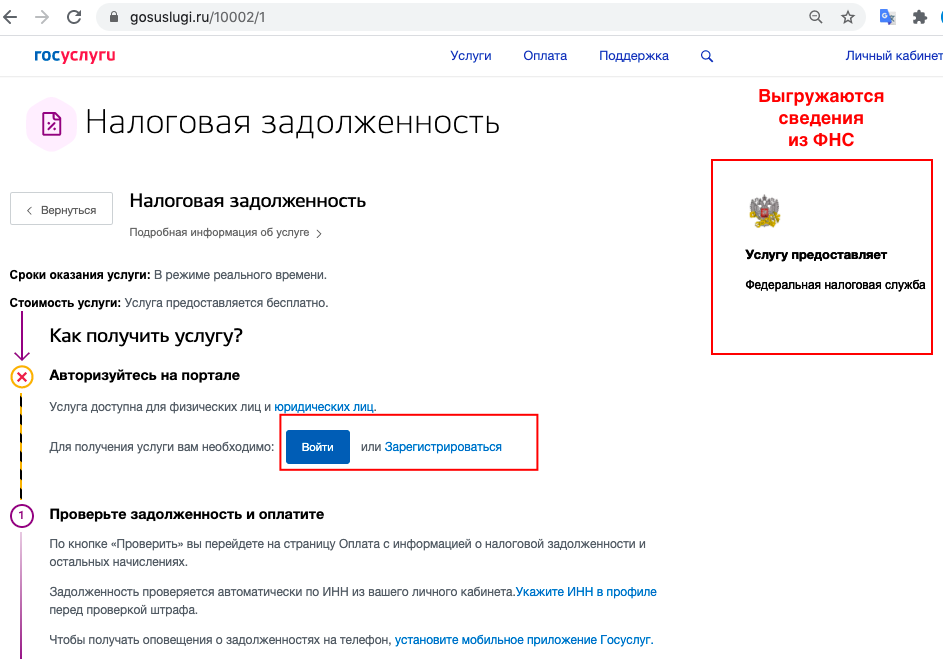

Портал Госуслуги: Налоговая задолженность. Налогоплательщику нужно зайти на официальный сайт Госуслуги, в раздел Налоговая задолженность, авторизоваться.

На госуслугах можно узнать все свои налоговые задолженности и оплатить их на этой же странице.

- Официальный сайт ФНС. Данный способ можно использовать при наличии логина и пароля регистрационной карты, которую можно получить в отделении ФНС, либо с помощью ЕСИА (авторизация госуслуг). Полученные учетные данные позволят налогоплательщику войти в аккаунт и узнать задолженность по номеру ИНН.

Посредством онлайн-сервисов Госуслуги и личного кабинета ФНС пользователь оперативно получает актуальную информацию по своим налоговым недоимкам. По запросу пользователя формируется квитанция для оплаты через любые отделения банков, либо предоставляется возможность онлайн-погашения задолженности путем оплаты с банковской карты.

Как узнать налог на имущество

Порядок взимания имущественного налога содержится в 32 главе НК РФ. Им облагается недвижимое имущество, а именно:

- жилые дома;

- квартиры или комнаты, доли в них;

- гаражи и любые другие машиноместа;

- единые недвижимые комплексы;

- объекты незавершенного строительства;

- нежилые здания, сооружения и помещения.

Ставка налога составляет от 0,1 до 2% от стоимости имущества. Сумму к оплате начисляют государственные органы кадастрового контроля, при этом они направляют уведомление налогоплательщику. Начисленный налог на имущество можно посмотреть на сайте ФНС в Личном кабинете налогоплательщика.

Подписка на уведомления о налоговых задолженностях

На сайте Госуслуги можно оформить подписку на уведомления гражданина (или ИП) по почте о налоговых задолженностях. Данная услуга позволяет вовремя узнать задолженность по налогам по ИНН и погасить ее.

В личном кабинете (раздел «Настройка уведомлений») можно настроить уведомления на электронную почту о появлении новых налоговых или судебных задолженностях. Это избавит вас от необходимости периодически проверять собственные долги.

Для пользователей сайта ФНС в личном кабинете налогоплательщика размещена вся необходимая информация о недоимках и любой может подписаться на уведомление по email — это также позволит узнать налоги по ИНН сразу же после их начисления.

Как формируется налоговая задолженность

ФНС в течение 10 дней после просрочки уплаты налога формируется специальный документ о выявлении недоимки. Далее у органа есть три месяца, чтобы уведомить налогоплательщика о его задолженности, а если долг не превышает 500 рублей, то год.

После получения гражданином этого уведомления у него есть не менее 8 дней (срок устанавливается налоговым органом), чтобы оплатить задолженности. Если же гражданин не оплатит долги в этот срок, то с него взыщут необходимую сумму за счет имущества в порядке судебного разбирательства.

Основные налоговые ставки

Существует несколько применяемых в стране видов налогообложения, но зачастую налогоплательщики встречаются лишь с несколькими:

- НДФЛ (налог на доходы физических лиц). Данный вид платежей обязателен для каждого получателя дохода. Причем он может быть любым: заработная плата, деньги от продажи имущества, выигрыш и другие. В данный момент существует четыре ставки налогообложения:

- 13% по дивидендам, по выплатам облигаций для граждан РФ, и 15% по дивидендам негражданам РФ от российских организаций;

- 13% от остальных доходов (зарплаты, пенсии, подработка, продажа имущества), 15% — если доход более 5 млн рублей в год (с суммы превышения, то есть 5 млн оплачиваются под 13%, а все, что больше — под 15%)

- 30% по доходам налоговых нерезидентов (кроме дивидендов).

- Транспортный налог — облагается находящийся в собственности налогоплательщика транспорт: автомобили, вертолеты, самолеты, яхты, катера, мотосани, гидроциклы. Налоговая ставка зависит от региона, стоимости транспорта и его возраста — к примеру, применительно к автомобилям она составляет от 2,5 рубля до 15 рублей за одну лошадиную силу.

- Земельный налог — облагаются земельные участки, его ставка составляет либо 0,3% на сельскохозяйственные участки, занятые жилищным фондом или инженерной инфраструктурой, либо 1,5% для всех остальных видов участков.

- Налог на недвижимое имущество физических лиц. Максимальный размер ставки налогообложения составляет 0,1% от кадастровой стоимости.

К налогу на имущество применяется понижающий коэффициент, размер которого зависит от региона.

Как получить рассрочку по уплате налоговой задолженности

Нередко возникают ситуации, когда погасить налоговую задолженность невозможно в силу жизненных обстоятельств — тогда ФНС может предоставить рассрочку (отсрочку) на погашение недоимок. Рассрочка — это возможность оплатить налоги по частям каждый месяц в течение года или трех лет, а отсрочка — это перенос конечного срока исполнения обязательств по уплате на более поздний срок.

Рассрочка оформляется сроком до одного года, однако в отношении федеральных налогов и взносов в фонд социального страхования гражданин вправе оформить рассрочку и до трех лет.

Основания получения рассрочки перечислены в пункте 2 статьи 64 Налогового кодекса. Вот некоторые из них:

- причинение ущерба физическому лицу в результате стихийного бедствия;

- риск объявления банкротства;

- бедственное имущественное положение.

Этой же статьей в пункте 5 определен перечень документов, необходимых для оформления рассрочки:

- справки из кредитных организаций о движении финансов помесячно за последние 6 месяцев;

- справка об остатках средств на банковских счетах;

- заявление лица об обязательстве соблюдать оговоренные условия в течение срока рассрочки, а также в нем должен указываться срок погашения долгов;

- документы, подтверждающие, что у лица есть условия для предоставления ему рассрочки;

- заявление.

В заявлении обязательно отражается несколько пунктов: просьба о предоставлении отсрочки (рассрочки), название налога, сумма налоговой задолженности или ее части, требуемая длительность рассрочки (отсрочки), основание для ее получения, документы.

С составленным заявлением и документами необходимо обратиться в УФНС по месту жительства гражданина, а само решение налоговая служба принимает в течение 30 рабочих дней.

Как узнать задолженность у приставов

На сайте ФССП России можно проверить налоговую задолженность онлайн и без регистрации. Процесс состоит из нескольких шагов:

- Зайти на сайт и перейти в раздел «Банк данных исполнительных производств».

- Ввести свою фамилию и имя.

- Выбрать регион проживания.

- Нажать на кнопку «Найти».

Через ФССП можно лишь пробить долги, взыскиваемые в порядке исполнительного производства. То есть те недоимки, которые уже были просужены и попали на исполнение к судебным приставам.

Сделать это можно и на нашем сайте. Для этого воспользуйтесь бесплатным поиском по базе через форму проверки:

Проверить долги по базе судебных приставов

В какой срок необходимо уплатить налог

Действующим налоговым кодексом определены следующие сроки исполнения обязательств по налоговым платежам:

- по транспортному, земельному и имущественному налогу — до 1 декабря года, идущего вслед за расчетным;

- по НДФЛ — по уведомлению, но также до 1 декабря.

Неуплата налогов в срок влечет начисление пени, которая рассчитывается исходя из размера недоимки, умноженного на количество дней просрочки и 1/300 от принятой ставки рефинансирования ЦБ. При больших недоимках и злостном уклонении от уплаты налогов налогоплательщика привлекают к ответственности.

Что будет, если вовремя не заплатить налоги

Помимо начисления пени за просрочку, к налогоплательщику применяются штрафные санкции. Величина штрафа напрямую зависит от типа нарушения:

- ненамеренная просрочка уплаты налогов наказывается штрафом в размере 20% от размера недоимки;

- за умышленную неуплату штраф составит 40% от размера недоимки.

Если налоговая задолженность не будет оплачена в установленные выставленным требованием сроки, ФНС вправе подать на должника в суд. Законодательство РФ установило следующий механизм взыскания налоговых недоимок через суд в зависимости от их величины:

- при задолженностях свыше 3000 рублей ФНС вправе подать в течение полугода после истечения срока добровольного погашения задолженности;

- в сумме недоимки менее 3000 рублей налоговая инспекция вправе обратиться в суд спустя 3 года с момента образования задолженности.

Гражданам и предпринимателям важно помнить, что уклонение от обязанностей по уплате налогов в крупном и особо крупном размере предусматривает уголовное преследование. В соответствии со ст. 198 УК РФ, за это предусмотрено максимальное наказание в виде 3 лет лишения свободы.

Налоговая служба также вправе объявить неплательщика банкротом. Если вы понимаете, что избавиться от налоговой задолженности не можете, лучше сами подайте на банкротство, попутно избавившись от кредитных долгов или задолженностей по вашему ИП.

О том, как стать банкротом по налоговым долгам и кредитам, вы можете узнать у наших юристов. Для консультации позвоните нам или напишите юристам компании онлайн.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

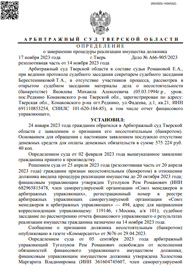

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.

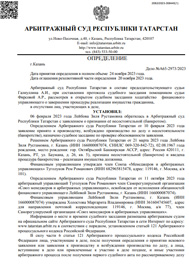

А65-2973/2023

Было долга - 699 487 руб.

г. Казань

Завершено:

20.11.2023

Этапы:

31.01.2023

Поступило в работу

06.02.2023

Подача заявления

10.02.2023

Признан банкротом

Списано долга:

699 487 руб.