Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Оглавление

- Банкротство предпринимателя

- Этапы судебного банкротства

- Внесудебное банкротство

- Сколько стоит банкротство ИП

- Какие долги не списываются при банкротстве ИП?

- Списание долгов по налогам ИП

- Алгоритм закрытия ИП

- Как закрыть ИП через госуслуги с долгами

- Если ИП ликвидировано, нужно ли платить налоги?

- Как оплатить налоги после закрытия ИП

Банкротство индивидуального предпринимателя с долгами и закрытие ИП

Оглавление

- Банкротство предпринимателя

- Этапы судебного банкротства

- Внесудебное банкротство

- Сколько стоит банкротство ИП

- Какие долги не списываются при банкротстве ИП?

- Списание долгов по налогам ИП

- Алгоритм закрытия ИП

- Как закрыть ИП через госуслуги с долгами

- Если ИП ликвидировано, нужно ли платить налоги?

- Как оплатить налоги после закрытия ИП

Как правило, предпринимательская деятельность, утопающая в долгах — это тупик для бизнесмена. Целью предпринимательства является извлечение прибыли, а когда весь доход идет на покрытие платежей, или выручки вовсе нет, увеличиваются только долги предпринимателя. И в какой-то момент владелец бизнеса встает перед неизбежностью признать несостоятельность.

Банкротство ИП с долгами — не только право лица на инициирование процесса, чтобы избавиться от задолженностей. Иногда это его прямая обязанность. В этой статье рассмотрим, когда индивидуальный предприниматель обязан идти за банкротством, как оформить банкротство ИП с долгами по кредитам, и что ждет бизнесмена после получения статуса банкрота.

Банкротство предпринимателя

Предприниматель может начать банкротство без предварительной ликвидации ИП, но тогда в ЕГРИП будет внесена информация о снятии с учета и прекращении деятельности по решению суда. Поэтому юристы обычно закрывают статус предпринимателя до подачи заявления.

Если аннулировать ИП задолго до банкротства, повторное открытие статуса возможно сразу после признания несостоятельности. Вы снова сможете заняться бизнесом, как только с вас снимут все обязательства. В противном случае предпринимателю придется взять паузу — в течение 5 лет он не сможет зарегистрировать новое ИП.

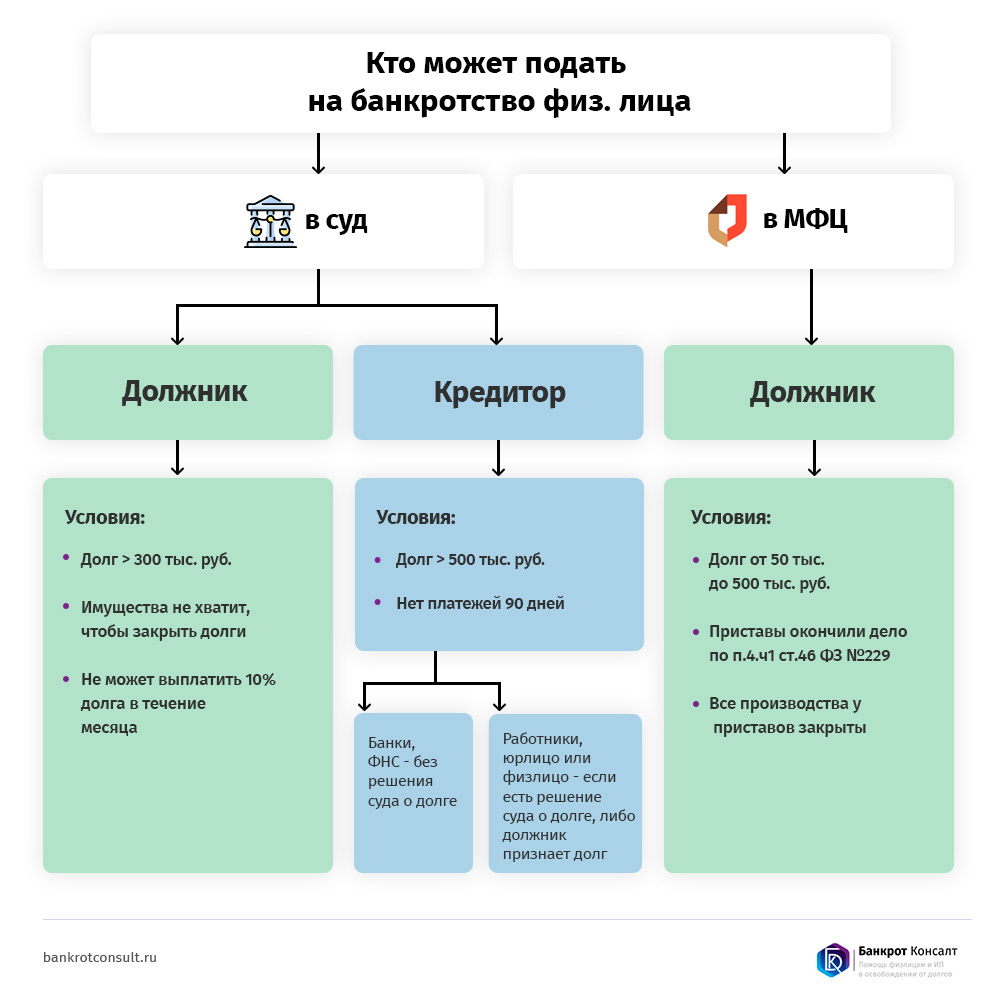

Банкротство ИП может быть инициировано как самостоятельно ИП-должником, так и его кредиторами. Рассмотрим, есть ли разница в процедурах.

Самостоятельное банкротство

ИП с долгами вправе подать заявление о признании его банкротом. Однако в ряде случаев такое его право становится обязанностью.

Когда банкротство — это право индивидуального предпринимателя

Как и физическое лицо, накопив долгов и понимая, что их погашение он не осилит, предприниматель может добровольно подать заявление о признании себя несостоятельным (банкротом).

Заявление подается в арбитражный суд или в МФЦ по месту нахождения или регистрации лица. Это отдельные процедуры банкротства, имеющие один итог, но разные способы его достижения. Судебный и внесудебный порядки банкротства ИП обсудим и сравним чуть ниже.

Самостоятельно обратиться за банкротством может предприниматель с любой суммой долга перед кредиторами, которую погасить он объективно не имеет возможности. Учитывая расходы на процедуру, с иском в суд о признании несостоятельности обращаются при долгах от 300 тысяч рублей.

Когда банкротство — это обязанность индивидуального предпринимателя

В соответствии с законом, предприниматель обязан обратиться за банкротством при наличии следующих причин:

- Сумма задолженности перед кредиторами, которую он не может выплатить — более 500 000 рублей.

- Просрочка по долгам превышает 90 дней.

- ИП не может рассчитаться полностью со всеми кредиторами.

Принятие решения, на каком основании инициировать процедуру банкротства — это обязанность должника, но процесс наступает не автоматически. По ст. 14.13 КоАП, при неисполнении вышеуказанной обязанности накладывается административный штраф размером до 3 000 рублей.

Банкротство ИП кредиторами

Обанкротить ИП может в принудительном порядке его кредитор, собрав необходимый пакет документов. При наличии задолженности размером более полумиллиона рублей кредиторы вправе подать заявление в отношении должника не только по отдельности, но и объединив свои требования воедино.

Впрочем, в 2022 году правительство инициировало действие моратория на банкротство, не позволяющее кредиторам самостоятельно банкротить должников. Законопроект вызвал волну негодования среди потенциальных взыскателей и регулярные требования отменить право должников на защиту от поползновений кредиторов.

Мораторий на банкротство ИП заканчивается 30 сентября 2022 года. Он был введен в связи с западными санкциями. В 2022 году банки, ФНС и контрагенты предпринимателя временно не вправе подать на его банкротство. Предыдущий мораторий (в связи с коронавирусной обстановкой) действовал до 7 января 2021 года.

Банкротство по заявлению ФНС

ФНС контролирует отчисления и финансовую деятельность российских предприятий и предпринимателей, к тому же у налоговиков хорошо налажено межведомственное взаимодействие с другими учреждениями. Соответственно, когда гражданин не выполняет свои обязательства перед ФНС по выплате налогов и сборов долгое время, и недоимка превышает полмиллиона рублей, подать на банкротство налоговая тоже может.

Этапы судебного банкротства

Если говорить о процедуре банкротства предпринимателя по его собственной инициативе, то с момента осознания необходимости списания долгов до самого банкротства пошаговая инструкция будет следующей:

- Поиск финансового управляющего и юриста

Ключевые лица процедуры — это финансовый управляющий и юрист по банкротству. Оба они подбираются должником перед подачей заявления.

Пренебрегать этим шагом не стоит, так как от профессионализма обоих должностных лиц зависят результаты и срок банкротства. Под качеством имеется в виду, насколько выгодной окажется для владельца бизнеса процедура банкротства, удастся ли списать все задолженности, какое имущество продадут, и какие последствия будут для предпринимателя-банкрота.

- Финансовый управляющий — это лицо, которое сопровождает процедуру. На него возлагается ряд обязанностей: контроль за доходами должника и управление его счетами, поиск скрытых счетов, имущества и фиктивных договоров, оценка и продажа имущества, а также решение других вопросов, возникающих в процессе банкротства. Фактически финуправляющий «рулит» процедурой.

- Юрист — это правая рука будущего банкрота. Он действует в интересах должника, защищает его позицию в суде, в спорах с кредиторами, коллекторами, приставами и банками. Правильно подобранный юрист не менее, чем сам должник, заинтересован в благополучном банкротстве без неблагоприятных последствий для должника — из таких дел складывается его репутация. Юрист работает со своим доверителем (предпринимателем-должником) от первой консультации и подачи заявления до вынесения решения о признании лица несостоятельным.

Судебное представительство полностью возлагается на юриста, что освобождает должника от бесконечных поездок в суд и другие инстанции, ограждает его от лишнего стресса и контактов с бывшими контрагентами и другими кредиторами.

- Сбор документов и подготовка заявления

При подготовке заявления необходимо ссылаться на документальные доказательства, копии которых прикладываются к нему.

Если вы неправильно соберете пакет документов или некорректно оформите заявление, суд его не примет. Важно основательно подойти к делу и приложить все необходимые бумаги.

Перечень документов, необходимых для подачи заявления, установлен в законе. Сюда относятся копии паспорта, СНИЛС, ИНН предпринимателя-должника, финансовая документация, справки, квитанции, кредитные договоры и так далее. Юрист поможет собрать все необходимое, чтобы суд с первого раза принял бумаги к рассмотрению.

С 2017 года вместо свидетельства о государственной регистрации предпринимателям по запросу выдают лист записи ЕГРИП по форме Р60009.

Документы прикладываются к заявлению, чтобы показать суду невозможность исполнения лицом своих обязательств перед кредиторами и доказать необходимость проведения банкротства.

- Принятие заявления должника к производству

После изучения заявления и документов, при соблюдении всех условий, которых требует закон, судья принимает заявление и возбуждает судебное производство.

- Реструктуризация долгов

Особенность процедуры в том, что предприниматель или физлицо получает шанс реструктурировать свои долги вместо их полного списания. Это попытка восстановления платежеспособности ИП и финансового оздоровления.

Если у бизнесмена еще есть стабильный доход, составляется план реструктуризации, которого должник обязан придерживаться. В случае отклонения от плана реструктуризация прекращается, и вводится реализация имущества.

Этап реструктуризации существует в интересах самого предпринимателя. Благодаря процедуре он может справиться с долгами, не прибегая к реализации своего имущества. А значит, есть возможность спасти бизнес.

- Реализация имущества

Когда должник нарушает план реструктуризации, или план выплат невозможно утвердить в виду того, что банкротится неработающий ИП без доходов, наступает этап реализации его имущества.

Как проходит реализация имуществаСтатья по теме

Все имущество описывается и оценивается. То, что можно продать, входит в конкурсную массу и продается на торгах.

Вырученные деньги идут на погашение задолженностей. Банкротство ИП без имущества проходит быстрее в виду отсутствия торгов.

По итогам реализации имущества или в случае, когда реализовать нечего, арбитражный суд выносит определение, которым завершается процедура. Должник освобождается от исполнения обязательств.

Внесудебное банкротство

Упрощенный внесудебный порядок банкротства отличается от судебного процедурой, обстоятельствами, сроками, необходимыми документами и непосредственно самой банкротящей инстанцией.

Условия

- Упрощенная процедура возможна, когда сумма задолженностей ИП не более 500 тысяч рублей. Минимальный порог — 50 тысяч.

- Отсутствие собственности и доходов должно быть подтверждено ранее — в отношении этого должника ФССП окончила исполнительное производство по п. 4 ч. 1 ст. 46 ФЗ № 229.

Получить статус банкрота без суда предприниматель с долгами может, подав заявление в МФЦ. Госпошлину платить не нужно, уведомлять кредиторов — тоже.

Спустя шесть месяцев с даты подачи заявления в МФЦ, на портале Единого федерального реестра сведений о банкротстве (ЕФРСБ, он же — Федресурс) появляется информация о завершении процедуры. Должник освобождается от исполнения обязательств перед кредиторами.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Сколько стоит банкротство ИП

Банкротство через суд — процедура не бесплатная, и без оплаты взносов, куда входят судебные издержки и вознаграждение для управляющего, тут не обойтись. Общая стоимость складывается из:

- почтовых расходов (в среднем около 5 000 рублей);

- государственной пошлины 300 рублей;

- оплаты вознаграждения финансовому управляющему (25 тысяч рублей за каждую процедуру);

- расходов на публикации и торги.

Если вы решите воспользоваться помощью юриста — в среднем стоимость составляет от 100 тысяч рублей за процедуру, но здесь возможна рассрочка — оплата по месяцам.

Преимуществом внесудебного банкротства будет именно его безвозмездность. При подаче заявления через отделение МФЦ, как и в самом процессе внесудебного банкротства, заявитель ничего не должен выплачивать. Процедура полностью бесплатна. Однако и здесь можно прибегнуть к юридической поддержке — тогда все заботы возьмет на себя специалист, а вам придется просто подождать списания долгов. Как минимум, проконсультироваться с юристом до подачи в МФЦ заявления стоит обязательно. Если вы не соответствуете требованиям, многофункциональный центр законно откажет в процедуре.

Какие долги не списываются при банкротстве ИП?

Банкротство должно быть осознанным шагом. Государство не может себе позволить освободить всех желающих от любых обязательств, ведь есть и вторая сторона договора — банк, поставщик, работник или получатель алиментов. Банкротство имеет свои особенности и для каждого отдельно взятого случая.

Признание несостоятельности позволит ИП расстаться с кредитами, но некоторые долги все-таки не списываются с должника после банкротства. Виды таких задолженностей закреплены законодательно.

Сюда относятся:

- Текущие платежи.

- Выходное пособие и заработная плата — при увольнении рабочих и прочих сотрудников, работающих официально по трудовому договору. Мы настоятельно советуем собственникам бизнеса заранее расплатиться с наемными работниками.

- Субсидиарная ответственность.

От всех этих задолженностей предприниматель не избавится, даже обанкротившись — кредиторы, имеющие приоритет в реестре, так просто ваши обязательства перед собой тоже не простят. Поэтому идти банкротиться, имея лишь огромные долги по выплате зарплаты своим работникам, бессмысленно. Здесь, в каком-то смысле, «повезет» ИП без работников или без долгов перед ними.

Списание долгов по налогам ИП

Можно ли выйти из процедуры без уплаты налогов? Головной болью предпринимателей, обратившихся за банкротством, являются налоги. Возможно ли банкротство ИП с долгами по налогам, и поможет ли процедура расквитаться с долгами перед налоговой? Ответ на первый вопрос: да. На второй: нет. Давайте разбираться.

Закон не ограничивает виды долгов, с которыми можно обратиться к банкротству. Будь это кредитные, налоговые долги и набежавшие по ним пени, долги поставщикам и покупателям ИП — значения не имеет. Банкротиться с неоплаченными налогами можно. Но дальше суд будет оценивать ситуацию:

- Если у человека не было доходов, и он не платил налоги, то недоимки могут списать.

- Но в случае, если деятельность велась, деньги были, и человек не платил налоги, скрывал обороты от ФНС, не сдавал вовремя отчеты и т.п., суд может отказать в списании долгов перед бюджетом. Но при этом если ИП неплатежеспособен, от задолженностей частным лицам и коммерческим фирмам его все равно освободят. Тут все зависит от ситуации и грамотной работы вашего юриста.

Как узнать задолженность по налогам по ИННСтатья по теме

Но долги по налогам бывшему ИП придется платить после банкротства за тот период, когда шло дело — эти обязательства не считаются безнадежными. Налоги входят в перечень текущих платежей, которые остаются за должником и после списания кредитов. К текущим относятся требования, возникшие после возбуждения процедуры банкротства. Например:

- арендная плата;

- оказание услуг: в коммунальной сфере, услуги связи;

- обязательные платежи: взносы, налоги (включая НДС), сборы и так далее;

- выходные пособия и заработная плата работников, если они трудятся на ИП в период банкротства до его окончательного закрытия;

- оплата услуг юристов, нотариусов, адвокатов.

Эти обязательства останутся после процедуры признания несостоятельным. После возбуждения банкротства продолжают начисляться налоги — например, на имущество (единственную квартиру). А раз налоги начисляют, их нужно платить.

Алгоритм закрытия ИП

Порядок закрытия ИП регулирует статья 22.3 закона № 129-ФЗ от 8 августа 2001 года. Когда справиться с долгами сложно, и они накапливаются, как снежный ком, речи о продолжении ведения бизнеса уже не идет. ИП вправе ликвидировать предпринимательство без банкротства, подав заявление в налоговую инспекцию.

Ликвидация ИП — это не избавление от долгов, образовавшихся в результате предпринимательской деятельности. Ответственность ИП по долгам выходит за рамки активов бизнеса. Предприниматель отвечает по обязательствам всем своим имуществом: личным, половиной общего с супругой и коммерческими активами.

Бизнесмен прекращает свою регистрацию в качестве предпринимателя, и после прекращения деятельности все долги переходят на него, как на физическое лицо. Поэтому ситуация, когда ИП закрылось, а долги остались — в порядке вещей. Взять кредит на ИП и обанкротиться, чтобы потом не платить, не получится.

Закрыть расчетный счет с долгами перед контрагентами и по налогам — тоже можно, так как впредь расчеты будут производиться физическим лицом с его личного счета.

Закрывая бизнес, предприниматель выполняет следующие шаги:

- Полностью рассчитывается с работниками (если они есть), уплачивает за них все взносы.

- Снимает с учета аппарат ККТ (контрольно-кассовую технику) или онлайн-кассу — удаленно или заполнив бланк в отделе ФНС.

- Гасит долги перед контрагентами или же взыскивает с них задолженности перед собой, тем самым прекращая договорные отношения.

- Предоставляет в ФНС, где осуществлялась регистрация, пакет документов для закрытия ИП вместе с заявлением по форме Р26001. На втором экземпляре бывший ИП получит расписку инспектора о принятии документов. В ПФ подавать бумаги не нужно — оповещение пенсионного ляжет на плечи налоговой.

- Сдает отчетность и закрывает расчетный счет.

Документом, подтверждающим закрытие ИП, станет выписка из ЕГРИП.

Как закрыть ИП через госуслуги с долгами без посещения налоговой

ИП можно закрыть, лично обратившись в ФНС или в МФЦ. Также онлайн свернуть бизнес можно через сайт налоговой, что будет быстрее, без очередей и мороки с записью на прием. Через Госуслуги ИП закрыть нельзя — на сегодняшний момент на портале нет такой функции. Но есть подробная инструкция, как сняться с регистрации в ИФНС.

Процедура закрытия ИП с долгами не отличается от утраты статуса предпринимателя без долгов. Необходимо уплатить государственную пошлину, заполнить заявление и получить документ о сдаче отчетности в СФР (с 1 января 2023 года Пенсионный фонд и ФСС (фонд социального страхования) объединены в СФР — Социальный фонд России). Правда, если за предпринимателем числится неуплата по взносам, фонд откажет в выдаче документа о закрытии ИП.

Если ИП ликвидировано, нужно ли платить налоги?

Закрыть ИП с долгами по налогам — можно, как и с долгами по страховым взносам, долгами перед ООО или перед судебными приставами. Но закрытие не является амнистией. Бывший предприниматель продолжает нести ответственность по этим долгам перед контрагентами (в том числе оплачивать страховые взносы пенсионному фонду), но уже в качестве физического лица. Поэтому закрыть ИП и не платить налоги не получится — все, что начислено, обязательно взыщут.

Как закрыть ИП с долгами в 2022 годуСтатья по теме

Однако, приняв на себя долги неудачного бизнеса, гражданин не лишается права банкротства в качестве физического лица.

Но что делать, если закрыл ИП, а налоги приходят? Предъявление требований об уплате недоимки по налогам вполне возможно и после того, как деятельность в качестве индивидуального предпринимателя была прекращена.

Здесь необходимо проверить задолженность и разобраться, что за начисления происходят. Чтобы узнать задолженность по закрытому ИП, необходимо обратиться в ИФНС и в случае ошибки — срочно обжаловать действия органа.

Как оплатить налоги после закрытия ИП

Рассчитываться с налоговой бывший предприниматель будет как физическое лицо. Для этого ФНС выдает налогоплательщику реквизиты, и оплата налогов производится в обычном порядке.

Будь то закрытие ИП или его банкротство — обе процедуры достаточно сложные и непонятные обывателю. Правильно закрыть предприятие или стать банкротом, минимизировав последствия — это чуть ли не искусство, и доверить его лучше профессиональному юристу.

Мы, в свою очередь, гарантируем индивидуальным предпринимателям лучшие условия, грамотный подход, а также мощную поддержку от начала и до успешного финала процедуры. Наши специалисты предлагают клиентам пройти бесплатную консультацию, на которой расскажут, как списать долги ИП с минимумом потерь. Позвоните и узнайте, как это сделать!

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

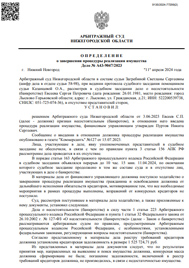

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

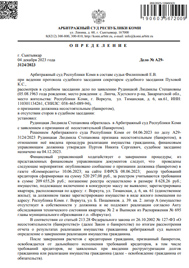

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.