Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Оглавление

- В каких случаях стоит попросить у банка отсрочку по уплате кредита

- Чем грозит несвоевременное обращение за предоставлением отсрочки платежа по кредиту

- Законы о правоотношениях должников с кредиторами

- Каникулы разных видов: в чем сходство

- Кредитные каникулы для физлиц: какие существуют отсрочки в 2024 году

- Как получить отсрочку по кредиту в банке в 2024 году

- Каникулы по ипотеке: специфика и двойное толкование

- Отсрочка по кредитам для военнослужащих и их родных

- Реструктуризация от банков: в чем отличия

- Что делать, если вы получили отказ в отсрочке по кредиту

Отсрочка по кредиту: как действовать, когда нечем платить

Оглавление

- В каких случаях стоит попросить у банка отсрочку по уплате кредита

- Чем грозит несвоевременное обращение за предоставлением отсрочки платежа по кредиту

- Законы о правоотношениях должников с кредиторами

- Каникулы разных видов: в чем сходство

- Кредитные каникулы для физлиц: какие существуют отсрочки в 2024 году

- Как получить отсрочку по кредиту в банке в 2024 году

- Каникулы по ипотеке: специфика и двойное толкование

- Отсрочка по кредитам для военнослужащих и их родных

- Реструктуризация от банков: в чем отличия

- Что делать, если вы получили отказ в отсрочке по кредиту

Подписываясь под договором на получение ссуды в банке или займа в микрофинансовой или иной организации, невозможно заранее спрогнозировать, как будет развиваться ситуация с финансами, здоровьем и даже (как показал недавний опыт) геополитикой.

А от совокупности различных факторов зависят личное и семейное благополучие гражданина, и вытекающая отсюда возможность своевременной уплаты долга. В ряде проблемных случаев в 2024 году для физических лиц законодательно предусмотрен выход: обращение за отсрочкой платежей по кредитам.

Речь идет в первую очередь о кредитных каникулах, доступных различным категориям населения. Но также и некоторые банки предлагают попавшим в беду клиентам собственные решения.

Как показывает практика, невзирая на то, что финансирование прочно вошло в жизнь россиян, до сих пор многие не знают о своих правах и обязанностях по отношению к кредиторам и не осведомлены о действующих «в моменте» льготах. Действительно, большинство заемщиков не всегда понимает, как получить отсрочку по кредиту.

В этом материале мы рассмотрим следующие темы:

- Можно ли взять отсрочку по микрозайму или ссуде в финансовом учреждении.

- Какие банки дают каникулы.

- Кому положены «послабления» по выплате задолженности.

- Что поменялось в законодательстве в связи с санкциями и продолжающимися военными действиями.

- На каких основаниях можно договориться с кредитором о приостановке платежей.

- Какие документы нужно предоставить для оформления льготы по каждой из программ.

- А также как себя защитить, если банк отказал в мерах поддержки.

В каких случаях стоит попросить у банка отсрочку по уплате кредита

Когда дата выплаты неуклонно приближается, а финансовых поступлений в обозримой перспективе на предвидится, имеет смысл сообщить об этом кредитодателю, причем как можно раньше. Желательно сделать это за 5-7 дней до времени «икс», чтобы:

- успеть договориться с кредитором о том, каким способом будет решаться проблема;

- предоставить все нужные справки в подтверждение сложной жизненной ситуации;

- завизировать документы, меняющие условия соглашения по предоставлению ссуды.

Худшая тактика из возможных — не платить и прятаться.

Для многих будет открытием, но кредитор заинтересован в том, чтобы договориться с ответственным плательщиком на взаимоприемлемых условиях. Клиентоориентированность — вовсе не проявление благотворительности, а скорее трезвый расчет. Ведь процедуры, связанные со взысканием просроченных задолженностей, могут тянуться годами, и все это время банкам предстоит оплачивать судебные издержки и нести прочие убытки.

К тому же не факт, что банку или МФО удастся взыскать ссуду полностью, да еще и с процентами. Показателем договороспособности клиента с точки зрения банкиров как раз и является своевременное обращение за поддержкой.

Кредитные каникулы: кто получит банковскую отсрочку?Статья по теме

Впрочем, стоит иметь в виду, что при наличии залога банк или МФО защищены гораздо лучше — как правило по ним оформлены страховки от невыплат, плюс организации закладывают существенные дисконты при оценке стоимости имущества. Так что заемщикам по залоговым ссудам имеет смысл быть в таких случаях особо аккуратными.

Все вышесказанное относится к собственным программам клиентской поддержки со стороны участников финансового рынка. Когда же речь идет об обязательных мерах, введенных на государственном уровне, кредиторам ничего не остается, как взять под козырек и выполнять предписания. Впрочем, и тут бывают свои нюансы.

Чем грозит несвоевременное обращение за предоставлением отсрочки платежа по кредиту

Халатное поведение заемщика запустит цепочку неприятных для него событий, а именно:

- Уход в «просрочку», из-за которого сумма долга вырастет — в зависимости от вида кредитования и подписанных условий. Кредиторы начнут начислять неустойки (пени и штрафы) или сверхвысокие проценты (это повсеместная практика при проблемах с кредитными картами).

- Судебные процедуры, которые, в случае значительной суммы задолженности, могут закончиться для неплательщика описью и продажей с молотка имущества, в некоторых случаях включая жилую даже недвижимость.

По решению суда, к урегулированию правоотношений подключатся судебные приставы. На основании их постановления начнется ряд крайне неприятных для неплательщика мероприятий, от списания денег из зарплаты до ареста личной собственности. Еще один «бонус» — финансовая и деловая репутация гражданина окажется скомпрометированной, поскольку:

- В поисках источников погашения долга государственные взыскатели придут не только домой и к родным уклониста, но и уведомят работодателя.

- Отметки о долгах появятся в личном досье человека в БКИ, что на годы перекроет доступ к рыночным источникам долгосрочного финансирования — говоря проще — к новым кредитам, а то и займам.

- Некоторые работодатели проверяют соискателей, особенно на руководящие посты, и небезупречное финансовое прошлое повлияет на карьерные перспективы. Кандидатов на должности начальников финотделов компаний это касается в первую очередь.

- Долги будут перепроданы коллекторам, которые также имеют право обратиться в суд.

- В итоге дело может кончиться личным банкротством, причем, инициированным кредиторами — а это в разы хуже, чем если бы человек банкротился по своей собственной доброй воле.

Законы о правоотношениях должников с кредиторами

Базовым для участников рынка является № 353-ФЗ «О потребительском кредите (займе)», который учитывает большинство аспектов взаимоотношений сторон. Но также отдельные моменты закреплены и в других нормативных актах:

- в Гражданском кодексе РФ;

- в приказах, письмах и рекомендациях, выпущенных регулятором рынка — Центробанком;

- в указах президента и постановлениях правительства, которыми вводятся послабления на определенные периоды для некоторых категорий граждан;

- в других федеральных законах, уточняющих детали по отдельным видам льгот для физических лиц.

Меры по предоставлению отсрочки подразделяются на две группы: собственные программы банков и помощь со стороны государства. Последняя по форме бывает однократной, как ипотечные каникулы, или же временной, или антикризисной, как уже завершенная отсрочка в связи с коронавирусным кризисом.

Актуальные сведения обо всех действующих на конкретную дату видах отсрочек можно найти на официальных сайтах ЦБ или структур правительства РФ. Правда, данные там разрозненные — по каждому виду господдержки отдельно.

Составить полную картину можно:

- На специализированных юридических или финансовых ресурсах, заинтересованных в привлечении клиентов.

- На сайтах крупных банков, работающих с населением и предпринимателями.

Расскажем на примере Сбербанка. На специальной странице своего портала кредитная организация приводит полный перечень действующих программ поддержки заемщиков.

- На первом месте в нем значится реструктуризация ссуд от самого Сбера.

- Затем актуальные ныне кредитные каникулы для военнослужащих по специальному закону № 377-ФЗ, действующему с 7 октября 2022 года.

- Следом идут каникулы согласно № 106-ФЗ.

- И напоследок — ипотечные каникулы, гарантированные заемщикам законами № 353-ФЗ и № 76-ФЗ в определенных жизненных ситуациях.

Стоит внимательно читать, что именно обещают банки, иначе есть риск оформить «не ту» отсрочку.

Например, вопреки распространенной практике, ВТБ на портале обозначает как «кредитные каникулы» собственную программу реструктуризации, а государственная там удостоена названия «Льготный период по ФЗ № 106». Нечто подобное можно встретить и у других участников рынка.

Каникулы разных видов: в чем сходство

Кредитные каникулы сегодня — наиболее привычная форма помощи заемщикам. Невзирая на то, что разные ее виды нацелены на различные группы населения, у всех этих мер господдержки, имеющих в название слово «каникулы», есть и общие характеристики:

- Срок паузы по выплатам: минимум на 1, максимум — на 6 месяцев.

- Начисление банковских процентов в период действия отсрочки производится по ставке, установленной регулятором.

- Предусмотрена возможность как полностью «остановить» выплаты банку на выбранный период, так и вносить ежемесячно «посильные» суммы. Любые платежи зачисляются кредитором в счет основного долга, что способствует снижению нагрузки на заемщика.

- Есть и право досрочно «вернуться» с каникул, то есть в любой момент отказаться от льготы и войти в график выплат со следующего месяца.

- «Чистое» кредитное досье в БКИ. Такой вид реструктуризации как федеральные каникулы (в отличие от банковских программ) не ухудшает рейтинг заемщика.

- Отсрочка доступна даже при наличии проблемного долга. Но при таком раскладе репутация субъекта окажется «подмочена», поскольку записи о просрочке будут внесены в его досье в БКИ.

Разные программы господдержки вносят в этот шаблон дополнения.

Преимущества весьма значительны, поскольку в период действия господдержки запрещено начисление любых неустоек, обращение взыскания на залоговое имущество и выставление требований о досрочной «расплате» по долгу.

Кредитные каникулы для физлиц: какие существуют отсрочки в 2023 году

В этом вопросе действительно легко запутаться. Если коротко, то период пользования льготой (на январь 2023 года) ограничен первыми тремя месяцами текущего года.

Причина путаницы в том, что запустивший программу кредитных каникул закон об отсрочке платежей № 106-ФЗ был изначально разработан и принят, как единовременная «антиковидная» мера на пике пандемии в 2020 году. «Продолжения банкета» не предполагалось, но уже в марте богатого на законопроекты всех видов 2022 года, в связи с началом СВО, Госдума и правительство реанимировали одобрение населению отсрочек.

Согласно обновленному № 106-ФЗ, россияне получили право оформить льготу по договорам займа до конца сентября 2022 года. Так что для некоторых заемщиков, «вскочивших в последний вагон» осенью, прошлогодняя отсрочка еще действует до конца марта 2023 года.

Однако в конце декабря «наверху» решили сделать гражданам новогодний подарок, возобновив программу согласования отсрочек. Причины не уточняются, но известно, что Минфин настаивал на продлении кредитных каникул еще в сентябре, пока господдержка действовала. А некоторые парламентарии даже предлагали сделать этот «механизм» постоянно действующим, а заодно — увеличить лимиты по каждому из кредитных продуктов, подпадающих под льготу. Судя по результату, идея не нашла пока поддержки.

Несколько слов о повторном обращении за отсрочкой. Владельцам долгосрочных кредитов, таких как ипотека или автокредит, важно помнить, что, даже если они уже воспользовались господдержкой в 2020 году, в рамках того же договора они имеют право на однократные новые кредитные каникулы по № 106-ФЗ.

Заявления рассматриваются только по ссудам и микрозаймам, выданным до 1 марта прошлого года, и льгота предоставляется единовременно.

Как получить отсрочку по кредиту в банке в 2023 году

- Соглашение с кредитором было заключено до 1 марта 2022 года.

- Ссуда попадает в перечень из четырех видов продуктов, а сумма не превышает установленного для каждого из них постановлением правительства от 12 марта 2022 года № 352 лимита (от 100-700 тысяч для потребительских кредитов до 6 млн для ипотеки в столице).

Каникулы по этим основаниям не выдаются с 1 октября 2022 года, однако Минфин предлагает распространить эту льготу на 2023 год. Соответствующий проект постановления министерства на начало года проходит экспертизу.

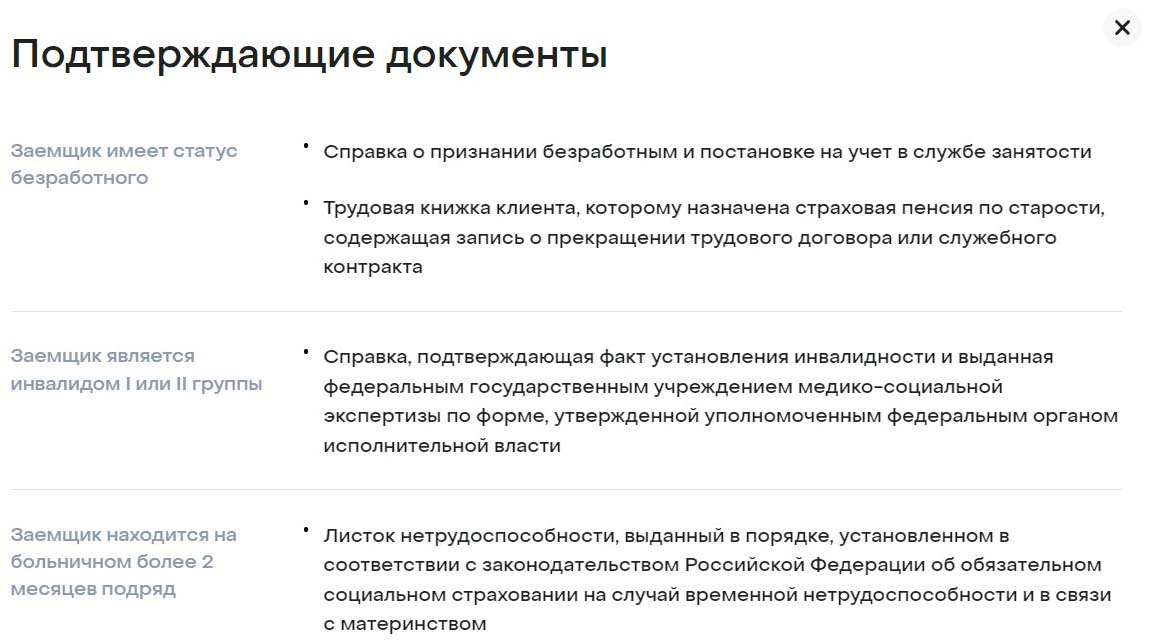

- Заемщик способен подтвердить документально:

- факт снижения доходов более чем на 30% за предшествующий месяц, в сравнении со среднемесячным доходом за предыдущий 2022 год.

- потерю работы.

Так, Сберу заемщик должен предоставить справку о доходах и удержанном налоге за 2023 и предыдущий годы, безработный — выписку из ЦЗН, а временно нетрудоспособный (от 1 месяца) — больничный.

Кредитные каникулы предоставляют исключительно при увольнении сотрудника по инициативе работодателя.

Банками господдержка не ограничивается. При падении дохода можно отсрочить выплаты МФО и КПК — кредитным потребительским кооперативам.

Оформленные кредитные каникулы не являются препятствием для получения иных видов ссуд или займов, разъясняет Банк России. На сайте регулятора доступны ответы на множество вопросов, возникающих относительно получения каникул.

Каникулы по ипотеке: специфика и двойное толкование

К смешению понятий часто приводит факт, что существуют:

- Ипотечные каникулы, упоминаются согласно № 353-ФЗ и № 76-ФЗ.

- Кредитные каникулы по ипотеке по № 106-ФЗ.

Именно по этой причине нередко на профильных сайтах встречается фраза, что нельзя воспользоваться одной из этих льгот, пока подключена вторая. Например, об этом предупреждает Сбербанк. Ипотечные каникулы — не антикризисная, а постоянно действующая мера, обязательная к исполнению для всех банков, финансирующих такого рода сделки.

Законом не возбраняется использовать обе меры господдержки, а вот «перескочить» из кредитных каникул в ипотечные или наоборот, не уплатив хотя бы один взнос «в промежутке», не выйдет.

Пауза по погашению ипотеки: что нужно знать по существу

- Ипотечные каникулы в привычном нам виде появились в мае 2019 года, когда были внесены поправки в ст. 6.1-1 уже упомянутого ранее № 353-ФЗ. (и именно они послужили “прототипом” для всех последующих правительственных программ).

- Льготы распространяются исключительно на жилую недвижимость.

- Отсрочка предоставляется однократно на протяжении «жизни» кредитного договора — банку неважно, продлится он 2 года или 20 лет.

- Максимальный установленный лимит — 15 млн рублей.

Поскольку по таким ссудам бывает несколько созаемщиков (например, супруги), для получения льготы придется заручиться согласием всех вовлеченных в отношения с банком лиц.

Всем ли положена отсрочка по ипотечным каникулам

Сведения о том, как оформить такую паузу по № 76-ФЗ, можно найти на портале банка ДОМ.РФ — правительственного агента в сфере ипотечного кредитования. Ограничения довольно многочисленные, и касаются не только лимитов и назначения залогового имущества. Получатели услуги, согласно сведениям ДОМ.РФ:

Более того, мера поддержки распространяется только на заемщиков, имеющих единственное жилье, даже если залог — это права на «яму», на месте которой построят многоквартирный дом через пару лет.

Не сомневайтесь, что кредитор проверит сведения через базы Росреестра, и если обнаружится, что у кого-то из созаемщиков есть доля в комнате или даже условно пригодная для проживания в течение всего года хибара, в требовании будет отказано.

Отсрочка по кредитам для военнослужащих и их родных

Кредитные каникулы, как форма поддержки, связанная с проведением спецоперации, начала действовать после объявления частичной мобилизации. Отсрочка распространяется на граждан, призванных 21 сентября 2022 года или позднее.

Таким людям доступна «пауза»:

- по любым видам потребительских кредитов, без ограничений по суммам;

- полученная от всех «подопечных» ЦБ РФ игроков финансового рынка, в том числе ломбардов или кооперативов разного толка;

- на весь срок призыва плюс дополнительный тридцатидневный период, или же до момента выписки из госпиталя, или пока военнослужащий призван пропавшим и нет судебного решения о его гибели.

Подобные же условия получения каникул действуют в отношении широкого круга родственников мобилизованных лиц, включая не только жен и мужей, но и опекунов, иждивенцев, внуков или бабушек/дедушек (которым предстоит доказать свое родство).

Господдержка позволяет однократно затребовать от банка приостановку платежей по незакрытому кредиту. Право на их получение закреплено:

- В специальном законодательном акте № 377-ФЗ.

- В прошлогоднем правительственном постановлении № 1874 «О мерах поддержки мобилизованных лиц», изданном во исполнение соответствующего кремлевского указа.

Подробные уточнения можно найти на сайте ЦБ РФ.

Хорошие новости для льготников: никаких ограничений для мобилизованных и их родни нет, лишь бы кредитный договор был подписан до момента их призыва на службу.

Центробанк РФ сообщает на эту тему: количество займов и ссуд, подлежащих отсрочке, не регламентировано, а сами суммы тоже могут быть любые.

Согласно разъяснениям с портала Госдумы, воспользоваться ими, помимо призванных по мобилизации, могут следующие категории физлиц: добровольцы, сотрудники МЧС, ФСБ, ФСО, военной прокуратуры и т.д. Сюда же относятся домочадцы близких военнообязанных (дети, иждивенцы).

Как оформить требование на каникулы по мобилизации

- Сам призывник должен заявить о своем желании, причем не обязательно в письменном виде.

- Можно обратиться к своим кредиторам и другими способами, прописанными в соглашении на заем.

- Установленный № 377-ФЗ для этого срок — последний день 2023 года.

- Волеизъявление принимается от членов семьи и даже от «посторонних» (по доверенности). Но по этому поводу есть разночтения.

Парламентский ресурс утверждает, что обязательно заверять документ у нотариуса или военного «начальства». ЦБ РФ — что в этом нет необходимости.

Но, например, в Сбере явно соглашаются с трактовкой ситуации Госдумы. Так что лучше уточнить этот момент у своего кредитора. А вот официальное подтверждение того, что заемщик — участник военных действий, предоставить придется. Впрочем, если такой возможности нет (а нередко именно так и бывает), сам кредитор может направить соответствующий запрос в главное военное ведомство страны, чтобы получить сведения от Минобороны.

Члену семьи военного предстоит дополнительно доказать наличие родства. Тогда он получает право на отсрочку по № 377-ФЗ.

Советуем обратить внимание на нюансы, связанные с тем, с какой даты вступают в силу каникулы:

- По всем видам продуктов (кроме кредитных карт) льгота предоставляется, начиная с 21 сентября.

- По «пластику» — не ранее дня подачи требования. После оформления отсрочки расходовать деньги из банковского лимита будет невозможно. Кроме того, как и по другим каникулам, проценты на период отсрочки продолжат начислять, так что увеличится сумма долга, а возможно и срок выплат.

Можно ли списать долги полностью по разным видам каникулярной поддержки

Простить кредиты могут только мобилизованным гражданам и их семьям:

- Обязательства прекращаются в случае смерти военнослужащего.

- Еще один возможный вариант — при оформлении инвалидности первой категории, но только если медкомиссией будет установлена ее безусловная взаимосвязь с участием в СВО.

Донести до банка информацию о кончине или инвалидности участника спецоперации — обязанность наследников либо семьи.

Попадают ли под мобилизационную отсрочку рефинансированные и льготные кредиты

С точки зрения № 377-ФЗ, обстоятельства оформления кредита не являются существенными. В том числе, можно смело обращаться за приостановкой выплат:

- и по ипотеке по программе господдержки;

- и с использованием материнского капитала;

- и даже после рефинансирования жилищной ссуды.

Реструктуризация от банков: в чем отличия

С мерами поддержки «сверху» все понятно: условия по каждой госпрограмме одинаковы, независимо от того, кто является кредитором. Финансовые учреждения, помимо отсрочек, могут предложить и иной способ реструктуризации — продление срока договора, из-за которого платеж уменьшится, но сумма, конечно же, вырастет.

Но даже когда банки предлагают эквиваленты кредитных каникул на своих условиях, вовсе не обязательно, что их программы соответствуют критериям государственных. Рассмотрим на примерах.

Отсрочка от «Сбербанка»

Так, Сбербанк в перечень ситуаций, при которых он идет навстречу клиентам из-за проблемной финансовой ситуации, включает:

- лишение места работы;

- сокращение размера заработка;

- потерю трудоспособности (по болезни);

- утрату имущества;

- режим ЧС;

- даже «заболевание COVID-19».

Также Сбер предлагает льготы людям, находящимся в декретном отпуске по уходу за детьми (однако такой же услуги для беременных нет). На льготный период сумма платежа может быть уменьшена, в том числе до нуля. Об условиях организация подробно не распространяется: они являются предметом приватных договоренностей с каждым конкретным клиентом.

В числе анонсированных мер — отсрочка погашения ссуды и процентов по ипотеке, кредиткам и потребительским ссудам, причем «без ограничений по сумме» и независимо от того, насколько просели доходы заемщика. Одно из условий льготы по пластику — блокировка доступа к кредитному лимиту на 180 суток.

Отсрочка от ВТБ

В то же время на сайте ВТБ четко пишут, на что может рассчитывать заемщик в проблемной ситуации. По кредиту наличными, например, отсрочку можно получить только на месяц без ограничения суммы, или на три, если кредит не дотягивает до 300 тысяч рублей. Плюс действует целый перечень исключений касательно даты оформления (только до 1 марта 2022 года!), по частоте обращений за услугой и т.д.

А срок банковских каникул по ипотеке или кредиткам может доходить до полугода, но опять же — при соблюдении ряда условий. При этом клиент может расплатиться кредиткой и во время периода отсрочки.

В ВТБ четко обозначают позицию по отношению к злостным неплательщикам: им рассчитывать на кредитную отсрочку не приходится.

Отсрочка от «Россельхозбанка»

Еще один государственный игрок — РСХБ — и вовсе поскупился на информацию о собственных программах. Все представленные на сайте предложения — это программы, регулируемые федеральными законами (№ 377-ФЗ, № 106-ФЗ и т.д.). Впрочем, «Россельхозбанк» упоминает о возможности для клиентов воспользоваться такой мерой поддержки, как реструктуризация.

Что делать, если вы получили отказ в отсрочке по кредиту

Бывает, что не удается отсрочить платеж по кредиту. Действия в таком случае зависят от того, вынес ли банк отрицательный вердикт по своей собственной услуге или же отказ пришел по госпрограмме.

В первом случае, банк имеет полное право отказать. Например,

- при наличии просрочки;

- или отсутствии у заемщика финансовых возможностей для продолжения выплаты долга.

В такой ситуации банк может предложить иные решения, включая продажу залога. Если же игнорируется право клиента на господдержку, тут уже нужно разбираться, соответствует ли жизненная ситуация требованиям закона, который, к сожалению, не совершенен и учитывает падение доходов непосредственного заемщика, а не семьи в целом.

В любом случае, отказ в отсрочке — это не повод опускать руки. Вы всегда можете запросить рефинансирование в стороннем банке, а в наиболее острой ситуации подать заявление о признании банкротства. Любой гражданин страны, доказавший свою фактическую неплатежеспособность, имеет право на списание долгов по закону № 127-ФЗ.

Если и вы попали в когорту тех, чьи кредитные платежи уже давно стали съедать львиную долю дохода, запишитесь на бесплатную консультацию нашего юриста. Специалист подробно разберет ваш случай и предложит наиболее оптимальный выход из проблемы. Напишите нам через форму онлайн-чата или закажите обратный звонок.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

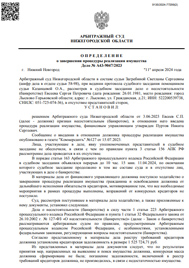

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

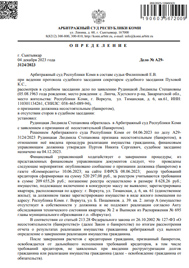

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.