Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Как работает закон о списании долгов по кредитам физлиц

Доступность кредитов и особенно микрозаймов создает опасность закредитованности для многих граждан. Да, банки и МФО проверяют платежеспособность своих клиентов, однако это не снижает процент россиян, погрязших в долгах.

Сменяющие друг друга кризисы делают свое дело — многие люди не справляются с денежными обязательствами. Но все не так плохо. У должников есть законные способы временно не платить или полностью аннулировать свои долги. В этом материале мы расскажем, действительно ли существует закон о списании долгов, и как не платить кредиты в 2025 году.

прямо сейчас через WhatsApp

Списание долгов через банкротство физлиц

Федеральный закон № 127-ФЗ о списании долгов освобождает неплатежеспособных заемщиков от кредитных и прочих обязательств через суд или МФЦ: процедура избавляет граждан от просуженных долгов, от непогашенных обязательств по ЖКХ, микрозаймов, налогов, задолженностей ИП, долгов по распискам и т.д.

Некоторые долги списанию не подлежат, но все прочие после признания физического лица банкротом списываются.

Сама процедура возможна как через арбитражные суды, так и в упрощенном порядке через многофункциональные центры предоставления государственных услуг.

Судебное банкротство граждан

Начнем с того, как происходит списание долгов населению при банкротстве физических лиц через суд. Для этого предлагаем несложную инструкцию:

- Должник подает заявление и документы в арбитраж, предоставляет свидетельства и справки, доказывающие его финансовую несостоятельность и наличие долгов.

Список документов для банкротства — 25,5 КБ

- Суд рассматривает дело и выносит решение. В случае признания банкротом запускается процедура продажи имущества или реструктуризации долга. Что интересно, на протяжении всего процесса человек может продолжать работать и получать часть зарплаты, а то и всю — юрист расскажет, в каких случаях весь доход останется банкроту и не войдет в конкурсную массу.

- Реструктуризация долга. Если доходы гражданина позволяют погасить долги за 5 лет, то финансовый управляющий составляет график расчетов. Судья утверждает план платежей, и человек в течение этого периода времени выплачивает долги в льготном режиме — процентов нет, аресты сняты, никаких безакцептных списаний.

- Реализация имущества должника. Когда реструктуризация невозможна, т.к. денег нет, продают имущество банкрота. Даже если выручки недостаточно для погашения всех задолженностей (чаще так и бывает), гражданина объявляют банкротом, а остатки долгов списывают.

Если имущества нет уже на старте банкротства — управляющий проверит, было ли оно, куда делось, и если должник не совершал никаких махинаций — долги спишут без изъятия имущества. При этом наступят последствия банкротства, одно из которых: снова подать заявление на повторную процедуру можно после 5 лет по завершении предыдущей, не раньше.

В процессе признания несостоятельности все текущие исполнительные производства приостанавливаются. Они будут возобновлены по окончании дела только в отношении тех долгов, которые суд «простить» не имеет права — например, по алиментам.

прямо сейчас через Telegram

Внесудебное бесплатное банкротство в МФЦ

С 1 сентября 2020 года правительство России приняло закон № 127-ФЗ о списании долгов по кредитам во внесудебном порядке через МФЦ. Теперь граждане могут признавать себя банкротами без суда. А спустя три года президент В.В. Путин подписал закон с обновленными поправками, и 3 ноября 2023 года заработала новая редакция № 127-ФЗ, смягчившая требования к людям, желающим обанкротиться без обращения в суд.

Новый закон о внесудебном банкротстве разработан для упрощенной схемы:

- Процедура доступна, если сумма долгов от 25 тысяч до миллиона рублей, а исполнительные производства либо окончены за невозможностью взыскания, либо начаты давно: документы на взыскание получены за год до банкротства для пенсионеров и получающих ежемесячное детское пособие по № 81-ФЗ или за 7 лет до подачи заявления на банкротство для прочих граждан.

- Все проходит через МФЦ по месту прописки или временной регистрации гражданина.

- Списание долгов без суда осуществляется бесплатно.

- Длительность процедуры — ровно 6 месяцев.

Изначально предполагалось, что условия банкротства через МФЦ подойдут для социально уязвимых категорий граждан. Однако на деле приставы не закрывают исполнительные производства людям, имеющим постоянный доход (пенсию), поскольку из этих денег может регулярно производиться списание.

Впрочем, последние годы законодатели активно работают над облегчением положения должников. Так, с 2022 года судебные приставы по заявлению неплательщика сохраняют прожиточный минимум должника в неприкосновенности, благодаря чему после удержания с зарплаты или с пенсии прожиточный минимум должен сохраняться человеку ежемесячно.

А теперь и относительно новый закон о списании долгов по кредитам пенсионерам и родителям, получающим ежемесячное пособие на ребенка, невзирая на наличие пусть маленького, но дохода, дает право списать свои долги бесплатно в МФЦ. Это возможно с ноября 2023 года.

Для списания долгов нужно подать в многофункциональный центр заявление и список кредиторов с точными суммами долгов под списание. МФЦ опубликует эту информацию на сайте Федресурс (1), чтобы банки могли узнать о намерении объявить банкротство. Если в течение полугода у них не найдется возражений, долги спишут — официально и безвозвратно.

Закон о списании долгов по кредитам физических лиц через банкротство — единственный вариант окончательно избавиться от задолженностей. Признать себя банкротом можно, когда нечем платить кредиторам, а средств хватает разве что на основные нужды. Банкротство в 2025 году является выходом из кризисной ситуации.

Заняться процедурой можно самостоятельно, но при судебном банкротстве разумнее сразу обратиться к юристам, чтобы списать долги без рисков.

Частые вопросы

Правила прохождения процедуры примерно одинаковы для ИП и для физического лица. Но есть и ряд нюансов:

- Заявление на банкротство может подаваться от имени физлица или предпринимателя.

- Если банкротится ИП, его автоматически снимут с налогового учета после окончания процедуры.

- После завершения банкротства, возбужденного в отношении ИП, возникнет запрет на пять лет для регистрации нового предпринимательства.

Основания для подачи заявления в арбитраж или МФЦ в обоих случаях одинаковы. Банкротиться можно при наличии хотя бы одного признака неплатежеспособности. Например, при сумме долгов свыше 500 тысяч рублей, при неуплате по более чем 10% обязательств с просрочкой от 1 месяца и т.д. В заявлении можно указать о наличии задолженности не только от деятельности ИП, но и о просрочках физического лица, к коим относятся кредиты, займы, налоги, услуги ЖКХ и т.д.

Гражданам, призванным на службу в рамках частичной мобилизации по указу Президента РФ Владимира Путина от 21.09.2022 года, согласно принятому в октябре 2022 года закону № 377-ФЗ, могут списать кредитные долги в случае гибели при выполнении боевых задач или смерти из-за ранения, полученного в ходе службы; а также при наступлении инвалидности I группы.

Дополнительные поправки к упомянутому закону были приняты позже. Бойцы СВО, заключившие контракт с 1 декабря 2024 года, имеют право на списание долгов на сумму до 10 миллионов рублей при условии, что задолженность была просужена до 1 декабря 2024 года.

Не совсем так. Каких-то специальных программ для обнуления долгов получателям пенсии или иным категориям граждан нет. Однако внесудебная процедура банкротства, которая распространяется на всех должников, позволяет пенсионерам списать долги бесплатно и в упрощенном порядке, независимо от наличия основного дохода в виде пенсии. Для вступления в процедуру вместе с документами подаются две дополнительные справки. Первую — о факте получения пенсии — нужно взять в СФР. Вторую выдает ФССП или же кредитор. Этот документ свидетельствует, что не позднее, чем за год до банкротства исполнительный документ в отношении должника-пенсионера был передан на исполнение.

Возможно ли списание долгов без банкротства

Теперь поговорим о других гипотетических способах, как списать кредиты по закону в 2025 году.

Отмена кредитного договора в суде

Заемщик может оспорить в суде некорректный кредитный договор.

На основании п. 1 ст. 166 ГК РФ можно отменить кредитный договор, если:

- Сделка заключена под воздействием угроз или насилия.

- Заемщика обманули, ввели в заблуждение.

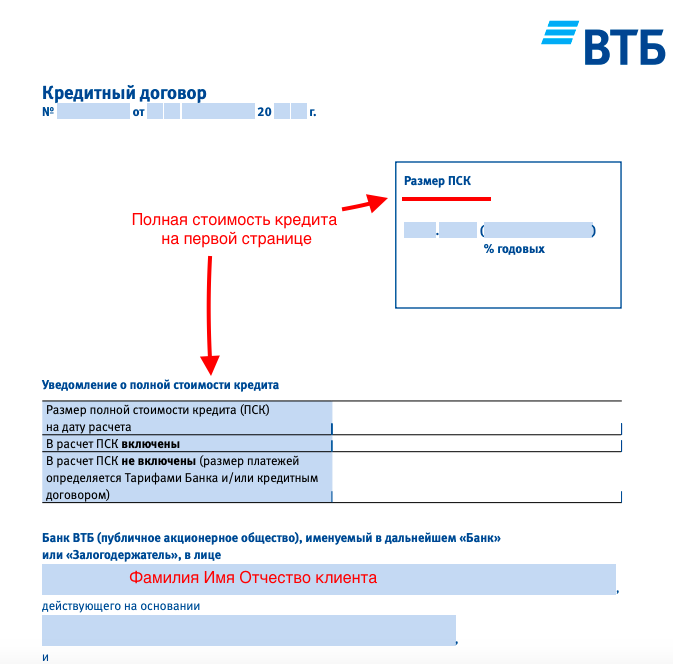

- Нет четкой информации об итоговой переплате, процентной ставке.

Кредитный договор составляется в письменной (печатной или электронной) форме. Сумма, которую вы в итоге заплатите, и размер процентов должны быть на первой странице.

Если кредит выдан с нарушениями со стороны банка или МФО, то договор можно расторгнуть. Когда суд признает кредит недействительным, клиент обязан будет вернуть банку основной долг.

Однако это скорее теоретическая вероятность: сейчас банки тщательно подходят к оформлению договоренностей, и нарушений давно уже не происходит.

Срок исковой давности

Согласно ст. 196 ГК РФ, общий срок исковой давности составляет 36 месяцев. По истечении трех лет должник может заявить о том, что сроки на взыскание уже прошли, если кредитор решит обратиться в суд за принудительным взысканием долга. Тогда судья откажет в иске. Это не значит, что задолженность простят — просто через суд взыскать деньги не получится.

Намеренно скрываться от кредиторов на протяжении трех лет нет смысла — банк подаст в суд в ваше отсутствие. А главная сложность: кредиторы давно уже не ждут годами у моря погоды. Если не платить, они просудят задолженность уже в первый год неуплаты. Даже если предположить, что кредитный долг будет списан, останется негативная запись в кредитной истории, что исключит вероятность еще раз кредитоваться в ближайшем будущем.

Изменение условий кредитного договора

Когда списать долг не представляется возможным, стоит попробовать варианты с изменением размера платежей. Для этого существуют опции рефинансирования кредитов и их реструктуризация.

Реструктуризация кредита позволяет поменять условия кредитного договора в более «лайтовую» для плательщика сторону. Кредитор пересматривает условия и, например, может снизить платеж за счет увеличения общего срока кредитования. Для человека, чьи доходы упали, такой расклад может стать спасительным.

Долгое время существенно облегчить задачу могла программа рефинансирования. Долги с ее помощью списать также невозможно, а вот снизить платеж при одобрении услуги можно было запросто.

Если реструктуризация предполагает изменение условий действующего договора с банком, то рефинансирование — это оформление новой целевой ссуды для погашения предыдущей. Оно работает за счет снижения процентов. Например, вы оформили кредит под 19%, а спустя два года ставки упали, и вы смогли рефинансировать непогашенный остаток под 15%. Это выгодно.

К сожалению, в конце 2024 года ключевая ставка ЦБ выросла до 21% (2), и сейчас, когда ставка Центробанка составляет 21%, рефинансирование не сулит никакого послабления. Скорее, наоборот.

Еще раз: ни реструктуризация, ни рефинансирование не предполагают списания долга. Это лишь возможности для более доступных вариантов расчета с кредитором.

Использование материнского капитала и господдержки

Маткапитал — это тоже не списание долгов, не «обнуление кредита», а уменьшение размера задолженности за счет государственной поддержки.

Сертификат на материнский капитал можно использовать для оплаты долга по ипотеке. Сумма остатка по жилищному кредиту будет уменьшена, размер ежемесячного платежа сократится. На сайте СФР всегда можно узнать актуальные сведения по размеру материнского капитала на текущий период (3).

Помимо материнского капитала, единоразовая помощь предоставляется малоимущим, молодым специалистам, военным, заемщикам, попавшим в тяжелую финансовую ситуацию. Есть и региональные программы поддержки заемщиков, узнать о которых можно в администрации области.

Оформление кредитных каникул

Еще один способ выбраться из затруднительного положения с необходимостью погашать кредиты — взять небольшую паузу в платежах. Согласно закону, заемщик один раз за срок действия кредитного договора может запросить кредитные каникулы. Услуга представляет собой отсрочку платежа до шести месяцев. По выбору заемщика выплаты на этот период полностью приостановят либо уменьшат платеж. Проценты при этом продолжат начисляться. Здесь главное — соответствовать законным требованиям.

С осени 2022 года законом № 377-ФЗ предоставляются специальные кредитные каникулы для участников спецоперации. В 2025 году возможность их оформления продлена до конца года. Для оформления отсрочки необходимо подать заявку в банк. Такие каникулы доступны не только самим участникам СВО, но и близким членам их семей.

Мобилизованные военнослужащие на сегодняшний день — единственная категория людей, которым доступно полное списание кредитов без банкротства. Но, к сожалению, основание для избавления от долгового ярма у участников СВО самое трагическое — от кредитов освободят только при гибели мобилизованного при исполнении воинского долга или в случае наступления инвалидности I группы, как последствия контузии.

Впрочем, вышеперечисленные программы — это способы лишь облегчить кредитное бремя. Фактически в 2025 году существует только два варианта полностью списать кредиты и больше не быть должником: это банкротство через суд или аналогичная процедура во внесудебном порядке.

Наши юристы помогут собрать и подготовить документы для успешного прохождения процедуры банкротства. Для юридической консультации по вопросам признания несостоятельности позвоните нам по телефону или задайте свой вопрос юристу компании онлайн.

Частые вопросы

Через банкротство списываются долги по кредитам, займам, микрозаймам, ипотеке, оплаты ЖКХ и налогам, распискам. Также списываются задолженности, возникшие в результате деятельности ИП.

Не списывают долги, напрямую затрагивающие личность кредиторов: алименты, возмещение вреда, заработную плату наемным сотрудникам, субсидиарную ответственность.

Банкротство направлено на установление статуса неплатежеспособности гражданина и централизованный расчет с кредиторами путем продажи имущества должника. Непогашенные долги будут списаны. В зависимости от размера задолженностей и количества кредиторов, процедура банкротства длится 8–12 месяцев.

Если они официально выкупили ваш долг у банка по договору цессии, то платить им придётся. Если же коллекторы требуют возврата средств, действуя в рамках агентского договора, то вашим кредитором остается банк, поэтому решать финансовые вопросы нужно с ним. В процедуре банкротства долги, взыскиваемые коллекторами, списываются.

Источники

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.