Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Что делать, если вас обманул банк?

Обрисуем стандартную и уже приевшуюся людям ситуацию: на телефон приходит SMS с красивым предложением взять в кредит 200 тысяч рублей всего под 8% годовых. Вы закатываете глаза и мысленно уже доделываете ремонт на чердаке своего дома. Потом возвращаетесь в реальность, берете паспорт и дуете в банк за деньгами.

Но обещать — не значит жениться. Мило улыбаясь, менеджер подсовывает вам договор, в котором вам одобрили не 200, а только 100 тысяч рублей. И не под 8%, а под 16% годовых. Увы, банки обманывают при оформлении кредита только в путь. Поэтому включите внутреннего еврея и внимательно сопоставляйте документы с обещаниями банковских менеджеров.

Никто не хочет чувствовать себя жертвой. Никому не приносит радости стать легкой добычей банковских мошенников. Но многим не хватает опыта и понимания, какую заявку на кредит банк готов одобрить, а какую — нет.

Обман и недомолвки со стороны банка

Для начала важная оговорка: банк — это не шарашкина контора, поэтому откровенного жульничества в этой сфере практически нет. Банки в принципе дорожат репутацией, они понимают, чем оборачиваются такие эксцессы. И скорее всего, вам не грозит ничего из нижеперечисленного. Но такие схемы существуют, и хорошо бы о них знать заранее. Все же, не все банки и не всегда ведут честную игру. Да и сотрудники у них бывают разные.

Итак, с чем может столкнуться потенциальный заемщик:

- Условия по договору не совпадают с предварительными. Стандартный ход, о котором мы уже рассказали вкратце выше: шикарное на словах предложение на бумаге вдруг оборачивается грабительскими процентами. Да, SMS — это не более, чем реклама и попытка ухватить очередного клиента. Но все же, неприятно. Как минимум, вы тратите свое время на поход в банк и общение с сотрудниками.

Сюда же относится неполное информирование о сумме средств, которые человек берет в долг у банка, и об итоговом размере кредита, который предстоит вернуть. Согласно ст. 5 закона № 353-ФЗ, сведения о сумме выдаваемой ссуды должны быть четко прописаны на первой странице договора.

Еще один пример нечестной игры — обман с процентами и скрытые комиссии. Например, вы оформляете кредит по ставке 12% годовых, но в итоге со всеми переплатами выплачиваете его как под 16% годовых. При кредитовании вас никто не посвящает в эти детали, с обманом вы сталкиваетесь постфактум.

- Навязывание дополнительных услуг. К таковым относится страхование кредита, которое часто выливается в неприятные расходы. Вы приходите оформить кредит и сталкиваетесь с простым условием — требуется страхование жизни и объекта кредита. Это делается с целью защитить вас, ведь если с вами что-то случится, то кредит погасит страховая компания (в теории и в идеале). Также, если что-то случится, допустим, с автомобилем или квартирой, взятыми в кредит, то страховка покроет остаток долга и в этом случае.

И все же, будем честны — банк получает свои доходы и за счет комиссионных от страховой компании. Тут интересный нюанс: страхование в самой компании обойдется, к примеру, в 15 тысяч рублей в год. А аналогичная страховка, оформленная при кредитовании в банке будет уже в три раза дороже! Почему? Ответ: банк берет комиссию. То есть страховка в реальности и стоит 15 тысяч рублей, а остальные деньги банк забирает себе.

Есть планы брать автомобиль или жилье в кредит? Учтите, что без страховки банк откажется оформлять вам ссуду. Таковы правила в каждом банке. А вот при потребительском кредитовании можно спокойно не брать страховку.

Как вернуть деньги за страховку по кредиту: инструкцияСтатья по теме

Но не спешите радоваться — отказ от страхования повлечет неизменное повышение кредитной ставки! Если со страховкой вам предложат, например, 200 тысяч рублей под 10% годовых, то без страховки ставка мгновенно вырастет до 14-15% годовых.

Напрашивается интересная схема: купить страховку заранее по низкой цене и тогда обратиться за кредитом? Да, звучит хорошо.

Но не удивляйтесь, если столкнетесь с препятствием — менеджеры часто отказывают таким «умным» клиентам, потому что они на них много не заработают. Здесь совет: ищите банки или отделения с более-менее честной политикой в отношении страхования. Или смиритесь.

- Попытка банковских служащих дополнительно заработать на клиентах. Некоторые манипуляции для банковских сотрудников являются невыгодными и отнимают много времени — например, некоторые виды денежных переводов и т.п. В недобросовестных банках для таких клиентов «ломается система». Ну или не хватает наличных денег. Детский сад, но все же.

Иногда такие банки все же соглашаются на оформление перевода, но с переплатой. Обычно подобные требования возникают, если сумма перевода немаленькая — скажем, 400 — 500 тысяч рублей и выше. То есть с вас могут запросить дополнительную комиссию, и вряд ли эти требования можно назвать законными.

Но столь нагло не станут воровать даже самые опытные сотрудники. Они-то как раз тихонько «отмоют» эти комиссионные — оформят на вас страхование жизни или еще чего-нибудь. И получат от страховой компании свой законный откат. Правда, клиенту вряд ли сообщат о страховке, чтобы избежать лишних вопросов.

В особенности мерзко выглядит ситуация, когда такие кредиты оформляют пенсионерам, ведь пожилые люди в принципе очень доверчивые. Они не проверяют документы (просто потому что не очень-то в них и разбираются) и верят на слово недобросовестным менеджерам.

- Обманы с кредитной картой. Например, человек, взявший в банке кредитку, через месяц с удивлением узнает, что его автоматом подключили к платным услугам, на него оформили страхование — и все это без его согласия. Разумеется, за его же счет.

- Односторонний порядок изменения условий по кредиту. Тут все понятно — вдруг оказывается, что за обслуживание кредита с 1 февраля берут ежегодно не 10%, а уже 10,5%, невзирая на прописанные в договоре цифры. Такие финты незаконны.

- Откровенное мошенничество. Яркий пример — оформление на человека кредитной карты без его ведома и согласия. Или кредита, о котором тот ни сном ни духом. Везде работают люди, а не ангелы небесные, и кого-то вполне мог соблазнить доступ к клиентской базе данных, со всеми паспортными сведениями. Повторимся, случай нетипичный, но бывает всякое.

Лже-банки, мошенники и их методы отъема денег

Иногда можно и вовсе нарваться на организации, которые только выдают себя за банки. Распознать их легко следующим образом:

- СМС- и имейл-рассылки с шикарными предложениями. При обстоятельствах, когда остальные банки предлагают, например, потребительские кредиты под 9% годовых, этот альтернативный «банк» пообещает вам 4%. Или вообще 0% на первый кредит. Такая «замануха» возможна у МФО при выдаче первого маленького займа новому клиенту — но никак не в ходу у банковских структур.

- Телефонный спам. Сотрудники таких «банков» чрезвычайно заинтересованы в притоке клиентов. И они готовы обзванивать их днем и ночью.

- Поиск жертв на агрегаторах по подбору кредитов. Достаточно один раз по наивности забрести на подобный портал и оставить там свою электронную почту или, не приведи Господь, номер телефона, как вас начнут атаковать все, кому не лень. И в особенности лже-банки.

Но ладно, если бы они просто звонили и предлагали свои «шикарные предложения». Но нет же. Все еще хуже. Начинается обработка клиента и попытка выманить хоть какие-то деньги. Работает это обычно следующим образом — вам одобряют кредит под крайне выгодные условия, но… вам обязательно придется что-то оплатить!

Ни один нормальный банк при кредитовании не требует денег вперед за что-либо. Никогда. Лицензированные банки так никогда не работают.

Итак, вы получаете предложение с кредитованием и условие. Оно будет выглядеть как-то так:

- «Мы одобрили вам кредит, но в вашем городе нет нашего офиса. Вам потребуется предварительно оплатить комиссию за перевод средств и пересылку кредитного договора».

- «Вам нужно оформить страхование» — разумеется, тоже по принципу «утром деньги — вечером стулья». Как правило, лже-банки привязывают плату по страховке к размеру кредита. Например, вы оформляете 100 тысяч рублей, и вам нужно оплатить 5% от этой суммы в качестве платы за страхование.

Отдельная тема — реквизиты на оплату. Как правило, от человека требуют перевести деньги на карту крупного российского банка. Заметьте, не на счет, а на карту.

Мошенники оформили кредит — что делать?Статья по теме

Потом человеку поступает звоночек якобы от сотрудника службы безопасности лже-банка, который под видом проверки просит под различными предлогами совершить несколько денежных переводов (оплатить «пересылку» документов, какие-нибудь комиссии, страховки). Разумеется, когда жертва будет вконец выдоена, связь с лже-банком немедленно накроется медным тазом.

Схемы выкачивания денег из наивных граждан обновляются чуть ли не ежедневно. Это и банальное выуживание CVV, пин-кодов и подтверждающих цифровых кодов из СМС. Существует еще один обман, в результате которого человек вместо погашения кредита отправляет свои кровные на сторону, по реквизитам, не имеющими к кредитному банку никакого отношения.

Наконец, оформление кредита по поддельным или украденным документам — здесь уже одной бдительности мало. Даже самый внимательный к своим персональным данным человек не может гарантировать, что его паспортные сведения не уйдут на сторону.

Учимся распознавать финансовых аферистов

Важно научиться выявлять мошенников — их сейчас очень много, и каждый норовит урвать кусочек от честно заработанных вами денег.

В первую очередь, ознакомьтесь с сайтом банка. При желании можно привлечь людей, которые в этом разбираются. Они легко отличат дешевые одностраничники от дорогого сайта финансовой организации.

Также обратите внимание на следующие факторы:

- Лицензирование. На таких сайтах «недобанков» обычно висит лицензия, но она сделана в фотошопе, и данный факт легко определит эксперт в этом вопросе. Если вы сомневаетесь, вбейте номер лицензии в базе Банка России (1) и вы будете весьма удивлены, ведь окажется, что предъявленная лицензия принадлежит совершенно другому банку. А если задать мошенникам вопрос в лоб, они обязательно попытаются выкрутиться, придумав сказку о том, что являются подразделениями или дочерними организациями основных банков, на которые и зарегистрированы их лицензии. Это ложь.

- Название. Как правило, мошенники выбирают названия, очень похожие на реальные банки. Например, не ВТБ, а ВТБ25 или что-то в этом роде. Также они подбирают похожие логотипы и интерфейс. Это рассчитано на невнимательных людей.

- Недостаточно хороший дизайн. Никто не будет тратить баснословные деньги на создание сайта-одностраничника. Если вы внимательно исследуете сайт этой организации, вы быстро заметите работу на скорую руку. Некоторые разделы не будут функционировать, во многих будет представлена содранная с других сайтов информация.

- Отсутствие документов и подробного раскрытия деятельности. Банк позиционирует себя, как компанию с многолетним опытом работы, но на сайте нет никакой учредительной документации, нет финансовых отчетов за прошлые годы и так далее. Это должно заставить вас задуматься. Часто еще такие лже-банки даже не открывают юридическое лицо. То есть вычислить мошенников и предъявить им исковые претензии будет сложно.

Итак, вам срочно потребовался кредит, и его тут же предложила какая-то финансовая организация, которая называет себя банком. Как избежать неприятных последствий и не стать жертвой мошенничества? Придерживайтесь следующей инструкции:

- В первую очередь запрашивайте и проверяйте лицензию организации — сделайте это в официальной базе данных на сайте Банка России. Также убедитесь, что совпадают другие данные — например, юридический адрес. Обязательно воспользуйтесь официальным номером горячей линии и попросите подтверждения кредита.

- Не предоставляйте личные данные сомнительным лицам и сайтам-агрегаторам, которым вы не доверяете. Вообще, для таких регистраций лучше завести одноразовую сим-карту и новую электронную почту. Это позволит в случае неприятностей легко отделаться от мошенников.

- Не переводите им никаких денег, ни за что. Внимательно изучайте реквизиты на оплату — ни один банк не будет просить переводов через другие сторонние банки. Согласитесь, это даже звучит странно.

Куда обращаться, если лже-банк обманул с кредитом?

Существует несколько способов защиты от неправомерных действий в сфере кредитования. Рассмотрим их по порядку.

- Финансовый омбудсмен и Ассоциация российских банков (2). Вы должны знать, что при подаче жалобы финансовому уполномоченному ее получит также и банк. При этом у омбудсмена нет полномочий контроля или раздачи штрафов в отношении провинившегося банка. Он выступает лишь посредником. Обращаться к финансовому омбудсмену имеет смысл, когда закон не нарушается, но у клиента все равно возникают претензии к банку. В таком случае тот проведет переговоры и попытается найти удобное решение.

- Роспотребнадзор. Это инстанция, в которую следует обращаться при нарушении прав потребителя. Отношения между банком и его клиентом тоже относятся к этой категории. Жалобы можно составлять и отправлять непосредственно на ресурсе Роспотребнадзора. Жалоба должна быть развернута, но при этом желательно упоминать в ней только факты со ссылками на законодательство.

- ФАС. В Федеральную антимонопольную службу можно обратиться, если возникают жалобы в отношении конкуренции и закона о рекламе. Например, если «банк» открыто использует рекламу чужого банка.

- Центробанк РФ. Он выступает регулятором в банковской среде и лицензирующим органом. Отправить жалобу можно онлайн — для этого воспользуйтесь формой на сайте регулятора (3). При этом жалобы можно дублировать — то есть жаловаться одновременно в ЦБ и в Роспотребнадзор.

- Прокуратура и полиция. Сюда стоит обращаться при мошенничестве банка. Отметим, что мошенничество в принципе является уголовно наказуемым деянием, поэтому не нужно стесняться. В частности, написать заявление в полицию на мошенников банка стоит, если вы стали жертвой лже-банка. По факту мошенничества будет проведено уголовное расследование.

Есть еще один канал для обратной связи с кредитной организацией — портал Банки.ру (4) и альтернативные рейтинговые системы. Репутацию на таких сервисах мониторят представители банков. Они очень заинтересованы в положительных отзывах и в том, чтобы не оказаться в отстающих рядах. Поэтому на каждую жалобу немедленно поступает реакция. Иногда: «Мы обязательно разберемся и вернемся с ответом». Иногда и подробное объяснение произошедшего. Иногда — уточнение персональных данных вроде номера кредитного договора и так далее. Но факт есть факт — без внимания жалобы на таких ресурсах точно не остаются.

Чем подробнее вы опишете ситуацию, тем больше внимания привлечете к себе. И тем выше вероятность того, что банк отреагирует не формальной отпиской, а развернуто, и проблема решится.

Настоятельно не рекомендуем переходить на оскорбления и указания для руководства банка. Ваша задача — выстроить конструктивный диалог и разрешить ситуацию в свою пользу, а не прослыть интернет-хамом.

Теперь вкратце разберемся с алгоритмом действий в различных ситуациях. Это поможет вам сориентироваться в сложных обстоятельствах:

- Вас обманули со страховкой в банке. Например, застраховали при открытии кредитной карты или при оформлении кредита. Помните, у вас есть 14 дней, чтобы отказаться от страхования, и это будет законно. Для этого никуда обращаться не нужно, только в сам банк. Но если 2 недели прошло, придется обратиться в Роспотребнадзор и описать ситуацию. Закон на вашей стороне, если при предоставлении этой услуги банк не проинформировал вас о страховании. Иными словами, вас, как потребителя, ввели в заблуждение.

- Вас обманули с процентами. Например, скрыли дополнительные начисления и комиссии. Пишем жалобы в Роспотребнадзор, в ЦБ и можно еще обратиться к финансовому омбудсмену, если вы не намерены отказываться от кредитного договора, а хотите урегулировать ситуацию.

- Вам изменили договор (условия в нем) без вашего согласия. В данном случае можно обратиться в вышеназванные инстанции и параллельно еще в суд за оспариванием.

- Сотрудник банка обманул клиента и выдал ему страхование вместо вклада. По сути, здесь поможет Роспотребнадзор, но не мешает параллельно обратиться в полицию.

Как не платить банку, если обманули мошенники?

Чтобы разобраться, как происходят такие мошенничества, проиллюстрируем ситуацию. Жил да был себе Иван Иваныч. Работал на местном предприятии литейщиком за зарплату в 55 тысяч рублей, в свои 38 лет был женат и растил двух замечательных детей. И вот, в один прекрасный момент он проснулся от диких звонков с внезапным требованием: когда вернете кредит?!

Расторжение кредитного договораСтатья по теме

Иван Иваныч подумал, что это какой-то несмешной розыгрыш, но не тут-то было. Начали поступать звонки от каких-то коллекторов, начались письма с претензиями, угроза судебного взыскания…

Через пару дней Иван Иваныч выяснил, что кто-то оформил на его имя кредит. По которому уже 3 месяца идет просрочка.

Отметим, что такие ситуации нередки — люди все чаще становятся жертвами кредитного мошенничества. В подобных обстоятельствах надо четко знать, что делать, если это коснулось вас:

- В первую очередь выясните, в чем дело — пообщайтесь с коллекторами, банком или МФО. Преимущественно так оформляют микрозаймы, кредит получить сложнее, однако некоторые проходимцы умудряются оформить на свою жертву кредит онлайн.

- Обратитесь в полицию и в прокуратуру, составьте заявление. Добейтесь возбуждения уголовного дела по факту мошенничества.

- Далее закажите копию постановления следователя о возбуждении уголовного дела (по квалификации «мошенничество») и предъявите документы кредитору. Кредит или микрозаем после этого возвращать не придется. Если банк или МФО проигнорирует ваше заявление, вопрос придется решать через суд.

- Далее обратитесь в БКИ для аннулирования записи в кредитной истории, и если не поможет — правильно, в суд. Вам нужно очистить свою кредитную историю от «позорного пятна».

Вас обокрали или пытались это сделать мошенники или банковские служащие? В такой ситуации, как никогда, нужна поддержка опытного кредитного юриста. Помните, что если не удалось доказать свою непричастность к кредиту в суде, такой долг вы имеете право списать через банкротство физлиц.

Если вы попали в финансовую беду, обратитесь к нашим юристам. Мы поможем вам выбраться из долговой ямы, избавиться от задолженностей и вернуться к полноценной жизни. Закажите обратный звонок специалиста или напишите нам в онлайн-чат.

Источники

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

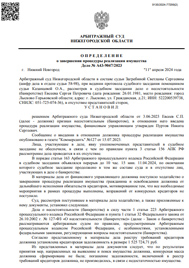

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

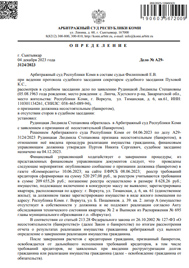

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.