Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Что такое банкротство физ.лица?

Объявление физического лица банкротом — единственный предусмотренный законом способ списать кредиты, если погашать их нет ни сил, ни возможностей. Доступным языком, банкротство — это официальное признание должника-гражданина финансово несостоятельным (в суде или МФЦ), которое завершается списанием задолженностей. Расскажем, что значит банкротство гражданина, и для чего оно нужно.

Правовая сторона финансовой несостоятельности

Понятие банкротства стало применяться в отношении физических лиц с 2015 года. Закон 127-ФЗ «О несостоятельности (банкротстве)» регулирует право граждан на объявление неплатежеспособности и освобождение от долгов.

Рассмотрим, кто такой банкрот и какие еще определения встречаются в процедуре признания некредитоспособности:

Должник — это физическое лицо, имеющее долги по финансовым обязательствам: кредиты, штрафы, долги по распискам и договорам ГПХ, налогам, коммунальные задолженности.

Это может быть работающий и безработный, пенсионер, инвалид, самозанятый, ИП. Даже иностранец, имеющий вид на жительство и набравший долгов в российских банках, может списать долги по 127-ФЗ. Более того, банкротство проводят даже в отношении умершего должника, если его наследники хотят сохранить жилье и избавиться от требований кредиторов наследодателя.

- Кредитор — это физическое лицо, организация, муниципальный или федеральный орган, перед которыми у должника есть финансовые или имущественные обязательства. Смысл объявления банкротства в том, чтобы собрать требования воедино и максимально их закрыть, а остатки долгов списать, дав человеку шанс на финансовую реабилитацию.

- Несостоятельность — это неспособность гражданина исполнить обязательства перед кредиторами. Если кратко, дохода попросту не хватает для внесения ежемесячных платежей по кредитам, а если продать имущество, выручки не хватит, чтобы закрыть все долги. Единственное жилье (квартиру, комнату, дом или долю в них) при этом не считают, поскольку оно защищена от продажи.

- Финансовый управляющий — это назначаемое судом лицо, ответственное за проведение процедур банкротства. По закону финуправляющий — лицо беспристрастное, интерес которого в соблюдении баланса интересов между правами должника и требованиями кредиторов в рамках дела о несостоятельности.

- Конкурсная масса — это все принадлежащее человеку движимое и недвижимое имущество, включая размещенные на счетах и электронных кошельках деньги. Она направляется на удовлетворение требований кредиторов.

- Дебитор — это тот, кто должен гражданину. Обязательства дебитора учитываются при формировании конкурсной массы и участвуют в погашении задолженности при банкротстве. Например, это может быть работодатель, который не выплачивает зарплату, или знакомый, не отдающий заем.

- Судебные приставы — это служащие ФССП, производящие взыскание долгов на основании исполнительного документа (исполнительного листа, судебного приказа, нотариального соглашения, исполнительной надписи). Когда кредиторам надоест упрашивать вас погасить долги, они обратятся в суд, и именно приставы потом будут их взыскивать. Как работают приставы, мы рассказали здесь.

Кто такой финансовый управляющийСтатья по теме

На время банкротства они приостанавливают дела, а после завершения — закрывают, ведь долги обнуляются.

В итоге банкрот — кто это? Это лицо, которому официально присвоен статус финансово несостоятельного, о чем опубликовано объявление в реестре банкротов на ЕФРСБ. Неплатежеспособность служит основанием для списания долгов.

Российское законодательство при банкротстве защищает гражданина. Когда человек не справляется с долгами, поскольку что-то случилось, или он набрал займов и элементарно не рассчитал нагрузку, суд списывает долги без обвинений и наказаний. В России банкротство — это реальный шаг на пути к финансовой свободе. К примеру, правовые системы других государств более жестки и требовательны по отношению к банкротам:

- В США не списываются кредиты на образование и некоторые виды налоговых недоимок, а банкротиться можно не чаще одного раза в 8 лет.

- В Великобритании банкротами запрещено членство в ассоциации юристов, работа агентом по недвижимости, конкурсным управляющим, биржевым брокером или руководителем коммерческой организации. Также им закрыт доступ в парламент и даже органы местного самоуправления.

- Во Франции банкроты попадают в черный список Банка Франции и минимум 8 лет не могут получать кредиты.

- В Японии понятие банкротства компании и ее руководителей практически неразделимо — если банкротится фирма, то «по миру» пускают и ее руководство, как основных виновников краха. В представлении японцев стать банкротом — это запятнать себя позором на всю жизнь. Такая у них психология.

- В Австралии банкроты теряют все налоговые премии и шансы получить кредиты в будущем, а в некоторых случаях даже на длительный срок или пожизненно могут стать «невыездными».

На фоне других стран в России несостоятельность (банкротство) — это настоящий подарок для граждан, вынужденных через суд или даже МФО скинуть с себя долговое бремя. Банкрот ограничивается только в правах, связанных с рискованной финансовой активностью. Его обычные гражданские и трудовые права сохраняются в полном объеме, а штрафов и наказаний за законное разрешение ситуации быть не может.

Последствия для россиян минимальны:

- Нельзя обанкротиться повторно в течение 5 лет после судебной и внесудебной процедур.

- Минимум три года нельзя занимать руководящие должности. Это позиции, зафиксированные в уставе или учредительных документах: директор, учредитель, член совета директоров, руководитель ФГУПа, коммерческого юрлица или филиала, и иное лицо, принимающее обязательные для фирмы решения.

При этом можно работать по трудовому договору, например, быть коммерческим или исполнительным директором, бухгалтером, завучем, заместителем начальника, работать в частных фирмах, на госслужбе и в силовых ведомствах.

- В течение пяти лет при оформлении займов придется указывать свой статус в кредитных заявках. То есть по закону есть возможность получения кредитов, ипотеки или иных займов, но банки и МФО вправе знать, что человек прошел банкротство.

- Можно открывать дебетовые счета, копить деньги и покупать имущество после завершения процедуры. Улучшение финансового положения человека не станет поводом для пересмотра дела.

Введение института банкротства физических лиц дало возможность легально избавиться от задолженностей и выйти из тени, не переживая за свое имущество и доходы.

Как можно стать банкротом в России?

Прежде чем детально рассмотреть банкротство — что это такое и как его провести, обратимся к статистике.

По данным сайта Федресурс, за первое полугодие 2021 года банкротами были признаны 88046 человека, что в 2,1 раза больше, чем за аналогичный период 2020 года. А всего в 2021 году судебное банкротство признали 192 833 человека, но и это на 44,2% меньше, чем за 2022 год. Тогда обанкротились рекордные 278 137 должников. В 95% всех банкротных дел инициаторами выступают именно граждане, а не кредиторы или уполномоченные органы, что есть выгодно это дело, в первую очередь, банкроту.

В чем экономическая суть процедуры банкротства физ.лица, и почему оно выгодно для государства:

- Должник избавляется от давления кредиторов и принудительных мер со стороны приставов. Простыми словами, человек получает второй шанс для успешного ведения финансов.

- Кредиторы-банки списывают дефолтные задолженности, вернуть которые нет никаких шансов. Большое число активных невозвратных кредитов вызывает вопросы со стороны ЦБ, а убрав их с баланса, кредитная организация улучшает кредитный портфель и получает страховку.

- ФССП не тратит ресурсы на отработку бесперспективных долгов, что снижает нагрузку с работников. Приставы обязаны остановить взыскание уже с начала банкротства, снять ограничения и отменить запреты для должника. Подробнее читайте в этой статье.

- Прочие кредиторы (физические лица и организации) наконец-то смогут прояснить ситуацию, а если финуправляющий найдет ценные активы, оспорит сделки, то кредиторы получат деньги.

Недовольны банкротством должника только коллекторы. Оно и понятно — деньги на выкуп просрочки они потратили, а шансы хоть что-то получить в процедуре у них крайне малы.

Пример. Из-за локдаунов и кризиса Александр остался без работы с кредитом около миллиона рублей. Александр встал на биржу труда, но пособия по безработице не хватало на погашение кредита. Александр ушел в минус по кредитной карте, затем брал микрозаймы. Приставы арестовали все карты и счета, заблокировали водительские права и собирались продавать автомобиль. Оценка машины была втрое дешевле реальной цены, и лишаться авто за копейки показалось Александру неразумным.

Александр обратился к нам, через 10 месяцев суд списал ему все кредиты. Машину продали с торгов за 600 тысяч, но за счет выручки были оплачены расходы в процедуре, полностью закрыт долг по алиментам, и остатки денег достались банкам. Долги более млн рублей суд официально погасил.

Исполнительные производства закрыли, больше с карт ничего не списывают. Когда возникла свежая бизнес-идея, Александр получил 250 т.р. на открытие бизнеса через социальный контракт. Жизнь действительно началась с чистого листа.

На практике признание гражданина неплатежеспособным выгодно банкроту. Теперь разберем детально доступные россиянам виды процедур банкротства, их преимущества и недостатки.

Банкротство через суд

Финансовую несостоятельность гражданина по платной судебной схеме устанавливает арбитражный суд. Но это не значит, что любой может подать в суд заявление на признание несостоятельности — нужны основания.

Закон 127-ФЗ устанавливает, кто такой банкрот, и в каких случаях он вправе или обязан подать в суд заявление. Вот основные признаки неплатежеспособности:

- суммарный размер задолженности перед кредиторами составил более 300 тысяч рублей;

- у должника отсутствует имущество, продав которое, рассчитаться со всеми долгами;

- невозможно исполнение обязательств перед одним кредитором без ущерба другим — то есть ежемесячного дохода недостаточно для внесения платежей сразу по всем кредитам.

Если сумма долгов превышает 500 тысяч рублей, и просрочка длится более 90 дней, человек уже не просто вправе, а обязан объявить о своей несостоятельности. Но есть важный принцип банкротства через суд: кто подал заявление, тот выбирает финуправляющего для дела. Если на несостоятельность физ.лица подаст кредитор, суд назначит управляющего по предложению банка, и дело пойдет по обвинительному сценарию.

Итак, что значит банкротство через суд — процедура, в которую входят следующие этапы:

- Подача заявления. Ему предшествует сбор документов и внесение платы за рассмотрение дела о несостоятельности (300 рублей госпошлина и 25 тысяч рублей плата за услуги финансового управляющего).

- Рассмотрение судом заявления. В среднем на это уходит один месяц, но может и больше — все зависит от загруженности арбитража в регионе. Когда суд признает заявление обоснованным и назначит дату первого судебного заседания, кредиторы и коллекторы утратят право требовать от должника уплаты задолженностей, а приставы остановят ход исполнительных производств.

- На первом судебном заседании назначается финансовый управляющий и выбирается процедура банкротства:

- Реструктуризация задолженностей. Максимальная длительность реструктуризации — 5 лет, и заключается она в составлении графика платежей, посильных для должника и удовлетворяющих требования всех кредиторов. На практике суды вводят реструктуризацию сроком на 3-4 месяца по умолчанию, если банкротится не пенсионер или инвалид, чтобы проверить, не хватит ли дохода, чтобы рассчитаться хотя бы частично.

Если доходов нет, или они крайне низкие, процедуру пропустить, подав письменное ходатайство в суд до первого заседания. Тогда суд сразу введет реализацию.

- Реализация имущества. Этим процессом занимается финансовый управляющий. Он описывает и оценивает имущество банкрота, затем выставляет его на торги. Выручка направляется на покрытие текущих расходов по делу о несостоятельности и удовлетворение требований кредиторов. Если ликвидного имущества нет, то это не является препятствием к признанию человека банкротом и освобождению от долгов.

- Реструктуризация задолженностей. Максимальная длительность реструктуризации — 5 лет, и заключается она в составлении графика платежей, посильных для должника и удовлетворяющих требования всех кредиторов. На практике суды вводят реструктуризацию сроком на 3-4 месяца по умолчанию, если банкротится не пенсионер или инвалид, чтобы проверить, не хватит ли дохода, чтобы рассчитаться хотя бы частично.

- Сдача финуправляющим финального отчета, на основе которого суд выносит определение о банкротстве (несостоятельности) гражданина и списании долгов.

Признание несостоятельности в суде при удачном стечении обстоятельств (чему способствует поддержка опытных юристов по банкротству) длится примерно 7-12 месяцев. Процедура рискует затянуться на годы — особенно если в деле много кредиторов, у человека много ценного имущества, либо должник пытался скрыть имущество или свои сбережения. Привлекайте юриста на этапе подготовки к банкротству, чтобы избежать ошибок и затягивания дела.

Внесудебное банкротство

Внесудебная процедура признания несостоятельности через МФЦ заключается в юридическом закреплении за должником статуса банкрота, которым он де-факто уже является.

Возможность обанкротиться быстро (всего в течение полугода), бесплатно и без судебных разбирательств — вот что такое банкротство через МФЦ.

Но доступно оно не всем, а только удовлетворяющим следующим условиям гражданам:

- Сумма задолженности находится в пределах 25 тысяч – 1 млн рублей (сюда включаются все долги, в том числе алименты, ипотеки и обязательства по договорам поручительства, даже если основной заемщик исправно платит кредит).

- У человека нет имущества, денежных накоплений и доходов (за исключением пенсии или ежемесячного пособия на ребенка).

- Приставы закрыли исполнительное производство за невозможностью взыскания по п. 4 ч. 1 ст. 46 закона № 229-ФЗ, при этом на момент рассмотрения заявления в МФЦ новых производств ФССП не возбуждала.

- С 3 ноября 2023 года вводятся дополнительные условия, расширяющие круг лиц, которым доступно внесудебное банкротство.

Как только все условия оказались соблюдены, несостоятельность через МФЦ признается довольно просто:

- Составляется и подается заявление в МФЦ по месту жительства и/или пребывания. К заявлению прикладывается перечень кредиторов. Пенсионеры и получатели детских пособий дополнительно подают две справки: о своем ежемесячном доходе и о том, что исполнительный документ в их адрес получен кредитором не позднее, чем за год до этого. Граждане, упрощенно списывающие долги за давностью лет, также подают справку о том, что в их отношении взыскатель получил исполнительный лист, судебный приказ и т.п. минимум за семь лет до подачи заявления на банкротство через МФЦ.

- Сотрудники МФЦ проводят проверку на соблюдение всех требований.

- Сведения о процедуре признания несостоятельности гражданина подаются в Федресурс.

- После 6-месячной процедуры наблюдения долги списываются.

Но не все так просто: если кредитором будет обнаруженное скрываемое банкротом имущество или он узнает, что уровень реальных доходов должника гораздо больше, чем указано в заявлениях, то он вправе обратиться в суд и трансформировать внесудебное признание несостоятельности в судебное. Аналогично поступить вправе и кредитор, которого должник-заявитель (случайно или намеренно) не указал в заявлении.

Судебное или внесудебное банкротство?

Что такое банкротство, мы разобрали. Но какую именно процедуру выбрать? Ведь от этого напрямую зависит успешность списания долгов. Для наглядности в таблице рассмотрены все доступные россиянам виды банкротства с их условиями и спецификой.

| Условия | Судебное банкротство | Внесудебное банкротство |

|---|---|---|

| Сумма задолженности | Ограничений нет | От 25 тысяч до 1 млн ₽ |

| Возможность реструктуризировать долги | Есть, срок до трех лет | Нет |

| Продажа имущества | Есть | Нет |

| Затраты | От 50 тыс. ₽ судебные расходы, + юридическая поддержка | 0 ₽ |

| Финансовый управляющий | Обязателен | Не нужен |

| Наличие исполнительных производств | Не важно | Препятствует процедуре для некоторых категорий должников |

| Наличие залогового имущества | Допускается | Препятствует процедуре |

| Наличие официального трудоустройства | Допускается | Не допускается — внесудебное банкротство доступно гражданам, не имеющим официального дохода (кроме пенсий и ежемесячных пособий на детей) |

| Длительность процедуры | От 6-12 месяцев | 6 месяцев |

Учитывая широкий субъектный состав при несостоятельности через суд (это должник, кредиторы, финансовый управляющий, а также приставы, супруги, поручители), судебное банкротство однозначно сложнее внесудебного. Зато оно более гибкое и позволяет справиться с задолженностями вне зависимости от их объема, числа и типа кредиторов.

Банкротство через МФЦ подходит лишь крайне ограниченной категории должников: без имущества и работы, и с совокупными долгами не более, чем на 1 миллион рублей.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Банкротство гражданина: за и против

Граждане думают, что несостоятельность — это клеймо на всю жизнь. Но скорее, наоборот — суд или МФО избавляют человека от статуса неплательщика, который без банкротства сопровождает его до самой смерти, а потом еще досаждает наследникам. Конечно, ради этого придется некоторое время себя ограничивать:

- На время процедуры человек обязан передать финуправляющему по акту банковские карты, логины/пароли от личных кабинетов онлайн-банкинга, доступ к электронным кошелькам (хотя теперь они автоматически блокируются оператором после публикации сведений о начале банкротства гражданина).

- На протяжении процедуры должник ограничивается в праве распоряжаться своим имуществом и деньгами: кроме положенного ему по закону прожиточного минимума, причем эта сумма быть увеличена за счет иждивенцев, необходимости оплаты услуг ЖКХ, покупки медикаментов и других расходов.

На этом все — ради списания долгов такие неудобства можно временно и потерпеть. Тем более что с момента объявления о несостоятельности дается «иммунитет» от любой формы взаимодействия с коллекторами, приставами и кредиторами — всех их можно смело посылать… к финансовому управляющему.

Взамен признание человека банкротом дает ему многое:

- Психологическую свободу. Человек избавляется от переживаний, прессинга со стороны кредиторов и взыскателей, получает шанс сконцентрироваться на своих рабочих обязанностях или способах увеличения дохода.

- Финансовую свободу. Какие виды банкротства бы ни были выбраны и проведены, в итоге они избавляют от долгов. Больше не придется лихорадочно искать деньги на внесение очередного платежа, увеличивая долговую яму.

- Возможность распоряжаться своим имуществом. После признания несостоятельности можно не пугаться ареста автомобиля или квартиры — имущество разрешается оформить на себя. Заемщик с имуществом, которое легко оформляется в залог — любимый клиент банков, и тогда через некоторое время после признания несостоятельности можно будет вновь оформить кредит.

- Возможность выйти из тени. После банкротства весь контроль с гражданина снимается — больше не придется скрывать источники дохода, появляется шанс устроиться на работу официально, стать самозанятым или ИП.

Вот типичный пример. В одной организации, тесно сотрудничающей с зарубежными компаниями, работают на одинаковых должностях два сотрудника: Василий и Николай. У обоих долги, только вот Василий не предпринимает действий к их погашению, а Николай подал в суд и объявил о своей несостоятельности.

Что в итоге? Бухгалтерия Василия почти ненавидит из-за звонков от его коллекторов и необходимости высчитывать, сколько же перечислить ему заработной платы, а сколько — его взыскателю по исполнительному листу. По договоренности с руководством часть зарплаты Василию выдают на руки в конверте, что бухгалтерию тоже не радует. Поехать в заграничную командировку Василий не может, приставы ограничили ему выезд.

Николай признан несостоятельным, с него сняли все ограничения, он получает зарплату, как все обычные сотрудники — на карту. Банк даже предложил ему овердрафт, но лезть в новые долги Николай не намерен. Ему представили служебную машину, и в зарубежную командировку поедет именно он, потому что Василия не выпустят судебные приставы. Кто окажется на хорошем счету у руководства? Банкрот. Он воспользовался законом и разобрался со своими финансами.

Банкротство — это не финансовый крах, а признак ответственности гражданина. Успешное признание несостоятельности говорит, что человек не был замечен в попытках обмануть кредиторов и просто пользовался их деньгами, не думая их отдавать, а действительно попал в сложную финансовую ситуацию, из которой мог быть только один разумный выход.

Вам нужно знать больше про банкротство — что это, как его пройти и есть ли гарантии списания долгов? Задайте вопрос нашим юристам — они проконсультируют вас бесплатно по телефону или онлайн.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

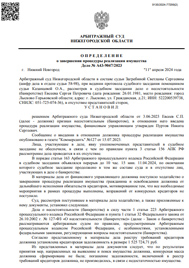

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

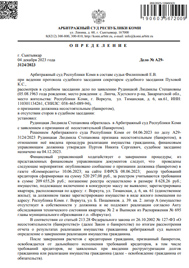

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.