Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Какие бывают виды банкротства в России

Процедура банкротства физических лиц была введена в 2015 году законом № 127-ФЗ. С тех пор процесс признания несостоятельности неоднократно дополнялся, и осенью 2020 года сформировались два вида банкротства: судебное и внесудебное. Можно смело утверждать, что это самая основная классификация.

В суд обращаются компании и физические лица, во внесудебном порядке через МФЦ банкротятся только граждане. Но существуют и другие виды банкротства: в частности, преднамеренное и фиктивное признание несостоятельности. В этой статье мы рассмотрим все типы этой процедуры и их характерные отличия, классификацию кредиторов и другие интересные моменты.

Основные виды несостоятельности

В первую очередь, необходимо выделить:

- Судебное банкротство. Для запуска процедуры нужно обращаться в арбитражный суд с заявлением и ждать рассмотрения дела.

- Внесудебное банкротство. Процедура проходит через многофункциональные центры предоставления госуслуг. Заявление должника рассматривается в день подачи сотрудником МФЦ.

В судебном порядке могут обанкротиться и компании, и ИП, и просто граждане, имеющие непосильные долги. Во внесудебном — только физлица и индивидуальные предприниматели.

Запустить банкротство через арбитражный суд могут сами должники, а также их кредиторы — например, банки или ФНС (если у человека образовался довольно большой долг перед налоговым органом). А вот внесудебную процедуру начать могут только банкроты. От кредиторов сотрудники МФЦ заявление не примут.

В судебном порядке граждане могут пройти следующие стадии:

- Реструктуризацию долгов.

Это восстанавливающая процедура, цель которой — рассчитаться с долгами, не прибегая к их списанию. На рассмотрение суда подается план по погашению задолженности в течение пяти лет. Далее следует его утверждение, и должник расплачивается с кредиторами согласно принятому документу. Если ему удастся довести дело до конца, банкротом он в итоге не станет.

- Реализацию имущества.

Процедура предполагает распродажу имущества должника, признание банкротства и освобождение человека от дальнейшего исполнения обязательств.

- Мировое соглашение.

Доступно на любом этапе банкротства. Когда должник приходит к консенсусу с кредиторами, стороны заключают между собой соглашение. Процедура банкротства в таком случае прекращается.

Есть и другие стадии банкротства — наблюдение, финансовое оздоровление, внешнее управление и конкурсное производство. Все они вводятся только в отношении бизнеса, и в процессе признания несостоятельности физических лиц не применяются.

Стадии банкротства: от одной мысли до статуса банкротаСтатья по теме

Теперь кратко поговорим о внесудебном банкротстве. Процедура стала доступна населению несколько лет назад. Существенное отличие — она является абсолютно бесплатной. Человеку нужно взять с собой основные документы (паспорт, СНИЛС и ИНН), прийти на прием в МФЦ и составить заявление о признании несостоятельности. Также нужно будет подготовить перечень кредиторов и справки, если банкротиться планирует пенсионер или получатель ежемесячного детского пособия. В частности, потребуется выписка из СФР для пенсионеров, которую в части регионов (например, в столице) можно заказать непосредственно в МФЦ.

Далее в течение одного дня сотрудник проверит, подходит ли должник под требования процедуры и, если да, передаст сведения в Федресурс, тем самым запустив процесс банкротства. Ровно через полгода в ЕФРСБ будет внесена запись о прекращении процедуры и об освобождении человека от обязательств.

Внесудебное признание несостоятельности требует от претендента минимального количества усилий. Само банкротство проходит без участия должника; ему нужно лишь заявить о себе в МФЦ.

Какие еще существуют виды банкротства

Теперь рассмотрим банкротство с другой точки зрения. Все же это довольно сложная процедура, и за годы практики сформировались различные ее типы:

- Реальное (фактическое) банкротство. Это финансовая несостоятельность в ее натуральном виде. Собственно, именно для таких «настоящих» должников и был введен механизм списания долгов.

Речь идет о ситуациях, когда у человека образовались непосильные долги, с которыми он не справляется. Например, должник набрал кредитов, и обслуживание взятых ссуд в какой-то момент превысило уровень его месячного дохода. Денег взять неоткуда, поэтому по кредитам скоро начнется просрочка (если уже не наступила). Согласно законодательству, человек обязан обратиться в суд за признанием несостоятельности, если размер его долговых обязательств уже достиг 500 тысяч рублей, а просрочка составляет хотя бы 3 месяца. Непогашенные долги по итогам процедуры списываются судом.

- Техническое банкротство. Это вид несостоятельности, который возникает, если дебиторские долги превышают кредиторские, по которым лицо не может рассчитаться. Или если стоимость имущества, которое можно реализовать, выше, чем размер долгов.

Например, у человека есть свои должники с суммой задолженности в 1,5 млн рублей. И есть пара кредитов, размер обязательств по которым составляет 800 тысяч рублей. Должники так и не вернули свои долги, вследствие чего человек не может рассчитаться по кредитам. При таком банкротстве финансовый управляющий в первую очередь начнет принудительно взыскивать дебиторскую задолженность, чтобы пополнить конкурсную массу и провести все расчеты с кредиторами.

Альтернативная ситуация: у должника есть долги на 3 млн рублей и имущество на 5 миллионов, не попадающее в перечень собственности согласно ст. 446 ГПК РФ. В таком случае активы реализуются на торгах, а вырученные средства направляются на удовлетворение долговых обязательств и на погашение судебных расходов.

Поскольку за счет реализации или взысканной «дебиторки» можно рассчитаться со всеми взыскателями, списания долгов по итогам не производится, т.к. все долги погашаются в процедуре.

- Преднамеренное и фиктивное банкротство. Сюда же можно отнести и неправомерные действия при банкротстве. Все эти случаи описываются в статьях 195–197 УК РФ.

Пример неправомерных действий: должник скрывает имущество, имущественные права, информацию о местонахождении собственности и прибегает к иным мерам, описанным в ст. 195 УК РФ. Это случаи, когда должник в преддверии банкротства раздает свои активы близким, чтобы на нем самом ничего не числилось: дарит имущество ближайшим родственникам или продает его, а деньги прячет на иностранных счетах или под половицей — то есть делает все, чтобы до его собственности не добрались кредиторы и финансовый управляющий.

Преднамеренное банкротство — это намеренное доведение своих дел до признания несостоятельности. К примеру, когда человек специально тратит деньги направо и налево, даже не пытается платить по обязательствам и в целом надеется потом избавиться от долгов через обращение с заявлением о несостоятельности.

При фиктивном банкротстве должник фактически не является банкротом, хотя и пытается сделать вид, что не справляется со своими долгами. Как можно догадаться, долги в этом случае тоже не спишут. Более того, по российскому праву, за все описанные виды неправомерного банкротства полагается наказание: должника привлекут к административной или к уголовной ответственности.

Мера ответственности оценивается в том числе по степени причиненного вреда кредиторам. Если она достаточно легкая, то за подобные действия может полагаться только штраф. Но если убытки были серьезными, то наказание уже будет обусловлено уголовной статьей.

На практике статьи 195-197 УК РФ применяются крайне редко. В основном должники допускают недобросовестные действия, по которым суды выносят лишь решение об отказе в списании долгов.

Что касается бизнеса, то с 2017 года довольно часто начала всплывать тема субсидиарной ответственности. Это ситуации, когда долги банкротящейся компании переходят на лиц, виновных в доведении фирмы до финансового краха. Судебная практика показывает, что привлекают не только генеральных директоров, но и главных бухгалтеров, учредителей и даже членов их семей.

Виды признаков банкротства

Начнем с судебного признания несостоятельности. О признаках банкротства можно говорить, когда долги превышают полмиллиона рублей, при этом платежи не вносятся уже 3 месяца (для физлиц и ИП).

Тем не менее, граждане могут обратиться за признанием банкротства и в других ситуациях, если:

- Долг составляет менее 500 тысяч рублей. В целом сумма по законодательству не имеет решающего значения, но лучше банкротиться, если ваши обязательства достигли хотя бы трехсот тысяч рублей. Это простой вопрос рентабельности. Судебное банкротство непременно повлечет за собой расходы, поэтому подавать заявление с долгом по микрозайму в 18 тысяч рублей не имеет смысла.

- Не хватает имущества для расчета с кредиторами. Предположим, у человека в собственности числится только дом, где они живет. При банкротстве эту недвижимость признают единственным жильем, и в конкурсную массу она не войдет. Соответственно, продать что-либо, чтобы рассчитаться с кредиторами, не получится.

- Не хватает доходов для стабильного обслуживания своих кредитных счетов. Например, когда расходы превышают доходы, или после оплаты ежемесячных платежей по кредитам денег на жизнь уже не остается.

Если говорить о характеристиках внесудебного банкротства, то обратиться за несостоятельностью в МФЦ можно при наличии задолженности в пределах от 25 тысяч до 1 млн рублей; при этом полностью отсутствует имущество для реализации.

Чтобы списать долги упрощенно, человек должен соответствовать некоторым требованиям:

- Отсутствие дохода. Это не касается пенсионеров и получателей пособий в связи с беременностью и декретом.

- Закрытое исполнительное производство за неимением собственности или же неисполненное, открытое по исполнительному документу, выданному кредитору не менее 7 лет назад (или не менее года назад в отношении пенсионеров и тех, чей основной доход — ежемесячное детское пособие).

- За последние 5 лет человек не признавал себя банкротом.

Типы кредиторов, банкротящих своих должников

Требовать признания человека банкротом кредиторы могут только в судебном порядке (впрочем, таким же образом банкротят и прогоревших предпринимателей, и разорившиеся компании).

Обратиться в арбитраж может любой взыскатель, если он располагает основаниями для включения в реестр кредиторов:

- банки;

- МФО;

- налоговый орган;

- коллекторские агентства;

- физические лица (в том числе — ИП);

- компании-контрагенты и так далее.

Если говорить о физических лицах, то кредиторы банкротят людей очень редко — примерно в 3% из общего количества процедур.

Дополнительно классифицировать кредиторов можно следующим образом:

- Самыми «спокойными» являются банки. Они достаточно пассивно участвуют в процедурах. Более-менее заинтересованными лицами являются залоговые кредиторы — это банки, выдавшие своим клиентам ипотеку или автокредит (или ссуду под залог иного имущества).

- Наиболее «агрессивны» кредиторы-физические лица. Они практически всегда намерены идти до конца, обжалуя решения вплоть до ВС РФ. Физлица изначально настроены вернуть свои деньги, поэтому они готовы на оспаривания сделок, на замену финансового управляющего, на затягивание всех процедур и дополнительные поиски имущества или сбережений должника.

- Кредиторы-«вредители», если их можно так назвать. Чаще всего в их роли выступают коллекторские агентства, которые пытаются оспорить все, что можно, и стараются не допустить освобождения должника от обязательств. Например, если банкрот запрашивает выделение дополнительных средств на оплату аренды из конкурсной массы, такой кредитор немедленно подключается и требует не выдавать деньги сверх прожиточного минимума. Он ссылается на то, что нельзя допускать подобные излишества, ведь страдают интересы кредиторов (поскольку деньги, выделяемые на жилье, могли бы пойти на удовлетворение их требований). И таких примеров достаточно много.

Отметим, если человек фактически является банкротом, нет никакого смысла опасаться кредиторов. В большинстве случаев они ведут себя отстраненно, споры и конфликты встречаются очень редко. Если же банкротиться с юридической поддержкой — бояться и вовсе нечего.

Наша компания осуществляет комплексное сопровождение банкротного процесса. Мы предоставим вам консультацию, поможем подготовить документы и подать их в суд. Вы сможете признать банкротство с гарантиями списания долгов. Оставьте заявку на звонок специалиста по телефону вверху страницы или в форме обратной связи.

Частые вопросы

Такие случаи действительно встречались в практике. Если всплывают такие факты, другие участники дела в судебном порядке пытаются доказать аффилированность между таким кредитором и должником, вследствие чего последнего и признают недобросовестным банкротом. Но необходимы веские аргументы и доказательства, искать которые придется кредиторам из реестра.

МФО, как кредитор, безусловно, заинтересована в возврате своих долгов, но вряд ли компания будет обращаться за признанием несостоятельности, если у вас нет имущества для реализации. Дело в том, что кредитор, подающий заявление, будет нести все расходы, связанные с процедурой. Поэтому некоторым взыскателям может быть невыгодно банкротить своих заемщиков. Да и в целом обратиться в суд МФО может только в случае, если долг достигнет 500 тысяч рублей, а долги по займам чаще всего не достигают этой суммы.

Ничего не представляет. Такого вида банкротства нет. Это весьма распространенное заблуждение. На юридическом языке не существует никакого «дефолта физического лица» — есть исключительно признание банкротства граждан. Вы можете записаться на бесплатную консультацию к нашим юристам, они все подробно расскажут.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А66-16109/2022

Было долга - 1 732 484 руб.

г. Тверь

Завершено:

11.03.2024

Этапы:

14.11.2022

Поступило в работу

21.11.2022

Подача заявления

24.11.2022

Признан банкротом

Списано долга:

1 732 484 руб.

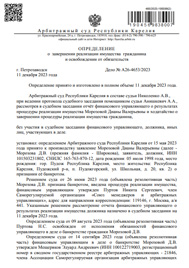

А26-4653/2023

Было долга - 921 671 руб.

г. Петрозаводск

Завершено:

11.12.2023

Этапы:

29.04.2023

Поступило в работу

05.05.2023

Подача заявления

15.05.2023

Признан банкротом

Списано долга:

921 671 руб.