Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Ваш заем переуступлен: законно ли это и чего ждать от кредиторов

Многие люди, из числа тех, кто имеет долги перед банком или МФО, в какой-то момент сталкиваются со звонками, казалось бы, посторонних людей и с их требованиями погашения задолженности. Для них является удивительной сама ситуация: деньги же были взяты в банке или одолжены у микрофинансовой компании, а теперь их возврата требует непонятное коллекторское агентство с каким-нибудь грозным наименованием, представители которого уверенно утверждают, что выкупили долг по кредиту.

А что, если это очередные аферисты? Как понять, что ваш заем переуступлен, и насколько это вообще в рамках закона — будем разбираться в данном материале.

прямо сейчас через WhatsApp

Законна ли переуступка долга

Для начала ознакомимся с базовой информацией, чтобы сразу разрешить сомнения должника по поводу переуступки кредитной задолженности или долга МФО:

- Переуступка долга — это полностью законная процедура в России, регулируемая положениями Гражданского кодекса.

- Должник должен быть уведомлен о том, что теперь требовать с него деньги будет другое юридическое лицо.

- Цессия не изменяет первоначальных условий — все проценты остаются такими же, ничего нового коллектор придумывать и просить у должника не вправе.

- Задолженность может быть переуступлена только профессиональным кредиторам: банку, МФО или коллекторским агентствам — никаких мутных ИП.

Первый и главный вопрос, который должен возникать у граждан в этой ситуации: что значит «ваш займ переуступлен» и не нарушает ли это закон?

Изначально может казаться, что переуступка долга по кредиту — это какая-то серая схема, отдающая девяностыми. Однако еще раз вас успокоим: продажа или уступка задолженности является абсолютно законной процедурой — положения о такого рода договоренностях содержатся в Гражданском кодексе РФ.

- Уступка требования кредитором (цедентом) другому лицу (цессионарию) допускается, если она не противоречит закону.

- Не допускается без согласия должника уступка требования по обязательству, в котором личность кредитора имеет существенное значение для должника.

- Соглашение между должником и кредитором об ограничении или о запрете уступки требования по денежному обязательству не лишает силы такую уступку и не может служить основанием для расторжения договора, из которого возникло это требование, но кредитор (цедент) не освобождается от ответственности перед должником за данное нарушение соглашения.

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 № 51-ФЗ

Источник

Источник

А теперь небольшой понятийный ликбез: познакомимся с теми терминами, которыми мы будем оперировать в этой статье.

Уступка права требования называется цессией. Соответственно, «старый» кредитор будет называться цедентом, а новый — цессионарием. Российское законодательство разрешает передавать право на взыскание долга. Исключение: персонализированные обязательства, то есть те, которые неразрывно связаны с личностью взыскателя (но не только):

- задолженность по алиментам;

- возмещение морального вреда;

- задолженность работодателя перед сотрудниками;

- некоторые другие.

Некоторые типы долгов запрещено переуступать коллекторским агентствам на законодательном уровне — например, задолженности по услугам ЖКХ.

Как видите, долги по кредитам и микрозаймам в этом перечне не содержатся, а значит абсолютно реальна такая ситуация, когда ваш заем продан по цессии. Скажем так: шанс столкнуться с коллекторами очень и очень высок, если вы не платите по своим кредитным и заемным обязательствам. Не только банк, но и МФО может с чистой совестью перепродать непогашенную задолженность и избавиться от головной боли в виде нерадивого клиента.

Любопытная правовая «загогулина» содержится в упомянутой выше статье 388 ГК РФ: в ней указано, что кредитор не может уступать возможность требования долга, если это прямо запрещено кредитным договором. Однако если он все же сделал это, то такое соглашение о цессии не будет ничтожным, и новый взыскатель сможет законно требовать деньги у заемщика. Просто цедент при такой уступке может попасть на штраф.

Но на практике юристы любой МФО (и уж тем более банка) вычитывают каждую буковку в своих кредитных договорах, чтобы не давать заемщику даже шанса на какие-то обжалования и увиливания. Поэтому можете прямо сейчас почитать свой договор займа: почти наверняка там отсутствует запрет на передачу долга третьему лицу — а скорее всего, там прямым текстом указано, что ваш заем может быть уступлен по договору цессии.

Федеральным законом № 353-ФЗ «О потребительском кредите (займе)» установлено, что право взыскания по договору займа может быть уступлено только следующим цессионариям (новым кредиторам):

- профессиональному кредитору: банку, МФО и т.д.;

- коллекторскому агентству (чаще всего);

- физическому лицу, с письменного согласия должника — применимо для займов между физическими лицами.

Инициатива законодателя здесь очевидна и правильна: рынок взыскания давно нуждался в более жестком регулировании. Запрет на продажу кредитов граждан мутным компаниям с незаконными методами — это еще один шаг в борьбе с коллекторским беспределом нулевых и начала 2010-х.

Оформление переуступки

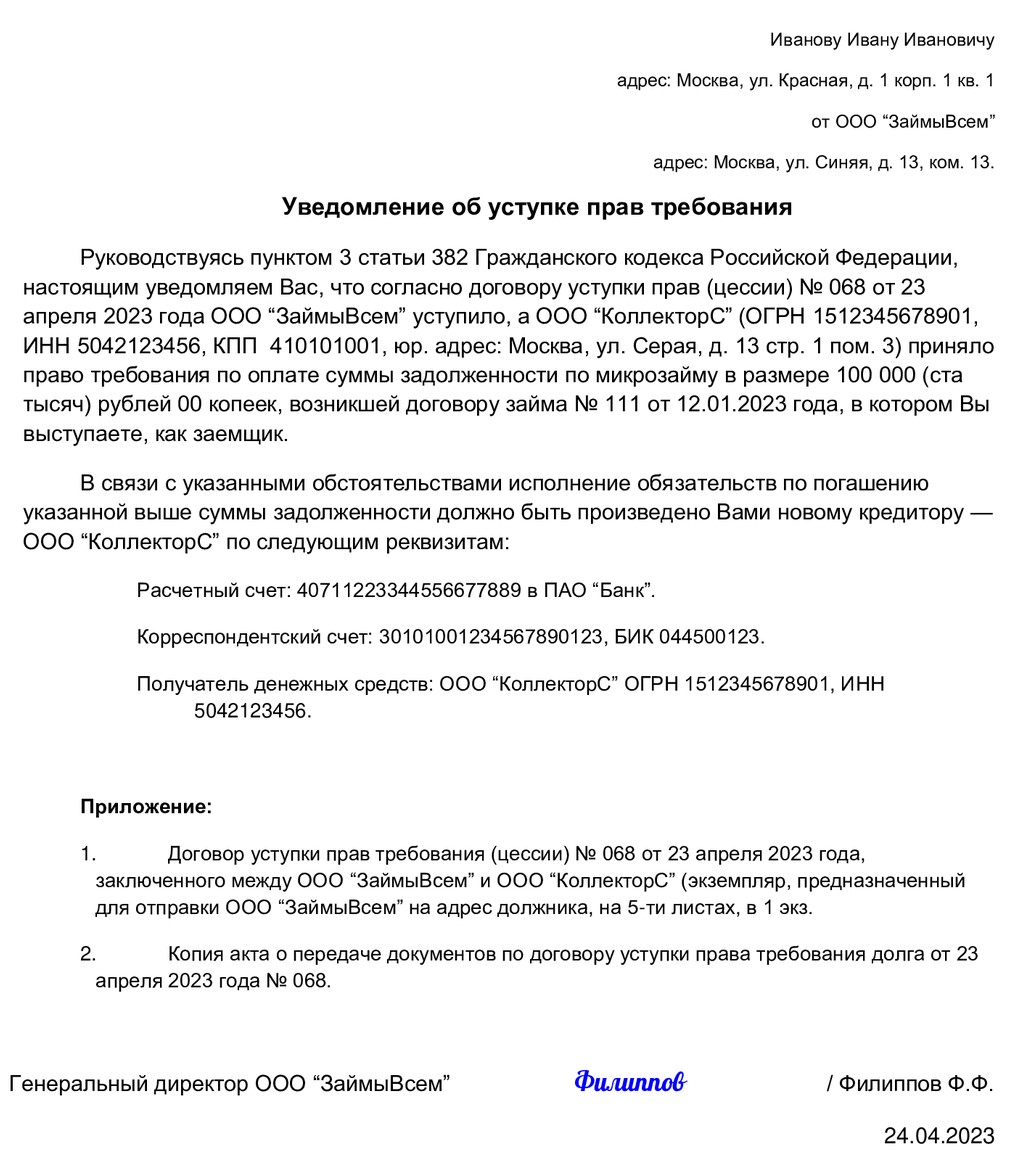

По закону должник должен быть уведомлен об уступке права требования по своему кредитному соглашению. Иначе получится ситуация, описанная в самом начале этого материала: кредит брал в банке, а тут звонят какие-то коллекторы, про которых заемщик ни сном ни духом. Должник вправе не платить ничего лицам, представляющимся цессионариями, до того, как его официально уведомят об уступке права требования по его задолженности.

- Уведомление должника о переходе права имеет для него силу независимо от того, первоначальным или новым кредитором оно направлено.

Должник вправе не исполнять обязательство новому кредитору до предоставления ему доказательств перехода права к этому кредитору, за исключением случаев, если уведомление о переходе права получено от первоначального кредитора.

- Если должник получил уведомление об одном или о нескольких последующих переходах права, должник считается исполнившим обязательство надлежащему кредитору при исполнении обязательства в соответствии с уведомлением о последнем из этих переходов права.

- Кредитор, уступивший требование другому лицу, обязан передать ему документы, удостоверяющие право (требование), и сообщить сведения, имеющие значение для осуществления этого права (требования).

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 № 51-ФЗ

Источник

Источник

При этом, согласно ст. 389 ГК РФ, договор уступки права требования (цессии) заключается в той же форме, что и предшествующий ему кредитный договор. То есть, договор цессии будет также оформляться в простой письменной форме без посещения нотариуса и государственной регистрации.

После заключения договора о переуступке кредитор становится бывшим и исключается из любых дальнейших правоотношений: больше никакой возможности требовать что-либо с должника он не имеет. К новому кредитору переходят все права и обязанности старого: по факту, первоначальный договор займа остается неизменным, меняется в нем только сторона. Следовательно, новый взыскатель будет требовать не только основную задолженность, но и все проценты, пени и штрафы.

Однако и в изначальном договоре займа с МФО проценты, хоть и высокие, не могут быть выше допустимых законом. Так, если будет продан коллекторам долг по займу, взятому клиентом после 1 июля 2023 года, суточная ставка по нему не должна превысить 0,8%.

И естественно, никакие условия первоначального соглашения после цессии меняться не могут — процентная ставка по кредиту или займу останется неизменной и не может быть повышена по воле коллекторов, купивших ваш долг.

Еще один законодательный нюанс: теоретически уступлен может быть не весь долг, а только его часть — но вряд ли такие усложнения будут применимы для типовых ситуаций. Банки и МФО почти всегда передают таких клиентов коллекторам полностью и благополучно о них забывают.

И наконец: переуступка может произойти в любой момент после первой просрочки по ежемесячным платежам. То есть цедент может передать свой кейс цессионарию как на досудебной стадии, так и уже после всех апелляций и кассаций и даже с возбужденным исполнительным производством.

Обычно это происходит в тот момент, когда аналитики банка или МФО понимают, что должник для них слишком крепкий орешек, и на взыскание с него будет потрачено слишком много сил и времени, а то и вовсе речь идет о безнадежном долге. Тогда они предлагают коллекторам приобрести право требования по этой задолженности — и уже новые аналитики оценивают шансы взыскания и думают, выкупать такой долг или нет, а если выкупать — то за какой процент от номинала.

прямо сейчас через Telegram

Экономический смысл, риски и выгоды сторон

Разумеется, как и у любой другой сделки, у переуступки есть свои риски — куда без этого? При переходе права требования долга по займу или кредиту к новому взыскателю могут возникнуть следующие проблемы:

- Мошенничество. Для должника самым большим и страшным риском будет перевести деньги жуликам, которые представятся цессионариями и потребуют оплаты задолженности. Случаи такие в российской преступной практике были, расследуются они тяжело, а деньги возвращаются законному владельцу еще сложнее.

Естественно, отправка денег мошенникам не уменьшит реальный долг заемщика перед банком или МФО. По этой причине законодатель и предлагает должнику не торопиться сразу доставать кошелек после звонка нового кредитора, а сначала дождаться официального уведомления от цедента, что он на самом деле переуступил этот кейс другой компании.

- Невыгодная сделка. Для банка или МФО (т.е. для первоначального кредитора) рисков почти нет — разве что продешевить с выкупной ценой задолженности. Будет обидно продать кредитный долг за 200 тысяч, чтоб потом коллекторы взыскали с должника 1,5 миллиона, но должника вряд ли волнуют проблемы его кредиторов — у него и своих вагон.

- Невзыскание долга. Для цессионария (т.е. для нового кредитора) главный риск состоит, разумеется, в невозможности взыскания денег. Но весь коллекторский бизнес как раз и основан на таких рисках и их оценке, так что перед покупкой долга профессиональные взыскатели тщательно анализируют материальное положение заемщика и прикидывают, получится ли с него хоть что-то взять.

Соответственно, у таких сделок есть плюсы. Причем, это касается каждой из сторон:

- Так, банк или МФО получает возможность избавиться от балласта и выручить хоть какие-то деньги.

- Новые кредиторы, коллекторы, зарабатывают на разнице между суммой, которую они заплатили при покупке долга, и величиной возврата, если клиент сполна рассчитается по задолженности.

- И, наконец, должник, зная о дисконте, может договориться с коллекторами и «стряхнуть» с общей суммы требования процентов 10-20, а то и больше.

Старый ли кредитор требует с вас непогашенную задолженность или новый — долги от этого не уменьшаются, тем паче, если их несколько. Иногда кажется, что просвета нет, и вы обречены всю жизнь провести в долгах, как в шелках. Уверяем вас, это не так! Сегодня есть работающий и полностью законный способ — банкротство физлиц — позволяющий списать большинство задолженностей человека.

Не уверены, что банкротство поможет вам начать новую жизнь? Вы можете бесплатно проконсультироваться у нас! Наши опытные юристы проанализируют ваш кейс и укажут кратчайший путь к спокойствию без требований коллекторов и прочих кредиторов.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.