Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Как взыскивает долги банк «Тинькофф»

«Тинькофф» — один из самых «массовых» кредиторов населения. В разные периоды своей деятельности он запускал новые линейки продуктов, причем наиболее популярными из них стали кредитная карта «Тинькофф Платинум» и кредит наличными, оформляемый онлайн. Логично, что именно по этим типам ссуд сформировалось больше всего неплательщиков. Если вы уже стали одним из них или предполагаете, что вот-вот пополните эти непривлекательные ряды, узнайте, что банк «Тинькофф» делает с должниками.

прямо сейчас через WhatsApp

Какие меры «Тинькофф» применяет к тем, кто не платит кредиты

Полномасштабно взыскивать долги «Тинькофф» начинает не сразу: работа с должниками идет по возрастающей:

- звонки, сообщения и письма должникам;

- передача договора в работу коллекторскому агентству;

- обращение в суд;

- взыскание через ФССП — Федеральную службу судебных приставов.

Если просрочка небольшая, первыми шагами в направлении возврата денег банку станет контакт с неплательщиками силами собственной службы взыскания.

Звонки от сотрудников банка

Не стоит думать, что даже крохотная просрочка останется незамеченной. «Тинькофф» начнет звонить должнику, и делать это он будет очень часто. Что хорошо — многие клиенты отмечают, что с отделом задолженности «Тинькофф» вполне можно договориться. Если неплательщик пообещал в конкретный день заплатить, то до наступления этого срока специалисты банка повторно звонить, скорее всего, не будут. Однако контакты возобновятся, если платеж так и не поступит.

Неприятно, что звонить могут и родственникам, и коллегам — любому, чей контакт заемщик указал при оформлении кредита. Отказаться от общения со службой взыскания легко только в теории, на деле же это сложно.

Взыскатели будут предлагать много вариантов погашения задолженности. Но, как правило, все они сводятся к тому, чтобы где-то в другом месте взять новый кредит для погашения долга перед «Тинькофф». Такой вариант можно рассматривать, если условия по новому кредиту будут лучше, чем по продукту «Тинькофф» (меньше процентная ставка, длиннее льготный период, доступна беспроцентная рассрочка и т.д.).

Пока сведения о плохом обслуживании долга не поступили в бюро кредитных историй (например, в НБКИ или ОКБ), новое кредитование в других банках пока еще остается относительно беспрепятственным. После же поступления негативной информации о допущенных заемщиком просрочках, шансы рефинансироваться где-либо резко снижаются. А от просрочки до передачи сведений в БКИ — считанные дни.

Письма и уведомления должникам

В основном для связи применяется переписка в мессенджерах. Реже — бумажные письма, отправляемые через Почту России. На сегодняшний момент «официальный» метод активируется уже на этапе готовности банка обратиться в суд.

Письменно же банк, как правило, требует погашение задолженности и предупреждает о вероятных последствиях.

Взыскание в судебном порядке

Нельзя сказать, что «Тинькофф» замечен в быстродействии. Зачастую между появлением первых просрочек и подачей иска в суд на взыскание долга проходит от трех месяцев до одного года. Банк не склонен инициировать судебную процедуру, если по кредиту выплаты идут, хоть и с допущением просрочек.

Заемщика будут побуждать платить, прежде всего, в добровольном, досудебном порядке. И только при накоплении внушительной просрочки или неконтактности клиента «Тинькофф» передаст дело в руки правосудия.

Суд вынесет решение и выдаст кредитору исполнительный документ. Чаще это судебный приказ, но может быть и исполнительный лист — если задолженность больше полумиллиона рублей, а спор перешел из стадии упрощенного приказного производства в исковое. Отличий у документов не так много, как кажется на первый взгляд, а задача одна: оба они являются железобетонным основанием для взыскания долга.

прямо сейчас через Telegram

Истребование долга судебными приставами

Исполнительный документ в дальнейшем передается в работу приставу, который возбуждает исполнительное производство и предлагает должнику погасить долг в течение пяти дней — это период на добровольное погашение просуженной задолженности. Если в этот срок не исполнить требования пристава, то сумма долга увеличится еще на 7% исполнительского сбора, который считается от суммы, указанной ко взысканию по исполнительному листу или судебному приказу.

Когда обязательство остается непогашенным, пристав начинает применять принудительные меры. Сотрудник ФССП имеет право:

- наложить аресты на банковские счета, заблокировать карты;

- направить постановление по месту работы для удержания до 50% заработка в счет кредита;

- запретить выезд за границу;

- ограничить сделки с имуществом (в том числе с автомобилем).

Если долг остается непогашенным — к примеру, когда неплательщик нигде не работает — закон позволяет приставу прийти домой к заемщику и описать имущество для выставления ценных активов на торги. Выручкой покроют невыплаченный долг.

Самым распространённым методом работы с неплательщиками являются телефонные звонки, общение через мессенджеры, соцсети. Работники «Тинькофф» предупреждают должников о стандартных последствиях в виде испорченной кредитной истории и невозможности в будущем взять кредиты где бы то ни было.

Последствия задолженности по кредитной карте или кредиту

Для того, чтобы банк начал требовать оплаты, у него должен быть повод: просрочка очередного платежа.

Ситуация в экономике сейчас нестабильная, и порой заемщики по кредитной карте или по потребительскому кредиту допускают появление задолженностей. Если срок очередного платежа наступил, а клиент денег на счет не внес, в этом случае наступает просрочка. Но прежде, чем активизируется служба взыскания банка, наступают финансовые последствия образования просроченной задолженности по кредитному продукту банка.

Пени за просрочку

По всем заемным продуктам финансовые организации начисляют проценты. Этим они зарабатывают. По кредитным картам часто действуют льготные беспроцентные периоды. Обычно они составляют от 55 до 120 дней. Какой продолжительности подключен бесплатный период (он еще называется грейс) по вашему «пластику», можно узнать в банковском мобильном приложении во вкладке «Тариф».

Если пользователь возвращает заемные деньги по кредитке до истечения льготного срока, то проценты вовсе не начисляются. Но вне грейс-периода на сумму задолженности банк насчитает проценты, которые необходимо оплачивать. Если не сделать и этого, включается начисление пеней.

По кредитке «Тинькофф Платинум» размер пеней составляет 20% годовых, по кредиту наличными — 36% годовых. При этом по кредитной карте начисление процентов и пеней обязательно происходит параллельно. Проценты в среднем составляют 29,9 — 49,9%.

По кредиту же наличными начисление «обычных» процентов может быть приостановлено на период начисления пеней и возобновлено при погашении просрочки. Это усредненные условия. По конкретным финансовым продуктам банка они могут различаться.

Дополнительные начисления на просрочку способны существенно и быстро увеличить долг. А при одновременном начислении (как это происходит в случае с кредитной картой «Тинькофф») каждый день пени насчитываются на новую сумму долга, выросшую на размер вчерашних пеней. Получается ежедневное увеличение просрочки по принципу снежного кома.

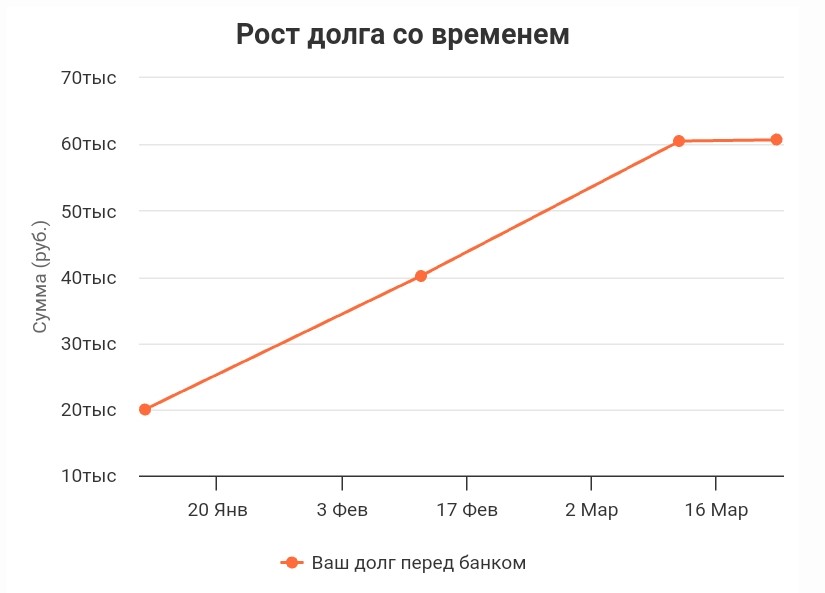

Особенно наглядно это выглядит для невозвратов по кредитам наличными «Тинькофф».

Пример: ежемесячный платеж по кредиту составлял 20 тысяч рублей. За год просрочки одних только штрафов «набежит» на 50 тысяч рублей, не считая суммы основного долга.

Заранее просчитать, сколько «лишнего» начислит банк, если не успеть вовремя погасить очередной платеж, легко. В интернете сейчас много кредитных калькуляторов, способных сделать нужные расчеты. При вводе данных по суммам и процентам, сервис выведет числовые показатели, составит графики и диаграммы.

Но финансовые последствия за просрочку — это еще не все. Ко всему прочему, должника ожидает спектр мер службы взыскания банка по возврату долгов, включая судебное делопроизводство или уступку прав коллекторам. Другой негативный исход — ухудшение показателей кредитной истории, в связи с чем взять новый кредит станет намного сложнее.

И, наконец, если банк сочтет это выгодным, он может подать на банкротство должника. В отличие от той же процедуры, но начатой по воле самого неплательщика, признание финансовой несостоятельности, инициированное кредитором, грозит потерями денег и имущества.

Реструктуризация долгов в банке «Тинькофф»

К сожалению, ни реструктуризацию, ни кредитные каникулы руководство «Тинькофф» не приветствует. Такой вариант разрешения финансовых проблем сотрудники финансовой структуры предложат в последнюю очередь (если вообще предложат).

Реструктуризация в «Тинькофф» потребует предоставления клиентом множества справок для рассмотрения самой возможности применения этого способа урегулирования финансового кризиса, но не гарантирует положительного ответа от банка (1).

Представители финансового учреждения могут предложить уменьшение платежа по кредиту (2), но это платная услуга. Срок внесения части долга отодвинется, но по итогу за счет дополнительной платы вырастет и период кредитования, и общая сумма обязательства.

Банк не отрицает существования у него вариантов поддержки заемщиков, попавших в финансовые неприятности, но оставляет эти меры для применения в конкретных ситуациях, используя индивидуальный подход.

Как быть, если нечем платить кредит «Тинькофф»

Большинство банков идут по пути высвобождения своего баланса от «нехороших» задолженностей — тех, по которым есть существенная просрочка и низкая вероятность возврата в полном размере.

«Тинькофф» — крупный банк, который может позволить себе и собственный отдел по работе с проблемными заемщиками, и продажу долгов коллекторским агентствам, но приоритет кредитная организация оставляет за первым вариантом. Длительное время по задолженностям перед «Тинькофф» работает внутренняя служба взыскания. Уступка прав требования коллекторам применяется банком не часто. Правила ставить процесс цессии «на поток» у банка нет.

При допущении просрочек по кредиту «Тинькофф» долг начинает расти как на дрожжах. По прошествии нескольких месяцев возможно взыскание через суд и передача задолженности в руки ФССП. Неплательщика ждет вялотекущая работа с наложением запретов на все и вся, но не гарантирующая банку быстрого и блестящего результата. Именно поэтому «Тинькофф» до последнего старается справляться с просроченными обязательствами собственными силами.

Коллекторам же банку продавать долги не выгодно из-за сильного дисконта, применяемого к такой продаже, поэтому профессиональным взыскателям достаются разве что совсем безнадежные задолженности. Для должника это ничего хорошего тоже не сулит — как коллекторские агентства выбивают долги, известно всем.

Если вы стали поневоле должником банка «Тинькофф» и не знаете, как рассчитаться, а параллельно растут и другие задолженности, не стоит отчаиваться — наш юрист не только окажет правовую поддержку, но и подробно расскажет о процедуре банкротства. Пройдя ее, вы полностью избавитесь ото всех кредитов и больше не будете должны банкам.

Источники

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.