Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Оглавление

Процент просрочки по кредиту: как его узнать и можно ли уменьшить

Оглавление

Когда мы оформляем кредит, то рассчитываем платить его в срок, а зачастую даже мечтаем погасить заранее. Но если ссуда взята на несколько лет, обстоятельства за долгое время могут измениться, и не раз. Вот почему при заключении договора важно обращать внимание не только на процентную ставку и переплату, но и на размер штрафа за просрочку кредита.

Неустойка за просрочку: финансовые методы «наказания» должника

Даже небольшое нарушение сроков внесения платежа по графику несет заемщику много неприятностей. Портится кредитная история, начинают поступать звонки с требованием оплаты. Но самое тяжелое из последствий — увеличение размера долга за счет начисления штрафов.

При этом процесс этот автоматический, а потому он «глух» к причинам: пени за просрочку кредита начнут рассчитываться с 00:01 новых суток, следующих за датой платежа, указанной в графике. И это независимо от того, является ли причиной банальная забывчивость, техническая ошибка или серьезные потрясения в жизни.

Что грозит за неуплату кредита: по закону и на практикеСтатья по теме

Единого размера неустойки нет — каждый банк может начислять ее в том размере, который считает нужным. Уточнить эту сумму или процент можно в кредитном договоре. Однако законодательство все же ограничивает максимальный размер штрафных санкций: до 20% годовых.

Можно попробовать договориться с банком, чтобы если не отменить, то хотя бы уменьшить размер начисленной неустойки. Благонадежным заемщикам сделать это проще: если с финансовой организацией у человека давнее сотрудничество, и ранее просрочки им не допускались, а причина — существенная и уже устранена, такому клиенту могут пойти навстречу.

И все же чаще всего банки не готовы уступать свое. Тем более, что их интересы в этом плане полностью защищены: и законодательно, и условиями договора. Получается, что самый верный способ не платить штрафы за просроченный кредит — вносить все платежи вовремя.

Если же сроки уже нарушены, снижение просроченных процентов условно возможно за счет:

- Прекращения их начисления. Это реализуется внесением требуемой суммы или оформлением кредитных каникул.

- Оспаривания их размеров. Для этого придется доказывать неправомерность действий финансовой организации в суде. И это сложнее — банки не выходят за рамки закона, дорожа своими репутацией и лицензией.

Неустойка, штраф, пеня: в чем разница

Понятие неустойки закреплено в ст. 330 ГК РФ. Согласно закону, ей признается сумма, которую придется заплатить кредитору при ненадлежащем исполнении договора. При этом банку не нужно доказывать, что он финансово пострадал от непунктуальности заемщика.

К нарушениям условий со стороны клиента в данном случае относятся несвоевременное внесение регулярного платежа и/или недостаточный размер оплаченной суммы.

Для закона обе ситуации равны — и в первом, и во втором случае банк имеет право начислить неустойку. И делает это.

В этой же статье ГК РФ упоминаются такие варианты неустойки, как штраф и пеня, но определений их не дается. Однако в сложившейся практике считается, что главное их отличие заключается в порядке начисления.

- Штрафом считается единичная выплата в фиксированной сумме. Чаще он начисляется за установление конкретного факта нарушения: например, 500 рублей за просрочку. При этом не существует ограничений в количестве и размере санкций — согласно условиям банка, штраф может начисляться ежемесячно до тех пор, пока долг не будет погашен, а размер его может постоянно расти: 1 000 рублей за первую задержку, 2 000 рублей за вторую и так далее.

- Пеня же наоборот, не фиксирована и начисляется в виде ежедневного процента. В этом ее «коварство»: с каждым новым днем она постепенно наращивает долг. В зависимости от метода и длительности расчета, пеня может увеличивать первоначальную сумму в несколько раз. Именно этот механизм и вынудил ЦБ РФ ввести ограничения на общий размер штрафных санкций по кредиту.

Банк может применять обе разновидности неустойки в одном договоре — запрета на это нет. Например, при выходе на просрочку заемщику начисляется штраф в фиксированном размере, а параллельно с этим сумма задолженности растет за счет пеней.

Все банки обязаны указывать в договоре размер и порядок начисления неустойки. Как бы вы ни были уверены в своих силах, ознакомиться с этой информацией лучше до заключения кредитного договора. И если размер штрафа будет указан в твердой сумме, то в части пеней стоит уточнить не только процент, но и то, от чего именно он берется.

А зависеть величина пеней может:

- От размера просроченного платежа. Этот вариант встречается чаще всего и кажется довольно безобидным. Например, пеня в 0,1% в день с суммы платежа в 10 тысяч рублей за месяц составит 300 рублей. Казалось бы, немного, но с каждым новым пропуском оплаты по графику цифра будет увеличиваться.

- От общего размера непогашенного остатка долга. В данном случае, размер пени может быть достаточно ощутимым. Например, если изначально кредит был взят на 250 тысяч рублей, погашено из которых пока только пятьдесят, те же 0,1% в день уже составят 6 тысяч рублей.

В части случаев процент неустойки может не быть зафиксирован конкретной цифрой. Тогда он будет рассчитываться по формуле на основе ставки рефинансирования: остаток основного долга умножается на 1/300, на размер действующей ключевой ставки и на количество дней просрочки. При этом учитывается тот процент, который был установлен ЦБ РФ на день неуплаты.

Законодательный контроль

До недавнего времени у финансовых организаций в части того, как посчитать просрочку по кредиту и сколько неустойки начислить, были практически развязаны руки. Однако за последние несколько лет был принят ряд поправок и дополнений к законам, регулирующим деятельность по предоставлению ссуд.

- Закреплено обязательство банков не только фиксировать размер неустойки и того, как она начисляется и рассчитывается, но и указывать эту информацию в определенном месте (двенадцатая строка индивидуальных условий кредитования, согласно статье 5 № 353-ФЗ и письму Центробанка от 8 июля 2021 года). При этом требовать от заемщика оплаты других штрафов, размещенных в иных частях договора, финансовая организация не вправе.

- Определены ограничения по размеру неустойки. В той же статье 5 закона о потребительском кредите прописано, что максимальный процент пени следующий:

- ставка в 20% годовых может быть применена в случае, если при выходе на просрочку обычный процент по кредиту продолжает начисляться;

- 0,1% в день (36,5% годовых) банк может начислять, если непоступивший платеж прекращает начисление основных процентов по кредиту.

Чаще всего банки выбирают первый вариант, ведь такая схема им гораздо выгоднее. С учетом средних ставок по потребительским кредитам в размере 15%–35%, добавить сверху еще 20% интереснее. Иначе дело обстоит с долгосрочными кредитами, например, ипотекой. Ставки там ниже, и финансовые организации часто предпочитают насчитывать максимальные пени за просрочку по ставке 0,1% в день.

- Обновлен порядок распределения внесенных платежей. Одним из неприятных моментов, по вине которого многим должникам было сложно расплатиться с долгами, было условие, что все вносимые для погашения задолженности суммы в первую очередь уходили на оплату неустойки. Это приводило к тому, что денег на погашение основной части долга снова не хватало, и образовывалась очередная просрочка.

Новый порядок также закреплен в статье 5 № 353-ФЗ. Теперь в первую очередь гасится задолженность, и только после — пени и штрафы.

Однако все улучшения в части контроля за работой финансовых организаций не избавят от оплаты неустойки. Процент просрочки по кредиту банка начнет капать с первого дня, и должник будет вынужден его заплатить.

Можно ли остановить начисление штрафов

Как уже было озвучено, лучшим вариантом будет вовсе не допускать просрочки, чтобы позже не платить штрафы банку. Однако если обстоятельства уже сложились таким образом, что сроки оплаты нарушены, стоит не прятаться, а предпринимать активные действия для исправления ситуации. И начать лучше с того, чтобы остановить начисление неустойки.

Переговоры с банком

Любая финансовая организация заинтересована в том, чтобы вернуть свои деньги. Именно поэтому большинство из них имеет специальные программы и услуги, призванные помочь заемщику в затруднительной ситуации:

- Платные опции. Они включают в себя одну или несколько услуг, благодаря которым пользователь кредита может изменить дату платежа (сдвинуть ее на более позднее время), получить отсрочку на один или несколько месяцев. Чаще такие программы включаются в момент оформления кредита, однако в некоторых банках их можно докупить позднее. Для активации опции не требуется собирать документы — достаточно обратиться в чат или на горячую линию. При этом штрафы за просрочку кредита начисляться не будут.

- Реструктуризация. Это изменение условий договора для уменьшения платежей или их полной приостановки. В отличие от платных опций, предоставлена реструктуризация может быть только в случае документально подтвержденных финансовых трудностей: при потере работы, серьезной болезни, наступлении инвалидности. Все банки имеют свои индивидуальные условия подобных программ и принимают решения отдельно по каждому обращению.

Несмотря на то, что подобные опции — оптимальный компромисс, не все финансовые организации готовы приостанавливать начисление штрафов за просрочку платежа по кредиту. Связано это с тем, что по сути должнику некуда деться — право на начисление неустойки у банков есть, а кредитные договоры подписываются гражданами осознанно. А значит можно копить пени и увеличивать долг, чтобы позже истребовать его в суде.

Кредитные каникулы

На текущий момент остановить начисление штрафов и получить отсрочку платежей можно на основании одного из трех законодательных актов:

- На срок до 6 месяцев по № 106-ФЗ при снижении дохода.

- Военнослужащим на все время участия в СВО плюс 30 дней, согласно № 377-ФЗ.

- Плательщикам ипотеки — максимум на полгода по № 76-ФЗ.

Оформить каникулы можно, если заемщик соответствует условиям конкретной программы. В случае финансовых трудностей главным из них является возможность предоставить подтверждающие документы. Участникам СВО и членам их семей бумаги принести можно позже.

Преимуществом кредитных каникул по закону является то, что при соответствии критериям банк обязан их предоставить вне зависимости от своего желания. Более того, если финансовая организация не примет решение в установленный законом срок, тайм-аут в платежах будет считаться одобренным автоматически.

Любая возможность «поставить кредит на паузу» и получить отсрочку — это способ уйти от начисления штрафов хотя бы на время. Важно воспользоваться им грамотно, и за предоставленный перерыв решить проблемы, которые привели к просрочке, и закрыть ее, пока наращивание долга за счет неустойки не возобновилось вновь.

Как списать пени и штрафы, и возможно ли это

Полностью «отбросить» начисленную неустойку невозможно. Банки насчитывают ее на законных основаниях, а значит, и поводов оспорить ее не имеется. Однако снизить накопленную за счет штрафов и пеней сумму можно в следующих ситуациях:

- Несмотря на все поправки к законам и строгость регулятора, некоторые финансовые организации (чаще микрокредитные или небольшие) продолжают увеличивать размер неустойки дополнительными штрафными санкциями. Они, как правило, выходят за рамки установленных лимитов или скрыты в дополнительных комиссиях. Если в вашем договоре нашлись такие — эту часть пеней можно оспорить.

- Гораздо реже, но случаются технические ошибки при расчете размеров штрафов. Например, санкцию начислили дважды или расчет штрафа не был остановлен вовремя. Эти некорректно начисленные суммы также можно оспаривать.

- Платеж может не поступить вовремя не по вине заемщика. Например, если не работало программное обеспечение банка, либо деньги потерялись в процессе перевода. Чаще это короткая просрочка, но и ее тоже можно опротестовать. Такое право дает ст. 404 ГК РФ.

- Оспорить неустойку можно и в случае, если удастся доказать, что заемщик о долге не знал. Чаще всего подобная ситуация возникает при неправильном досрочном погашении: деньги постепенно списываются весь остаток срока, а в конце их не хватает, и банк начисляет штрафы.

- Требовать уменьшения размера неустойки можно также в случае, если ее объем превышает последствия нарушения обязательства о своевременной оплате. Это право закреплено ст. 333 ГК РФ.

Но сначала необходимо обратиться в саму финансовую организацию. Во-первых, указание на некорректный рассчет или нарушение зачастую приводит к решению вопроса без доведения до суда. Во-вторых, даже если банк откажет, это будет дополнительным аргументом в вашу пользу впоследствии.

Как отменить решение суда по кредиту?Статья по теме

Не стоит обращаться к сотрудникам банка в чате. Правильнее будет подать официальную жалобу, оформив ее на бумаге и передав непосредственно в офис с отметкой о получении или отправив заказным письмом с уведомлением — даже если вы не получите ответа, на руках у вас останется подтверждение обращения с датой.

В случае отказа или бездействия банка, если оспариваемые суммы укладываются в сумму до 500 тысяч рублей, можно обратиться к финансовому омбудсмену. Задача уполномоченного состоит как раз в том, чтобы разрешать споры между заемщиком и кредитной организацией, не доводя их до суда. Обратиться к посреднику можно, заполнив специальную форму на сайте Госуслуг или прямо через сайт омбудсмена.

Если же сумма выше, или финансовый уполномоченный не в силах помочь, добиваться снижения начисленных штрафов придется в суде. В зависимости от того, при каких обстоятельствах вы обращаетесь к такому варианту разрешения споров, схема взаимодействия может отличаться.

- Обратиться с иском самостоятельно.

В данном случае заемщик выступает в качестве истца, а банк — ответчика. Однако стоит помнить, что решение суда в пользу уменьшения размера неустойки — это право, а не обязанность. Доказывать и приводить подтвержденные документально аргументы — задача должника.

В зависимости от того, на каких основаниях вы требуете пересмотра начисленных штрафов, необходимо доказать правомерность своих претензий. Позаботьтесь об этом заблаговременно, собрав необходимые справки, договоры, а также пункты законодательства, на которые вы опираетесь.

- Ходатайствовать об уменьшении размера неустойки.

Эта ситуация актуальна, когда просрочка достаточно длительная, и финансовая организация сама подала на вас иск в суд о востребовании средств. Но и в этом случае свое ходатайство будет необходимо обосновать.

Что можно предоставить, чтобы склонить суд в свою сторону:

- Подтверждение того, что вы не смогли платить не по своей вине. Например, справки о снижении доходов или документы, свидетельствующие о потере работы. При этом важно продемонстрировать, что вы не сидели сложа руки и предпринимали все возможное, чтобы ситуацию исправить: искали работу, лечились и так далее.

- Собственный расчет штрафов в соответствии с требованиями законодательства. Отметьте в нем несостыковки, неучтенные платежи и нарушения в размере неустойки.

- Копию кредитного договора с отметками, указывающими на нарушения со стороны банка.

- Платежные документы, подтверждающие внесение средств в установленные сроки.

- Отказы банка в реструктуризации и пересмотре размера неустойки. Это покажет, что вы пытались решить проблему мирным путем и вообще были готовы платить с небольшими изменениями в графике, но банк не пошел вам навстречу.

В любом случае, суд — долгое и непростое дело, в котором банки более опытны, чем вы. Обращаться к подобному решению лучше с помощью профессионального юриста. И, увы, быть готовым к тому, что результат окажется не в вашу пользу несмотря ни на что. Такой исход возможен.

Как не допустить начисления штрафов по кредиту

Полностью оспорить неустойку не получится — максимум возможно добиться уменьшения ее размеров. Чтобы не тратить время на суды и разбирательства, лучше не допускать выхода на просрочку вовсе.

Как это сделать:

- Строго следовать датам ежемесячных платежей по графику. Если у вас что-то изменилось, или дата изначально неудобна, обратитесь в банк за ее переносом. Если такой возможности нет, внести новый платеж сразу за прошедшим, чтобы таким образом обеспечить себе удобные сроки оплаты.

- Отдавать предпочтение «быстрым» способам внесения средств. Чаще это оплата в кассе банка или перевод на счет в приложении. Не стоит пользоваться длительными вариантами: почтой России, системами переводов или сторонними финансовыми организациями. Так платежи «застревают» и теряются чаще всего.

- Не тянуть до последнего. Часто заемщики вносят суммы в самый последний день, и в случае любого технического сбоя или неполадки на ровном месте выходят на просрочку и вынуждены оплачивать штрафы. Вносите деньги пораньше.

- Действовать «на опережение». Если вы четко понимаете, что в грядущем месяце средства внести не сможете, начните переговоры с банком заранее. Так у вас будет больше шансов договориться или найти решение проблемы до того, как вы выйдете на просрочку и начнете переплачивать за счет пеней.

Неустойки по кредитам наращивают долг, и отдавать его становится сложнее с каждым днем. Оспорить размеры штрафов теоретически можно, но только при наличии серьезных оснований и чаще всего уже в суде. Но даже в этом случае гарантий нет.

Поэтому более удачным решением будет не доводить дело до финансовых санкций от банка. Решайте вопрос заранее: оформите рефинансирование, воспользуйтесь каникулами по закону или запросите реструктуризацию. Главное — найти выход до того, как ситуация начнет принимать неприятный поворот.

Если же вариантов договориться с финансовой организацией нет, а задолженность копится, и погашать эти суммы вы уже не в состоянии, избавиться от неподъемных долгов поможет процедура банкротства. Это единственный законный способ списать все денежные обязательства вместе с просрочками и штрафами.

Оставьте заявку на звонок нашего юриста — он подробно проконсультирует вас по всем этапам процесса и поможет успешно пройти через процедуру, чтобы вы могли избавиться от долгов по ее окончании.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

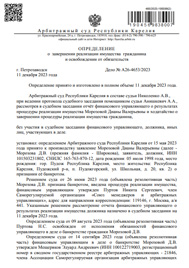

А26-4653/2023

Было долга - 921 671 руб.

г. Петрозаводск

Завершено:

11.12.2023

Этапы:

29.04.2023

Поступило в работу

05.05.2023

Подача заявления

15.05.2023

Признан банкротом

Списано долга:

921 671 руб.

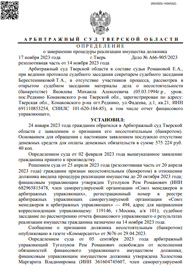

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.