Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Кредит или кредитная карта: что выгоднее оформить

В момент, когда требуется привлечь заемные денежные средства, мы чаще всего подразумеваем старый добрый кредит. И неохотно соглашаемся, а порой и отказываемся, если вместо этого финансового продукта банк предлагает только кредитную карту. Вместе с тем, у каждой из этих форм кредитования есть свои плюсы и минусы. Что выгоднее: кредит или кредитная карта — разберемся в этом материале.

Привычный кредит или пластик?

По своей сути оба продукта подразумевают использование средств банка. Разница в форме: получить деньги разом и гасить позже, или пользоваться суммами в рамках лимита по карте. Но это далеко не все отличия.

Большинство банков предлагают разные виды кредитов. Чтобы понимать, какой кредитный продукт подойдет именно вам, необходимо знать целевое назначение и преимущества каждого из них:

- Кредит наличными или потребительский кредит.

Относится к нецелевым. Это значит, что полученные средства могут быть потрачены на что угодно. Это достаточно удобно, тем более что сегодня суммы по такому виду кредита можно получить достаточно большие — даже на несколько миллионов рублей.

- Ипотека.

Такой вид кредита может даже не подразумевать получение денег на руки заемщиком. Этот кредит относится к целевым и залоговым, поэтому (помимо проверки самого потенциального клиента) подразумевает и сбор документов по приобретаемой собственности.

Кроме этого, обязательными является страхование имущества. Процедура необходима для снижения рисков банка. Бесспорно, ипотека — самый трудный и длительный в части сроков оформления кредит. Но и суммы по нему максимальные, и могут составлять несколько десятков (и даже сотен) миллионов рублей.

- Автокредит, кредиты под залог.

И то, и другое тоже относится к специальным программам банков. Наличие имущества, которое заемщик может оставить в залог, значительно снижает риски невозврата денег. Поэтому финансовые организации часто идут навстречу таким клиентам и предлагают более выгодные процентные ставки и большие суммы.

- Кредиты с поручительством и/или созаемщиками.

Как и в случае с залогом, такие программы для банка безопаснее с точки зрения невозврата — если деньги по какой-то причине не сможет вернуть основной заемщик, существует «подстраховка» в виде созаемщика или поручителя, которые также берут на себя ответственность за этот кредит. Соответственно, суммы и ставки в таких программах тоже могут быть предложены более интересные.

В чем плюсы и минусы кредитной карты для ее держателяСтатья по теме

Размер суммы — именно это является основным плюсом в выборе кредита. Даже если нет возможности предоставить залог или дополнительных ответственных лиц, денег все равно можно получить на более крупную сумму, чем в случае с картой.

Вторым преимуществом этого продукта являются ставки. Как бы они ни менялись на фоне общей финансовой политики, они всегда остаются на 5–10 пунктов ниже «карточных». К тому же, в части кредитов существуют программы государственной поддержки (например, для военных, для малоимущих, для молодых семей), благодаря которым можно снизить процент еще больше.

Но и минусы у кредитов тоже есть. Чтобы оформить заем в банке, тем более на крупную сумму, потребуется собрать пакет документов. В зависимости от вида кредита, он может оказаться достаточно объемным. На все это понадобится время, как и на рассмотрение самой заявки. И даже исчерпывающий пакет документации не дает никаких гарантий одобрения.

Кредитные карты отличаются в основном условиями. Есть те, которые больше направлены на льготный период. Их основное преимущество в возможности не платить проценты за покупку в течение долгого времени. По некоторым предложениям — вплоть до года.

Другие карты могут иметь более короткий грейс-период, однако при этом обладают рядом преимуществ в виде кэшбэка и бонусов за покупки. При использовании это поможет не только сэкономить на тратах, но и вернуть небольшую часть средств в виде скидок и специальных предложений. И даже «живыми» деньгами.

К тому же, кредитка — гораздо более доступный и простой по оформлению вариант. Получить доступ к заемным средствам можно даже по паспорту и в течение нескольких часов. Больше времени может потребоваться только на оформление именной карты.

Но чем кредитка отличается от кредита в худшую сторону, так это ограниченными суммами. В предложениях многих банков этот финансовый инструмент позволяет получить в распоряжение денежные средства до миллиона рублей. Средние лимиты еще ниже и, как правило, составляют 300–500 тысяч.

Высокие процентные ставки и плата за обслуживание также добавляют минусов кредитным картам. А запутанные условия вообще могут привести к просрочкам и долгам.

Как выбрать между кредитом и картой

Однозначного ответа, обращаться к заемным средствам с помощью кредита или пластика, не существует. Все зависит от того, для чего именно требуются деньги. Но что точно необходимо для правильного принятия решения, так это ясно понимать, как отличаются эти продукты по важным параметрам.

Доступные суммы

Даже кредиты наличными предоставляют гораздо большие возможностей, чем кредитные карточки. С одной стороны, сумма ссуды напрямую зависит от платежеспособности самого клиента. Здесь важную роль играет кредитная нагрузка: чем меньше остается свободных средств после погашения всех обязательств, тем ниже шанс получить много денег.

Но и сам банк имеет свои собственные лимиты по каждому из финансовых продуктов. Речь идет о той сумме, больше которой кредитор предоставить на этих условиях не готов. Лимиты определяются на основе кредитной политики банка.

И причина тут вовсе не в «капризности» выбранного банка. Дело в том, что по каждой сумме предоставленных в пользование денежных средств финансовая организация обязана сформировать резервы на случай невозврата. И чем выше риск, тем их размер больше. При этом использовать резервы запрещено — банк вынужден «заморозить» эти суммы на специальных счетах и теряет возможность получать с них прибыль.

Карты — рисковый продукт, поэтому суммы по ним ниже прочих форм предоставления кредита.

Получается, что даже обладая высокой платежеспособностью, заемщик при выборе кредитки ограничен в сумме со стороны банка. Это может быть очень важно в случае с крупными покупками. Отчасти поэтому (но не только) для покупки недвижимости или авто однозначно подойдет кредит.

Стоимость кредита

В первую очередь, речь идет о так называемой «полной стоимости кредита», определенной статьей 6 закона № 353-ФЗ. Эта цифра рассчитывается, как сумма всех издержек, от которых зависят условия предоставления займа. Сюда входят проценты по кредиту, а с 21 января 2024 года — и суммы страхования (1).

По этому показателю тоже выигрывают кредиты. Опять же из-за того, что они несут в себе меньше риска, ставки по ним значительно ниже, чем по кредиткам. Даже при обычном кредите наличными переплата составит от 10% до 30%; в случае же с картами процент может доходить до 70%.

Помимо этого, к полной стоимости кредита добавляется и плата за выпуск и обслуживание карты. У большинства кредиток такие комиссии или есть, или являются условно-бесплатными: они отменяются в случае выполнения ряда условий, не всегда удобных заемщику.

Срок и размер платежа

А вот по этому параметру кредитная карта может оказаться лучше кредита:

- Во-первых, благодаря наличию у нее льготного периода (он еще называется грейс или беспроцентный период).

- Во-вторых, расчеты по кредитке производятся только после начала осуществления расходов по ней.

На сегодняшний момент опция грейс-периода имеется практически у всех кредиток, разница лишь в сроке. При правильном использовании деньги с карты можно тратить без лишних переплат.

Однако важно учитывать особенности предоставления льготного периода. Каким бы длительным он ни был, это не говорит о том, что платить не придется. Плюс важно правильно рассчитать собственные силы: погасить долг необходимо в короткий срок. Для крупных трат этот вариант не подойдет.

К тому же, не все платежи можно включить в беспроцентное предложение. Чаще всего сюда не входят переводы и снятие наличных. Если расплатиться с помощью карты не получится, на обналиченную сумму будет начислен высокий процент за весь период использования.

Вторым преимуществом пластика в части платежей является то, что, в отличие от кредита, заемщик начинает вносить их только в случае совершения трат, а не с момента получения карты. С кредитом история иная — первый платеж придется погасить уже через месяц, даже если деньги еще не потрачены.

С другой стороны, имея кредит, легче планировать свои финансы. Платеж здесь постоянный и зафиксирован в договоре. При аннуитетных платежах измениться сумма не может, да и дата погашения стабильно одна и та же.

Гибкость

С кредиткой управлять своей задолженностью гораздо проще. При кратковременных трудностях допустимо внести только минимальный платеж, восстановив лимит, например, в следующем месяце.

С кредитом же подобное невозможно — для снижения суммы платежа придется отдельно оформлять реструктуризацию. А значит, учитывать новые нюансы:

- для одобрения реструктуризации понадобится доказать наличие финансовых проблем — снова потребуется собирать бумаги;

- даже в случае положительного решения это ведет к изменению условий договора — продлению его срока и росту переплаты.

С точки зрения гибкости карта выгодна еще и тем, что в ее случае легко досрочно погасить лимит в любой момент. Для этого не требуется обращаться в банк и писать заявления на списание и закрытие счета, как в случае с кредитом. Вы просто вносите необходимую сумму.

Сюда же можно добавить возобновляемость лимита. При необходимости погашенную часть можно снова использовать без повторного оформления заявки. Кредит же просто гасится — снять деньги, внесенные ранее, невозможно. Если понадобятся еще средства, придется оформлять новый кредитный продукт — других вариантов нет.

Дополнительные преимущества

Речь идет о кэшбэке и бонусах. Этот параметр вообще отсутствует у кредита и является «фишкой» именно карт. Многие кредитки, помимо самих денег и льготного периода, предлагают своим держателям ряд дополнительных привилегий. Список их может быть разным, от скидок у партнеров до бесплатного пользования бизнес-залом в аэропорту.

Кроме того, кэшбэк может даже позволить вернуть часть потраченных средств. Проценты, как правило, небольшие, от 1% до 10%. Но это все равно приятный бонус, которого кредит вам никогда не предложит.

Оформление и доступность

Кредитная политика в части пластика у всех банков гораздо мягче, чем у кредитов. Даже для потребительской ссуды потребуется не только предоставить паспорт, но и документально подтвердить свою платежеспособность. Это не всегда удобно и возможно: заемщик может работать с небольшим окладом и бонусами, которые финансовые организации часто не берут в расчет.

Отдельные сложности с подтверждением дохода возникают у самозанятых и индивидуальных предпринимателей. Они не могут предоставить справки 2-НДФЛ или по форме банка. А выписки из личного кабинета налогоплательщика до сих пор не всегда принимаются кредиторами всерьез.

Для оформления кредитной карты такие документы могут потребоваться только в случае больших лимитов. Суммы до 100–150 тысяч зачастую одобряются по одному лишь паспорту.

Помимо этого, пластик доступен даже тем заемщикам, которые ранее в своей истории допускали просрочки. Конечно, речь не идет о длительных периодах неуплаты и тем более судебных взысканий. Но на небольшие задержки банки вполне могут закрыть глаза. В случае с кредитом отношение к просрочкам гораздо строже.

Еще один важный параметр, который необходимо упомянуть, это безопасность. Носить с собой большую сумму денег — не самое комфортное решение. Кредитка подобных проблем не имеет. Даже в случае утери ее можно быстро заблокировать через профиль в мобильном приложении.

Карта или кредит: что и в какой ситуации выбрать

При выборе кредитного продукта следует в первую очередь ориентироваться на собственные цели (т.е. зачем вам вообще понадобилось занимать деньги у банка).

Для крупных покупок однозначно выгоднее кредит — и за счет предоставления более солидных сумм, и благодаря низким — по сравнению с картами — процентам. Мелкие покупки лучше оплачивать с карты. К тому же по кредитке есть возможность постепенно перекрыть эти расходы в короткие сроки, уложившись тем самым в грейс-период.

С другой стороны, важно всегда сравнивать все условия. Предложения банков очень разнятся, и для не очень крупных покупок порой даже карта может оказаться дешевле, чем дорогой потребительский кредит.

Есть ряд ситуаций, для которых ссуда наличными является более удобным и выгодным, а порой и единственным инструментом. Преимущества кредита становятся очевиднее при следующих обстоятельствах:

- Крупные приобретения, сумма которых выше, чем возможный лимит по карте. Здесь все ясно: невозможно купить то, что стоит больше денег, чем у тебя есть.

- Целевые покупки: ремонт, автомобиль, строительство, недвижимость. Здесь важна не только сумма — стоимость может укладываться в предоставляемые по кредитке лимиты. Однако большинство банков предлагает для этого специальные программы со сниженной ставкой, что позволит значительно уменьшить затраты. Нельзя сбрасывать со счетов то обстоятельство, что проценты по кредитной карте существенно превышают переплаты по кредиту.

- Низкая платежеспособность. Если у вас нет возможности закрыть потраченный лимит в течение грейс-периода, лучше выбрать кредит. С картой вы выйдете на проценты, которые будут значительно выше.

- Вы пользуетесь наличными расчетами. Даже частичная необходимость производить выплаты наличкой может дорого обойтись именно в случае с картой. Банкам невыгодно снятие средств, и в большинстве случаев эта операция будет сопряжена с высокими комиссиями и процентами.

- У заемщика низкая финансовая дисциплина. Если человек склонен к импульсивным покупкам и бездумным тратам, лучше использовать обычный кредит. Карты могут привести такого клиента к «вычерпыванию» лимита и, как следствие, большим переплатам и долгам.

Но и в части кредитных карт есть ситуации, когда выгоднее пользоваться именно ими:

- Небольшие покупки, например, бытовой техники, лучше осуществлять с кредитных карт. Более того, лучше подобрать карту с рассрочкой — так вы сможете не потерять свои деньги на процентах и переплатах.

- Для улучшения кредитной истории. Когда нет возможности получить кредит, люди пытаются поправить свое финансовое досье с помощью небольших займов. Но проценты по ним не менее высоки, а возможности — уже. В таком случае ответ, что лучше, кредитная карта или микрозаем, однозначно на стороне пластика. Оформив небольшой лимит и погашая его в срок, вы постепенно выправите ситуацию и сможете снова доказать свою платежеспособность.

- Для регулярных небольших трат. Грамотное и аккуратное использование кредитки может не только помочь сэкономить или «дотянуть» до зарплаты, но и заработать на этом. Например, можно перенести на кредитку часть бытовых трат и возвращать небольшой процент этих расходов в форме кэшбэка.

- Если удобнее гасить без графика. Например, при получении доходов еженедельно. В случае с кредитом придется либо подкапливать деньги, либо постоянно оформлять досрочное погашение. Оба варианта могут быть неудобными. Кредитка в этом плане дает своему держателю больше свободы.

- Требуется резерв на непредвиденные расходы. Например, неплохим решением может стать оформление кредитной карты перед отпуском. Если что-то случится или срочно понадобятся деньги, ею можно будет воспользоваться.

Однако стоит помнить, что кредитная карта — специфический продукт. В условиях льготного периода очень легко запутаться. Да и использовать ее как подушку безопасности может быть чревато — не рассчитав свои силы легко не только не поправить ситуацию, но и усугубить ее.

Кредитные карты не стоит заводить тем, кому сложно устоять от постоянных незапланированных трат. Пластик дарит ощущение «бесплатности» заемных денег, легкости погашения, а также снижает контроль своих финансов. Все это может привести к тому, что вместо выгоды и преимуществ заемщик только обрастет долгами и еще больше застрянет в кредитном «болоте».

Как не платить кредит законноСтатья по теме

Что выгоднее: кредит или кредитная карта — вопрос индивидуальный. На него нельзя ответить, просто сравнив эти продукты между собой. В первую очередь, самому человеку важно понять, для чего конкретно ему нужны средства.

Затем нужно не лениться и изучить предложения различных банков. Программ кредитования очень много, и по каждой из них условия могут сильно разниться. Даже кредит может оказаться почти таким же дорогим, как и карта. При этом важно не просто слепо доверять рекламным обещаниям, а досконально изучить полные условия и тарифы. В некоторых случаях можно обратиться к кредитным юристам, которые детально изучат нюансы и помогут определиться с выбором.

Не лишним будет проанализировать потенциальные риски: снижение доходов и даже их полную потерю. Если такая перспектива вполне реальна, лучше воспользоваться картой и погасить долг в короткие сроки. А возможно даже вовсе отказаться от покупки.

Финальным шагом следует оценить собственные силы и просчитать, сколько вы сможете платить с учетом текущих доходов и расходов, и как изменится ситуация, если к нагрузке добавится еще одна ссуда.

Но если вы уже попали в сложную финансовую ситуацию, завязли в долгах и надеетесь поправить положение с помощью дополнительных кредитных средств — сто раз подумайте. Такой «выход» практически всегда приводит лишь к увеличению нагрузки — долги могут стать неподъемными, а то и вовсе превысить уровень дохода. Сегодня граждане вправе списать все задолженности перед банками — реализовать это поможет процедура банкротства физических лиц.

Хотите узнать больше о законном списании долгов? Свяжитесь с нами — мы не только ответим на ваши вопросы, но и проанализируем финансовую ситуацию и расскажем, какие из ваших долгов могут списать в арбитражном суде, и есть ли риски для имущества. Оставьте заявку — первая консультация будет для вас бесплатной!

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А66-16109/2022

Было долга - 1 732 484 руб.

г. Тверь

Завершено:

11.03.2024

Этапы:

14.11.2022

Поступило в работу

21.11.2022

Подача заявления

24.11.2022

Признан банкротом

Списано долга:

1 732 484 руб.

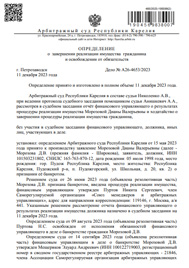

А26-4653/2023

Было долга - 921 671 руб.

г. Петрозаводск

Завершено:

11.12.2023

Этапы:

29.04.2023

Поступило в работу

05.05.2023

Подача заявления

15.05.2023

Признан банкротом

Списано долга:

921 671 руб.