Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Оглавление

- Факторы, снижающие ставку при оформлении договора займа

- Кредитные карты: специфика выбора

- Реально ли заставить банк снизить проценты?

- При каких схемах выплат банк снижает проценты по кредиту

- Стоит ли просить банк снизить процент по действующему кредиту?

- В каких случаях стоит подавать заявку на снижение ставки по кредиту

- Реструктуризация или рефинансирование: как сделать выбор?

- Любой ли кредит можно погасить досрочно?

- Как семье с детьми быстрее закрыть ипотеку

Азбука заемщика: выгоднее уменьшать срок кредита или размер платежа?

Оглавление

- Факторы, снижающие ставку при оформлении договора займа

- Кредитные карты: специфика выбора

- Реально ли заставить банк снизить проценты?

- При каких схемах выплат банк снижает проценты по кредиту

- Стоит ли просить банк снизить процент по действующему кредиту?

- В каких случаях стоит подавать заявку на снижение ставки по кредиту

- Реструктуризация или рефинансирование: как сделать выбор?

- Любой ли кредит можно погасить досрочно?

- Как семье с детьми быстрее закрыть ипотеку

Вряд ли найдется человек, который не размышлял бы над тем, как купить необходимое в долг, но заплатить банку как можно меньше процентов и быстрее избавиться от долговой нагрузки. В особенности ответ на этот вопрос волнует, конечно же, плательщиков ипотеки и автокредитов. Но и по ссудам других типов, выданным на большие суммы, экономия может оказаться существенной.

Очевидный выход: платить досрочно. Но тогда как уменьшить платеж по кредиту, чтобы достичь максимальной эффективности?

При неправильном подходе к досрочному погашению экономия сведется к нулю. Поэтому важно понимать, что выгоднее: уменьшать срок или платеж.

Существуют и другие способы снижения размера долга — через рефинансирование или реструктуризацию.

Также не стоит упускать шанс уменьшить стоимость кредита непосредственно в момент его оформления, а затем уже прибегнуть к другим мерам для достижения максимальной выгоды. Об искусстве экономить, беря в долг, — в материале этой статьи.

прямо сейчас через WhatsApp

Факторы, снижающие ставку при оформлении договора займа

Сейчас многие россияне ищут выгодные кредитные предложения в интернете. Через сайт-агрегатор можно дистанционно, не тратя много времени на поиски:

- сравнить условия у разных банков;

- выбрать подходящие варианты;

- и даже отправить заявки.

Естественно, одним из ключевых пунктов поисковых запросов являются проценты. И здесь «зарыт» первый секрет кредитования. Редко какое кредитное учреждение предлагает фиксированную ставку. Обычно потенциальным заемщикам показывают «вилку» — минимальную и максимальную величины, иногда же — только самое низкое и привлекательное значение.

Но займы по заветной минимальной ставке получают единицы. Важно выяснить, какой будет процент персонально для вас. Какие-то детали можно понять, используя кредитный калькулятор сайта, но перед подписанием договора стоит попросить специалиста банка рассчитать эффективную ставку по кредиту.

Там же, в поисковике, есть и другие фильтры. Например, при подборе потребительских кредитов, можно выбрать опции:

- без справок;

- без поручителей;

- с любой кредитной историей;

- без залога.

Предложения по ипотеке или кредитным картам также бывают «без подтверждения дохода». Для покупки недвижимости или автотранспортного средства важна величина первоначального взноса, но можно найти варианты и вовсе без него.

Однако стоит воспользоваться такими фильтрами, и количество предложений сразу уменьшится, а ставки станут выше. Неподготовленный заемщик наверняка потеряет голову от разнообразия критериев, не говоря уже о последующих попытках понять, что выгоднее: уменьшать срок кредита или размер платежа.

Тем, кто хочет получить значительную сумму на привлекательных условиях, придется:

- Заранее позаботиться о наличии и чистоте своего финансового досье, которое банк обязательно проверит через БКИБКИ — Бюро кредитных историй.

- Запастись пачкой документов, подтверждающих наличие постоянной работы и платежеспособность.

- Другой путь: предоставить залог (автомобиль или какую-либо недвижимость).

- При этом человеку лучше не иметь большой кредитной нагрузки.

- А если она уже есть, придется найти поручителей/созаемщиков, на которых (в случае, если основной заемщик «сольется») банк переложит ответственность за погашение кредита.

Любой из вариантов или их комбинация позволит кредитору уменьшить риски, а значит, снизить процент по кредиту на этапе выдачи.

Частые вопросы

Есть распространенное мнение: брать кредиты надо в организации, где клиент обслуживается, то есть уже имеет кредитку, зарплатный или бизнес-счет, или же успешный опыт возврата заемных средств. К знакомым и надежным заявителям кредитные организации нередко относятся лояльнее, чем к людям «с улицы», это действительно может быть выгодно. Но срабатывает такая тактика только с банками, предлагающими диапазон ставок, а не фиксированный процент.

Все зависит от вида кредита. «Короткие» потребительские кредиты сроком до 1 года банки выдают по более высоким ставкам, чтобы успеть на них заработать.

В ипотеке зависимость бывает обратной: банкиры объясняют это тем, что невозможно заранее просчитать, какой будет платежеспособность клиента, а также и стоимость привлечения денег банка даже через 5 лет, не говоря уже про 25-30.

Кредитные карты: специфика выбора

Для того, чтобы гарантированно уменьшить платеж по кредитной карте, придется предварительно убедиться еще и в выгодности остальных условий, изучив тарифы банка.

Например, Сбербанк при оформлении кредитной Сберкарты (1) устанавливает единые условия для заемщиков, в то время как Альфа-Банк по пластику «Год без %» (2) обещает значительный разброс критериев.

Так, если заемщик не планирует выходить за рамки грейс-периода, то его в большей степени интересует максимальная длина льгот, чем проценты по займу, плюс величина минимального ежемесячного платежа.

А для клиентов, которые снимают с кредитки наличные или переводят деньги, важны:

- тарифы (проценты и комиссии) на такие операции;

- и условие, что в конкретном банке они попадают под действие беспроцентного периода.

Что до пересмотра условий, то обычно банк со временем увеличивает кредитный лимит, но тарифы не меняет.

прямо сейчас через Telegram

Реально ли заставить банк снизить проценты?

Встречается вариант, при котором требование заемщика о снижении тарифов банк проигнорировать не сможет. Но чтобы разобраться в нюансах, придется изучить, как устроен заем в банках и микрофинансовых организациях.

Итак, в него обязательно включены:

- тело кредита (займа), еще его называют «основное тело» или «основной долг»;

- проценты по установленной в договоре ставке или ставкам.

Также при выдаче ссуд на большие суммы, клиенту, по условиям банка, придется оплатить:

- ежегодное страхование жизни — при оформлении ипотеки и при автокредитовании;

- иногда — страховку в пользу банка (к примеру, при потребительском кредитовании) на случай невыплаты долга;

- платежи третьим лицам, например — оценщику;

- стоимость оформления закладной по ипотеке или автокредиту;

- различные комиссии, включая платеж за выдачу займа;

- определенную сумму за открытие и/или ведение счета;

- оплату за выпуск и обслуживание пластикового носителя — карты;

- бывает, что банки закладывают в договор даже стоимость услуг нотариуса.

Тело долга, плюс все указанные в договоре обязательства, плюс проценты, начисленные на всю сумму, равны полной стоимости кредита (ПСК).

В ПСК входят исключительно платежи, которые влияют на величину кредита, и только если они:

- обязательны для его получения на определенных условиях (например, наличие страховки снижает ставку с 13% до 9%);

- их значения известны на момент подписания договора между банком и клиентом.

Наличие этого показателя в договоре обязательно, согласно № 353-ФЗ «О потребительском кредите». В ПСК не входят обязательные услуги, которые прописаны в самом законе — такие, как страхование залогового имущества.

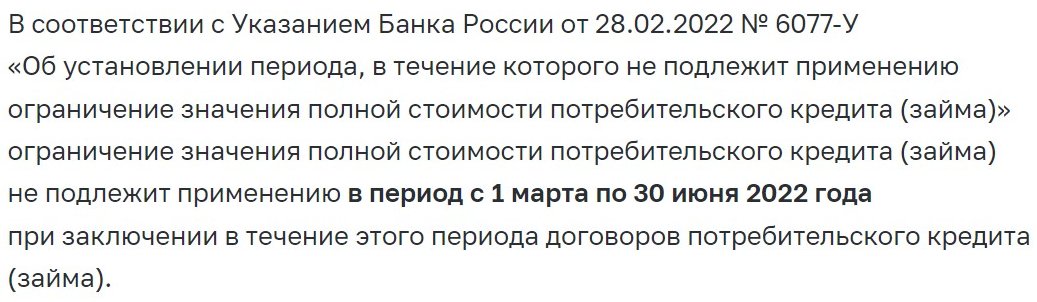

С 2013 года регулятор пересматривает значения ежеквартально, устанавливая их по каждому виду кредита. Так, до июля 2022 года было законодательно прописано, что зафиксированное в кредитном соглашении значение ПСК для потребительских кредитов не может превышать среднерыночный показатель, установленный Банком России (3), больше чем на треть.

Вооружившись договором (желательно при помощи кредитного юриста), можно:

- Выяснить, не было ли допущено нарушений при его оформлении в плане расчета ПСК.

- Узнать, не включены ли в обязательные платежи банка лишние услуги.

Если такие отклонения обнаружены, требуйте законно уменьшить сумму займа — вначале в банке, а при необходимости — защищая свои интересы в суде. Если факт нарушения будет доказан, экономия окажется значительной.

Почему так важна помощь кредитного консультанта? В некоторые кризисные периоды норма может временно отменяться. Например, так было в 2022 году, после начала СВО на Украине.

С другой стороны, с 3 июля текущего года вступил в силу федеральный закон № 329-ФЗ., который внес изменения в законодательство о потребительском кредитовании. Помимо всего прочего, как указывает ЦБ РФ, теперь ограничение переплаты относительно ПСК распространяется также на выдаваемую с этой даты ипотеку (4).

Да, такое случается. В частности, Сбербанк в длительный период падения ключевой ставки (с 2018 по 2021 год), а вместе с ней — и тарифов на выдачу ипотеки, ежегодно пересматривал условия по займам, выданным ранее под более высокие проценты. Но это не было правилом, распространявшимся на всех клиентов.

Поскольку объяснять свои действия кредитор не обязан, остается только предполагать, в чем причина. Вполне вероятно, что решение было связано со снижением ПСК.

При каких схемах выплат банк снижает проценты по кредиту

В некоторых случаях обязательство снизить платеж в том или ином виде уже заложено в договоре с кредитором.

Если кредит с плавающей ставкой

При таких условиях процент не зафиксирован в документе и меняется каждый месяц, в соответствии с прописанной формулой. Чаще всего показатель для ипотеки в рублях привязан к ставке на межбанковском рынке — MosPrime (Moscow Prime Offered Rate) — и плюс к тому банк устанавливает фиксированную ставку.

Если в экономике дела идут хорошо, заемщик может оказаться в серьезном выигрыше по сравнению с теми, кто в аналогичный период взял ипотеку по фиксированной ставке. Но в кризисной ситуации первой половины 2022 года фортуна, как говорится, отвернулась от таких ипотечников. Это риски, которые добровольно принимает на себя заемщик, как это бывало и в случае с валютной ипотекой.

Возможность снизить проценты иногда фигурирует в договоре

Банки порой прописывают подобные условия в кредитном соглашении. Например, когда после внесения клиентом нескольких ежемесячных платежей по потребительскому кредиту, проценты «опускаются» до указанного уровня.

Что такое потребительский кредитСтатья по теме

Но не спешим радоваться. Вероятнее всего, сверившись с графиком, заемщик обнаружит, что щедрость банка не распространялась на первые месяцы, то есть в период внесения основной переплаты в пользу банка.

К примеру, у Почта Банка в договоре банковской рассрочки (оформленном в магазине через продавца или кассира при покупке товаров), могут быть «зашиты» две ставки. Одна — сверхвысокая, действует в первые месяцы «жизни ссуды», и за счет нее клиент быстро выплачивает львиную долю процентов. Затем ставка снижается до рыночной.

При этом в договоре может содержаться и положение, согласно которому заемщик не имеет права погасить кредит полностью досрочно до наступления первого платежа. С таким ограничением кредитор сможет заработать даже на «ловчиле», решившем через механизм рассрочки «кинуть» банк на проценты и тем самым снизить стоимость приобретаемого имущества.

Важно понимать: такое условие не означает снижения стоимости кредита. Это способ начисления платежей, исходя из двух разных значений, позволяющий обойти ограничения по ПСК.

Дифференцированные платежи

Это еще один вариант. Такой механизм погашения, установленный по ипотечному кредиту, приводит к тому, что:

- Каждый месяц заемщик вносит разные суммы, размер которых постепенно уменьшается.

- Всякий раз пересчитываются проценты — выплаты вследствие этого также снижаются.

Это редко применяемая схема, поскольку на начальный этап выплат приходится очень большая финансовая нагрузка. Соответственно, столкнуться с такими выплатами может только клиент, относящийся к наиболее обеспеченной категории граждан и имеющий высокие доходы и «подушку безопасности».

Во всех других случаях, кроме выплат по кредитным картам, применяется механизм аннуитетных платежей.

Стоит ли просить банк снизить процент по действующему кредиту?

Как правило, если самостоятельно обратиться в банк и потребовать пересмотреть тарифы на том основании, что вы брали ипотеку под 14% годовых, а сейчас на рынке ее выдают под 7%, кредитор откажет. Объясняется такой подход несколькими причинами, и дело не только в «жадности» банка:

- Действительно, акционеры или владельцы кредитной организации заинтересованы в высоком доходе.

- На момент выдачи займа кредиторы ориентировались на текущие ставки привлечения денег на выдачу кредитов — у ЦБ или вкладчиков.

- Риски при долгосрочном кредитовании очень высоки.

- Но главное: на действия банка наложены определенные ограничения. Если для изменения условий договора его придется перезаключить, регулятор в некоторых случаях может требовать от кредитора сформировать под него резервы, то есть заморозить значительную сумму до окончания выплат. Естественно, снижать ставку на таких условиях организации не выгодно.

Существует негласный закон: если текущий уровень вашей ставки по данному виду кредитного продукта минимален, нет смысла проявлять инициативу.

Но, как говорится, попытка не убыток. У некоторых банков есть даже форма заявления на такой случай. Прочие же принимают произвольно составленный документ, содержащий всю фактическую информацию и оформленный в деловом стиле. Другой вопрос, будет ли удовлетворена такая инициатива.

В каких случаях стоит подавать заявку на снижение ставки по кредиту

Прежде чем подать заявление, проверьте, соответствуете ли вы важнейшим требованиям:

- Отсутствуют просрочки любой длительности на всем цикле жизни кредита.

- Выполнены все минимальные обязательства, прописанные положениями договора.

- Исполняется каждое из условий соглашения, включая страхование в пользу банка.

- Нет задолженностей по другим обязательствам, в том числе перед иными кредиторами. Проблемы заемщика видны в БКИ — при любых запросах банки обращаются туда за информацией, проверяя свои риски.

Ситуация кризиса в этом плане может оказаться благоприятной для заемщиков. После резкого скачка вверх ставки упали, и некоторые кредиторы могут пойти на уступки, поскольку ни им, ни государству не выгодно плодить потенциальных неплательщиков, с которыми, к тому же, не так много рычагов для борьбы — в силу кризиса правительству периодически приходится вводить различные меры поддержки (как действовавший с 1 апреля по 1 октября 2022 года мораторий на банкротство всех клиентов, включая физических лиц). Сейчас же продолжают «работать» особые условия для заемщиков, участвующих в спецоперации.

Посоветуйтесь с опытным кредитным юристом. В теории, имея на руках документы, доказывающие падение доходов и безупречную финансовую репутацию, ответственный заемщик сможет добиться успеха в снижении ставки.

Реструктуризация или рефинансирование: как сделать выбор?

У заемщика, попавшего в тяжелую финансовую ситуацию, нет так уж много вариантов выбора. В 2022 году государство предлагало кредитные каникулы на срок до полугода по 106-ФЗ. После начала частичной мобилизации в сентябре 2022 года военнослужащие получили право на специальные условия по кредитам. Соответствующие положения закреплены в законе № 377-ФЗ.

Есть подобные программы и у банков. Но если за это время не удалось восстановить платежеспособность, придется прибегнуть к одному из других вариантов.

Кредитные каникулы: кто получит банковскую отсрочку?Статья по теме

Реструктурирует заем тот же банк, который его выдал, ориентируясь на рыночные индикаторы, финансовое положение клиента и собственные текущие тарифы. Не факт, что при этом удастся снизить процентную ставку по автокредиту или ипотеке — это зависит от первоначальных условий. Но точно можно растянуть срок выплат, и соответственно, снизить ежемесячный платеж.

Рефинансирование кредита — это выдача нового кредита с погашением предшествующего или даже нескольких. Как правило, выгоднее проводить рефинансирование в стороннем банке, а значит, можно поискать на рынке более интересные условия. Высший пилотаж — когда при оформлении нового кредита удается одновременно понизить проценты, растянуть срок выплаты и даже уменьшить сумму долга.

Какой бы вариант вы ни выбрали, не стоит доводить дело до наступления просрочки. Возможности выбора для проблемных клиентов существенно ограничены. К тому же своевременное предотвращение кризиса позволяет избежать негатива в кредитном досье.

Подводные камни «перекредитования»

Они, безусловно, имеются и кроются в самой природе аннуитетной схемы выплат. В этом случае сумма кредита разбивается на равные доли по количеству месяцев, которые вносятся по установленному графику в одну и ту же дату.

Но в начале срока в платежах превалируют отчисления в пользу банка, и лишь когда большая часть «переплаты» погашена, суммы в счет тела долга начинают расти. При переоформлении кредита все пойдет «по новой» — сначала вы заплатите проценты.

Кроме того, для рефинансирования залогового кредита предстоит провести оценку имущества на текущую дату и выполнить иные условия банка. Услуги либо придется оплатить сразу, либо на их стоимость вырастет заем.

Поэтому, прежде чем «ввязываться в бой», стоит:

- просчитать все затраты;

- выяснить, какой будет эффективная процентная ставка;

- сравнить ее с действующей.

Как правило, если «позади» более половины (иногда и трети) срока выплат по кредиту, финансовый смысл от рефинансирования — под большим вопросом.

Любой ли кредит можно погасить досрочно?

Рассмотрим теперь сценарий без негатива: у заемщика дела идут в гору, и он намерен поскорее закрыть ипотеку, потребительский или автокредит. В 2011 году начали действовать положения федерального закона № 284-ФЗ, которым внесены поправки в 809 и 810 статьи части второй ГК РФ, дающие клиенту право на досрочное погашение — как частичное, так и полное.

Но допустим, что, подписав договор, гражданин уже согласился на определенные условия кредитора — например, что по ипотечному кредиту необходимо сделать не менее трех платежей перед его полным погашением. В этом случае придется следовать обязательствам.

Также в ГК РФ установлено, что банк нужно уведомить за 30 дней, если в соглашении не прописаны другие сроки. Как правило, сейчас это избыточная мера. Тем не менее, в каких-то банках уведомление просят направлять за пять рабочих дней, в других — не менее чем за 1 день, а где-то можно увеличить сумму платежа непосредственно в дату его списания.

- В случае возврата досрочно займа, предоставленного под проценты в соответствии с пунктом 2 статьи 810 настоящего Кодекса, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части.

«Гражданский кодекс Российской Федерации (часть вторая)» от 26.01.1996 № 14-ФЗ

Досрочное погашение: как «избавиться» от кредита правильно

Для начала выясним, чего плательщикам аннуитетного займа не нужно делать при частичном досрочном погашении:

- Платить в любой день, когда вздумается, и требовать немедленного списания.

- Вносить «излишки» средств, не выяснив, на что пойдут деньги.

- Не интересоваться у банка, есть ли минимальные ограничения по размеру «досрочки».

- Копить большие суммы, а потом списывать их разом.

- Забывать о существовании обязательного платежа, некорректно обозначив всю сумму как «досрочное погашение».

- Вносить средства на счет в такие сроки, чтобы они не успели «дойти» вовремя.

Предположим, что плательщик, не удосужившись уведомить банк, вне графика выплат внес определенную сумму. Если от него не будет заявления о досрочном погашении, деньги останутся лежать на расчетном счете.

Если же при подаче заявления не выяснить, на что пойдут средства, кредитор может направить их:

- на погашение процентов (это нормальная практика);

- на снижение основного долга;

- или на сокращение срока кредита.

Эффективная схема при частичном досрочном погашении

В идеале ситуация выглядит так:

- Клиент посильными небольшими суммами вносит досрочные платежи ежемесячно.

- Он направляет их на списание в ту же дату, что и обязательные выплаты.

- Хорошо, если это происходит с первых месяцев действия договора.

- И главное — заемщик указывает, что он намерен за их счет уменьшить тело кредита.

После каждого внесения денег банк пересчитывает величину долга с учетом переплаты. Соответственно, сумма, причитающаяся банку в виде процентов, а также срок выплат при этом сокращаются.

Желательно заранее обратиться в банк с заявлением, чтобы к дате внесения иметь на руках полную сумму долга с учетом процентов.

По окончательном исполнении обязательств перед кредитором надо взять в банке справку, что кредит закрыт.

Как семье с детьми быстрее закрыть ипотеку

Существует несколько госпрограмм, направленных на поддержку семей, купивших жилье в кредит:

- Можно вложить в недвижимость материнский капитал.

- Сейчас активно реализуется отдельная программа единоразовой выплаты многодетным родителям при появлении родного или приемного третьего ребенка или последующих детей. Субсидию выдает ДОМ.РФ (5). Средства направляются на погашение основного долга, а если он меньше выделяемых 450 тысяч рублей — то и на проценты.

- Наконец, заемщики с действующей ипотекой после рождения ребенка могут перевести кредит на условия соответствующей программы с господдержкой по сниженной ставке. О том, что такой вариант своим ипотечникам предлагает Сбербанк, подробно рассказывает ДомКлик (6). Для заемщиков из других банков в этом случае в Сбере доступно рефинансирование.

Таким образом, существует множество способов законно уменьшить сумму займов. Перед принятием решения внимательно изучите варианты и подберите самый оптимальный. Потеря головы в погоне за выгодой может обернуться финансовым фиаско.

А если трудности в семейном бюджете уже накрыли вас с головой, и уменьшение платежей погоды не сделает — Федеральный закон о банкротстве позволяет легально списать кредитные (а попутно и почти все остальные) долги раз и навсегда. Напишите нам онлайн или позвоните — наши юристы расскажут, какие выгоды может нести в себе процедура.

Источники

- Кредитная СберКарта. Самая выгодная кредитная карта в России по версии Frank RG.

- Альфа-Банк. Кредитная карта с целым годом без %.

- Среднерыночные значения полной стоимости потребительского кредита (займа).

- Банк России. С 3 июля переплата по новым ипотечным кредитам будет ограничена.

- Дом.РФ. Государственная программа поддержки семей с детьми.

- Как семье с ребенком получить льготную ипотеку — инструкция Домклик.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.