Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Получение своей кредитной истории через «Сбербанк Онлайн»

Клиентам самого известного банка России доступна проверка кредитной истории через «Сбербанк Онлайн». Функция предусмотрена как в веб-версии личного кабинета, так и в мобильном приложении для смартфонов. Разбираемся, как проверить свою кредитную историю в Сбере, сколько придется заплатить за отчет и какую информацию можно из него узнать.

прямо сейчас через WhatsApp

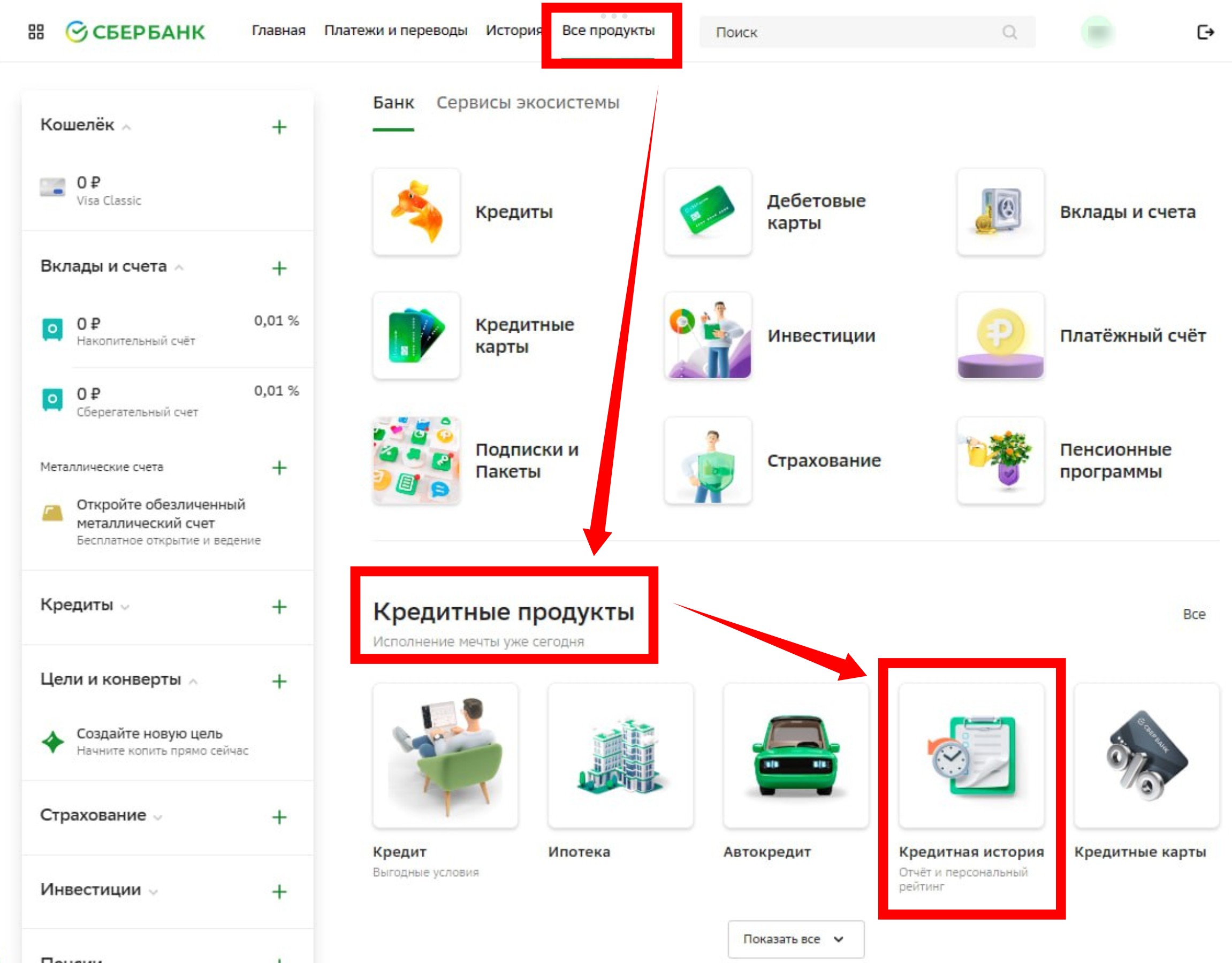

Как узнать кредитную историю через Сбербанк: пошаговая инструкция

Самый простой способ проверить кредитную историю в Сбербанке — воспользоваться приложением. Оно выпускается для операционных систем Android и iOS. Для запроса отчета из БКИ (бюро кредитных историй) нужно запустить приложение и выполнить вход. Перейдя в раздел «Все сервисы», выберите пункт «Кредитная история». После подтверждения ознакомления с условиями и оплаты можно заказать сам отчет. Кредитная история будет загружена в течение 5–7 минут.

Как проверить кредитную историю через личный кабинет Сбербанка

Информацию о получении файла с финансовой дисциплиной заемщика можно почитать и на сайте самого Сбера до того, как будете устанавливать приложение и делать запрос (1). Когда нет желания или возможности скачать приложение Сбербанка, то для проверки финансового досье можно воспользоваться веб-версией своего профиля.

Для запроса отчета из бюро достаточно следовать простой инструкции:

- Войти в личный кабинет на сайте.

- Перейти в раздел «Кредитные продукты» и выбрать пункт «Кредитные продукты».

- Нажать на кнопку «Кредитная история» и оформить запрос.

После оплаты готовый отчет станет доступен уже в течение нескольких минут.

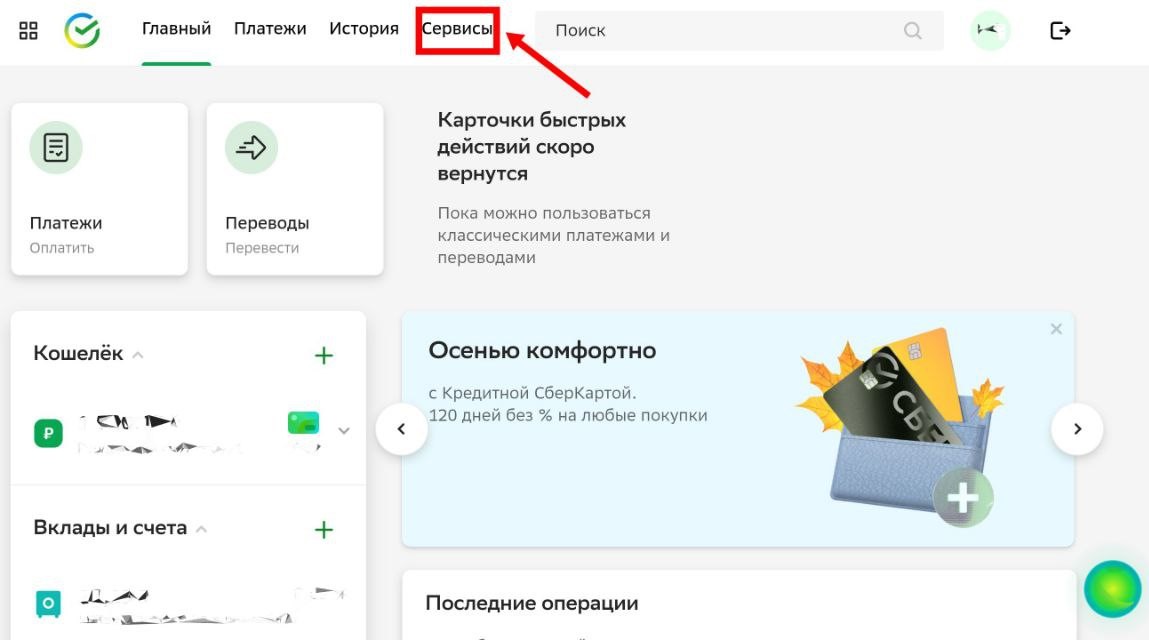

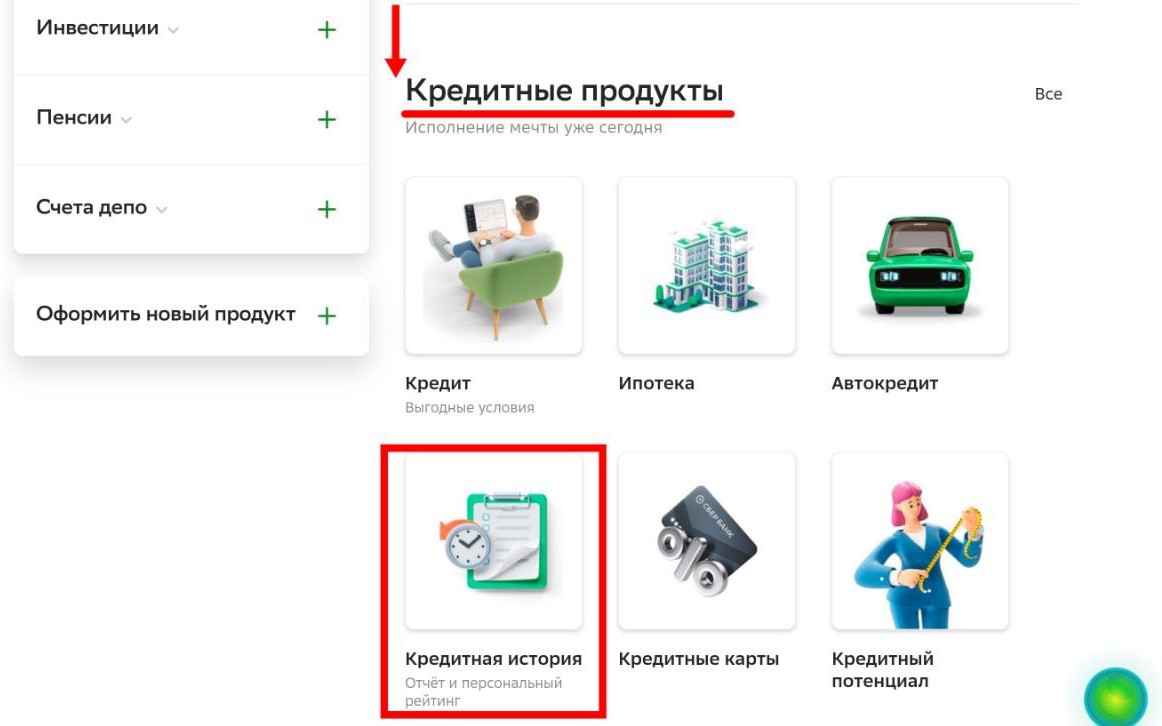

В некоторых интерфейсах личного кабинета путь немного другой: сначала нужно щелкнуть по вкладке «Сервисы». Далее все стандартно: «Кредитные продукты» — «Кредитная история».

Сколько стоит заказать кредитную историю в Сбере

Запрос кредитной истории через «Сбербанк Онлайн» платный. За разовый доступ к «свежему» отчету придется заплатить 580 рублей. Но если нужно получать отчеты часто, можно сэкономить, оформив подписку. Она стоит 790 рублей в месяц и позволяет получать выписку по кредитной истории ежедневно.

Продление подписки в Сбербанке осуществляется автоматически. Главное, чтобы на выбранной при ее оформлении карте было достаточно средств. При желании подписку можно отключить в любой момент через раздел «Автоплатежи» в приложении или в личном кабинете Сбера.

С какими БКИ сотрудничает Сбер

Сбербанк предоставляет отчеты только из одного бюро кредитных историй — из АО «ОКБ» («Объединенное кредитное бюро»). Всего по состоянию на октябрь 2024 года в реестре ЦБ РФ шесть БКИ (2). Из-за того, что сведения передаются банками и МФО не во все бюро сразу, а в одно-два (так, по закону банки обязаны передавать информацию хотя бы в парочку БКИ), в отчете может не быть информации по некоторым ссудам.

Чтобы получить отчеты из других бюро, придется обращаться непосредственно в эти организации или к их партнерам. И здесь важно знать, где конкретно содержатся сведения о вашей финансовой дисциплине.

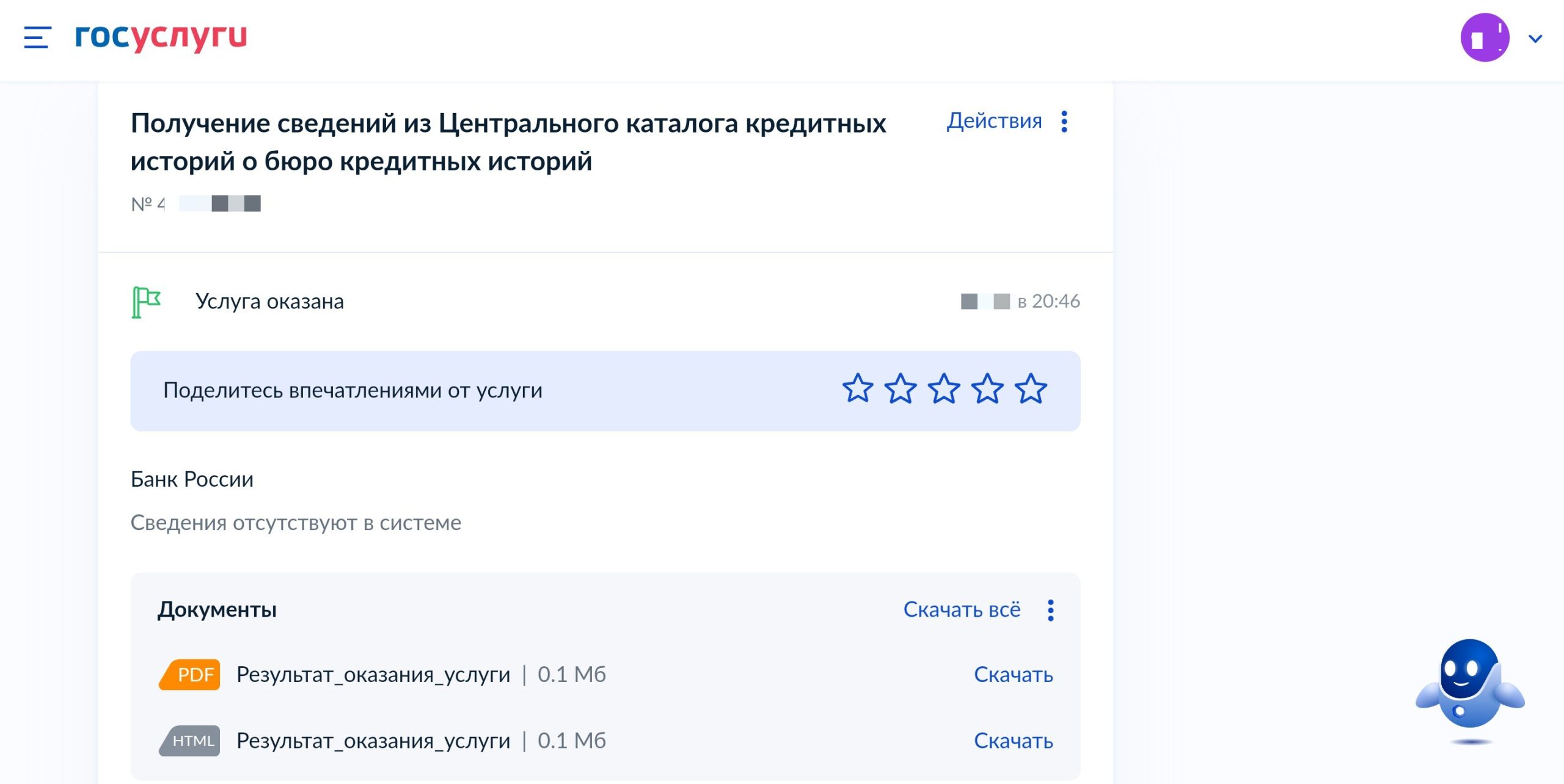

Проверить, в каких БКИ хранятся нужные данные, удобнее всего через Госуслуги по инструкции:

- Авторизоваться на портале.

- С помощью внутреннего поисковика найти услугу «Узнать свое БКИ».

- Сформировать запрос и дождаться его обработки.

Справка будет готова за 5–10 минут. В ней можно найти информацию обо всех бюро кредитных историй, где хранится досье конкретного гражданина. В выписке также будут ссылки на официальные сайты БКИ.

Еще один важный момент. Хотя при запросе отчета о кредитной истории выбрать БКИ Сбербанк не предлагает, поскольку запрашивает данные только из одной организации, но при рассмотрении заявки на кредит он может (и будет) запрашивать данные из всех бюро, включенных в реестр ЦБ РФ.

прямо сейчас через Telegram

Что содержится в отчете о кредитной истории

Кредитная история представляет собой сведения обо всех кредитах гражданина, о его долгах и платежной дисциплине. Файл с данными хранится в специализированных бюро кредитных историй, и доступ к нему строго конфиденциален. Запросить чужой отчет по фамилии или паспорту любой желающий не сможет. Выписки предоставляются только самому гражданину, а также банкам, МФО и другим организациям в случаях, установленных законом № 218-ФЗ «О кредитных историях».

Как узнать свою кредитную историю?Статья по теме

Отчет по истории Сбер не формирует. Задача посредника: получить информацию и предоставить ее заявителю.

В само же досье, согласно требованиям законодательства, каждое бюро включает следующие сведения:

- о гражданине: ФИО, дату рождения, паспортные данные;

- об обязательствах: даты оформления договоров, полные и непогашенные суммы долгов, данные о начисленных процентах, о допущенных просрочках и т.д.;

- о запросах кредитной истории банками, МФО и др.;

- о кредитном рейтинге, рассчитанном по методике «ОКБ».

Проверить историю кредитов стоит, если появились подозрения по поводу мошеннических займов, получен непонятный отказ в новой ссуде или в кредитной карте, или при подготовке к оформлению кредитов. Кроме того, выписка пригодится, если планируется решить проблемы с накопившимися долгами через процедуру банкротства, поскольку к заявлению прикладывается перечень долгов и кредиторов.

Кредитная история и кредитный рейтинг: отличия

В выписку по кредитной истории, помимо хроники заявок, платежей и задолженностей, включают кредитный рейтинг. Это цифровой индикатор финансового здоровья гражданина, позволяющий определить вероятность получения новой ссуды. Кроме того, его можно использовать для быстрого анализа изменений в своей истории. Например, при допуске длительной просрочки индикатор упадет очень сильно.

Есть несколько вариантов, как узнать свой кредитный рейтинг:

- из выписки по кредитной истории;

- в личном кабинете на сайте БКИ;

- на сторонних ресурсах-посредниках.

Методики расчета показателя различаются в разных бюро. Например, в «НБКИ» и «ОКБ» кредитный рейтинг может быть от 1 до 999. Чем выше значения показателя, тем лучше история и рейтинг, а значит, больше шансов на одобрение нового займа или кредита.

Однако высокий кредитный рейтинг и отсутствие просрочек в кредитной истории не гарантируют автоматического одобрения заявки клиента на получение новой ссуды. Банк может отказать в выдаче денег в долг по другим причинам, например, из-за низкого уровня дохода заемщика или повышенной финансовой нагрузки.

Что влияет на кредитный рейтинг

Кредитный рейтинг рассчитывается на основе данных платежной дисциплины заемщика. И хотя набор факторов, влияющих на эти цифры, различается в разных бюро, основные параметры неизменны:

- активность использования кредитных продуктов;

- текущие суммы задолженности;

- количество оформленных кредитов;

- просрочки;

- частота заявок на новые кредиты и принятые по ним решения;

- наличие данных о долгах по исполнительным производствам в отношении алиментов и некоторых других обязательств.

При этом лимит кредитной карты может по-разному влиять на рейтинг в разных бюро — так же, как неоднозначно учитывается этот продукт при расчете кредитной нагрузки. В одних карточку будут считать задолженностью независимо от использования, другие учтут только потраченную сумму, а третьи рассчитают примерный ежемесячный минимальный платеж и будут определять рейтинг уже исходя из него.

Можно ли обнулить кредитную историю

По закону № 218-ФЗ история кредитов хранится в течение 7 лет. Но отсчет этого времени имеет ряд особенностей:

- По каждому договору срок считают отдельно.

- Период хранения начинается с момента внесения последнего изменения в данные о договоре.

Например, если кредит был оформлен в апреле 2021 года на 3 года и погашен без просрочек, то информация по нему будет храниться до мая 2031 года. А если заемщик погасил эту ссуду досрочно в августе 2022 года — то только до сентября 2029 года. При этом все досье полностью будет удалено спустя 7 лет после последнего изменения в нем. Это значит, что за семилетний период в файл о конкретном субъекте кредитной истории не должно поступать вообще каких-бы то ни было сведений. Тогда история «обнулится» полностью.

Самостоятельно или с помощью третьих лиц внести изменения и тем более удалить данные из кредитной истории нельзя. Единственное, что допускается по закону — исправить ошибки. Например, если банк случайно не передал данные о платеже или о закрытии договора, это можно скорректировать (иногда приходится задействовать судебную систему), но удалить сведения о реальной просрочке просто по желанию не получится. Однако улучшить свой финансовый портрет все же возможно.

В интернете встречается множество объявлений с предложением «обнулить» или «почистить» кредитный отчет. Все они размещаются мошенниками — доступа к редактированию данных в БКИ у посторонних нет.

Что делать, если в кредитной истории есть ошибки

Иногда в отчете могут появиться ошибки, например, из-за технических сбоев или неправильных действий сотрудников финансовых учреждений. Добиться их исправления можно тремя способами:

- Через заявление кредитору. Обычно достаточно написать в банк или в МФО, указав на ошибки. После проверки данных финансовая организация уведомит бюро о необходимости внести исправления.

- Подачей запроса в БКИ. Тогда бюро самостоятельно запросит сведения у кредитора и, если ошибка подтвердится, поправит информацию. Этот вариант подходит тем, кто не смог связаться с банком или МФО, а также при отсутствии реакции на заявления с их стороны. При этом БКИ самовольно не вносит никаких изменений в историю — все записи размещаются на основании уведомлений.

- Обращением в суд. Если доказать свою правоту не удалось, можно защитить свои права в судебном порядке. После вынесения решения и вступления его в силу БКИ внесет необходимые правки в кредитную историю.

Как улучшить кредитную историю

Хотя изменить кредитную историю при отсутствии ошибок невозможно, зато ее можно улучшить. Это небыстрый процесс, к тому же требующий ответственного подхода. Но если все удастся, то можно вернуть доверие банков и вновь получить доступ к заемным деньгам.

Рекомендации по улучшению кредитной истории зависят от финансового положения заемщика, но в общем сводятся к следующим действиям:

- Проверить свое досье на ошибки и добиться их исправления. Предварительно нужно запросить сведения из всех БКИ, где хранится история.

- Аннулировать мошеннические кредиты, если они есть в выписке. Для этого придется обращаться в полицию, к кредиторам, а часто и в суд.

- Закрыть все просрочки. Пока висят долги, вернуть доверие кредиторов не удастся. К тому же чем дольше просрочка, тем сильнее она будет влиять на персональный кредитный рейтинг.

- Брать небольшие кредиты. Например, можно купить технику или телефон за счет заемных средств. При своевременном погашении задолженности новые записи постепенно снизят влияние просрочек на кредитную историю и рейтинг заемщика. А вот рассрочка от торговых точек влияния не окажет — магазины не передают данные в БКИ.

- Активно, но с умом пользоваться кредитной картой. Часто получить кредитку проще, чем обычный потребительский кредит. Она также будет положительно влиять на кредитную историю при активном использовании. Главное, своевременно вносить платежи.

- Не подавать слишком часто заявки на новые кредиты. Отправлять запрос в банки стоит только при реальной необходимости в ссуде.

Чтобы работа по улучшению кредитной истории не оказалась впустую, важно научиться рассчитывать свои финансовые возможности и не допускать нарушения обязательств.

Как избавиться от записей о просроченных долгах

Наиболее отрицательное влияние на кредитную историю оказывают открытые просрочки. Самый очевидный способ избавиться от них — погасить долги. Но, как говорится, были бы деньги. Если нет возможности единовременно оплатить весь долг, то можно попробовать оформление:

- реструктуризации;

Опция предусматривает изменение условий первоначального договора. Чтобы заемщику было проще выплатить долги, чаще всего предлагают увеличить общий срок выплат с одновременным снижением ежемесячного платежа. Но иногда банки также готовы списать часть неустойки, сменить тип кредитного продукта и т.д.

- кредитных каникул;

Они предоставляются по законам № 353-ФЗ и № 377-ФЗ, а также иногда по собственным программам банков и МФО.

- рассрочки или отсрочки через суд.

Этот вариант подойдет тем, с кого долги взыскивают уже судебные приставы. Но суд удовлетворит ходатайство только при наличии у должника веских причин, например, серьезной и длительной болезни или существенного ухудшения материального положения.

К сожалению, договориться с кредитором о приемлемых условиях закрытия долга удается не всегда. Часто предложенные варианты оказываются неподходящими или невыполнимыми. Если при этом не предвидится появление дополнительных средств, достаточных для погашения задолженности, возможно, вам поможет процедура банкротства физических лиц.

Наши юристы расскажут обо всех нюансах процесса и о возможных последствиях для должника, исходя из вашей ситуации, а вы, в свою очередь, сможете получить исчерпывающие ответы на свои вопросы. Оставьте заявку — первую консультацию мы предоставляем бесплатно.

Источники

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.