Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Как выкупить свой долг перед банком

Когда по кредиту начинается просрочка, долг растет, кредитная история портится, а банк давит звонками и уведомлениями. Люди, не имея денег, часто «забивают» и стараются отпустить ситуацию, как бы комично это ни звучало. Но не все так поступают. Некоторые должники ищут варианты — а что, если перекупить долги? Казалось бы, это панацея от всех бед: занести банку 50% от суммы и забрать кредитный договор.

Сработает ли такая схема в реальности? К сожалению, нет. Банк не продаст вам кредит по такой цене, как коллекторам. Отчасти, потому что это создаст опасный прецедент — через месяц под всеми банками страны будут стоять должники и требовать продать им кредитный договор за копейки.

прямо сейчас через WhatsApp

Как происходит выкуп долга у банка третьим лицом?

На начальном этапе банк пытается взыскать деньги самостоятельно, без привлечения третьих лиц. Банк:

- Выясняет причины просрочки. Должнику начинают звонить, писать, выяснять, почему нет оплаты, и предупреждать о последствиях.

- Начисляет пени и штрафы. Пени начисляются за каждый день просрочки, а штрафы — при очередной просрочке ежемесячного платежа.

Отдел взыскания выясняет материальное и финансовое положение должника. От этого зависит дальнейшая стратегия. Если заемщик работает, имеет высокий доход, но временно испытывает неприятности, банк предложит ему реструктуризацию. В крайнем случае человек самостоятельно обратится в суд за реструктуризацией долгов в рамках банкротства.

Если у физического лица есть имущество, банк обратится в суд за принудительным взысканием. Или вовсе за признанием банкротства гражданина.

Следующий этап — привлечение к взысканию коллекторов. С ними заключают агентский договор. По условиям таких договоров, кредитором все еще остается банк. Коллекторы лишь помогают раскрутить человека на оплату. Как правило, они получают определенный процент от выплаченных банку средств.

Далее, если у человека нет имущества и особых доходов, банк примет решение продать кредит по договору цессии. Такими покупателями обычно выступают коллекторские агентства, хотя выкупить долг может и физлицо. Законодатели предъявляют строгие требования к организациям, которые профессионально занимаются взысканием чужих кредитов: коллекторы работают по № 230-ФЗ и должны быть включены в реестр ФССП (надзорной инстанции). Другие перекупщики просто идут к приставам или подают на банкротство должника.

Как работает эта схема?

- Банк, проанализировав финансовую ситуацию заемщика, приходит к выводу, что взять с того нечего.

- Банк выставляет право требования на аукцион. С торгов коллекторы выкупают просроченные кредиты оптом, а не выборочно — например, все просроченные займы за 2017 год.

- В течение 30 дней банк обязан сделать объявление на федресурсе о продаже долга коллекторам. Гражданин вправе ознакомиться с информацией о себе: личный кабинет → авторизация через Госуслуги → вкладка «Коллекторы». Также информация передается в бюро кредитных историй, то есть в КИ тоже будет запись о замене кредитора.

- Должника письменно уведомляют о купле-продаже, реквизиты на оплату меняются. Теперь кредитором выступает коллекторское агентство.

Продажа просроченных ссуд происходит пакетами. По одному просроченному кредиту коллекторы не выбирают — выкупают долги сразу пачками. Из-за этого им предоставляют и оптовые скидки — практически они получают эти долги за копейки, в районе 5-10% от суммы требований.

Например, если с человека требуют 180 тыс. рублей, то коллекторы выкупят этот долг за 9-18 тыс. рублей. Разумеется, большая часть долгов не будет взыскана. Но если заемщик заплатит более 10% долга, перекупщики уже в плюсе. Поэтому договориться вполне реально.

В чем смысл договора цессии, и зачем банк продает кредиты

На первый взгляд такая продажа кажется странной. Зачем продавать кредитные договоры, если они кушать не просят?

На самом деле банк поступает рационально. Он продает безнадежные долги, чтобы:

- получить хоть минимальные деньги. Банк продает кредиты, которые с уверенностью можно отнести к безнадежным. У должника нет имущества и работы, и деньги он, скорее всего, не вернет. Продажа позволит вернуть часть займа.

- уменьшить уровень просроченных обязательств на своем балансе. Дело в том, что банк — это подневольная птица. Его контролирует ЦБ, банк обязан соблюдать законодательные нормы и регламенты. Рост просроченной задолженности вызовет вопросы со стороны контролирующих органов. Начнутся проверки, штрафы, а в крайнем случае возможен отзыв лицензии.

Коллекторам выкуп просроченной задолженности за 10 процентов от суммы требований выгоден. Они получают право требования на всю сумму по договору, и вправе дальше начислять проценты, пени и штрафы. Их деятельность часто представляет из себя психологический прессинг. Важно также жестко выставить границы, чтобы вам звонили 2 раза в неделю, либо не звонили вовсе, а писали на почту.

- Коллекторы часто буквально забрасывают СМС сообщениями своих должников. В случае жалоб и проверок они отвечают, что тексты не влезли в одно сообщение, и поэтому приходится писать чаще. Это является нарушением закона № 230-ФЗ. Та же история со звонками — если фиксируются нарушения, коллекторы говорят, что связь была плохой и пришлось перезвонить. Это не проблема заемщика — звонить ему могут 2 раза в неделю 1 раз в сутки, писать — 4 раза в неделю по 2 сообщения в день. Не позже 22.00.

- В таких конторах работают бывшие полицейские и люди, которые сами в долгах, и им срочно нужны деньги. Разговоры в агрессивной, истеричной манере, угрозы и мелкое хулиганство — частое явление. Все это им запрещено. Нужно жаловаться в ФССП, а при угрозах, ночных визитах и намеках на здоровье — звонить в полицию.

Заметим, что в последние годы ситуация начала исправляться, и «белые» коллекторские агентства внимательнее следят за поведением своих сотрудников. Им важно сделать бизнес привлекательным для инвестиций, а вкладываться в криминальное выколачивание долгов никто не будет.

Заключение договора цессии — это стандартная практика для банков, МФО и коллекторов. Банки обязаны проверять, что продают долги компании, которая есть в реестре коллекторов ФССП. Но за дальнейшее финансовая организация не отвечает.

прямо сейчас через Telegram

Перекупить кредит у банка: что предлагают изменить

На данный момент нет единого механизма, который бы позволял человеку самостоятельно выкупать свои кредиты вместо коллектора. Просроченную ссуду вам банк не продаст за 5-10% от задолженности.

МинЭкономРазвития выдвигало идею выкупа долгов у кредитных организаций самими заемщиками. По инициативе Министерства, банк должен сначала предложить должнику выкуп долга, а потом обращаться к коллекторам — об этом писал Коммерсантъ.

МЭР предложило оставить должнику право выкупа на всех стадиях, даже после продажи задолженности коллекторам по цене *2 от той суммы, за которую долг купило агентство. Если же банк не предложил человеку выкуп, то у того возникает право выкупить задолженность за полцены от суммы, которую заплатили коллекторы.

Банкам предложение не понравилось. Эксперты говорят, что такие нововведения убьют кредитование в принципе, ведь никто не будет больше платить — люди будут ждать, чтобы выкупить свой же долг за копейки.

Сейчас ситуация с нововведениями все еще остается в подвешенном состоянии. И. Торосов выступал с заявлением, что правки будут пересмотрены после заявлений банкиров.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Как перекупить кредит у банка самостоятельно?

Если вы обратитесь в условный Сбербанк с темой выкупить долг у банка, вам тут же откажут. Без компромиссов. Банк не продает долги самим должникам, в этом договоре нет логики — у человека возникнет требование к самому себе. И конечно, банки боятся, что люди перестанут платить и начнут дожидаться просрочек, чтобы за пару тысяч рублей перекупить кредит на десятки и сотни тысяч рублей.

Но ладно бы, если бы просто отказали. Ваш запрос вызовет подозрения. Если вы задаете такие вопросы, значит, у вас есть деньги! Банк тут же подключит коллекторов для продавливания, чтобы заставить вас платить по кредитным долгам. Напрямую обращаться с такими запросами крайне не рекомендуется.

Что же делать, как частному лицу выкупить свой долг у Совкомбанка, Альфа или у другого банка? Тут есть несколько способов:

- Оформить перепродажу через дальнего родственника или на другое лицо. Но сразу отметим — банк не продаст ваш кредит членам семьи: жене или мужу, маме, бабуле, мужу, отцу, сестре или брату. Это так не работает. Банк заблокирует эту сделку.

- Оформление сделки через медиатора. Это лицо, которое профессионально занимается скупкой займов и кредитов, оказывая помощь людям, которые нуждаются в подобных услугах. Медиатор обращается в банк, проводит переговоры о проведении процедуры переоформления просроченного кредита. Поскольку медиатор не выступает аффилированным лицом, банк охотно соглашается на перепродажу кредита.

- Договориться с коллекторами о выкупе собственного долга. Если кредит уже был продан коллекторам, с ними будет проще договориться. Все же, они покупают такие долги лишь за 5-10%. А значит, даже если вы им заплатите 30% от общей суммы требований, они уже заработают на этом.

С 2019 года просроченные кредиты можно продавать физическим лицам, с предварительного разрешения заемщиков. Поэтому в принципе сделка между банком и физлицом возможна.

Что будет, если не платить автокредит?Статья по теме

В 2022 при выкупе потребительских, валютных кредитов и других видов ссуд, банки часто идут навстречу. Они продают третьим лицам кредиты за 20-30% от их стоимости. Понять банк можно: у себя хранить кредиты не с руки, а коллекторам они в лучшем случае их спихнут за 10%.

Ипотечные кредиты и автокредиты практически не перепродают. Ипотеки обеспечены закладной на объект недвижимости. В случае отсутствия оплаты от заемщика и поручителя банк подаст документы и получит решение суда о принудительном изъятии объекта залога. С автокредитом схема аналогичная, машину заберут. Продавать коллекторам такие долги нет смысла — залог обычно стоит дороже, чем сумма кредита.

Реально ли выкупить долг через третье лицо, если предлагает сам банк?

Выше мы уже упоминали, что банкам невыгодно сидеть и копить просроченные долговые обязательства. Через полгода неоплаты банк подаст в суд, получит приказ или исполнительный лист, попробует взыскать долг через приставов. Если приставу взыскать долг не удалось, он прекратил дело и вернул исполнительный документ, долг считается безнадежным — тогда можно продавать. Всего на подачу в суд есть 3 года. После истечения срока исковой давности идти в суд бессмысленно, и, если банк упустил время — такой долг тоже продадут.

Альфа-банк, Тинькофф-банк, Хоум Кредит и другие банки предлагают клиентам самостоятельный выкуп. Это подтверждается запросами клиентов, которые «не могут поверить своему счастью».

Ценники разнятся, но в среднем банк готов отдавать долги за 30-50%. Разумеется, если в игру включается медиатор, то продажа состоится еще дешевле — на уровне 20%. Покупателем может быть даже ваш сосед, лишь бы не близкий родственник. Иногда банки предлагают выкуп за 75-80% от остатка кредита. Это их право, поэтому нужен опытный переговорщик.

ВТБ банк позволяет клиентам выкупить долг, если есть запрос. Насчет Совкомбанка, Ренессанс банка сказать сложно — однако в целом схема рабочая. Это подтверждается предложениями услуг на этом рынке.

Выкуп долгов с минимальными рисками предлагают и отдельные фирмы, и предприниматели. Доверившись им, можно получить обратный выкуп за 20-30% от суммы требований. Правда, такие компании часто берут еще дополнительную плату за услуги в размере 15%.

Если вы настроились на выкуп просроченного кредита, важно правильно выстроить алгоритм взаимодействия с кредитором. Лучше доверить это дело специалистам, которые заключают с вами договор о предоставлении соответствующих услуг.

Вы намерены выкупить просроченный кредит, и вам нужна помощь юриста или нотариуса? Вы желаете застраховать себя от подводных камней процедуры? Свяжитесь с нами! Мы поможем разобраться с процедурой выкупа и проведем переговоры с коллекторами при необходимости.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

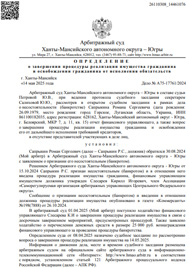

А75-17761/2024

Было долга - 4 269 786 руб.

г. Ханты-Мансийск

Завершено:

14.05.2025

Этапы:

26.08.2024

Поступило в работу

03.09.2024

Подача заявления

15.10.2024

Признан банкротом

Списано долга:

4 269 786 руб.

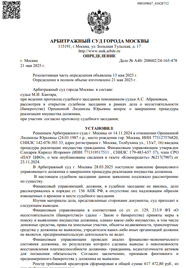

А40-208602/2024

Было долга - 617 472 руб.

г. Москва

Завершено:

21.05.2025

Этапы:

25.08.2024

Поступило в работу

02.09.2024

Подача заявления

14.11.2024

Признан банкротом

Списано долга:

617 472 руб.