Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Взыскивает ли суд проценты по кредиту

Любой кредит подразумевает под собой возврат не только его суммы, но и определенного процента «сверху» — это заработок банка. Конечно, если вы долго не вносите платежи, то дело рано или поздно дойдет до суда — и там уже будут взыскивать по полной: сам кредит, проценты, штрафы и пени за неисполнение обязательств. Какие проценты по кредиту после решения суда вам предстоит заплатить — поговорим в этом материале.

Последствия нарушения условий кредитного договора

Система взаимоотношений сторон по вопросам предоставления денег взаймы регулируется федеральным законом «О потребительском кредите (займе)» № 353-ФЗ от 21.12.2013. В нем перечислены все те условия, которые банк должен прописать в договоре с заемщиком.

Среди прочего в данном контексте нас интересуют:

- сумма выданного кредита;

- срок действия договора;

- процентная ставка;

- ответственность заемщика за нарушение условий договора: штрафы, пени и их размер.

Чаще всего взыскание идет по простому пути: человек просрочил выплаты, банк несколько раз предупредил его, а потом пошел в суд с иском о взыскании. Судья вынес решение, взыскал долг, проценты и неустойку за просрочку, а также, если было на то требование истца, расторг кредитный договор. Все, на этом отношения кредитора и заемщика окончены, дальше или добровольно вернуть деньги, или взаимодействие только через приставов.

А теперь представьте ситуацию: заемщик заключил с банком кредитный договор, по которому в какой-то момент перестал платить — обычное дело. Кредитор подал иск в суд, посчитал основной долг, неустойку, проценты, штрафы — все как полагается. Суд удовлетворил иск и вынес решение, в котором, естественно, прописал с точностью до копейки сумму, которую ответчик должен выплатить.

Пока ничего странного, и вроде ситуация аналогична вышеприведенной. Казалось бы, можно расслабиться, думать только об этом долге и, возможно, спокойно готовиться к банкротству, если погашать обязательства не получается.

И вдруг через какое-то время кредитор снова беспокоит заемщика неприятными новостями о том, что им начислены новые проценты по кредиту, за период с момента подачи иска и до настоящего времени. И, конечно, требует оплатить и этот долг тоже. Что же это за «повторные проценты» — беспредел банков или лазейка в кредитном договоре, напечатанная невидимыми чернилами?

Все дело в том, что в статье 14 вышеупомянутого закона № 353-ФЗ указано, что в случае неуплаты заемщиком в нужное время суммы долга или процентов по кредиту, банк вправе потребовать от него возврата всей суммы и расторжения кредитного договора.

- В случае нарушения заемщиком условий договора потребительского кредита (займа) в отношении сроков возврата сумм основного долга и (или) уплаты процентов продолжительностью (общей продолжительностью) более чем шестьдесят календарных дней в течение последних ста восьмидесяти календарных дней кредитор вправе потребовать досрочного возврата оставшейся суммы потребительского кредита (займа) вместе с причитающимися процентами и (или) расторжения договора потребительского кредита (займа), уведомив об этом заемщика способом, установленным договором, и установив разумный срок возврата оставшейся суммы потребительского кредита (займа), который не может быть менее чем тридцать календарных дней с момента направления кредитором уведомления.

- В случае нарушения заемщиком условий договора потребительского кредита (займа), заключенного на срок менее чем шестьдесят календарных дней, по сроку возврата сумм основного долга и (или) уплаты процентов продолжительностью (общей продолжительностью) более чем десять календарных дней кредитор вправе потребовать досрочного возврата оставшейся суммы потребительского кредита (займа) вместе с причитающимися процентами или расторжения договора, уведомив об этом заемщика способом, установленным договором, и установив разумный срок возврата оставшейся суммы потребительского кредита (займа), который не может быть менее чем десять календарных дней с момента направления кредитором уведомления.

Федеральный закон от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)»

Источник

Источник

Право не означает обязанность, поэтому дальнейшие действия зависят от банка. Он может пойти в суд с иском о взыскании полностью всей суммы долга, процентов и штрафов, а также попросить расторгнуть договор — и после решения суда общий размер непогашенного обязательства будет зафиксирован. Какие-то дополнительные суммы сверх итоговой величины долга начислены уже не будут.

Но кредитная организация может воспользоваться правом не расторгать договор с неплательщиком. В этом случае банк указывает в своих требованиях только актуальные на сегодняшний день санкции и пени и не расторгает соглашение — тогда вся невнесенная сумма по-прежнему останется актуальной задолженностью, и на нее продолжат начисляться проценты. И, соответственно, предстоящие платежи по графику долгом пока не считаются, поскольку по договору дата их внесения еще не наступила.

Этот вариант сработает, если срок кредитного договора еще не вышел – по истечении периода действия соглашения у банка останется только первый вариант, и конечно за пределами действия договора никакое дальнейшее начисление процентов и штрафов невозможно.

Что происходит с просроченным кредитом в суде

Получается, что для оценки своей ситуации нужно очень внимательно ознакомиться с резолютивной частью окончательного судебного акта — только из него можно будет понять, взыскивает ли суд проценты по кредиту полностью и следует ли опасаться дальнейших «преследований» со стороны банка и роста задолженности.

Рассмотрим типичные варианты.

Срок кредитного договора истек

В этом случае банк будет требовать погашения всей суммы долга и всех возможных процентов, штрафов и санкций. Требования о расторжении соглашения не будет — нет смысла просить прекратить то, что и так закончилось. В случае удовлетворения такого иска взысканная сумма будет окончательной, и банк больше не сможет ничего требовать с клиента в рамках этого кредита.

Действие договора продолжается, но банк просит суд о расторжении

Если кредитная организация больше не хочет иметь никаких дел со столь проблемным клиентом, она заявляет в суде, что желает расторгнуть договоренности и взыскать все, что возможно.

Тогда решение суда будет звучать однозначно: расторгнуть кредитный договор, взыскать с ответчика основной долг, проценты, штрафы и пени с указанием общей их суммы. Это будет финальный счет, и никаких дальнейших требований банк предъявлять не сможет.

Дальше ответчика ждет стандартная схема «исполнительный лист — приставы — взыскание».

Такой вариант возможен и при кредитовании под залог (и даже при ипотеке), но тогда банк потребует еще и обратить взыскание на заложенное имущество. В остальном схема истребования непогашенной задолженности работает без изменений.

Договор еще актуален, и банк не требует расторгать его

Переходим к коварному варианту, который и становится причиной ситуации с «повторными» требованиями. Итак, банк просит взыскать с ответчика сумму долга и процентов, но не просит об аннулировании кредитного договора.

Это значит, что соглашение и все его условия продолжают действовать — и если заемщик после первого решения суда так и не возвращает долги, то банк вправе дополнительно насчитать на долг проценты за период, прошедший после подачи первого иска, и обратиться в суд. Причем происходить это может неоднократно, и так до окончания действия договора займа.

Допустим, банк взыскал тело долга, проценты и все договорные «накрутки» по май месяц, когда и подал в суд. Но договор не расторгался, и по графику должник обязан был вносить деньги ещё в июне — сентябре. Но тот по-прежнему не платил. Банк имеет право и на эти платежи не только насчитать проценты, но и неустойку. Вот эти-то деньги и взыскиваются уже после судебного решения, принятого ранее.

Иными словами, «остаточные задолженности» просуживаются постепенно. Но на практике банк предпочитает не тянуть кота за хвост, а все же разрывать договоренности с нерадивым клиентом и закреплять окончательную сумму долга судебным решением. Здесь работает простая логика: если заемщик уже полгода не платит, шанс, что он решит добровольно вернуть банку деньги, стремится к нулю. Смысла чего-то ждать уже нет.

Расторжение кредитного договораСтатья по теме

Правовое обоснование будет таким: согласно статье 810 Гражданского Кодекса РФ, ссуда считается возвращенной (а, следовательно, договор — исполненным) после фактической передачи денег кредитору или зачисления средств на его счет. Следовательно, если ответчик не исполняет решение суда и не возвращает деньги банку, то кредитный договор будет считаться неисполненным и продолжающим свое действие, а начисление по нему процентов и штрафов суд признает законным.

Крохотная ложка меда во всей этой бочке дегтя: ответчик в суде вправе надеяться на снижение размера неустойки по статье 333 ГК РФ — но это касается только штрафов и пеней за просрочку. Основной долг никто не снизит, гасить кредит без процентов также не выйдет.

Но в целом не забывайте: кредитор вправе начислять проценты и дальше, после решения суда о взыскании долга — и это может иметь очень неприятные последствия, особенно при займах, взятых под залог.

Взыскание процентов по микрозаймам в суде

Отдельно отметим деятельность микрофинансовых организаций: вот уж кто с удовольствием использовал бы всякие лазейки, чтобы начислять проценты до бесконечности! К счастью, любителям таких краткосрочных кредитов можно выдохнуть: ситуация, описанная нами в этом материале, с займами МФО работает несколько иначе.

Верховный суд РФ в своем определении от 22.01.2019 № 25-КГ18-12 посчитал, что бесконечное начисление процентов и штрафов противоречит самой сути микрозайма, как краткосрочного правоотношения, равно как и норме закона, устанавливающей верхнюю планку взыскания с заемщика (ст. 5 № 353-ФЗ).

Как избежать повторного взыскания процентов

Что же делать, чтоб не попасть в хитроумную ловушку банка, о которой мы написали выше. Каждый судебный кейс по-своему уникален, но несколько общих рекомендаций все же можно озвучить:

- Самое главное, о чем мы не устаем повторять: внимательно читайте документы: договор, решение суда и так далее. Не торопитесь сразу не глядя подписывать «здесь, здесь и вот тут, где галочка». Лучше прослыть в офисе банка параноиком и буквоедом, чем потом в мыле носиться по судам, отбивая свои деньги и защищая свою правду.

- Если уж дошло до суда, участвуйте активно, вникайте в процесс (или привлекайте кредитного юриста, представителя). Важно осознавать, расторгается ли судом договор, учитывает ли суд проценты по кредиту, и за какой период они взыскиваются. Как минимум, при своей настойчивости сможете потребовать снижения штрафов и пеней — и это уже что-то. Либо поручите защиту тому, кто в этом разбирается.

- Не тяните с исполнением решения суда — из всего вышеописанного наглядно видно, что как раз на затягивании возврата денег и основывается последующее начисление банком процентов и штрафов.

Касательно последнего пункта — это исполнимо, если у вас есть доход, позволяющий со временем рассчитаться по долгам. Но даже если задолженность действительно большая, и вы понимаете, что ее не осилить, поскольку обязательства превышают ваши финансовые возможности, это не конец и не тупик. Закон позволяет гражданам списывать такие долги в процедуре признания банкротства.

Наши юристы имеют большой опыт успешного сопровождения должников в арбитражных процессах. Законно списать ваши задолженности и не бояться никаких повторных исков может практически каждый. Оставьте заявку на бесплатную консультацию, и наш специалист перезвонит вам в удобное время.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

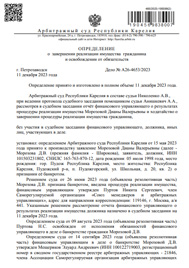

А26-4653/2023

Было долга - 921 671 руб.

г. Петрозаводск

Завершено:

11.12.2023

Этапы:

29.04.2023

Поступило в работу

05.05.2023

Подача заявления

15.05.2023

Признан банкротом

Списано долга:

921 671 руб.

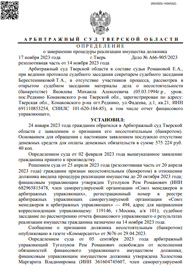

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.