Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Центр помощи кредитным должникам Банкрот Консалт

Центр помощи кредитным должникам – это полноценная юридическая поддержка и сопровождение от опытных специалистов. Наши клиенты — это отчаявшиеся люди, которые всем должны. Их преследуют коллекторы, микрофинансовые организации и судебные приставы. У них пытаются отнять имущество, они живут в сильнейшем страхе и теряют надежду на спасение.

С нарушением своих прав можно, и даже нужно бороться. Но необходимо это делать правильно, ссылаясь на законодательство. В нашем центре предоставляется такая поддержка!

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Какую помощь оказывают в федеральном центре защиты должников?

Юристы нашего центра занимаются консультированием и сопровождением различных случаев, связанных с просроченными кредитами. Нашим клиентам мы предлагаем:

Защиту от кредиторов. Если у человека нет денег, но долги в банках и МФО, спокойно жить не получится. Ему постоянно поступают звонки, коллекторы пытаются с ним встретиться, МФО шлют письма и предупреждают о намерениях обратиться в суд.

Мы помогаем должникам разобраться с этими претензиями. Если ваша просрочка числится уже 4 месяца и больше, это дает право прекратить общение с коллекторами. Мы напишем отказ от взаимодействия в адрес банка, МФО или коллекторского агентства. После письменного запрета вас не будут беспокоить звонками и визитами. Официальные письма будут приходить на почту, а общаться с кредиторами будет юрист.

Уменьшение задолженности через частичное списание. Ст. 333 ГК РФ позволяет в судебном порядке избавиться от штрафов и пеней за неустойку. Это срабатывает, если, к примеру, задолженность составляет 50 тыс. рублей, а неустойки — 80 тыс. рублей. Кстати, подобные расчеты часто поступают от МФО.

Мы окажем правовую защиту по этому вопросу. Наши юристы составят исковое заявление в суд и помогут оспорить суммы. Основное тело кредита и начисленные проценты выплатить придется, но неустойки можно снизить или вовсе списать.

Реструктуризацию кредитов. Бывает, что заемщик — добросовестный человек, у которого есть доход. Но уровень кредитной загрузки достиг пика, и человек не справляется с погашением обязательств.

Мы проводим переговоры с кредиторами, договариваемся о реструктуризации. С банками в этом плане можно найти компромисс, а вот с МФО не получится. Они не предоставляют подобных услуг.

Если нужно реструктурировать несколько кредитов и микрозаймов, мы готовим заявление и обращаемся в арбитражный суд за реструктуризацией долгов в процедуре банкротства. Закон позволяет реструктуризировать задолженности при наличии постоянного дохода. Сумма задолженности фиксируется, начисление процентов и пеней прекращается.

План реструктуризации составляется сроком на 3 года, и позволяет реструктуризировать долги под ключевую ставку ЦБ (она меньше, чем в коммерческих банках и МФО).

Защиту при конфликтах с судебными приставами. Если кредитор успел обратиться в суд или получить судебный приказ, у него возникает право на возбуждение исполнительного производства. Это значит, что долги будут принудительно взыскивать судебные приставы.

У госслужащих широкий круг полномочий: они арестовывают имущество, блокируют карты, списывают каждый месяц половину зарплаты. На них не распространяются отказы от взаимодействия, запрет на использование персональных данных.

Но все же, у должника тоже есть права. Приставы часто допускают нарушения: списывают алименты или социальные выплаты, арестовывают имущество супруга, удерживают деньги дважды. Подобные действия можно оспорить, и мы в этом оказываем помощь.

В частности, наши юристы обращаются с жалобами в адрес ФССП или подают заявления в суд в интересах клиентов. Мы сразу готовим и документы в суд, чтобы не терять время на ожидание ответов чиновников.

Списание долгов. В России работает признание банкротства для физ. лиц. По нормам закона № 127-ФЗ «О банкротстве» можно освободиться от долгов и кредитов, если выплачивать их нечем.

Процедура проходит через суд, занимает 7-10 месяцев. Вы избавитесь от просроченных кредитов, микрозаймов, административных штрафов, налогов и задолженностей по ЖКХ.

Наши юристы помогают подготовить документы, найти финансового управляющего и составить заявление. Мы запускаем процедуру и представляем ваши интересы под ключ. В банкротстве мы поможем вам выделить деньги из доходов и защитим имущество от реализации, если это допустимо в рамках закона.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Консультация о сделках, которые могут быть оспорены

- Анализ документов и оценка рисков признания сделок недействительными

- Письменная инструкция — какие документы подготовить, чтобы обезопасить сделку

- Проверка суммы требований, получение официальных претензий

- Проверка по базе ФССП на наличие оснований

- Оценка имущества и сделок — расскажем, что будут проверять кредиторы в ходе бесплатного банкротства

- Составление заявления со списком кредиторов для МФЦ

- Консультация по порядку подачи документов

Когда возможно банкротство с единым центром помощи заемщикам?

Стать банкротом может гражданин, который соответствует критериям закона.

- Сумма задолженности от 300 тыс. рублей. Учитываются все обязательства: по кредитам, по микрозаймам, картам и овердрафтам, ЖКХ, по исполнительным производствам.

- У должника нет имущества, за счет которого можно рассчитаться с кредиторами (единственное жилье не учитывается). Например, у вас есть автомобиль стоимостью в 3 млн. рублей, а сумма задолженности составляет 600 тыс. рублей. Разумнее поменять автомобиль и рассчитаться с кредиторами, чем инициировать процесс банкротства.

- Человек уже перестал платить по обязательствам или вскоре перестанет. За банкротством не обязательно обращаться, когда вы уже просрочили все кредиты и займы. Банкротиться можно, даже если просрочки еще не наступили, вы не платите по одному из долгов более 90 дней. Необходимо только документально подтвердить, что денег у вас нет, и вряд ли они появятся.

В нашем бюро юристы тщательно анализируют дела клиентов и дают им правовую оценку. Мы составляем план подготовки и стратегию банкротства. Только после тщательного рассмотрения обстоятельств мы предлагаем заключить договор с предоставлением гарантий списания долгов. Цена банкротства фиксируется в договоре, и в ходе процедуры она не увеличится.

Когда долги не спишут?

Существуют виды обязательств, от которых нельзя избавиться, и обстоятельства, при которых в списании кредитов отказывают.

Рассмотрим их по порядку, и начнем с несписываемых долгов.

- Алименты. Если должник не платит алименты, эта задолженность получает особый статус — получатель сможет быть первым в очереди при расчетах с кредиторами, остаток долга не спишется. Пока идет банкротство, финансовый управляющий будет выплачивать текущие алименты из доходов должника.

- Компенсации за причинение вреда здоровью или жизни третьих лиц. К примеру, гражданин выплачивает ущерб здоровью в результате ДТП, которое произошло по его вине. Этот долг не подлежит списанию. Как и алиментщики, взыскатели таких компенсаций при банкротстве включаются в реестр первой очереди, но если после процедуры долг останется, его не спишут. (Заметим, что если за этом же ДТП человек получил штраф ГИБДД и иск от страховой на сумму ремонта авто, то эти денежные обязательства будут списаны).

- Невыплаченные зарплаты бывшим работникам. Если должник ранее вел предпринимательскую деятельность, и у него был наемный персонал, он обязан рассчитаться по зарплатам, отпускным и больничным. Если он этого не сделал, сотрудники вправе включиться в реестр кредиторов во вторую очередь

Они получат деньги после алиментов и вреда здоровью, но до долгов по кредитам и микрозаймам

при банкротстве и требовать выплат. Причем долги перед ними не списываются. - Долги по субсидиарной ответственности. Если гражданин управлял юридическим лицом или иначе причастен к разорению компании, и его вина установлена в рамках банкротства этой компании, долги компании перешли на него. Списать их через процедуру банкротства физ. лицо не сможет.

Также существуют обстоятельства, при которых суды не освобождают от долгов. Если при банкротстве будет установлена недобросовестность, фиктивность или преднамеренность, суд не освободит человека от долгов.

В частности, к недобросовестности относится:

- Продажа и особенно дарение имущества накануне процедуры. Человек понимает, что в банкротстве ценный объект войдет в конкурсную массу и будет продано в пользу кредиторов, поэтому пытается обойти требования закона. Но подобные сделки оспариваются в процедуре.

- Сокрытие важной информации или документов от финансового управляющего. Например, вы работаете. По 2-НДФЛ вы получаете 12 тыс. рублей. Но на самом деле ваша зарплата составляет 350 тыс. рублей в месяц. Если вы скрывали информацию, кредиторы или финуправляющий обнаружили реальные доходы, вас могут обвинить в фиктивности банкротства.

Недобросовестное поведение. К примеру, вы взяли 10 микрозаймов онлайн в один день, а через месяц подали на списание долгов. Или получили кредит в несколько миллионов рублей по заведомо подложным документам через брокеров.

Опять же, если вы получили заем, указав в заявке банку свой реальный доход, хотя по 2-НДФЛ получаете меньше, юрист поможет доказать, что обмана не было. А вот за липовые справки о зарплате в полмиллиона, суд долги не спишет, и юрист обязан предупредить вас об этом на этапе первичной консультации.

Фиктивное банкротство — это намеренный обман кредиторов и суда. У человека есть деньги и есть ресурсы, чтобы рассчитаться по долгам, но он идет за банкротством, чтобы списать эти обязательства. Преднамеренное — это ситуация, в которой должник специально доводит себя до неплатежеспособности, набирает займы без намерения их отдавать.

За недобросовестное поведение, преднамеренность и фиктивность предусмотрена административная и уголовная ответственность.

В нашей ассоциации юристы оказывают и репутационную помощь должникам, которые планируют обращаться за процедурой. Мы понимаем, какое значение имеет имидж добросовестного заемщика, и готовим должников к процедуре заранее.

Последствия процедуры несостоятельности: отзывы и ответы юристов

Люди боятся банкротства, их пугает неизвестность. Кажется, что процедура лишит последнего имущества и надежд на нормальную жизнь.

В реальности банкротство не значит, что у вас заберут последнее — дом, землю, вещи, и отправят по миру, нет. Рассмотрим мифы, которыми часто окружают процедуру и ее последствия:

- Заберут все имущество. Нет, это неправда. Вам оставят минимальный перечень, описанный в ст. 446 ГПК РФ, к которому относится единственное жилье, земельный участок, личные вещи, предметы обихода, домашний скот, продукты, семена, инструменты.

- Заберут детей и лишат родительских прав. Нет, это неправда. Банкротство не имеет отношения к родительским правам и обязанностям. Списание долгов не может быть причиной для изъятия детей из семьи. Детей забирают, когда есть опасность, реальная или потенциальная, если родители способны причинить вред своим детям или подвергают риску их здоровье.

- Придется сидеть без зарплаты и вообще без денег. В период процедуры банкротства финансовый управляющий распоряжается доходами должника. Но он обязан ежемесячно выделять деньги на проживание из расчета МРОТ на банкрота+на каждого его иждивенца. Юристы также выбивают деньги аренду жилья, на лечение и другие важные расходы. Эти суммы у вас не может забрать ни пристав, ни банки.

После банкротства нельзя будет взять кредиты или ипотеку. Закон не ставит таких ограничений. В теории кредит можно оформлять хоть на второй день после завершения судебной процедуры. Но на практике банки не дают бывшим банкротам деньги.

Это связано с кредитной историей, испорченной до процедуры. Если же после банкротства прошло несколько лет, вы имеете работу, официальный доход, обзавелись имуществом, вполне реально взять автокредит или заем под поручительство. Банк, скорее всего, не откажет.

У банкротства есть некоторые последствия, и они прописаны в ст. 213.30 № 127-ФЗ. Там указано следующее:

- после банкротства нельзя повторно списать долги в течение 5 лет;

- после банкротства в течение 5 лет оформляя новые долговые обязательства, нужно уведомлять кредиторов о статусе банкрота;

- после процедуры в течение 3 лет нельзя занимать руководящие посты и управлять юридическими лицами.

В остальном ограничений нет. Банкротство не влияет на вашу работу, не портит вашу репутацию и не влечет скрытых негативных последствий. Это цивилизованная процедура, которая освобождает людей от непосильных обязательств. Вам нужна консультация или помощь службы защиты должников от кредиторов? Звоните! Мы всегда рады помочь!

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

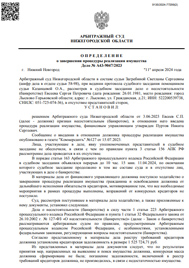

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

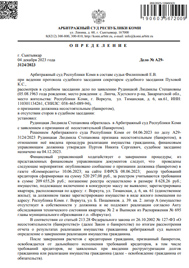

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.