Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Пошаговая инструкция по банкротству физического лица: как списать долги в 2025 году

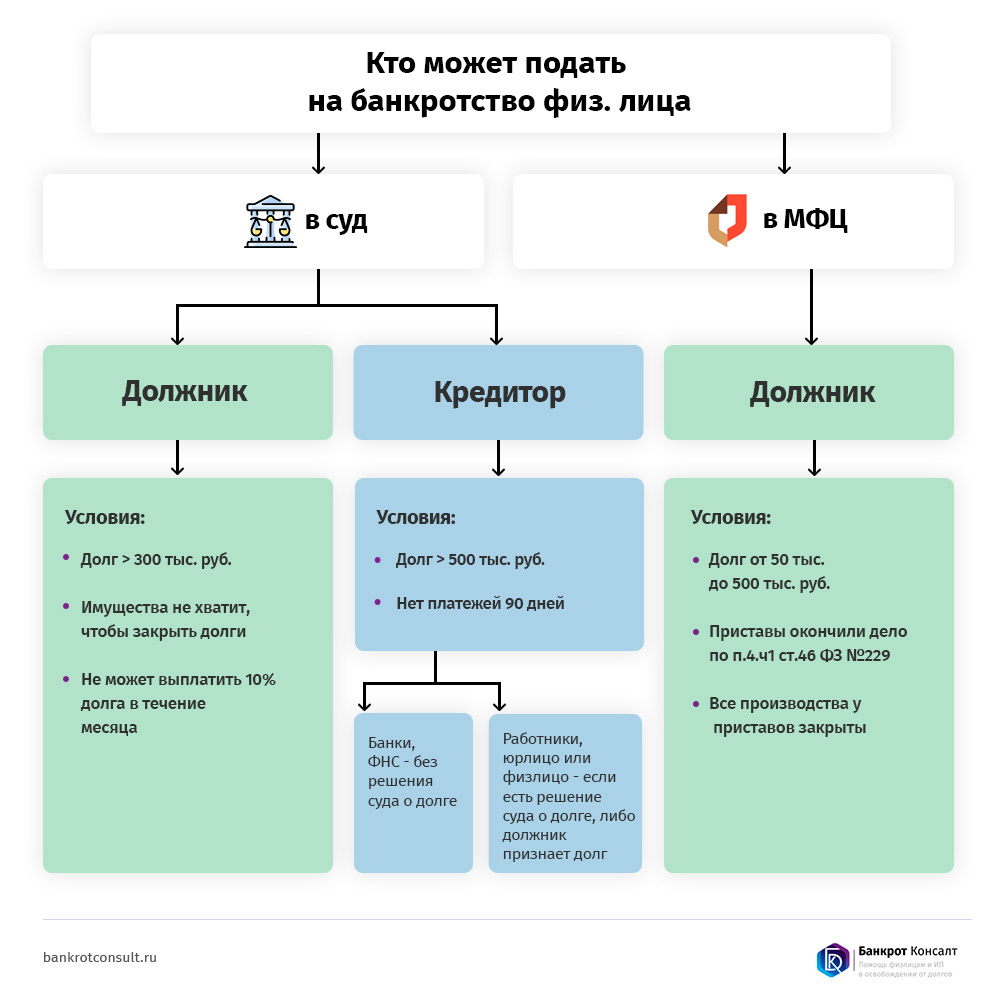

В 2025 году граждане вправе законно списать кредиты и прочие долги через процедуру банкротства физических лиц. Для людей с имуществом есть платный процесс в арбитражном суде; для тех, у кого нет дохода и собственности — бесплатная внесудебная услуга в МФЦ. Представляем пошаговую схему, как признать банкротство физических лиц через суд или оформить через МФЦ свою несостоятельность.

Чтобы узнать, какое банкротство вам подходит, и спишут ли ваши долги, ответьте на 3 вопроса.

прямо сейчас через WhatsApp

Как списать ваши долги?

Итак, вам подходит банкротство через арбитражный суд!

Последовательность процедуры в МФЦ: упрощенное банкротство пошагово

Главный плюс списания долгов через многофункциональные центры — дело проходит без суда и госпошлины. Не надо ничего платить, не нужно никуда ходить. Подал заявление и жди счастливого финала. Главное, подходить по условиям процедуры. А они весьма и весьма непростые.

Итак, что нужно, чтобы инициировать внесудебное банкротство:

- Сумма долга 25 тысяч — 1 миллион рублей.

- Нет доходов, за исключением пенсий у пенсионеров и детских пособий у тех, кому они положены по закону.

- Нет имущества, кроме единственного жилья не в залоге и прочих объектов, перечисленных в 446 ГПК РФ.

- Закрыто исполнительное производство по ч. 4 п. 1 ст. 46 № 229-ФЗ и нет действующих исполнительных производств.

- Или же задолженность будущего банкрота была передана на исполнение как минимум 7 лет назад (долг не погашен или частично погашен), а для получателей ежемесячных выплат – пенсии или детского пособия – этот срок составляет от 1 года.

Пошаговая инструкция по внесудебному банкротству.

- Найдите МФЦ по месту регистрации или проживания.

- В порядке подачи заявления о признании должника банкротом упрощенно важно подготовить приложения — в первую очередь, список кредиторов. Проверьте размер долгов и пеней по кредитам и микрозаймам, уточните, не продан ли долг коллекторам, не изменились ли реквизиты банка или микрофинансовой организации. Узнайте долги по ЖКХ, проверьте «хвосты» по налогам и штрафам на Госуслугах.

Заявление и список кредиторов для внесудебного банкротства заполняются по строгой форме. Шаблоны документов вы можете взять на нашем сайте.

- В МФЦ потребуется паспорт, заполненное заявление и список кредиторов. Если вы банкротитесь по специальным основаниям — дополнительно приложите справки. Сотрудник МФЦ примет заявление, выдаст расписку. В течение одного рабочего дня по базе ФССП проверят, соответствует ли заявитель всем требованиям, как в части размера задолженности, так и по исполнительным производствам; а также изучат приложенные справки. Если ситуация соответствует законодательным требованиям, МФЦ запускает процесс списания долгов.

До подачи заявления вы можете самостоятельно проверить, подходите ли вы под условия упрощенного банкротства — в базе приставов содержатся сведения об основаниях закрытия дела. Если вы соответствуете всем законным требованиям касательно исполнительных производств, а общий размер задолженностей укладывается в 1 миллион рублей, можно подавать заявление в МФЦ. Доступ к базе можно получить через форму ниже.

Проверить долги по базе судебных приставов

Через наш виджет вы можете проверить наличие задолженностей по базе исполнительных производств ФССП России. Заполните поля ниже и узнайте, есть ли долги, прямо сейчас - Если должник не соответствует условиям банкротства через МФЦ, заявление возвращается в течение 3 рабочих дней. Повторно попытаться объявить банкротство можно через 30 дней.

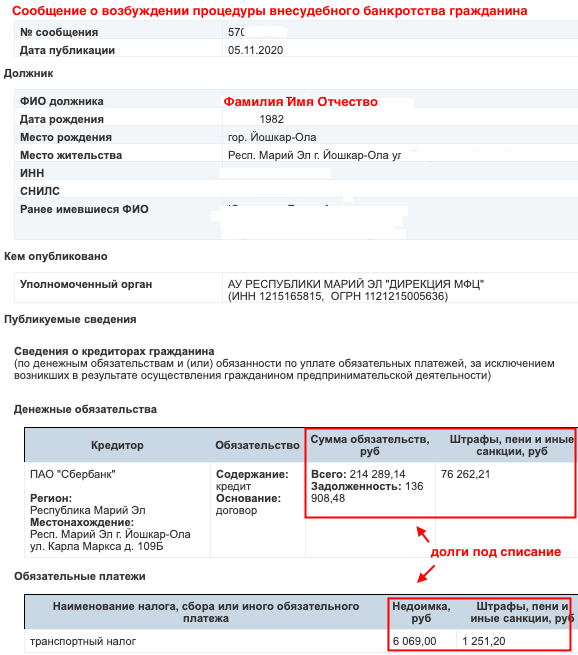

- Опубликование сведений о процедуре происходит на ЕФРСБ. На ресурсе размещается объявление, что гражданин желает списать долги перед кредиторами. Также указывается, каким организациям и гражданам он должен и сколько. Информация берется из списка кредиторов, который подал банкрот в МФЦ.

- Полгода длится банкротство. В этот период кредиторы могут обжаловать процедуру, если у должника есть имущество, либо долги значительно больше одного миллиона. Если материальное положение должника улучшится в эти полгода, он обязан уведомить МФЦ в течение 5 дней. Тогда сотрудник центра сделает публикацию о прекращении банкротства, после чего банки, МФО и коллекторы вновь смогут взыскивать кредиты.

- Если возражений не было, и материальное положение должника не улучшилось — через 6 месяцев МФЦ объявляет гражданина банкротом и делает об этом еще одну публикацию на ЕФРСБ. Долги списаны.

В чем подвох внесудебного банкротства:

- кредиторы проверят имущество, реальные доходы и сделки банкрота;

- если должник не указал кого-то из кредиторов, этот долг останется в силе и после завершения дела и списания остальных задолженностей.

Любая ошибка — повод обратиться в суд с жалобой на недобросовестность. Если обман подтвердится, МФЦ безо всяких церемоний откажет в банкротстве, и начнется судебное дело под контролем «прокредиторского» управляющего. В худшем из сценариев арбитражный суд может признать банкротство, но отказать в списании долгов.

Внесудебная программа списания долгов, введенная в России в 2020 году, позволяет избавиться от просроченных задолженностей бесплатно. Ее можно оформить без юристов, полностью самостоятельно. Но чтобы избежать рисков, проконсультируйтесь со специалистом, подходит ли вам бесплатная процедура банкротства.

Алгоритм, как самому признать себя банкротом через арбитражный суд

Теперь рассмотрим, как выглядит процесс банкротства в арбитраже. Судебный порядок списания задолженностей рассчитан на тех, чей долг больше 500 тысяч рублей. Однако судебная практика говорит о том, что рассмотрение дела возможно и с меньшей задолженностью — уже с долгами от 300 тысяч рублей можно идти в арбитраж за банкротством, если закрыть обязательства не получится, даже продав имущество. Иными словами, если должник докажет, что платить ему нечем.

Стоимость такой процедуры, включая судебные расходы, составит никак не меньше 50 тысяч рублей. С подключением юридического сопровождения затраты, конечно, вырастут еще, но одновременно с этим вырастет и шанс на спокойное, а главное, гарантированное списание долгов.

Требования к банкроту:

- Отсутствуют судимости по экономическим преступлениям.

- За последние 5 лет банкротство не признавалось.

Если недостаточно оснований для признания несостоятельности, суд может отказать в банкротстве.

Частые вопросы

Процедура банкротства ИП не сильно отличается от признания несостоятельности простых граждан. Важный нюанс — если планируете вести бизнес и после списания долгов, статус ИП нужно закрыть заблаговременно. В противном случае на бизнесмена будет наложен временный запрет — 5 лет нельзя будет открыть новое предпринимательство.

На сегодняшний момент ипотечная недвижимость безусловно реализуется в банкротстве, т.к. залоговый кредитор обязательно включается в реестр — даже если по самой ипотеке нет просрочек. 80% от выручки получает именно залоговый банк, еще 7% закон отводит финуправляющему. Однако процедура может измениться — сейчас Госдума рассматривает перспективу сохранения банкроту единственного ипотечного жилья, по которому отсутствуют просрочки. На конец 2023 года проект закона прошел первое чтение.

Как таковых, этапов банкротства два — реструктуризация долгов и реализация имущества. Они могут идти один за другим или же в процедуре обойдутся одной лишь реализацией. И она тоже включает в себя несколько этапов: первое судебное заседание, на котором судья утверждает само мероприятие и ведущего ее управляющего; подготовку к торгам (формирование реестра требований и конкурсной массы); собственно, торги; и, наконец, расчеты с кредиторами, погашение текущих платежей и списание долгов.

Поэтапная инструкция, как оформить банкротство физического лица самостоятельно:

- Составляем заявление о признании банкротства физлица, готовим документы. Пакет подается в арбитражный суд региона, где должник зарегистрирован или проживает постоянно.

- На первом заседании суд назначает реструктуризацию долгов или реализацию имущества.

Особенность реструктуризации: должник может самостоятельно рассчитаться с кредиторами без процентов, продажи собственности и последствий банкротства, как это бывает при реализации имущества. Срок этого этапа банкротства не превышает пяти лет.

- Вводится реализация имущества. Она позволяет списать просроченные задолженности после проведения торгов.

На первом же заседании назначается финансовый управляющий — без него признать банкротство невозможно. Специалист проводит процедуру: проверяет собственность должника, определяет, какие объекты будут проданы, контролирует счета и расходы банкрота, продает имущество на торгах и выплачивает деньги кредиторам. По результатам отчета финуправляющего суд признает физлицо банкротом и списывает кредиты, займы, налоги, штрафы и т.д.

Если имущества нет — торгов не будет, и долги спишут после проверки материального положения банкрота.

- Если реализация фактически осуществляется в порядке проведения торгов (когда есть, что продавать), процедура длится на 2-3 месяца дольше. По окончании происходит удовлетворение требований кредиторов согласно очередности и списание непогашенных долгов.

Залоговое имущество реализуется обязательно. То же происходит и с совместной собственностью супругов: она изымается для продажи, после чего половина выручки передается мужу или жене банкрота, а остальное идет в конкурсную массу.

Если реализация имущества осуществляется без торгов, конкурсная масса формируется за счет доходов должника либо вовсе отсутствует. Такая процедура пройдет быстрее, если не возникнут претензии со стороны кредиторов (например, оспаривание сделок).

- Списание задолженностей, признанных безнадежными к взысканию, осуществляется по решению суда на финальном заседании. Это последний этап дела.

Если в процедуре вводился запрет на выезд за границу, после признания банкротства он автоматически снимается. Долги списываются официально и безвозвратно.

Как проходит реализация имуществаСтатья по теме

Помните, что в любой момент возможно «перемирие» с кредитором. Заключение мирового соглашения происходит под контролем финуправляющего и суда и должно неукоснительно соблюдаться сторонами. Главное, правильно оформить этот документ, не ущемляя права ни одной из сторон. Это один из способов избежать банкротства, имея долги.

После процедуры и во время ее человек вправе работать (или не работать), получать официальную зарплату, пенсию, пособие по безработице или иные социальные выплаты. В период банкротства доходы сначала зачисляются на спецсчет управляющего, а он оттуда выдает банкроту деньги в пределах прожиточного минимума на него и на каждого иждивенца (если они есть).

После списания долгов счетами распоряжается только сам банкрот. Он вправе пользоваться старыми карточками или открыть новый дебетовый счет, завести карту и спокойно получать на нее деньги — банки и приставы их не отберут и не заморозят. Дело закрыто, долгов больше нет.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

прямо сейчас через Telegram

Что делать после банкротства?

После признания несостоятельности можно спокойно жить и работать. Вы избавитесь от следующих обязательств:

- задолженности в ЖКХ;

- любые кредиты и микрозаймы, долги по распискам;

- задолженности по исполнительным производствам;

- штрафы ГИБДД, взносы, налоги.

Однако ни суд, ни МФЦ при банкротстве не спишут:

- компенсации за моральный и физический вред физлицам;

- компенсации за умышленное причинение вреда имуществу;

- остаток долга по алиментам;

- долги по зарплате и компенсации работникам (если вы были ИП, и у вас были работники);

- субсидиарную ответственность.

Эти долги придется платить — кредиторы получат исполнительные листы и продолжат взыскивать деньги до полного расчета. Но на вас уже не будет кредитов и коллекторов. После признания гражданина банкротом кредиторы не вправе игнорировать результаты процедуры банкротства или предъявлять претензии на уплату по списанным кредитным договорам.

Что можно и нельзя после банкротства?

- Человек вправе получить кредит или ипотеку, уведомив банк о том, что списал долги (5 лет — обязательное уведомление). Запрета на получение кредитов после банкротства нет, но первые год-два придется восстанавливать финансовое положение, чтобы поправить кредитную историю. В этот период получить новую ссуду будет непросто.

- Должник может работать либо стать самозанятым или предпринимателем (если он не обанкротился в качестве ИП). Но минимум три года нельзя занимать руководящие должности в организациях (муниципальных, государственных или коммерческих). Закон ограничивает именно руководство на основании учредительных документов, т.е. должность генерального директора. Но можно работать по трудовому договору финансовым директором или главным бухгалтером.

- Человек будет получать все положенные пособия: по безработице, пенсию, социальные выплаты, использовать материнский капитал.

- Можно выезжать за границу, а также покупать и получать имущество в наследство, в дар, или выигрывать в лотерею. Улучшение ваших финансовых дел — не повод для пересмотра результатов процедуры. Списанные кредиты не «восстанавливаются».

Как строить отношения с банками после банкротства? Если кратко: они не доверяют вчерашнему должнику и порой сгоряча выносят отказ даже на заявку на открытие дебетовой зарплатной карты. Это нарушение, карту обязаны восстановить или открыть новые счета, поскольку прошедшее банкротство не должно повлечь за собой отказа в обслуживании. Но вот кредиты в первый год оформить невозможно — влияет кредитная история, испорченная еще до банкротства.

Если вы хотите восстановить финансовую репутацию или рассматриваете вариант в перспективе взять ипотеку после банкротства, следуйте рекомендациям:

- Найдите работу с «белым» заработком или зарегистрируйтесь, как самозанятый, чтобы банк видел ваш доход.

- Постарайтесь скопить сумму и положить на депозит в выбранный банк.

- Обратитесь в МФО за оформлением займа и своевременно его погасите. Микрофинансовые организации более лояльны к заемщикам с низким рейтингом, чем банки. Погашайте займы в МФО вовремя, прежде чем обратиться в банк.

- Будьте избирательны. Не делайте много запросов на кредит — каждый отказ понижает кредитный рейтинг, поэтому подавайте заявку именно в нужные банки.

Если вы хотите списать задолженности, но не знаете, с чего начать – начните с консультации юриста! Мы оценим ситуацию, подготовим индивидуальный порядок действий, расскажем, какие документы собрать и что будет с имуществом в вашем случае. Первую консультацию мы проведем бесплатно!

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.