Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Какие сроки отводятся банкам для подачи исков по кредитам

Принудительное взыскание кредитором непогашенного долга не может длиться до бесконечности — срок, который закон отводит на возврат денег, ограничен. Но правила подсчета этого отрезка времени, на первый взгляд, кажутся довольно путаными — ведь период к тому же может прерываться и возобновляться. В случае же истечения срока давности по кредиту после решения суда ничего получить от должника у кредитора, скорее всего, не получится, поскольку он потеряет самый эффективный рычаг давления — судебную машину.

Чтобы этого не произошло, банки отслеживают временные периоды на взыскание через «специально обученные» программы. И как бы ни хотелось, чтобы кредитор «прошляпил» срок, сейчас этого уже не происходит — даже несколько часов просрочки одного-единственного платежа не останутся незамеченными. Что уж там говорить про месяцы и годы.

прямо сейчас через WhatsApp

Срок для подачи иска

По претензиям о взыскании невозвращенных кредитов установлен срок в три года — об этом говорится в ст. 196 ГК РФ. Банк, подавший иск в суд в продолжение трехлетнего периода, практически гарантированно выиграет дело.

Здесь возникает вопрос, с какого момента начинает отсчет срок для иска по кредиту: со дня, когда заемщик не внес очередной платеж, или же с даты окончания кредитного договора?

Действительно, специфика вычислений напрямую зависит от вида договора.

Порядок отсчета срока давности на подачу иска

Согласно положениям статьи 200 ГК РФ, исчисление давности начинается с момента, когда кредитор обнаружил нарушение. Это означает, что «таймер» включается:

- По потребительским кредитам, ипотеке, автокредитам: со следующего дня после наступления даты внесения платежа по графику. И исчисление идет по каждому взносу вплоть до последнего.

- По кредитным картам: с момента, когда финансовая организация направит клиенту уведомление с требованием вернуть деньги.

Закон не запрещает истребовать задолженность до окончания действия кредитного договора. Так, по ипотечной сделке банк не ждет все 15–20 лет, на которые выдана жилищная ссуда, чтобы подать в суд на своего должника. Залоговый кредитор начинает взыскание намного раньше — после нескольких просрочек, — требуя суд расторгнуть соглашение и взыскать с неплательщика все начисленное. И, в первую очередь, за счет реализации предмета залога.

Здесь применяется другой порядок отсчета трехлетнего срока: каждый невнесенный ежемесячный платеж становится долгом на следующий день после опоздания с переводом. И по каждой такой недоимке срок считается отдельно. Подобные мелкие подсчеты имеют смысл только в том случае, когда банк «не укладывается» в трехлетний срок для подачи иска. А такого, повторимся, в наших реалиях уже не происходит. Но знать об этом не помешает.

Подавая в суд, кредитор обычно требует сразу расторгнуть договор с клиентом, взыскать всю сумму долга и начисленные проценты. Случаев, когда банк «забыл» и опоздал предъявить иск в суд по ипотечной или любой другой задолженности с обеспечением, еще не было.

Таким образом, по разным обязательствам и с учетом этапа требования долга допустимое время на взыскание отсчитывается не одинаково. Максимальный срок исковой давности по кредиту — 3 календарных года со дня прекращения договора и при условии, если этот период не прерывался.

Приостановка срока исковой давности по кредиту

Закон предусматривает приостановление и перерыв течения срока давности для подачи иска (именно такие термины применяются в законе).

При приостановлении срок замораживается, а потом, после устранения причины, течет дальше, возобновляясь с того момента, на котором случилась остановка. Если срок приостановился на середине, после возобновления останется еще половина этого периода.

Строго говоря, время для подачи иска по кредитному долгу по умолчанию течет беспрерывно. Но законом предусмотрен ряд обстоятельств, в связи с которыми оно приостанавливается (ст. 202 ГК РФ):

- Заемщик пребывает в составе Вооруженных Сил РФ. Например, должник подписал контракт с Минобороны и находится в зоне действия СВО.

- Случилось действие непреодолимой силы: стихийное бедствие на территории нахождения истца или ответчика, какой-либо катаклизм и т.п.

- Заработал мораторий (вроде введенного в период пандемии).

- Действие регулирующего законодательного акта было официально приостановлено.

- Если должник и кредитор воспользовались своим правом на примирение во внесудебном порядке и решили свои разногласия мирным путем. Срок приостанавливается на все время этого мероприятия.

После исчезновения причин для приостановки течение давности для подачи иска возобновляется — уже не на три года, а на сколько осталось.

прямо сейчас через Telegram

Перерыв и течение срока заново

Более «опасен» для должника перерыв исковой давности (ст. 203 ГК РФ). И хотя по названию можно решить, что это тоже какой-то тайм-аут, это нет так. В данном контексте слово «перерыв» будет означать не перерыв на время, а именно прерывание, завершение, обрывание. При перерыве весь промежуток времени, что уже прошел до паузы, аннулируется. И трехгодичная исковая давность начинает исчисляться заново.

Прерывает срок признание заемщиком того факта, что он действительно не вернул банку долг, нарушив условия кредитного договора. При этом не обязательно делать какие-то письменные заявления из серии «Признаюсь, что с октября 2024 года не плачу по кредиту, взятому мной в ПАО «Банк», и не собираюсь этого делать». По закону достаточно совершить условно неосторожные действия, это подтверждающие. Таковыми могут быть:

- закрытый пропущенный платеж по ссуде;

- обращение за кредитными каникулами или рефинансированием проблемного кредита;

- признание наличия задолженности в письменном ответе на претензию банка;

- посещение отделения банка и заполнение любых бумаг, напрямую касающихся проблемного продукта (например, заявления на предоставление рассрочки).

Иными словами, активность должна явно свидетельствовать о признании долга. Если человек просто пришел в офис, например, Сбербанка, чтобы получить новую дебетовую карту в связи с окончанием действия предыдущей, визит нельзя трактовать как попытку урегулирования долга. Даже если клиент общался с менеджером кредитной организации по возникшей задолженности, это не получится автоматически представить как подтверждение недоимки. Должник может ведь не согласиться ни с самим фактом возникновения долга, ни с его размером.

Поэтому просто визит в банк или устное обсуждение чаще всего не признаются судом в качестве веского основания перерыва срока исковой давности. А вот частичное погашение возникшей задолженности почти всегда сыграет на руку кредитору, упустившему срок давности.

Подписывая кредитный договор, клиент знакомится с графиком платежей, суммами взносов и санкций на случай нарушения. Поэтому его несогласие с начисленными штрафами не играет роли для установления факта перерыва срока. Своим прямым действием — погашением части долга — он подтверждает существование денежного обязательства перед банком и понимание (признание) наличия долга.

Главная особенность перерыва: срок начинает исчисляться заново. Это не пауза, а новый отсчет.

Сроки для созаемщиков, поручителей, наследников

Взыскание может затронуть интересы не только основного должника, но и иных участников сделки. Например, поручителей или созаемщиков. Для человека, который выступил вторым заемщиком по сделке, все правила исчисления давности для подачи иска идентичны, как и для основного плательщика.

Срок для предъявления иска к поручителю — один год с конечной даты договора поручительства (п. 6 ст. 367 ГК РФ). Таким образом, от заемщика банк вправе потребовать вернуть долг в судебном порядке в течение трех лет после срока окончания договора, а от поручителя — только в течение года.

Иногда должник умирает, не выплатив всю задолженность по кредиту. Долги, как и имущество, переходят к наследникам покойного, и те отвечают по обязательству в объеме не больше унаследованных активов. Сроки для предъявления иска те же, что и при взыскании с самого клиента банка. Но спор в суде будет поставлен на паузу, пока наследники не оформят наследство у нотариуса.

Когда банк подает в суд

Срок обращения кредитора в суд — не единственный вопрос, который интересует должников. Актуальна также информация о том, при какой просрочке банк подает в суд.

Конечно, если это было разовое нарушение, незначительное («техническими» считаются заминки до трех дней), кредитор в суд не подаст. Начислит штрафы, которые нужно оплатить, скинет парочку уведомлений и все.

Но если отклонения от графика стали постоянными, финансовое учреждение, конечно, обращается в суд. Оно вправе сделать это в любое время, «выждав» минимальный период:

- По потребительской ссуде — после непрерывной задержки в 60 дней на протяжении полугода. Если человек просрочил платеж, но потом в течение 59 дней внес всю сумму, потом опять опоздал, но снова погасил, и так постоянно в течение 180 дней, банк продолжит штрафовать, но в суд не подаст (п. 2 ст. 14 закона № 353-ФЗ). К сроку непосредственной просрочки также добавятся еще 30 дней, которые отведены законом на добровольное возмещение должником претензий кредитора.

- По микрозаймам сроком до 60 календарных дней — при опоздании с возвратом на 10 календарных дней (п. 3 ст. 14 № 353-ФЗ). Также у должника будет еще десять дней на добровольное погашение после получения уведомления от кредитора.

- По ипотеке — при пропуске внесения платежей свыше трех месяцев и сумме просроченного долга больше 5% от стоимости объекта недвижимости (ст. 54.1 № 102-ФЗ).

Отвечая на вопрос, через какое время банк подает в суд, можно утверждать, что самое скорое инициирование судебного дела — спустя 2 месяца с даты просрочки по потребительскому кредиту. По микрозаймам возможны и более сжатые сроки — от 10 дней. Но это потому что займы сами по себе оформляются чаще всего на считанные дни.

Однако мало кто из кредитных организаций или МФО так спешит заплатить госпошлину и бежать с материалами в судебный департамент. Банки преимущественно ориентируются на внутренние регламенты, предусматривающие срок обращения в суд по кредитному договору намного ранее истечения трехлетнего срока. Первые полгода должника всячески побуждают заплатить добровольно. Служба взыскания будет выяснять причины неисполнения обязательств, предлагать отсрочки, рассрочки, рефинансирование, рассказывать о программах кредитных каникул и т.д.

Банк заинтересован получить с клиента деньги. И как можно больше. Взыскание задолженности через суд — процесс не всегда быстрый, и к тому же «отягощенный» дополнительными расходами. Кроме того, долги ухудшают отчетность кредитной организации. Если служба взыскания банка усмотрит потенциал для добровольного получения задолженности, кредитор охотнее согласится подождать разумные сроки, чем спешно судиться. Но рассчитывать, что банк будет «тормозить» с подготовкой иска, не стоит. Ориентироваться все же лучше на приведенные выше сроки.

Срок кончился: что потом

Представим картинку из параллельной вселенной: три года после завершения периода действия договора прошли, а заимодавец так и не обращался в суд. Конечно, на практике ни одно кредитное учреждение не прощает долгов, не поборовшись за их возврат.

Утверждение, что после завершения периода исковой давности задолженность списывается — в корне не верное. Правильнее будет сказать, что истребование долга затрудняется. Да, суд по инициативе ответчика откажет во взыскании недоимки, но никто не обязывает кредитора списывать долг со своего баланса. Хотя официальный отказ суда дает формальное основание для этого.

Типичная ситуация: налоговые недоимки. ИФНС зачастую не подает в суд иск о взыскании налогов и сборов из-за незначительности долга. При общей нехватке сотрудников службы и отсутствии всех сведений об ответчике налоговики предпочитают учитывать задолженность перед бюджетом, но не прибегать к каким-то активным действиям по получению долга. По итогу человек может значиться должником 5, 10, и даже 15 лет. Срок давности для истребования денег давно прошел, а долг продолжает «висеть». Система единого налогового счета теперь позволяет списывать в счет давних недоимок платежи в уплату «свежих» начислений (1). Так фискальный орган получает причитающееся бюджету и через десять лет после истечения срока исковой давности.

Аналогичный сценарий может наблюдаться и в банках. Затевать истребование долга в 1 тысячу рублей по кредитке убыточно для финансовой структуры, но учитывать его на балансе никто не запрещает. Любое поступление на карту через три года (срок исковой давности) банк легко зачтет в счет уплаты задолженности. Опасность представляет также и подключенный автоплатеж с другой карты клиента, о чем держатели нередко забывают, но алгоритм сразу «сработает» при поступлении денег на присоединенный к услуге счет. Вернуть принудительно ушедший платеж уже не получится — все по закону и договору.

Таким образом, после того, как срок для истребования истек, долг автоматически не списывается. Чтобы банк или иной взыскатель простил обязательство, должна быть воля самого кредитора, а тому, в свою очередь, для этого нужно основание. Как правило, таким поводом становится решение суда об отказе во взыскании, или же неоднократно предъявленный, но так и не исполненный исполнительный лист по принятому в пользу истца постановлению судебного органа. Наконец, существенной причиной для списания становится банкротство должника — если арбитраж вынес определение об освобождения от кредитного долга, взыскивать такую просрочку больше нельзя. Остается только списать ее.

Когда взыскание становится невозможным

Даже если срок для подачи иска истек, суд не откажет кредитору в приеме документов. И даже может вынести положительное для истца решение.

Срок исковой давности по кредитуСтатья по теме

Так произойдет в том случае, если должник проигнорирует судебный приказ или судебное разбирательство. Ответчику по закону дается 10 дней на подачу возражений против приказа. Если успеть и выразить протест, то приказ судья отменит (ст. 129 ГПК РФ).

И тогда есть два пути: либо банк оставляет все как есть и больше не требует вернуть долг (слабая вероятность, но мы обязаны упомянуть все варианты, даже самые теоретические), либо подает в суд полноценный иск. Тогда судья рассматривает документ по правилам «классического» искового производства: с вызовами в суд, повестками и т.д. Судебный процесс при такой последовательности длится около двух месяцев, но редко превышает полгода. Во время рассмотрения дела ответчик как раз может заявить о пропуске кредитором срока исковой давности. Суд проверит утверждение и откажет в иске.

По правилам ведения дел в суде отказ в иске возможен только по просьбе участника спора (ст. 199 ГК РФ).

Если должник проигнорировал процесс, не участвовал в нем и не заявлял о пропущенном истцом сроке давности, то по закону ничего не мешает судье вынести решение об удовлетворении требований кредитора — по собственному усмотрению судья не применяет положения названной нормы закона. Заявление важно сделать до оглашения вердикта. После этого момента у ответчика не будет возможности оспорить документ, сославшись на пропуск истцом срока на обращение в суд.

В приказном производстве у человека нет даже процессуальной возможности заявить о пропуске срока на подачу иска (да это и не нужно, ведь все решается через отмену приказа). А вот в стандартном процессе, после того, как приказ удастся вовремя отменить, можно и нужно указать на вышедшие сроки. А еще у ответчика есть право подать возражение на иск для оспаривания порядка начислений, суммы долга или расчета пеней.

Важно различать срок для обращения в суд и срок для взыскания после суда по кредиту. Второй интервал тоже равен трем годам. И отсчитывается он:

- для исполнительного листа — с даты выдачи;

- для судебного приказа — со дня вступления в силу.

Дата оглашения судебного решения по спору не является датой отсчета срока давности для исполнения судебного акта.

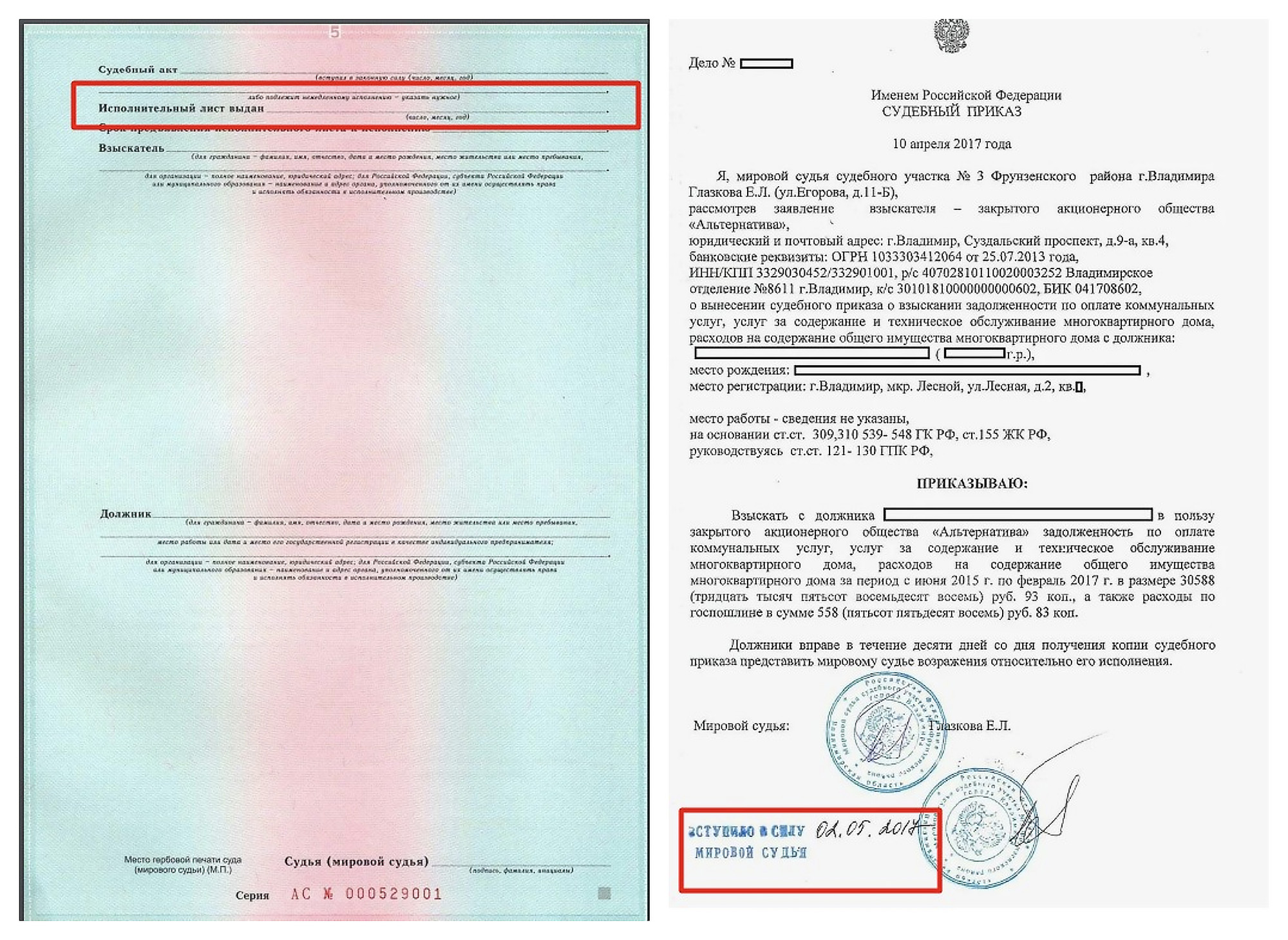

На примерах видно, где указано число для начала подсчета времени на исполнение:

Указание даты выдачи исполнительного листа на 5-й странице документа, а также отметка о дате вступления в силу судебного приказа.

Указание даты выдачи исполнительного листа на 5-й странице документа, а также отметка о дате вступления в силу судебного приказа.Предъявление акта к принудительному выполнению прерывает течение трехгодичного периода. И все то время, что исполнительный документ находится у пристава или в банке, где открыт счет должника, срок не течет.

Пристав может окончить производство, не обнаружив ни имущества, ни дохода у ответчика. Но закон не обязывает его именно так и поступать, поэтому многие дела в ФССП открыты, но фактически не исполняются.

Правила подсчета трехлетнего срока на исполнение зависят от обстоятельств.

Принцип № 1. Считаются только периоды, когда оригинал исполнительного листа или судебного приказа не находился на исполнении — ни в ФССП, ни в банке, где у должника счет. Время, когда документ находится у исполнителя, в срок давности для взыскания не засчитывается. Таким образом, исполнительное производство в ФССП может продолжаться годами и десятилетиями.

Принцип № 2. Переуступка долга коллекторам период исполнения не удлиняет, и заново при перепродаже недоимки срок течь не начинает.

После истечения срока договора банк вправе рассчитывать на положительное решение суда еще три года. Плюс еще три года он может предпринимать разные попытки взыскать долг через пристава или держать оригинал полученного судебного акта у себя. Конечно, никто так удовольствие не растягивает, но в теории такое возможно.

Истечение срока давности не обязывает кредитора списывать задолженность. Теоретически долг может «висеть» на балансе неограниченное время, но это не в интересах финансовых корпораций. Такие безнадежные к взысканию недоимки организации продают коллекторским агентствам либо списывают (реже).

Впрочем, надеяться на такое списание не стоит. Механизм взыскания у банков отлажен до мелочей — долги очень быстро уходят в работу службам взыскания, коллекторам и ФССП. В конечном счете, должнику придется или платить, или жить под жестким прессингом. Или самому списать долги, пройдя процедуру признания финансовой несостоятельности.

Законно освободиться от кредитных долгов, которые вы уже не в состоянии погашать, поможет банкротство. Для вступления в процедуру не обязательно ждать истечения срока погашения кредита по суду. Оставьте заявку на обратный звонок, и юрист нашей компании предоставит вам бесплатную консультацию, в ходе которой вы узнаете, какие ваши долги можно списать раз и навсегда, и есть ли риски для вашего имущества.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.