Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Погасить кредитную карту с помощью другой кредитной карты: ожидания и реальность

Ежемесячно в России оформляется порядка миллиона кредитных банковских карт. Однако, к сожалению, далеко не все из них впоследствии благополучно обслуживаются клиентами. У обладателя карты могут измениться финансовые обстоятельства, в результате чего пользоваться заемными средствами, которые предоставляет такая карта, становится затруднительно — их надо не просто возвращать, но и делать это вовремя.

И кому из нас не знакома ситуация, когда для того, чтобы отдать кому-то долг, приходится перезанимать деньги в другом месте? Хорошо, если есть родственники или друзья, у которых можно одолжить нужную сумму. А если таковых не имеется? В такой момент в голову приходит простая, но спорная идея: нужно завести еще одну кредитку и погасить с ее помощью долг по первой.

Почему идея простая, понятно — банки охотно выдают кредитные карточки, особенных требований к клиенту не предъявляют, наоборот, регулярно «обрабатывают» потенциальных пользователей, завлекая специальными предложениями и заманчивыми тарифами. А вот почему она спорная, и можно ли кредитку закрыть другой кредиткой, давайте разберемся.

прямо сейчас через WhatsApp

Как получить вторую кредитную карту?

В схеме «погасить кредитную карту другой кредитной картой», на первый взгляд, можно рассмотреть следующие очевидные решения:

- оформить вторую кредитку в том же банке, что и первую;

- оформить новую кредитку в другом банке.

Первый вариант «отмести» очень легко. Оформить еще одну кредитную карту в пару к уже имеющейся в том же банке на данный момент невозможно. Формально такая услуга не является нарушением закона, и никаких запретов на нее государством не установлено. Но уже несколько лет отечественные кредитные организации подобную возможность не предоставляют.

Впрочем, и в прежние времена это был продукт не для всех. В частности, один из крупных банков в свое время давал возможность завести несколько кредитных карточек в разных валютах. Но учитывая, что при переводе средств с валютного счета на рублевый в дело вступала конвертация, гасить рублевый кредит с помощью валютного не сулило никакой выгоды. Скорее, наоборот.

В любом случае, на сегодня банки такую услугу не предлагают — ни в рублях, ни в египетских фунтах.

А вот второй вариант — более реальный. Ничто не мешает гражданину иметь несколько кредитных карт в разных банках. Законодательно это также никак не ограничивается, поэтому все зависит только от политики самих кредитных организаций. При обращении за новой кредиткой банк смотрит, в первую очередь, на подтвержденные доходы потенциального клиента, а также на его кредитную историю.

Грейс-период: спасение или ловушка?

Поговорим о сроке, когда кредитная организация не начисляет проценты за пользование средствами с карточки. У всех банков он разный, но колеблется в пределах 50-100 дней. Встречаются и более долгоиграющие предложения, вплоть до 200 дней. Но как правило, это некие «акционные» варианты, которые нужно успеть оформить в ограниченный период времени.

Кредит, чтобы закрыть кредитные картыСтатья по теме

Грейс-период — это одна из главных причин, по которым люди пытаются получить кредитную карту, чтобы погасить другую кредитную карту. Логика рассуждения здесь такая: «Я оформлю кредитку с грейс-периодом в 100 дней, через три месяца оформлю вторую, тоже с льготным сроком в 100 дней. Со второй переведу деньги и погашу взнос по первому кредиту без процентов. А потом через три месяца проверну операцию в обратную сторону».

Однако бесплатность может оказаться мнимой. Не забывайте: банковское дело — это, прежде всего, бизнес. А кредитование — один из самых прибыльных финансовых инструментов. Поэтому эмитенты кредитных карт закладывают в свои программы такие условия, которые позволяют им в любом случае не остаться внакладе. Например, грейс-период может автоматические аннулироваться при переводе денег физическому лицу. Или при использовании в операции сервисов Почты России.

И, разумеется, при снятии наличных с кредитной карты.

Во многих случаях грейс-период исчезает, если просто перевести деньги себе самому в другой банк. А что значит аннулированный льготный период? Это значит, что за все то время, которое вы пользовались картой без переплаты, банк теперь насчитывает проценты. И они будут отнюдь не похожи на проценты, которые этот же банк предлагает по кредитам. Скорее всего, начисления будут колебаться в пределах 19%-50% годовых. Вот вам и «экономия».

Потому необходимо как можно внимательнее читать условия выпуска карты. А еще лучше, сделать это совместно с разбирающимся человеком. Например, с кредитным юристом.

прямо сейчас через Telegram

Подводные камни

Итак, о чем нужно помнить заемщику, если он все-таки решился при помощи двух карт, «гоняя деньги туда-обратно», решать свои финансовые вопросы?

1. Изучить договор.

Это вообще-то общий совет всем, кто собирается пользоваться любыми финансовыми услугами, независимо от их содержания. Договор нужно читать максимально внимательно, особенно, если он связан с принимаемыми на себя обязательствами.

Чтобы успешно пользоваться возможностями кредитной карты, их прямо-таки обязательно нужно четко себе представлять. Еще лучше — показать договор специалисту. Он укажет на подводные камни, и если поменять условия договора не получится (а как правило, у банков они едины для всех клиентов), то даст совет, нужно ли пользоваться такими услугами.

2. Включить дисциплину и самоконтроль.

Условия по выданным картам у банков различаются. Иногда довольно существенно. Разные грейс-периоды и точки их отсчета, различные ставки, неодинаковые комиссии за переводы и обслуживание. И разумеется, везде своя сумма ежемесячных платежей. Чтобы не попасть на просрочку, необходимо не только очень четко представлять себе когда, сколько, с какой карты и в какой банк перечислять, но и постоянно помнить об этом и все делать вовремя.

А чем больше операций, тем легче в них запутаться и нарушить сроки. Как итог, проценты банк насчитает вовсе не за дни просрочки, а за весь срок пользования кредитом. Даже за срок действия грейс-периода, который в этом случае — вы угадали, будет аннулирован.

3. Запоминать числа. Много чисел.

Всегда нужно помнить, какую именно сумму составляет долг банку, и дату, когда нужно сделать очередной платеж.

Узнать сумму задолженности можно несколькими вполне известными способами:

- в интернет-сервисах — через приложение или онлайн-банк;

- с помощью банкомата;

- позвонить в банк и выяснить у оператора;

- прийти в отделение банка — понадобится паспорт и номер договора.

Кроме того, нужно знать назубок размер максимальной суммы, которую можно снять или израсходовать в течение месяца. Другими словами, помнить свой кредитный лимит по каждой карте. А учитывая, что условия использования кредитных карт у банков могут весьма заметно различаться в деталях (в ситуациях, при которых аннулируются условия льготного периода, в стоимости обслуживания кредитной карты и т.д.) — то на определенном этапе от этого может пойти кругом голова. По какой карте обслуживание списывается раз в месяц, а по какой за год вперед? Где СМС-информирование стоит 39 рублей, где 69, где 99, а где вообще оно бесплатно?

Кроме того, заботясь о том, как закрыть кредитную карту другой картой, необходимо следить за сроками грейс-периода, чтобы не выйти за его пределы. Ведь у разных карт он может не только быть разным по продолжительности, но и активироваться при разных условиях: в первом банке — с момента совершения первой операции, а во втором — с момента непосредственного оформления карты, даже если вы по ней не успели совершить ни одного действия.

А ведь это очень важный момент, поскольку при выходе за пределы льготного периода проценты за пользование кредитной картой будут начислены на весь срок, который прошел с начала ее использования. Зазеваетесь — и выгода уже ускользнула.

Как оплачивать кредит по карте: техническое пособие

Заемные деньги, которые были сняты или потрачены с кредитной карты, нужно возвращать. Существует несколько способов сделать это с помощью карты другого банка:

- Снять наличные с карты и переложить на другую карту. Это делается через банкоматы. Дело надежное, но не бесплатное, если каждый из банкоматов берет комиссию за снятие и взнос (как правило, берут еще как). И как минимум хлопотное, если искать банкоматы, чьи банки не берут комиссию.

- Снять наличные в банкомате, а на счет внести деньги через терминал. Плюсы и минусы те же, что и в предыдущем пункте. Да и суть, в общем-то та же.

- Онлайн-переводом с карты на карту. В данном случае без комиссии обойтись не получится, банки не слишком любят, когда клиенты пользуются заемными деньгами бесплатно. И уж особенно они не в восторге, когда их деньги уводят в другие банки. Кстати, грейс-период при такой операции тоже, как правило, обнуляется. В любом случае, такие вещи необходимо выяснять до оформления карты.

Альтернативные варианты

Несмотря на то, что погасить кредитку другой кредиткой не запрещено и даже технически возможно, для подобной операции требуется немало усилий. Поэтому, возможно, вместо построения хитрых планов имеет смысл поискать более простые и понятные пути.

Что может сделать должник для того, чтобы закрыть задолженность по счету кредитной карты? Как минимум, обратиться за реструктуризацией долга или же рефинансировать его.

При реструктуризации необходимо обратиться в тот же банк, где у вас оформлена кредитная карта. Объяснив, в чем проблема, можно прийти с банком к определенному решению, которое устроит и вас, и кредитную организацию. Смысл реструктуризации в том, чтобы переоформить имеющийся кредит на других условиях. При этом сама сумма долга списана не будет, но зато платежи по нему можно будет разбить на меньшие ежемесячные суммы.

Можно ли погасить кредит с помощью кредитной картыСтатья по теме

Кстати, реструктуризация пригодится в том случае, если кредитная карта была оформлена в период высоких процентных ставок на рынке. Если общерыночная ситуация изменилась, то имеет смысл обратиться в банк, чтобы добиться снижения нагрузки.

В отличие от реструктуризации, рефинансирование кредита (в том числе, и карточного) делается в другом банке. По сути, третья сторона (в виде еще одной кредитной организации) выкупает ваш долг у банка-кредитора и оформляет вам новый кредит на других (более мягких — иначе какой смысл в этой процедуре?) условиях. И если при этом новый кредитор предлагает не просто оформить кредит, а выпустить для него кредитную карту, это, по сути, и будет погашением одной кредитки с помощью другой.

Однако и здесь не следует забывать, что в договорах банков имеется много неочевидных условий и оговорок. Поэтому, прежде чем обращаться за реструктуризацией или рефинансированием, следует внимательно изучить предложения банков и подсчитать возможную выгоду.

Нельзя забывать о том, что в погоне за выгодой можно просчитаться и запутаться в долгах. Если подобная беда случилась с вами, не стоит отчаиваться. Закон позволяет списать задолженности, когда активов больше недостаточно, чтобы погашать обязательства.

Обратитесь к нашим юристам, если уже не можете тянуть долговую лямку. Мы расскажем вам, как проходит процедура банкротства, и окажем полное сопровождение на всех ее этапах.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

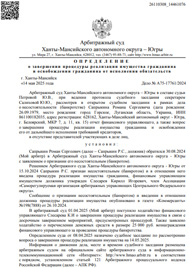

А75-17761/2024

Было долга - 4 269 786 руб.

г. Ханты-Мансийск

Завершено:

14.05.2025

Этапы:

26.08.2024

Поступило в работу

03.09.2024

Подача заявления

15.10.2024

Признан банкротом

Списано долга:

4 269 786 руб.

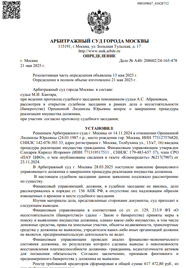

А40-208602/2024

Было долга - 617 472 руб.

г. Москва

Завершено:

21.05.2025

Этапы:

25.08.2024

Поступило в работу

02.09.2024

Подача заявления

14.11.2024

Признан банкротом

Списано долга:

617 472 руб.