Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Какие сделки могут счесть подозрительными при банкротстве физического лица

Сделка — это любое действие с имуществом или правами, которые можно оценить в денежном выражении. Заключение сделки не является необратимым — такие действия, при наличии объективных и законных обоснований, потом можно оспорить. На это отводится определенный отрезок времени — например, при вступлении в банкротство «под ударом» могут находиться сделки, заключенные в течение трех лет до подачи заявления о признании гражданина несостоятельным.

Собственно, закон о банкротстве разделяет сделки должника, теоретически подлежащие оспариванию, на подозрительные (ст. 61.2 № 127-ФЗ) и сделки с предпочтением (ст. 61.3). Подозрительные сделки при банкротстве физических лиц может оспорить финансовый управляющий — как по собственной инициативе, так и с подачи кредиторов.

Типы подозрительных сделок

Критерий «подозрительности» возникает не на пустом месте. Не каждая сделка, совершенная банкротом в течение трехлетнего срока до начала процедуры, автоматом станет кандидатом на оспаривание.

Однако есть определенные обстоятельства, которые дадут стороне кредиторов основания полагать, что действия банкрота по отчуждению своего имущества несут в себе цель максимально уменьшить объем конкурсной массы.

Итак, кредиторы точно всполошатся, если в послужном списке должника будет что-то из нижеперечисленного:

- Сделка, которую должник совершил в течение трех лет до принятия судом заявления о признании его банкротом или уже после принятия такого заявления (то есть в период «подозрительности»).

- Сделка с неравноценным встречным исполнением, в результате которой должник приобрел ощутимо меньше, чем досталось его контрагенту.

- Сделка, вследствие которой кредиторы компенсируют свои потери меньше нежели, если б эта сделка не состоялась.

- Сделка, контрагент по которой знал или имел возможность знать о ее недобросовестной цели (причинить вред кредиторам). Но этот аспект должен доказать тот, кто начал оспаривать сделку в суде.

Еще один важный момент: оспаривают не только сделки должника, но и совершенные другими людьми за счет должника. Например, если взыскатель по исполнительному производству оставил имущество должника за собой, или банк безакцептно списал деньги со счета должника. Кредиторы, включенные в реестр требований в банкротстве, могут войти в конфликт с теми взыскателями, которые успели удовлетворить свои притязания через производство ФССП.

Еще раз: не любую подозрительную сделку должника при банкротстве можно оспорить в суде. Если стороны действовали добросовестно, и у них не было цели обмануть кредиторов, то сделку не признают недействительной.

Но если кредитор ее все-таки оспорит, он может потребовать вернуть все исполненное по ней — уплаченные деньги или проданное имущество — обратно.

Чтобы этого не произошло, настоятельно рекомендуем заручиться поддержкой опытных банкротных юристов. Наши клиенты, доверяя нам процедуру, могут рассчитывать на профессиональную защиту и гарантированный результат.

Признаки подозрительных сделок

Чтобы понимать, чего опасаться, предлагаем рассмотреть признаки подозрительной сделки подробнее.

Сделки с неравноценным встречным исполнением — это сделки, цена объектов в которых или другие условия:

Какие сделки могут оспорить при банкротстве физ. лиц?Статья по теме

- сильно отличаются в худшую для должника сторону (это основание часто становится поводом для отмены дарения при банкротстве);

- формально совпадают с рыночными, но должник при заключении договора понимал, что сделка не исполнится из-за отсутствия у контрагента возможностей для этого.

Ко второму пункту относятся договора купли-продажи между знакомыми, друзьями и родственниками, где указана рыночная стоимость продаваемого объекта, но у покупателя нет и/или не было финансовой возможности рассчитаться с продавцом. Доказательства этого момента полностью лежат на том, кто оспаривает сделку.

Тогда судья может сделать вывод, что расчетов по сделке не было вовсе, например, если:

- У покупателя имущества должника нет официальных доходов, достаточных для оплаты продавцу-должнику (например, если в справке 2-НДФЛ низкая официальная зарплата или если покупатель вообще безработный).

- Должник не задекларировал доходы от продажи имущества.

- Банкрот не смог объяснить, куда он потратил полученные от продажи деньги.

- Продавец (банкрот) не смог подтвердить расходы на покупку какого-то другого имущества за счет денег, полученных от продажи своего актива (предмета оспаривания).

Все это косвенные признаки, но суд может на них ориентироваться.

Еще один весомый аргумент в пользу кредиторских притязаний: на день заключения сделки у должника уже были долги или не хватало имущества для их погашения. То есть, человек имеет задолженности, но вместо их погашения он почему-то начинает распродавать имущество. При этом выручка до кредиторов не доходит.

Наконец, кредиторы будут рьяно добиваться оспаривания, если всплывет одно из следующих условий:

- сделка безвозмездная;

- она заключена с заинтересованным лицом;

- банкрот утаивает свое имущество либо уничтожил (или исказил) документы на принадлежащую ему собственность.

Еще один признак, нуждающийся в доказательствах, но тем не менее, могущий повлиять на исход имущественного конфликта: должник продолжает владеть и пользоваться собственностью, которую он якобы уже продал, или может давать новому владельцу указания о том, как, собственно, «проданным» объектом распоряжаться.

Что такое причинение вреда кредитору

Цель каждого кредитора, пожелавшего включиться в реестр требований — получить денежное возмещение своих расходов, понесенных от взаимодействия с банкротом. Таким кредитором может быть практически кто угодно: банк или МФО, если должник не вернул долг по кредиту; бывшая жена, которая не получает алименты на общего несовершеннолетнего ребенка; ФНС и УК, если имеет место неуплата налогов или коммуналки, и так далее.

Все эти взыскатели рассчитывают получить деньги от реализации имущества должника. Спор возникает, когда выясняется, что банкрот все раздарил и распродал до начала процедуры, и реализовать на торгах нечего.

Сделка действительно причиняет вред кредиторам, если из-за нее:

- имущество должника подешевело;

- имущества у должника больше нет;

- долгов у должника стало больше;

- наступили другие последствия, итог которых — невозможность погасить долги перед кредиторами.

Конечно, нередко покупатель вообще не в курсе, что купленную им машину или квартиру могут отнять. Но сделка сразу попадает в группу риска, если при ее заключении контрагент осознавал, что соглашение нужно для причинения вреда кредиторам.

Судья сделает вывод, что покупатель знал о цели сделки, если он — заинтересованное лицо, то есть родственник, коллега или даже хороший знакомый должника. Если за три года до банкротства или позже вы что-то продавали друзьям или родным, консультация юриста вам просто необходима. В противном случае ваш покупатель рискует потерять свое приобретение.

Если в отношении должника уже начата процедура банкротства, и утвержден финансовый управляющий, то по умолчанию считается, что заинтересованные лица уже знают о его неплатежеспособности — вся информация публикуется в открытом доступе на сайте Федресурса.

Как снизить риск оспаривания сделок при банкротстве

Эти рекомендации пригодятся в равной степени и продавцам, и покупателям. Первым — чтобы избежать неприятностей в грядущей процедуре. Ведь если банкрота уличат в намеренном причинении вреда кредиторам, может встать вопрос о недобросовестности должника, а это в конечном счете повышает риск и вовсе получить отказ в списании долгов.

Покупатели же рискуют и деньгами, которые они готовы уплатить за ценное приобретение, и, собственно, покупкой. Согласитесь, никто не хочет, чтобы у него отобрали квартиру за три миллиона, купленную полтора года назад на «Циане» чуть ниже рынка.

Итак, на что обратить внимание, собираясь заключить ДКП или иную сделку имущественного толка:

- Перед заключением договора тщательно проверьте будущего контрагента. Узнайте, есть ли у него долги, ведут ли в отношении него судебные споры или исполнительные производства, не пытались ли его признать банкротом.

- До покупки имущества выясните цепочку его прошлых собственников. Как минимум за три года.

- Проанализируйте каждое условие договора и не забывайте включать в него гарантии контрагента. Например, гарантию не обращаться за банкротством в течение трех лет после совершения данной сделки.

- Перед сделкой закажите оценку имущества у независимого оценщика. Судебная практика показывает, что наличие у должника на руках документа с рыночной ценой актива говорит и об адекватности оплаты по сделке, и о вашей с контрагентом добросовестности.

Если же вас что-то настораживает — откажитесь от этой сделки или обратитесь за консультацией к юристу.

Но если вы намерены подавать на банкротство, не вступайте в процедуру очертя голову. Сначала проконсультируйтесь с юристом. А лучше — доверьте свою процедуру профессионалам. Так вы гарантируете себе списание долгов без лишних потерь.

За подробным разбором ваших сделок накануне банкротства обращайтесь к нам за консультацией. Мы поможем вам избавиться от долгов и начать финансово независимую жизнь без обязательств перед кредиторами!

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

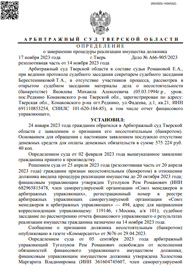

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.

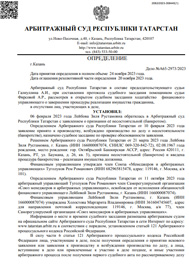

А65-2973/2023

Было долга - 699 487 руб.

г. Казань

Завершено:

20.11.2023

Этапы:

31.01.2023

Поступило в работу

06.02.2023

Подача заявления

10.02.2023

Признан банкротом

Списано долга:

699 487 руб.