Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Перевод с кредитной карты: условия, ограничения и комиссии

Обычная операция безналичного перевода средств с кредитной карты грозит обернуться денежными потерями для ее владельца. Поэтому, прежде чем совершить ряд действий с пластиком, заранее уточните все нюансы процедуры.

прямо сейчас через WhatsApp

Услуга перевода денег с кредитки

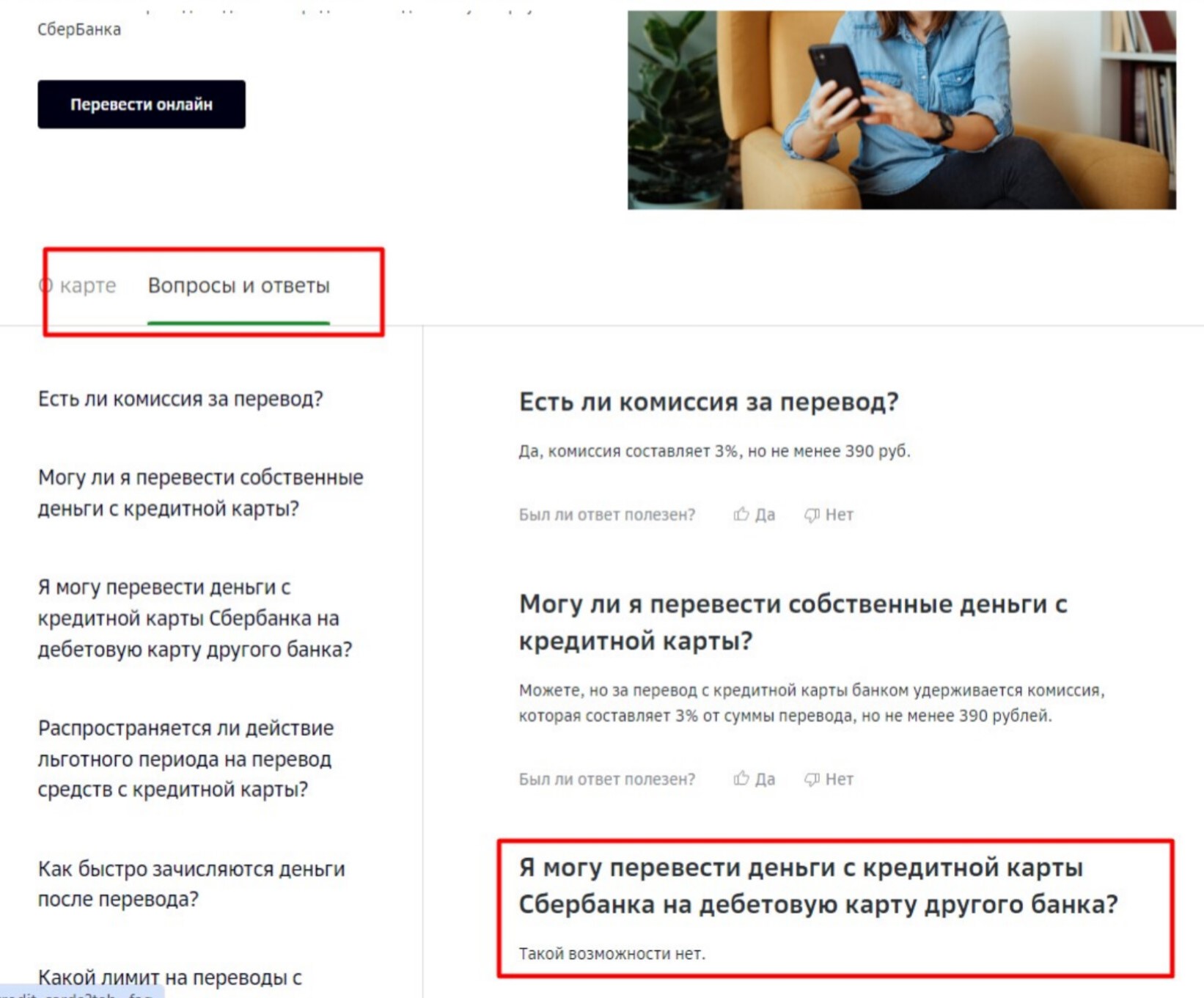

Нередко владельцев кредитки интересует вопрос, можно ли перевести деньги с кредитной карты на дебетовую. Отвечаем: в большинстве случаев это сделать можно. Исключение составляют редкие банки, не поддерживающие функционал перечислений на карты стороннего банка. Что занимательно, среди таких исключений — Сбербанк. С его кредитной «СберКарты» нельзя перечислить деньги на карточку другого финансового учреждения. Переводы с кредитки допустимы только в системе Сбера.

А вот в прочих крупных федеральных кредитных учреждениях аналогичные ограничения не встречаются, но могут применяться региональными банками в целях обеспечения оборота исключительно в своей корпоративной системе.

Помните, что банк — это коммерческая структура. Основная его цель: заработать на движении денежных средств. Предлагая кредит или кредитку, финансовая организация дает деньги взаймы гражданам, начисляя при этом проценты, которые и являются прибылью банка. Приоритет трат по кредитной карте — оплата покупок безналичным способом, в том числе в интернет-магазинах.

Продавцы, получив оплату за свои товары картой банка, отчисляют тому небольшую долю от стоимости каждой покупки, а также платят за использование терминалов, за обслуживание расчетного счета. Благодаря этим взносам финансовое учреждение и получает прибыль с организаций. С граждан же оно взимает подобные платежи, начисляя проценты за пользование деньгами, сборы за обслуживание карты, за сторонние сервисы вроде СМС-информирования, за оплату различных страховок и т.д.

Снятие наличных и переводы с кредиток банками не поощряются, так как по умолчанию кредитор на них не зарабатывает. Но полностью запретить эти операции не в интересах финансовых структур, поскольку за таким шагом может последовать отток клиентов. Поэтому рычагом воздействия является установление ростовщической комиссии, которая порой достигает одной десятой суммы операции, а то и больше.

Перечисления средств с кредитного пластика в подавляющем большинстве случаев влекут для держателя карты следующие последствия:

- взимание комиссии;

- отмену льготного периода для этой операции;

- расход лимита.

Вознаграждение за эту операцию в среднем составляет от 3% до 6 % от суммы перевода. Часто устанавливается и минимальная плата. Например, с формулировкой «но не менее 390 рублей». А это означает, что даже при переводе 10 рублей все равно будет взиматься 390 «комиссионных» рублей. Еще используется схема, при которой к начислению в процентах добавляется и фиксированная составляющая. Например: 3,9% + 390 рублей. Получается еще более дорогостоящая операция.

Как сделать перевод с кредитной карты

Для тех, кто уже умеет пользоваться пластиком, это действие не составит никаких затруднений.

Есть несколько способов:

- Осуществить перевод в мобильном приложении (проще всего).

- Отправить деньги через интернет-банк (нужен компьютер или ноутбук).

- Перевести средства через банкомат, поддерживающий эту функцию.

- Обратиться в отделение к кассиру банка, предъявив паспорт и пластик.

Способы перевода

Если перевод делается в мобильном приложении, нужно:

- Открыть вкладку «Платежи» или «Переводы» (у разных банков могут быть разные формулировки).

- Выбрать среди предлагаемых вариантов:

- по номеру телефона;

- между счетами;

- из другого банка;

- по номеру карты;

- по реквизитам;

- или через СБПСБП — Система быстрых платежей по номеру мобильного телефона получателя.

- Ввести нужные данные или же подобрать номер телефона из списка контактов смартфона.

- Указать цифрами сумму, которую вы собираетесь «перебросить».

- Проверить условия и согласиться с ними. Обычно уже на этом этапе приложение рассчитывает комиссию за операцию.

- Подтвердить действие введением кода из пуш-уведомления или СМС.

Переводы через интернет-банк осуществляются аналогичным образом, с той лишь разницей, что вы делаете это не в приложении, а на интернет-странице банка. После авторизации нужно найти вкладку «Платежи и переводы» (или с аналогичным названием) и выбрать вариант, как и в случае с использованием мобильного приложения: между своими счетами, по номеру телефона, по номеру карты, по реквизитам и т.д. После указания суммы и номера счета списания (если у вас их несколько в этом банке) нужно подтвердить перевод.

Этим способом удобнее оплатить по расчетному счету какие-либо услуги по договору, так как система сама проверит, существует ли организация с введенными реквизитами. А если фирма с указанными параметрами не нашлась, то банковские алгоритмы предупредят вас об этом.

Для перечисления через банкомат потребуется не только «дойти до устройства ногами», но и не забыть взять с собой кредитную карту, которую необходимо идентифицировать в банкомате: вставить в слот или считать бесконтактным способом. Дальше нужно следовать меню на мониторе. При избрании этого метода вводить реквизиты получателя придется вручную. Поскольку существует высокий риск оплошности, будьте предельно внимательны: вернуть ошибочно отправленные «не тому» адресату деньги очень сложно.

Помощь кассира в отделении кредитной организации обычно требуется тем, у кого есть затруднения с использованием интернет-технологий. Учтите, что услуга, скорее всего, будет тоже платной: обычно берется небольшая сумма за составление платежного поручения. Кроме того, кассы частенько работают не полный рабочий день и нередко закрываются за час-два до окончания рабочего дня отделения.

Зачисление денег адресату быстрее всего производится через мобильное приложение — операция практически моментальная. Затем по скорости обработки следует интернет-банк. Перевод может занять несколько часов или даже рабочий день, а может так же зачислить деньги получателю в течение пары минут. Перечисление, сделанное через кассу или банкомат, может задержаться до двух рабочих дней.

прямо сейчас через Telegram

Может ли перевод с кредитки быть бесплатным

Вы удивитесь, но может. Немногие банки предлагают переводить часть средств с кредитной карты вообще бесплатно. Правда, чаще этот параметр осуществляется в качестве промо-акции, но иногда он остается и как постоянное условие по тарифу. Причем неважно, будет ли это перевод на собственный или на чужой счет, в этом финансовом учреждении или же в другой банк.

Но для подобного маневра кредитная организация практически всегда устанавливает лимит: обычно в размере до 50 тысяч рублей. То есть владелец счета вправе переводить деньги с кредитки в общей сумме до 50 тысяч в месяц, и за это не будет взиматься комиссия.

Например, это может быть единовременный перевод 50 тысяч или 5 раз по 10 тысяч и т.п. А вот 51 тысяча рублей уже будет тарифицироваться, поскольку превышает лимит. Если вам нужно слегка выйти за ограничения, лучше разбить такую сумму на две: сначала отправить 50 тысяч без комиссии, и потом 1 тысячу отдельно, заплатив за это положенную плату.

Ну и совсем редко вместе с отсутствием вознаграждения банк предлагает и льготный статус таких переводов, который подпадает под грейс-период для возврата без процентов. То есть человек, переведя со своей кредитки 50 тысяч и вернувший их в течение установленного банком 55-дневного срока (к примеру), не заплатит за это ни единого лишнего рубля.

Вот только такие роскошные условия переводов по кредиткам есть всего у двух банков из топ-10:

Часть аналогичных условий предлагают некоторые другие финансовые учреждения, но при этом устанавливают ряд невыгодных для клиентов требований. Например, завышенную цену годового обслуживания: за право изредка сделать перевод с карты без комиссии гражданин оплачивает более дорогостоящий сервис по сравнению с иными предложениями на рынке финансовых услуг.

Как перевести без комиссии, если она есть

По некоторым картам установлена плата за перечисления, но есть условие о бесплатном снятии определенной суммы наличных в месяц. Например, по кредитке «UnionPay 180 дней» от Газпромбанка получение денег в банкомате до 50 тысяч рублей не облагается дополнительной платой (3). А за перевод банк берет 4,9% плюс 390 рублей.

При подобном соотношении параметров легче снять нужную сумму в пределах бесплатного лимита и просто передать человеку наличные. Или зачислить на нужную карту по номеру счета или карты в банкомате. Такая функция применяется многими финансовыми учреждениями. Наконец, эти средства можно внести на собственную дебетовую карту, а уже с нее отправить деньги. Немного муторно, но зато бесплатно. По дебетовым карточкам в пределах лимитов комиссий обычно нет, а перевод по СБП до 100 тысяч рублей в месяц бесплатен у всех на банковском рынке.

Как сделать пользование кредиткой экономичным

Научиться выгодно пользоваться кредитной картой не так сложно, как кажется на первый взгляд. Но важно подобрать подходящую карту еще до ее заказа, а не учиться, имея уже готовую в своем кошельке — в последнем случае возможны ошибки по незнанию, которые обойдутся вам «в копеечку».

Сделать выбор пластика проще всего на сайтах-агрегаторах вроде «Сравни.ру» (4) и «Банки.ру» (5), попеременно отмечая важные для себя опции и сравнивая их между собой.

Условия, на которые следует обратить внимание в первую очередь:

- Плата за обслуживание.

- Льготный период.

- Переводы и снятие денег и комиссии за эти операции.

- Есть ли кэшбэк.

- Отсутствие комиссии за оплату услуг ЖКХ.

Лучше, если плата за годовое обслуживание будет составлять «0» рублей всегда, то есть в продолжение всего срока действия карты. Современный пластик выпускается в среднем на 5 лет, иногда на 10. Но, как правило, так долго не живет чип, или магнитная полоса выходит из строя.

Обратите внимание, что многие кредитные организации идут на хитрость: бесплатным они делают только первый год обслуживания, а за дальнейшие периоды владения пластиком уже надо платить. Иногда (например, по карте Альфа-банка «Целый год без процентов») взимание годовой платы ставится в зависимость от использования карточки: если все 12 месяцев кредитка не использовалась, то платить за сервис не придется.

Чем выгодна кредитная карта — и выгодна ли?Статья по теме

Очень важно наличие льготного периода (еще его называют «грейс-периодом»), его продолжительность и перечень операций, на которые он не распространяется. Грейс — это определенное количество дней, в течение которых можно вернуть банку все потраченное за отчетный период, и тогда не начислятся проценты. Начинаются предложения от 55 дней и могут достигать 100–120 суток, а то и дольше.

Кредитор может включить определенные стимулирующие условия. Например, по покупкам в первый месяц после оформления карты установить грейс-период аж в 365 дней, как у «Альфы» (2). Редкий банк вообще не имеет этой опции, но длительность у всех разная.

Кроме того, финансовые учреждения могут установить ограничения на операции, которые никогда не подпадают под льготный срок независимо от суммы трат. Так, например, могут не войти в грейс перечисления на электронный кошелек, покупки онлайн-игр или в лотереях, ставки в букмекерских конторах, а также переводы денег с кредитки на другие счета. С другой стороны, некоторые кредитные организации таких ограничений вообще не имеют: если гасить одолженную сумму до истечения бесплатного промежутка времени, банк не начислит проценты ни по какой из операций.

Большинство кредитных организаций тарифицируют возможность перевода денег с кредитной карты, устанавливая две величины: в твердом значении и в процентах от суммы перечисления. Например, 3,9% и 390 рублей. Так, за перевод 10 тысяч рублей банк возьмет комиссию:

То есть за отправление 10 тысяч уплатить кредитору придется почти 1/10 часть суммы.

Но на рынке финансовых услуг можно найти кредитки с возможностью перечислений денег без вознаграждения банку. Обычно этим тарифом не облагается только часть установленного лимита по карте. Например, 50 тысяч рублей из всей суммы.

Квота на снятие наличных может быть разной — от 30 до 100 тысяч рублей и даже больше. Причем внутри этих границ могут быть еще и дополнительные. Например, не более 10 тысяч в день и т.п. Как правило, в качестве привилегии банк не устанавливает, например, комиссию за снятие, но при этом отказывается учитывать эту сумму в грейс-периоде. То есть проценты на размер такого расхода будут начисляться с первого же дня.

Кэшбэк (баллы) — это сумма возврата на карту клиента, исчисленная в процентах от его трат в месяц. Обычно банки предоставляют кэшбэк в баллах, которые приравниваются к рублям. Ими можно рассчитаться в магазинах-партнерах кредитора или погасить часть долга по карте. Чаще всего владельцы пластика копят баллы для расчета за годовое обслуживание.

Еще недавно кредитные организации соревновались за привлечение новых клиентов, предлагая интересные условия по кэшбэку. Кто-то давал повышенный процент за заправку топливом автомобиля, кто-то возвращал до 30% от суммы покупки в определенной сети аптек и т.д. Сейчас наблюдается тенденция к отказу от опции вообще или к ее универсальности (1% возврата за все покупки в течение месяца). Так, на «Банки.ру» установка выборки среди всех финансовых организаций предложений с кэшбэком показала всего 25 видов кредиток (5).

Оплата бытовых услуг — это неизбежные расходы большинства граждан. Поэтому важно сразу уточнить в тарифах банка, установлена у них комиссия за платежи по ЖКУ. Как ни странно, возмездность расчетов за услуги коммунального комплекса есть еще у многих крупных банков. Например, у популярного Сбербанка (6) или у «Русского стандарта» (7). Но большинство кредиторов платежи за ЖКХ, налоги и штрафы ГИБДД не тарифицирует — не взимает за них дополнительную плату.

Наконец, немаловажным фактором является лимит кредитования (сколько банк дает взаймы), а также наличие иных ограничений по карте. Например, на сумму переводов, на снятие наличных в месяц или в день. Раньше актуальной была и поддержка международных систем. Но с введением санкций в 2022 году оплачивать товары и услуги стало возможно только внутри страны и в некоторых дружественных странах, а полноценно действовать осталась только одна платежная система — МИР.

Несмотря на то, что банковский сектор активно развивался последние два десятка лет, многие люди пока так и не научились грамотно пользоваться предложениями кредитных организаций. Оформление кредиток на невыгодных для себя условиях, совершение операций, по которым начисляются проценты и комиссии, неумение пользоваться пластиком с экономической выгодой для себя — прямой путь в кредитную кабалу, из которой потом не получается выбраться годами.

Если и вы запутались в долгах и уже не справляетесь с навалившимися на вас финансовым грузом, выход есть. Прохождение банкротства физлиц, при котором долги перед банками списываются — это единственный способ избавиться от задолженностей и ничего не платить по кредитам, займам, налогам, штрафам и так далее.

Оставьте заявку на бесплатную консультацию, чтобы получить информационную поддержку и узнать об условиях сопровождения в процедуре и о том, как полностью избавиться от долгов.

Источники

- Тинькофф. Кредитная карта с лимитом до 1 000 000 рублей и бесплатными переводами.

- Кредитная карта год без процентов в Альфа-банке.

- Бесплатная кредитная карта от Газпромбанка «UnionPay 180 дней».

- Сравни.ру. Кредитные карты.

- Кредитные карты — выгодные предложения. Банки.ру.

- Сбербанк. Оплата коммунальных услуг.

- Банк «Русский Стандарт». Тарифы и документы.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.