Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Варианты помощи должникам в оформлении кредитов

Одинокой маме с двумя детьми выдали миллион рублей в кредит без залога. Успешному предпринимателю с оборотом больше 5 млн рублей не одобрили даже двухсот тысяч. Подобные истории можно встретить на многих форумах — даже на авторитетных ресурсах вроде banki.ru, где люди пишут отзывы о банках и МФО. Увы, это правда. Часто заемщикам с внешне благополучным финансовым «анамнезом» требуется помощь в получении кредита. Должникам финучреждений, конечно, она тоже необходима.

Получить помощь можно через кредитных брокеров. Иногда в их роли выступают сами сотрудники банков. Также помогают кредитные юристы — например, в случае необоснованного отказа в кредитовании. Ну и, конечно, нельзя сбрасывать со счетов мошенников, которые жаждут легкой наживы. Обо всех расскажем в этом материале.

Когда банк отказывает в предоставлении кредитов?

Банки довольно щепетильно относятся к потенциальным заемщикам, поэтому поданная кредитная заявка проверяется со всех сторон. При анализе используются различные скорринговые модели — у каждого банка она своя, разработанная специально под собственные цели.

Скорринговая модель — это компьютерная программа, которая анализирует заемщиков на основании заданных переменных (факторов). Ни один банк не раскрывает секреты своих программ. Цель понятна — если люди поймут, как работает выдача кредитов, 100% заявок станут успешными, а банк разорится.

Поэтому возникают странные абсурдные ситуации, когда маме в декрете с небольшим доходом одобряют миллион, а внешне благополучному бизнесмену отказывают раз за разом. Рассмотрим, на каких принципах обычно работает скорринговая модель.

-

Плохая кредитная история. Банки с сомнением относятся к заемщикам, у которых в прошлом были просрочки или вообще нет кредитной истории. Если просрочки еще и действующие, кредит тем более одобрен не будет.

Клиенты с просрочками характеризуются как люди с легкомысленным отношением к платежной дисциплине. А пустая кредитная история для банка — это все равно что кот в мешке: таким людям обычно предлагают небольшие суммы, чтобы «рассмотреть» человека и понять, какой вообще из него заемщик.

Преимущественно скорринговая система блокирует заявки уже на этапе рассмотрения кредитной истории. Если у человека были 2-3 просрочки в недалеком прошлом, это весомый повод для отказа в кредите.

-

Частое оформление микрозаймов. Займы в МФО — для кого-то это очень удобно. Они выдаются небольшими суммами на короткие сроки и под большой процент. С 2019 года он не должен превышать 1% в сутки, но и этого достаточно — в годовом исчислении получается 365% годовых.

Банки часто настороженно относятся к клиентам, которые стали заемщиками в МФО и продолжают активно пользоваться микрозаймами. Их это отпугивает. Стереотипы говорят, что за такими займами обращаются люди, которым по каким-то причинам не дают взаймы другие банки. Поэтому вам могут отказать «на всякий случай». Даже если объективных причин для отказа нет.

-

Несколько действующих кредитов. С 2019 года в финансовой сфере ввели ПДН — показатель долговой нагрузки. Сотрудники банка или микрофинансовой организации должны рассчитывать его всякий раз, когда подается заявка на оформление кредита. По сути, это определение платежеспособности заемщика. Если человек на обслуживание кредитов тратит 50% дохода и больше, ему следует отказать в ссуде.

Соответственно, если вы, к примеру, получаете по документам 50 тысяч рублей, а на расчеты по кредитным обязательствам у вас уходит 25 тысяч и больше, то вам откажут в новом кредите.

-

Другие долговые обязательства. Не обязательно это должны быть кредитные договоры или микрозаймы. В кредитной истории человека отображаются даже алименты, если мать ребенка обратилась в суд за решением или приказом и потом — к судебным приставам за принудительным взысканием.

Банки неспроста проверяют, платит ли человек по своим обязательствам. Если потенциальный заемщик, например, не возвращает деньги физлицам, ему откажут, даже если у него в остальном положительная кредитная история. Скорринг не пропустит такого заемщика.

-

Отсутствие жизненного опыта. Банки с недоверием относятся к студентам и молодым людям. Если заявка на серьезный кредит поступает от лица, которому не исполнилось хотя бы 25 лет, то у него не так много шансов на оформление ссуды (а до 21 года и пытаться не стоит). Другой вариант — молодому человеку или девушке предложат кредит с обеспечением — машина, квартира и так далее.

Также не стоит рассчитывать на крупные суммы, если у вас нет «насиженного» места работы — скорринговые модели воспринимают молодежь как ненадежных клиентов.

-

Заемщик слишком стар. И обратная ситуация. Если заявителю на кредит уже исполнилось 70 лет, денег ему, скорее всего, не дадут. Во многих банках стоит ограничение по возрасту — например: «кредитуем в возрасте от 21 до 65 лет».

После 60 лет возрастает риск отказа. В особенности — по большим и долгосрочным кредитам. И, думаем, не надо лишний раз пояснять, почему.

-

У заемщика нет детей и семьи. Увы, отсутствие семейных уз часто мешает человеку взять кредит на осуществление своей мечты. Для многих удивительно, что банки более склонны доверять заемщикам, у которых есть семья и дети. Даже одинокая работающая официально мама вполне может получить хорошую сумму в кредит.

Для скорринговой модели это объясняется тем, что заемщики с детьми более ответственны и в принципе не готовы рисковать.

-

Место работы. Если человек работает, скажем, в сфере низкоквалифицированного труда, ему вряд ли одобрят большую сумму. Скорее всего, зарплата у такого человека тоже не будет впечатлять банковских сотрудников размерами, поэтому шансов на получение миллионных кредитов мало. А с другой стороны, настороженный подход практикуется и в отношении предпринимателей, которые пытаются взять в долг деньги.

Охотнее всего банки дают кредиты офисным работникам, клеркам, средним руководителям и другим специалистам с высшим образованием и аккуратным кредитным рейтингом.

-

Частая смена места работы. Если человек меняет работодателя, например, раз в 3-4 месяца, это характеризует его не с лучшей стороны. А значит, есть большой риск, что скорринг отклонит заявку от такого заемщика.

Постоянные смены работы наводят на мысль, что клиент в целом не отличается постоянством, и есть риск, что платить он не будет. Особенно, если в очередной раз уволившись, он не устроится на новом месте.

-

Много запросов на кредиты. Если заявки в различные банки подаются одновременно (от трех за раз) или человек запрашивает кредит раз в месяц, это повлечет отказы. Скорринговые модели настроены фильтровать заемщиков по этому параметру.

Поэтому кредитные брокеры не рекомендуют слишком часто подавать заявки на кредит. Каждый запрос фиксируется в кредитной истории, поэтому получить доступ к таким данным у банка не составит труда.

Можно ли получить кредит после банкротства?Статья по теме

-

Процедура банкротства. Если человек проходил банкротство, скажем, год назад, ему почти со 100% вероятностью придет отказ. Сразу после банкротства сложно взять кредит в банке, и это факт. Хотя в законе нет ограничений на этот счет, все же, банки предпочитают не связываться с теми, кто недавно списал свои прошлые кредиты.

Поэтому банкротам остается поправлять материальное положение и пытать счастья в микрофинансовых организациях.

-

Судимость. Здесь все ясно — если судимость все еще не погашена и не снята, ее быстро увидит служба безопасности банка. Это повлечет закономерный отказ в кредитовании. В особенности, если у заемщика в прошлом была судимость по уголовным статьям или в связи с экономическими преступлениями.

Это не касается имевших несчастье выплачивать административные штрафы — например, за нарушение ПДД. Также это не относится к людям, в отношении которых судимость была снята или погашена.

Способы финансовой помощи должнику

Сразу нужно предупредить: в этой сфере весьма распространено мошенничество. Осторожно относитесь ко всевозможным «помогайкам»: часто они предлагают помощь совсем не в ваших интересах.

Итак, допустим, банк отказал человеку в кредите, а деньги нужны позарез. Кто готов помочь заемщику получить ссуду? Рассмотрим все варианты.

Кредитные брокеры

Этот способ сработает, если банк отказал вообще непонятно почему. Увы, так бывает. И нет, нельзя узнать настоящую причину — у банков есть право сослаться на «несоответствие кредитной политике». Они не обязаны раскрывать истинный повод для отказа.

Кредитный брокер — это частное лицо или компания, которая выступает посредником между финансовыми организациями и заемщиками. Брокер занимается тем, что помогает людям оформлять кредиты на самых привлекательных условиях.

В сферу его деятельности входят:

- консультирование клиентов;

- проведение переговоров с сотрудниками банка;

- помощь в заполнении анкеты на кредит;

- выяснение возможных причин отказа;

- поиск кредитных предложений с низкой кредитной ставкой;

- помощь в подготовке нужных документов.

В особенности кредитные брокеры требуются, когда нужно выбрать ипотечный кредит и пройти процедуру его оформления. Если вам отказали в кредите, обращайтесь к брокерам. Они помогут выяснить причины. Иногда — по своим каналам, через знакомых сотрудников.

На рынке работают «белые» и «черные» брокеры. Первые действуют строго в рамках закона. Вторые — часто нарушают законодательство. Например, они легко предложат вам получить кредит в сомнительном банке, подготовить подложные документы для оформления, договориться с сотрудниками банка. Да, это поможет делу. Но последствия такого подхода непредсказуемы.

Юристы

К юристам стоит обратиться за помощью, если кредит оформили неправильно или возникли другие разногласия. Они проводят переговоры с банком и помогают добиться справедливости.

В особенности кредитные юристы потребуются, если вы, к примеру, оформили ссуду под залог недвижимости, а позже обнаружилось, что вас обманули. Взяли вы, скажем, 1 млн рублей, а требуют с вас аж три. А теперь кредитор настаивает на передаче ему объекта залога.

Частные инвесторы

В основном это частные лица, которые взяли на себя роль банка. Они сужают деньги по договорам займа под процент, который несколько выше, чем в банках.

Впрочем, на самом деле получить деньги у частного инвестора сложно — они предпочитают работать с проверенной базой клиентов и редко доверяют незнакомцам, которым срочно требуются деньги.

Кредитные доноры

Это еще одна категория помощников взять кредит. Они занимаются тем, что оформляют кредиты на себя, поскольку отличаются чистой кредитной историей. Потом, естественно, деньги передают нуждающемуся лицу.

За свои услуги такие спонсоры берут примерно 25%. То есть они получают эти деньги сразу. Если вы берете через донора 500 тысяч рублей, то 125 тысяч он заберет сразу после получения. Остальное — вам. Вы при этом будете должны выплачивать всю сумму — полмиллиона плюс проценты, хотя на руки получили 375 тысяч, а не 500.

Разумеется, отношения между «донором» и клиентом оформляются юридически. В случае просрочек и неуплаты у того возникнет право требования.

Мошенники

Люди, которые ищут деньги взаймы, часто становятся жертвами мошенников. Они не понимают, как должно происходить взаимодействие с финансовыми конторами или с частными инвесторами. Это дает мошенникам преимущество — те легко получают от жертв их последние деньги.

На рынке практикуется два основных метода «честного отъема» денег.

«Деньги вперед и до свидания»

Человек находит в интернете или по объявлениям рекламу некоей фирмы, которая кредитует своих клиентов под низкий процент. При этом она почти не предъявляет требований по кредитной истории и по другим параметрам. В процессе консультации девушки-сотрудницы ласково рассказывают клиенту, как тот получит деньги и как сможет ими распорядиться. Иными словами, идет выстраивание воздушных замков.

Потенциальному клиенту обещают нужную сумму, но только с одним маленьким условием: ему нужно оплатить первоначальный взнос по страхованию. Как правило, 5-10% от суммы предполагаемой «ссуды». Человек платит и терпеливо ждет 1-2 недели, в течение которых ему обещают перечислить деньги. Срок истекает, но средства так и не поступают. Нужно ли говорить, что к тому моменту фирма и вовсе растворяется в пространственно-временном континууме?

Такими же схемами порой промышляют и физлица-аферисты. Помните главное правило: вы не должны никому платить «вперед», пока не получили обещанные деньги.

«Подстава с накрутками»

Вы получаете деньги от частного кредитора или какой-то МФО, успешно ими пользуетесь, но вот вернуть сумму не получается — не по вашей вине:

- ваши переводы не поступают на счет фирмы или физлица;

- на ваши звонки никто не отвечает;

- ваш заимодавец словно исчез — все письма и обращения уходят в пустоту.

А спустя полгода вам приходит претензия на бешеную сумму с просрочками и пенями. Кредитор специально исчез из вашего поля зрения и доступа, чтобы потом взыскать в 10 раз большую сумму через суд.

С какой-то стороны это в рамках закона: кредитор не получил деньги в срок. Но в данном случае правда будет на вашей стороне — если должника сделали таковым технически, перекрыв возможности для возврата денег, то ни один суд не обяжет человека выплачивать накрученные пени и проценты. Только предварительно оговоренную в документах сумму.

К тому же, на вашей страже находится 333 ГК РФ, по которой чрезмерные неустойки суд может отменить.

Если у вас технически не получилось вернуть в срок частный заем или любую сумму, которую вы занимали — фиксируйте все документально. На всякий случай, лучше иметь под рукой все доказательства вашей добросовестности. Суд примет их во внимание, и вы сможете отстоять свою правду.

Как и кем предоставляется помощь в получении кредита с долгами?

Действительно, банки почти не одобряют кредиты заемщикам с плохой кредитной историей. Подача нескольких одновременных заявок в разные банки не поможет — еще и навредит, ведь каждая заявка отображается в персональном кредитном досье.

Что делать при долгах, если срочно понадобились деньги? Помочь сложно, но мы попробуем подсказать пути. Итак, выходы в такой ситуации:

- Обратиться в МФО. Многие микрофинансовые организации тоже предпочитают не связываться с заемщиками, у которых есть действующие просрочки. Но вот «молодые» компании, только вышедшие на рынок, наоборот, заинтересованы в новых клиентах. Есть вероятность, одна из них одобрит вашу заявку.

- Обратиться к кредитному брокеру. Возможно, есть банки, которые выдадут вам ссуду, несмотря на просрочки. Брокеры контактируют с сотрудниками различных организаций и смогут подсказать, что вам делать.

- Найти частных инвесторов через тех же брокеров. Возможно, кто-то из них захочет заработать и поможет вам.

Других легальных вариантов нет. А нелегальные нам и не нужны, не так ли? Брокеры лично не предоставляют денежную помощь, поэтому рассчитывать придется только на организации или на частных лиц, которые занимаются ростовщической деятельностью.

Если вам нужна помощь в оформлении кредита, но у вас серьезные долги, закажите по телефону бесплатную консультацию нашего юриста. Мы подскажем выход даже там, где его не видно. Если долгов много, а закрывать нечем — возможно, ваш вариант списать их насовсем. На бесплатной консультации наш юрист расскажет, как это сделать.

Частые вопросы

Это достаточно большая сумма, не каждая МФО кредитует на такие деньги. К тому же возвращать их придется в сжатые сроки. 200 тысяч рублей можно получить в некоторых МФО под залог имущества (за исключением жилой недвижимости).

Все зависит от уровня ваших доходов. Если зарплата позволяет, и вы укладываетесь в рамки ПДН, вам могут одобрить следующий кредит. Если нет, а деньги нужны, попробуйте обратиться к кредитным брокерам.

Скорее всего, это звонят не коллекторы, а мошенники, которые откуда-то получили доступ к вашим личным данным. При разговоре с ними узнайте, на кого они работают. Помните, что УК РФ располагает статьей за вымогательство.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

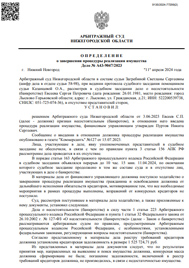

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

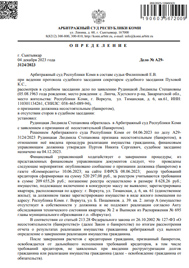

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.