Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Могут ли забрать автомобиль за неуплату кредита?

Классическая фраза «автомобиль — не роскошь, а средство передвижения» стала еще злободневнее в пандемию. В 2024 автовладельцы попросту не могут представить себе жизнь без машины. Встает вопрос, могут ли забрать автомобиль за неуплату кредита. Ответим подробно и рассмотрим действия, которые нужно предпринять при возникновении просрочек, чтобы избежать самого неприятного развития событий.

Вид кредита

Первый фактор, заслуживающий оценки, — это тип финансовых обязательств автовладельца. Разные виды банковских кредитов или займов в МФО несут разные риски лишиться машины.

Автокредит

Когда заем выдается на покупку машины, на нее сразу оформляется залог. Риск лишиться авто в этом случае велик, но возникновение просрочки не означает, что банк сразу же обратится в суд.

На практике машину забирают при злостном, то есть многократном неисполнении обязательств. Происходит следующая цепочка событий:

- после 3 месяцев неоплаты банк пришлет претензию — уведомление о намерении обратиться в суд;

- затем юристы подадут в суд и получат решение о взыскании долга и сразу — о возможности забрать предмет залога (то есть машину). Содержание договоров автокредитования и схема взыскания отработаны, банки выигрывают такие дела на автомате;

- суд выдает исполнительный лист, который сразу же передается в ФССП;

- приставы открывают исполнительное производство;

- арест машины за неуплату кредита судебным приставом, далее вы либо выплачиваете долг, либо авто пойдет на торги.

Так происходит при выполнении двух условий.

- Систематические просрочки по выплатам автокредита (более 3 месяцев подряд);

- Отсутствие на счетах и карточках должника достаточной для погашения обязательств суммы.

Что будет, если не платить автокредит?Статья по теме

По закону договор можно расторгнуть и забрать предмет залога, если сроки нарушаются 3 раза в течение года. Но если просрочки небольшие — например, регулярно опаздываете с платежом, но деньги вносите, банк не будет расторгать договор.

Зачем? Он начислит пени и неустойку и продолжит получать от вас деньги. Если же суд состоялся, но у автовладельца достаточно денег, чтобы закрыть долг, приставы сначала арестуют счет и спишут деньги, а продавать имущество будут в случае недостаточности денег.

Если денег нет, арестованная машина выставляется на торги, реализуется, а выручка перечисляется кредитору. С удержанием затрат на продажу автомобиля и исполнительского сбора в размере 7% от суммы долга.

Автовладелец лишается не только машины. Кроме суммы задолженности, он платит дополнительные штрафные санкции, исполнительский сбор, расходы на организацию и проведение торгов. Если есть возможность закрыть долги по автокредиту банку, нужно ее использовать. Иначе придется платить больше.

Потребительский кредит с залогом

Для крупной суммы банки часто требуют обеспечение, например, залог ликвидного и ценного актива в виде автомобиля.

В этом случае просрочки приводят к такой же ситуации, как с автокредитом (см.выше). Обременение в виде залога означает, что при отсутствии денег на погашение долга первым делом банк забирает машину за неуплату кредита. Посредником выступает судебный пристав, а развитие событий по такому сценарию означает не только погашение задолженности, но и выплату расходов на работу пристава.

Лучший способ устранения проблемы — досудебное закрытие долга по кредиту. Причем для всех заинтересованных сторон. Банк получает свои деньги без необходимости ожидать решения суда и тратить время своих юристов. Должнику не нужно тратить дополнительные средства.

Потребительский кредит без залога машины

Он отличается от залогового отсутствием обеспечения обязательств заемщика в виде залога. То есть машину продать могут, но это не обязательно — в первую очередь приставы будут взыскивать деньги.

Что будет с автомобилем за просрочки по потребительскому кредиту:

- если машина не в залоге, при возникновении долга оценивается соразмерность ее цены и величины обязательств. За долг в 100 тыс. руб. машину стоимостью в миллион продавать не будут;

- если долг постепенно гасится из зарплаты или другого дохода заемщика, пристав арестует автомобиль, но торгов можно избежать;

- еще одним отличием становится направление расходования денег, вырученных приставами от продажи авто. При залоговом кредите погашается долг залогодержателя, при беззалоговом средства распределяются между всеми кредиторами.

Отсутствие залога позволяет продать машину самостоятельно, чтобы рассчитаться с кредитами. Обычно это выгоднее, чем торги приставов. Если есть залог, продать машину можно только с согласия банка.

Если просрочки становятся регулярными, а долг достигает серьезных размеров — от 100 тыс. руб. и больше — высока вероятность обращения банка в суд. Со всеми вытекающими из этого последствиями в виде:

- судебного решения в пользу банка и исполнительного листа в ФССП;

- открытия судебным приставом исполнительного производства;

- ареста имущества должника — сначала денег, а при их отсутствии или недостаточности – ликвидных активов, к которым однозначно относится машина;

- проведения торгов и продажи авто «с молотка»;

- направления вырученных денег на погашение долга по кредиту и компенсацию сопутствующих расходов.

Логика действий судебного пристава понятна и не выделяется разнообразием. Самый простой способ закрыть долг при отсутствии денег — это арест самого ценного и ликвидного имущества. Автомобиль подходит для этого лучше, чем недвижимость или бытовая техника. Первую сложно и долго продавать, а вторая не представляет серьезной ценности. А потому не стоит удивляться, что за неуплату кредита забрали именно машину.

Возникновение систематических просрочек и крупной задолженности приводит к обращению банка в суд.

Заем МФО — под залог машины или без залога

Сначала нужно выделить основное. Взаимоотношения МФО и заемщиков характеризуются:

- Очень высокими процентными ставками и штрафными санкциями за нарушение обязательств. Они заметно превышают аналогичные банковские даже после ограничений, введенных ЦБ РФ. При возникновении у заемщика финансовых проблем долг растет на 1 % в день.

- МФО чаще продают долги коллекторским агентствам, вместо того чтобы самим подавать иски в суд. Схема с судебными приставами и арестом имущества применяется реже. Но она заменяется общением с коллекторами, которое сложно назвать приятным.

Если микрозайм выдан под залог авто или ПТС, микрофинансовая организация обязательно обратится в суд и потребует продать машину в погашение долга. Оценят машину ниже рынка, продадут своим же перекупщикам. При таком раскладе МФО мало отличаются от банков, только процентные ставки выше.

Что будет, если не платить микрозайм?Статья по теме

Анализ приведенной информации позволяет сделать сразу два промежуточных вывода. Первый — возникновение просрочек быстро приводит к ситуации, когда обслуживание долгов вместе со штрафными санкциями становится невозможным, а заемщик попадает в своеобразную долговую яму.

Второй — если залога нет, то риск лишиться машины по решению суда, по сравнению с банковским кредитом, относительно невелик. Но выше вероятность продажи автомобиля в результате действий коллекторов, которую можно назвать добровольной очень условно. Причем нет никаких гарантий, что даже тогда удастся закрыть быстро растущие долги полностью.

Оформление займа в МФО — рискованная финансовая операция. Передача авто в залог имеет смысл только при твердой уверенности в своевременном закрытии долга. Любые просрочки чреваты негативными последствиями, и продажа машины — не самое худшее. Нужно или срочно гасить долги, или задуматься о личном банкротстве.

А если автомобиль — это общая собственность супругов?

Частный случай описанной ранее ситуации. Когда машина куплена в браке, она считается общей собственностью супругов. Мешает ли это наложить арест на имущество должника? Да, но не очень сильно, что объясняется несколькими обстоятельствами:

- права второго супруга защищаются просто: после ареста и продажи машины за неуплату кредита доля добросовестного в финансовых вопросах мужа/жены возвращается деньгами;

- статус общей собственности на авто приостановит решение судебного пристава забрать машину, но только при наличии другого ликвидного и ценного актива;

- вероятность, что у должника найдется имущество, которое можно продать быстро и без проблем, как и машину, сложно назвать высокой.

Итог приведенной информации мало утешителен для должника. Машину, которая находится в общей собственности супругов, забрать можно, причем без особых проблем. В случае неуплаты долга банку право принять такое решение остается за судебным приставом.

Если идет речь о задолженности перед МФО, ситуация для должника еще хуже. Коллекторы обычно не занимаются рассмотрением таких юридических нюансов.

Если автомобиль оформлен в качестве залога, преимущественное право на его реализацию и получение денег от продажи имеет залогодержатель — выручка не делится пополам между супругами, а закрывается долг по обеспеченному кредиту или микрозайму. Если после этого остаются средства, их передают автовладельцу и его супруге. В остальном ситуация не меняется.

Общее владение не защищает машину от риска, что ее заберут и продадут за долги перед банком или микрофинансовой организацией.

Порядок действий пристава по аресту и продаже автомобиля должника

Пристав может ограничить право управлять машиной (временное лишение прав) или арестовать транспортное средство при сумме долга от 10 тыс. руб. Процедура выглядит следующим образом:

- после открытия исполнительного производства должнику предоставляется возможность погасить долг в течение 5 дней добровольно;

- затем пристав принимает решение об аресте имущества, например, машины;

- далее должнику предоставляется дополнительно еще 2 месяца на исполнение финансовых обязательств;

- если долг не закрыт, ФССП организует торги с помощью банка (кредитора или залогодержателя) или Федерального агентства госимущества;

- полученные деньги направляются залогодержателю или распределяются между кредиторами в зависимости от того, оформлена машина в залог или нет.

Юридически правильные действия должника при аресте выглядят так.

Узнать причины ареста, выйти на контакт с сотрудником ФССП. Лучший способ вывести машину из ареста — договориться с приставом о графике погашения долга и начать платить. Пристав не обязан снимать арест, но может пойти навстречу, если вы докажете, что автомобиль нужен для работы или в связи с состоянием здоровья (вашего или членов семьи).

Если обеспечительная мера принята ошибочно или с нарушением процедуры, допускается обжалование действий работника ФССП. Но в этом случае требуется помощь юриста, так как самостоятельные действия должника вряд станут успешными.

Действия должника, увеличивающие риск лишиться машины

Несмотря на юридическую возможность забрать машину за долги, до этого доходит не всегда. Главная рекомендация в адрес должника предельно проста: не нужно совершать действий, способных ухудшить и без того непростую ситуацию. К ним относятся:

- игнорирование проблемы. Отсутствие реакции на просрочку не приводит к избавлению от нее и не освобождает от финансовых обязательств. Напротив, это приводит к более резким действиям со стороны кредитора и повышает риски для должника;

- фиктивная продажа машины. «Переписывание» автомобиля на родственника, коллегу или друга не устраняет проблему. Сомнительность сделки легко обнаруживается, например, если бывший автовладелец продолжает эксплуатацию машины. А в случае принудительного банкротства любые операции с активами могут быть оспорены за три предыдущих года;

- оформление новых кредитов и займов для погашения текущих. При определенных условиях, описанных ниже, такая стратегия способна принести позитивный результат. Но если речь идет о новых обязательствах, взятых на еще более плохих условиях, чем текущие (займ МФО для закрытия банковского кредита), ситуация станет только хуже;

- попытка скрыться от кредиторов. Не самая продуманная тактика избегания реальных финансовых проблем. Сегодня найти любого человека не составляет труда, а за время «бегов» долг только вырастет, как и величина сопутствующих издержек.

Все достаточно очевидно: любое из перечисленных действий приводит к ухудшению ситуации без шансов на исправление.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Что делать, чтобы машину не забрали за долги?

Важно понимать, что негативный сценарий развития событий — не единственный. Правильные действия должника способны или не допустить ситуации, когда машину заберут за долги, или, по крайней мере, свести возможный материальный и моральный ущерб к минимуму. Для этого необходимо:

- Контактировать с кредитором на предмет урегулирования возникших финансовых проблем. В интересах банка и МФО сохранить клиента и получить деньги, пусть даже в меньшем размере. Все очень просто: и обращение в суд, и передача долга коллекторам также сопровождаются для них дополнительными расходами.

- Предложить план реструктуризации долга. Для этого потребуется доказать объективных характер финансовых проблем. Обычно речь идет об изменении условий закрытия кредита или займа посредством:

- кредитных каникул с временной приостановкой выплат — полностью или по основному долгу/процентам;

- снижения ежемесячно вносимой суммы с одновременным увеличением срока действия договора;

- уменьшения процента по кредиту/займу;

- комбинации нескольких разных вариантов из числа приведенных в списке.

- Оформить рефинансирование кредита. Предусматривает обращение к другому кредитору с целью получения заемных средств, чтобы рассчитаться по текущим обязательствам должника. Имеет смысл при выполнении одного обязательного требования: условия кредита на рефинансирование должны быть лучше текущего. Другими словами, его оформление снижает долговую нагрузку на заемщика.

Три описанных варианта действия позволяют избежать развития событий, при котором машину заберут за долги. Наоборот, это курс на постепенное погашение кредитов и исправление финансовой ситуации.

- Запустить процедуру личного банкротства. Главное, что удается получить должнику в этом случае — остановка начисления процентов и штрафных санкций, а также прекращение контактов с кредиторами, включая коллекторов. Дополнительный плюс — если процедуру инициирует должник, он получает право предложить собственного управляющего. Далее события развиваются по одному из двух сценариев:

- Первый. Стороны приходят к заключению мирового соглашения посредством подписания графика реструктуризации долгов. Ситуация напоминает описанную в пункте 2. Сохранение машины зависит от финансовой ситуации у заемщика и его возможности рассчитаться с кредиторами.

- Второй. Должник объявляется банкротом. Имущество, включая машину, забирают за долги и продают с торгов. Остальные обязательства заемщика списываются, что становится основным плюсом успешной реализации мероприятия.

Негативные последствия объявления должника финансово несостоятельным носят временный характер, и больше касаются бизнес-активности (нельзя быть директором и учредителем компании 3 года, и 5 лет открывать ИП, если списаны долги за предпринимательство).

Право на выезд за границу, на покупку недвижимости и имущества, включая транспорт, не ограничено. Банкрот может работать, копить деньги, поэтому если вы накопите на машину или банк одобрит вам автокредит через пару лет после списания долгов — никаких проблем с этим не возникнет.

Польза банкротства состоит в избавлении от долговой нагрузки. Процедуру лучше доверить опытным юристов, которые занимаются делами подобной тематики. Такой подход минимизирует расходы, одновременно гарантируя оперативное и беспроблемное доведение процедуры банкротства до нужного результата.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

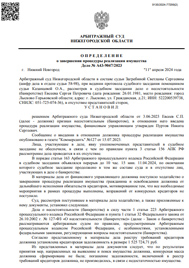

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

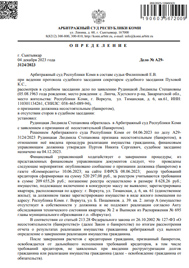

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.