Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Обязаны ли вы погашать кредит, если родственники его не платят?

Сейчас большинство людей имеют разного рода кредитные обязательства. Вы не погрязли в кредитах и финансово грамотны? Казалось бы, все хорошо. Но неожиданно вам звонят из банка или коллекторского агентства и просят оплатить долг. «Чей?» — недоумеваете вы и узнаете, что ваш родственник не платит кредит. Обязаны ли вы погашать задолженность вместо него, и что делать теперь? Узнаем подробнее.

прямо сейчас через WhatsApp

Когда придется погашать кредит родственника

Законом предусмотрены случаи, когда требования кредитора обоснованы, и погашать долги родственника все-таки придется. Для начала рассмотрим эти варианты.

Вы — созаемщик родственника

Чаще всего созаемщиками выступают супруги при покупке недвижимости в ипотеку. Но иногда людям приходится звать кого-то из близких, чтобы оформить договорные отношения с банком.

Соглашаться на просьбу быть созаемщиком можно, когда вы готовы нести ответственность и полностью подстраховать близкого человека на случай, если родственник решит не гасить кредит или же по каким-то причинам временно не сможет вносить платежи по кредитному договору. Впрочем, все мы знаем, что нет ничего более постоянного, чем временное. Прежде чем согласиться стать чьим-то созаемщиком, нужно пятьдесят раз все взвесить.

Представим ситуацию — ваш взрослый сын решил открыть бизнес, на который необходимо взять деньги у банка, и попросил вас стать его партнером и созаемщиком. Вы согласились. Оплату вы решили вносить равными долями. Но бизнес потерпел крах, и вот уже сын не платит кредит — ту самую «свою часть».

Теперь, когда он махнул рукой на свои обязательства, вы уже не на бумаге, а материально отвечаете с ним за образовавшийся долг в равной степени. Объяснять банку про договоренность с сыном бессмысленно — кредитор заинтересован в регулярных платежах и погашении задолженности.

Если отказаться от оплаты кредитных взносов, то банк может подать в суд на основании статьи 323 ГК РФ. По закону, взятое обязательство будет существовать и истребоваться до момента погашения. И здесь уже не получится отбрыкаться устными заявлениями, что кредит намеренно взял «другой парень», а вы так, выручили.

- При солидарной обязанности должников кредитор вправе требовать исполнения как от всех должников совместно, так и от любого из них в отдельности, притом как полностью, так и в части долга.

- Кредитор, не получивший полного удовлетворения от одного из солидарных должников, имеет право требовать недополученное от остальных солидарных должников.

Солидарные должники остаются обязанными до тех пор, пока обязательство не исполнено полностью.

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 № 51-ФЗ

Чтобы как-то обезопасить себя от такой ситуации, необходимо заключить с основным заемщиком соглашение в письменном виде о взаимных обязательствах. В нем стоит указать все существенные условия:

- ситуации, при которых вы будете погашать кредит;

- продолжительность выплат;

- сумму выплат.

Для банка или МФО этот документ не будет иметь правового значения — они будут продолжать взыскивать долг с вас. Но впоследствии на основании этого соглашения можно потребовать компенсации в судебном порядке понесенных расходов с другого созаемщика за все платежи, которые вы внесли за него по графику.

Вы — поручитель родственника

Не стоит относиться к поручительству, как к чему-то несерьезному. Да, это не жесткие обязательства созаемщиков, но тем не менее ответственность поручителя тоже довольно высока. Родственник может попросить вас стать его поручителем, уверяя, что это ни к чему не обязывает. Но это не так.

По статье 361 ГК РФ, чтобы заемщик принял на себя обязательства, поручитель становится обязанным перед кредитором. Если родственник «забудет» про свои долги, то поручитель будет отвечать солидарно с ним перед банком (статья 363 ГК РФ). При этом уплате будут подлежать не только «тело» кредита, но и все пени, штрафы, проценты, а также издержки истца-кредитора, если дело дойдет до суда. В общем, радости тут мало.

Обрисуем эту ситуацию на еще одном примере: брат попросил вас быть его поручителем по кредиту для покупки автомобиля, мотивировав просьбу тем, что иначе денег в банке ему не дадут. Вы, будучи уверенным в том, что уж родной-то человек не обманет, соглашаетесь и подписываете договор. А потом случается худшее. Брат по каким-то причинам долгое время не погашает обязательство, и кредитор предъявляет к вам требования об уплате.

Срок, в течение которого поручитель должен вернуть долг, прописан в договоре поручительства. Если нет средств на его уплату, можно попытаться договориться с банком в досудебном порядке. Поручитель может попросить рассрочку или попробовать запросить реструктуризацию в связи с жизненными обстоятельствами.

Для этого нужно предоставить банку подтверждающие документы:

- справку о составе семьи;

- свидетельства о рождении детей;

- копии кредитных договоров, подтверждающие необходимость погашения другого кредита или ипотеки;

- сведения о нахождении на иждивении престарелых родственников или инвалидов.

Как правило (но не всегда), банки идут навстречу добросовестному поручителю и могут согласиться на уступки. В конечном счете, цель любой кредитной организации — вернуть свои денежки с процентами.

Если вы, как поручитель, решите не гасить долги, это отрицательно повлияет на вашу кредитную историю. Если мама взяла кредит и не платит, а вы числитесь поручителем и также этого не делаете, то впоследствии любой банк откажет вам в ссуде — ваш рейтинг, как заемщика, будет ниже плинтуса. И это если не говорить о взыскании с вас непогашенного основным заемщиком кредита.

прямо сейчас через Telegram

Вы — наследник

Долговые обязательства умершего переходят его наследникам — это установлено статьей 1175 ГК РФ. Важный нюанс: погашать долг необходимо будет в пределах той суммы, которую унаследовали. Это потолок — ни один банк или МФО не вправе требовать больше, чем стоит наследная масса.

Приведем еще один, немного печальный, пример. Отец взял кредит на сумму 2 миллиона рублей и не погасил его: из-за тяжелой болезни он не вносил платежи и через какое-то время скончался. После его смерти дочь, собираясь вступить в наследство, узнает о задолженности. Как быть?

На принятие решения у дочери есть полгода — именно такой срок отводится законодателем для вступления в наследство. До этого момента имущество покойного (равно как и его долги) никому в собственность не переходит. В нашем примере, если размер унаследованного имущества превышает пресловутые 2 миллиона — можно погасить задолженность отца и жить спокойно.

Но если объем наследства меньше, принимать наследство и отвечать по финансовому обязательству не имеет смысла. Да, сумму сверх стоимости наследства банк будет вынужден списать, потому что наследники не обязаны отвечать по долгам умерших заемщиков своим личным имуществом. Нужно все взвесить: решение об отказе от наследства впоследствии не может быть отменено или изменено.

Вы — супруг(а) заемщика, и кредит оформлялся с вашего согласия и на общие цели

Обзор судебной практики Верховного Суда РФ № 1 (1) называет определяющее условие для взыскания с общего имущества супругов по долгам — трата полученных денег на нужды семьи. В ином случае, супруг отвечал бы по неоплаченному кредиту только своим имуществом (кто взял на свои цели кредит, тот его и погашает).

Когда брак расторгается, общие долги пары пропорционально делятся между ними решением суда (ч. 3 ст. 39 СК РФ). Но, опять же — если займы брались с согласия обоих супругов и на общие цели.

Рассмотрим диаметрально противоположные ситуации.

- Муж с женой взяли кредит на ремонт в квартире, на эти деньги купили материалы и наняли рабочих. Деньги были потрачены на нужды супругов, ответственность за кредит лежит на них обоих, независимо от того, чье имя стоит в кредитном договоре.

- Муж купил себе в кредит дорогой смартфон и не платит за него, а вы об этом даже не знали. В таком случае ответственность будет нести только супруг.

Когда погашать кредит родственника вы не обязаны

Мы рассмотрели все ситуации, при которых взятое членом семьи на себя обязательство может перейти и на вас. Теперь ясно видно, когда притязания финансовой организации к вам беспочвенны.

Если вы не подписывали кредитный договор родственника, не выступали в качестве созаемщика или поручителя, не являетесь наследником должника и не имеете с ним общего имущества, то платить по долгам родни вы не обязаны.

И снова пример. Ваш дядя занял деньги в МФО и не планирует платить. Вы к договору с кредитором не имеете никакого отношения, не живете на одной жилплощади с дядей и вообще видите его редко. А долг тем временем уже перекочевал к коллекторскому бюро. «Мне звонят по просрочкам родни, о которых я ничего не знаю. Что делать?» — этим вопросом задается каждый, кому звонят коллекторы по долгам родственников.

В этой ситуации вы не обязаны платить, поскольку поручителем, созаемщиком или наследником вы не являетесь.

Звонить, к слову, может и банковский отдел взыскания, и МФО. Если сотрудники организации-кредитора начинают донимать вас своими звонками, потребуйте, чтобы ваш номер был исключен из их базы. Скорее всего, ваш номер родственник указал, как контактный, при оформлении договора. Однако это не означает, что вы будете отвечать за действия должника — лично вы никаких обязательств на себя не брали.

Для исключения вашего номера из базы одной устной просьбы не всегда достаточно. Иногда сотрудники отдела взыскания требуют фотографию паспорта или какие-то иные доказательства, что вы — это вы. Наиболее безболезненный путь — отправить на почту кредитора (можно на электронную) заявление об отзыве персональных данных. Как правило, банки потом дают обратную связь, что ваш номер исключен из базы обзвона должников.

А может, лучше заплатить?

Все же ситуации, когда по закону погашать обязательства родственников вы не обязаны, встречаются достаточно часто. Но последствия такого отказа могут быть неприятными. Возможно, иногда стоит и заплатить. Но почему?

Если вы приняли решение выручить родственника (сейчас мы не говорим о безвозмездной помощи), с ним стоит заключить нотариальное соглашение. Пропишите там все условия, на основании которых вы погашаете это обязательство. Впоследствии этот документ поможет вам в суде при взыскании потраченных сумм, если родственник вдруг решит вас «кинуть».

Конечно, можно проигнорировать финансовую беду брата или племянника. Но иногда такой поступок может бумерангом навредить и вам.

- Например, вы проживаете отдельно в родительской квартире.

- Отец, собственник этой квартиры, давным-давно не платит по кредиту, и сумма набежала почти соразмерная стоимости жилья.

- Вы все это время знали о кредите, но не предпринимали попыток помочь родителю, считая, что вас это не касается.

- Банк обращается в суд, и судья выносит решение об обращении взыскания на жилое помещение в счет уплаты долга.

Итог — вам негде жить. Когда родители не платят кредит в подобной ситуации, это может отразиться и на вашем финансовом благополучии.

Что делать, если бывший муж не платит кредит?Статья по теме

Или другой случай. Ваш благоверный взял кредит, который ему нечем погашать. Из имущества у вашей семьи — единственная квартира и старенькая иномарка, на которой вы ездите на работу.

Можно проигнорировать финансовую несостоятельность супруга, но тогда велик риск, что приставы обратят взыскание на совместно нажитое имущество — на транспортное средство, которым фактически пользуетесь вы, а не муж-должник. Чтобы избежать риска для машины, возможно, придется помочь мужу с выплатами по кредитному договору.

Иногда такие «сюрпризы» сваливаются на добропорядочных граждан, как снег на голову. Если имеются подозрения, что кто-то из близких нахватал долгов, лучше знать об этом заранее. Проверить, есть ли у вас или у ваших родственников просуженные долги по кредитам, микрозаймам, ЖКХ, налогам и т.д., можно в банке данных исполнительных производств на портале ФССП (2). А чтобы далеко не ходить, аналогичный сервис есть и на нашем сайте. Достаточно ввести личные данные, и вы быстро узнаете результат.

Проверить долги по базе судебных приставов

Когда родственники набрали кредитов и займов и не в состоянии с ними справиться, проблемы могут возникнуть и у вас — даже если вы по закону ничего родным не должны. Общение с банками и коллекторами может доставить много неприятных минут. Помочь близкому человеку и избавить себя от неприятностей с чужими кредитами можно, не выплачивая долги за другого. Достаточно рассмотреть вопрос о банкротстве физлица. Это абсолютно безопасная и законная процедура. Признав свою несостоятельность, член вашей семьи распрощается с финансовыми проблемами, и вы будете чувствовать себя спокойно.

Наша компания оказывает правовую помощь на всех этапах банкротства — от консультации до судебных заседаний. Квалифицированные юристы помогут собрать необходимые документы, подать заявление в суд и отстоять интересы должника перед судьей и кредиторами. Оставьте заявку на сайте или позвоните по указанному номеру. Первая детальная консультация предоставляется бесплатно.

Источник

Частые вопросы

Можно заключить брачный договор, в котором подробнейшим образом будут изложены все возможные ситуации, связанные с долгами и приобретением имущества в браке. Договор обязательно должен быть заверен у нотариуса. Вариант подарить собственность близкому человеку может оказаться проигрышным или бессмысленным — объекты, приобретенные вами до брака, от долгов мужа и так защищены по закону. А переоформление на другого человека совместно нажитого имущества чревато оспариванием сделки в будущем.

Теоретически договор страхования жизни и здоровья должен покрыть непогашенную сумму. Однако на практике страховые компании всеми силами стараются отказаться от обязательств. Например, если комиссия признает смерть родственника нестраховым случаем.

Да, если кредитор предъявил к вам требование, и у вас нет средств его исполнить. За подробностями можно бесплатно обратиться к нашему юристу.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

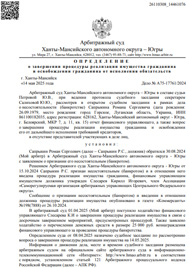

А75-17761/2024

Было долга - 4 269 786 руб.

г. Ханты-Мансийск

Завершено:

14.05.2025

Этапы:

26.08.2024

Поступило в работу

03.09.2024

Подача заявления

15.10.2024

Признан банкротом

Списано долга:

4 269 786 руб.

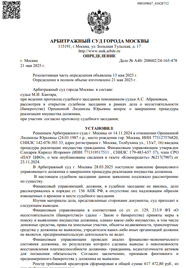

А40-208602/2024

Было долга - 617 472 руб.

г. Москва

Завершено:

21.05.2025

Этапы:

25.08.2024

Поступило в работу

02.09.2024

Подача заявления

14.11.2024

Признан банкротом

Списано долга:

617 472 руб.