Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Как отказаться от кредитной карты, чтобы избежать проблем и непредвиденных расходов

Желание отказаться от кредитной карты возникает у ее держателя по разным причинам. Например, имеющиеся условия по кредитке стали неактуальными, или карту оформляли для разовой покупки в торговой точке. Вне зависимости от того, что послужило поводом для решения не пользоваться банковским «пластиком», вариант просто «забыть» о кредитке или выкинуть ее, может повлечь за собой неожиданные и не очень приятные для владельца финансовые последствия.

Поговорим в этой статье о том, как правильно избавиться от ненужной кредитки, чтобы избежать для себя досадных ситуаций: испорченной кредитной истории, «непонятно откуда взявшихся» пеней и штрафов, а также непредвиденных отказов банков в заемных средствах в тот самый момент, когда деньги особенно нужны.

прямо сейчас через WhatsApp

В каких случаях люди отказываются от кредитки

Сбербанк, ВТБ, Газпромбанк, Совкомбанк, да и все прочие российские банки активно рекламируют свои кредитные карты. При финансово грамотном подходе этот банковский продукт удобен и всегда «под рукой». Но бывают ситуации, когда человек по разным причинам решает отказаться от кредитки. Это может случиться как на стадии ее оформления, так и после короткого или длительного периода использования заемных денег.

Например:

- Отпала необходимость одалживать средства у банка, а платить кредитной организации за обслуживание ненужного «пластика» не хочется.

- На рынке финансовых услуг появились более выгодные предложения, и «плодить» неиспользуемые кредитки уже не имеет смысла.

- Увеличилось количество лиц, которые могут получить доступ к карте. Соответственно, повысились риски, что кредиткой могут воспользоваться злоумышленники. Скажем, когда человек переехал в общежитие и, мягко говоря, не очень уверен в порядочности своих соседей.

- Банки при выдаче ссуды рассматривают кредитку, как источник повышенного риска для платежеспособности потенциального клиента. Наличие карты снижает вероятность одобрения заявки на выдачу займа, поскольку «съедает» часть дохода заемщика.

- Держатель надолго или насовсем уезжает жить в другую страну, где невозможно пользоваться российскими кредитными картами.

Отказ от кредитной карты требует внимательного подхода к ее закрытию. Если отнестись к «избавлению» от пластика легкомысленно, можно потерять больше денег, чем изначально предполагалось.

Почему нельзя просто перестать пользоваться кредиткой или уничтожить ее, когда она стала не нужна

Кредитные карты получили массовое распространение среди населения России в 90-х годах прошлого века. Это произошло благодаря появлению на территории страны большого количества коммерческих банков. Но несмотря на столь долгую историю использования кредиток, неправильный отказ от банковского «пластика» до сих пор приносит неприятности его держателям.

Свидетельством тому служат многочисленные истории в интернете, в которых владельцы карточек рассказывают, как давно неиспользуемая и «вроде бы полностью погашенная» кредитка помешала получить «почти уже одобренный кредит» или стала причиной «как с неба свалившихся» финансовых претензий со стороны банка.

Получил кредитную карту = взял кредит = сформировал себе платежный рейтинг.

С юридической точки зрения, кредитная карта — это потребительская ссуда, а точнее, возобновляемая кредитная линия, которую финансовая организация оформляет для физического лица:

- На неопределенный период времени (если вовремя возвращать банку заемные деньги, то можно снова и снова пользоваться установленным по карте лимитом).

- Под обозначенные в договоре условия.

- С открытием ссудного счета.

прямо сейчас через Telegram

Почему важно соблюдать условия «карточного» договора

Пунктуально или небрежно человек относится к выполнению условий по карте, не забыл ли вовремя закрыть ссудный счет, который привязан к «пластику» — от этого зависят его кредитный рейтинг, платежная репутация и возможность взять еще одну ссуду.

- Когда клиент не выполняет свои обязательства по договору, т. е. своевременно не перечисляет минимальный обязательный взнос по карте, не оплачивает положенные проценты и комиссии, тогда банк, так же как и при «классическом» кредитовании, начисляет пени и штрафы. Просрочки отражаются в кредитной истории держателя «пластика» и снижают его персональный платежный рейтинг. Следовательно, выше риск получить отказ в одобрении займа, когда нужно оформить новый потребительский кредит или ипотеку.

- В свою очередь, аккуратное выполнение гражданином своих «карточных» обязательств формирует ему положительное кредитное досье.

Предположим, Иван Иванович никогда не пользовался заемными деньгами финансовых организаций и имеет «нулевую» кредитную историю. При этом он планирует в ближайшем будущем занять в банке крупную сумму. Чтобы повысить свои шансы получить одобрение на выдачу ссуды, Ивану Ивановичу потребуется наличие положительной кредитной истории. Отличный вариант создать ее «с нуля» — предварительно получить кредитную карту и активно ею пользоваться. Полгода оборота по карточке будет вполне достаточно, чтобы кредитор мог оценить платежную дисциплину потенциального заемщика.

Своевременный возврат взятых по «пластику» средств сформирует хорошее кредитное досье и повысит шансы оформить более крупную ссуду.

Как по неиспользуемой кредитке образуется долг, о котором держатель может не знать

Порой многим непонятно, как человек, который считает, что погасил все долги по кредитке, может не знать, что у него имеется неучтенная задолженность по карте или испорченное из-за «пластика» кредитное досье.

Впрочем, чаще всего дело обстоит следующим образом.

Заемщик:

- Покупает по кредитке товар или получает наличные в банкомате, а затем решает больше не пользоваться картой.

- Узнает в банке, сколько он должен организации денег на данный момент.

- Возвращает финансовому учреждению причитающиеся средства.

- Благополучно забывает о карте с мыслью, что больше он никому ничего не должен.

Банк в следующем месяце:

- выставляет клиенту счет за подключенные платные услуги, например, за СМС-информирование;

- начисляет проценты за предыдущий месяц;

- взимает другие платежи, предусмотренные договором;

- отражает все начисления на балансе кредитной карты.

Держатель «пластика» уверен, что полностью рассчитался с кредитной организацией, поэтому и не перечисляет новые положенные платежи. Образуется просрочка по карте. Банк, следуя условиям договора, начисляет пени и штрафы. В следующем месяце история повторяется. Баланс карты все больше и больше уходит «в минус».

Банки не всегда сразу извещают клиента об отрицательном остатке на карточке. Особенно, если первоначальная сумма долга небольшая, а заемщик не пользуется услугами СМС-информирования. И «карточная» задолженность продолжает расти.

Общий алгоритм закрытия кредитки, если держатель ею пользовался

Процесс отказа от кредитной карты идентичен во всех финансовых организациях России.

Если карточка стала вам не нужна, то правильным будет следующий алгоритм:

- Уточните в банке сумму задолженности по карте на текущую дату любым доступным способом: лично в отделении финансовой организации, по телефону горячей линии, в приложении, через интернет-банкинг и т.д.

- Откажитесь от платных услуг по карте, если они подключены.

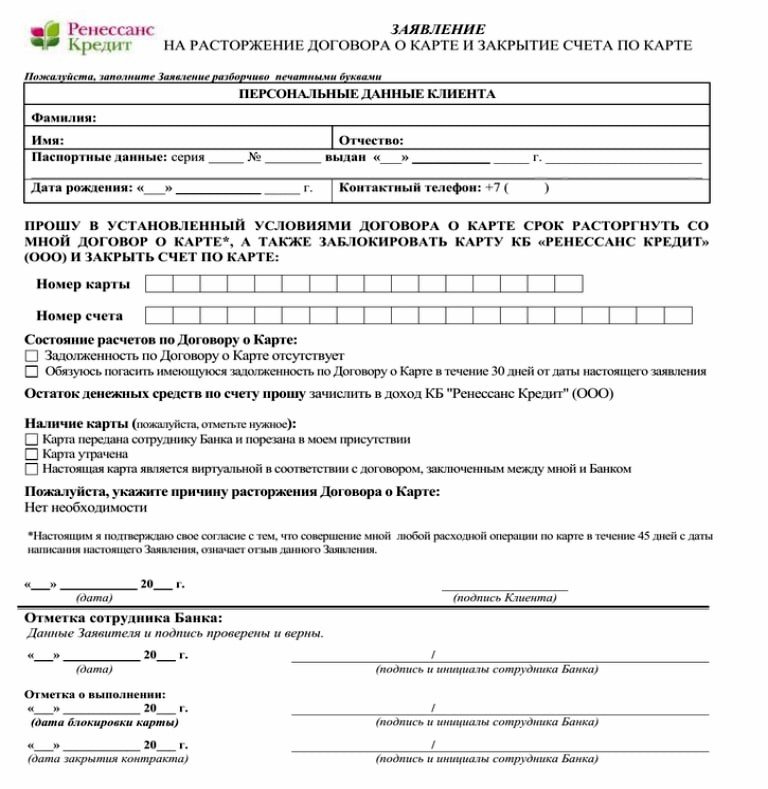

- Напишите заявление (дистанционно или непосредственно в офисе банка) о закрытии счета карты.

- Внесите необходимую сумму в кассу кредитной организации или оплатите задолженность дистанционно.

- Через 30 — 60 дней (в зависимости от внутренних правил банка-эмитента) уточните, закрыт ли счет.

- Возьмите в банке справку о закрытии счета кредитной карты и об отсутствии на текущую дату задолженности перед финансовой организацией.

- После отказа от кредитки лучше ее уничтожить, чтобы написанные на ней личные данные не попали в руки злоумышленников.

«Ритуальное» разрезание пластика на глазах у его владельца и по сей день практикуется во многих банках.

Как отказаться от кредитки, которая еще не активирована

До того, как человек не подписал договор на открытие карточного ссудного счета, не активировал кредитку сам или с помощью сотрудника финансовой организации — между гражданином и банком не существует никаких правовых обязательств. Поэтому, когда банк навязывает кредитную карту, например, присылает ее по почте, а у человека нет желания пользоваться «пластиком», то и делать ничего не нужно.

Такая карта ни к чему никого не обязывает.

В случае, когда необходимо отказаться от заявки на кредитку, которая находится в процессе согласования в банке, но договор еще не подписан, то достаточно позвонить в финансовую организацию по телефону и сообщить сотруднику о намерении отказаться от этой услуги. После этого настаивать на дальнейшем оформлении кредитной карточки банк не имеет права.

В отделении или дистанционно: где закрывать кредитки топ-банков

У каждого банковского учреждения свои правила. Можно ли закрыть кредитную карточку в удаленном формате или с этой целью придется лично посетить отделение банка — зависит от того, какая кредитная организация выпустила «пластик».

Рассмотрим формат взаимодействия с клиентом по закрытию кредитки в крупнейших российских банках:

- Чтобы отказаться от кредитной карты «Сбербанка», подать заявление на прекращение договора и закрытие ссудного счета можно только лично в одном из отделений финансовой организации (1). Нужно обязательно иметь при себе гражданский паспорт. Оформить бумаги можно в любом офисе «Сбера» вне зависимости от того, где территориально был выдан ваш «пластик».

- Если нужно отказаться от кредитной карты «Тинькофф Платинум» или любой другой карты, эмитированной этой финансовой организацией, взаимодействие с банком осуществляется в электронном виде (2).

- Карточки «Альфа-Банка» вместе со счетом и договором можно закрыть с помощью мобильного приложения или в офисе (3). Справку об отсутствии задолженности, заверенную печатью и подписями ответственных лиц, кредитор готов отправить клиенту по электронной почте (4).

- «МТС-банк» дает возможность отказаться от своих кредиток с помощью СМС-сообщений, а также во время визита в офис (5).

- Эмитируемая «Совкомбанком» карта рассрочки «Халва» — это тоже своего рода кредитная карта. Отказаться от карты «Халва» после получения кредита можно только в отделении «Совкомбанка» и только после полного возврата заемных средств и всех причитающихся платежей (6).

Чтобы сэкономить время и выбрать для себя наиболее удобный вариант отказа от карты, имеет смысл заранее посмотреть алгоритм действий на сайте своей финансовой организации.

Закрыть или заблокировать карту: есть ли разница в этих понятиях?

Закрытие и блокировка кредитной карточки — это разные действия. Они преследуют неодинаковые цели.

Разберем, в чем между ними отличия.

Долг по кредитной картеСтатья по теме

Заблокировать кредитку, т. е. запретить совершать покупки и снимать наличные с помощью «пластика», может банк-эмитент по собственной инициативе, по требованию уполномоченных структур или по распоряжению клиента.

Это происходит:

- По поручению держателя карты, когда:

- кредитку украли или она потеряна;

- карта застряла в банкомате, который находится за пределами финансовой организации, например, в торговом центре (если такое случилось в офисе банка, то можно обратиться к сотруднику, чтобы он помог достать «пластик»).

- По инициативе кредитной организации, если:

- гражданин нарушил условия договора и не погашает долг по кредитке;

- по карте совершаются подозрительные операции — например, за короткий промежуток времени несколько раз подряд снимают наличные деньги, трижды неверно вводят ПИН-код и т.п.

- у банка есть основания подозревать держателя в отмывании доходов — тогда блокировка происходит по закону № 115-ФЗ.

Наконец, кредитная организация блокирует счета и карты клиентов-должников в соответствии с постановлениями судебного пристава-исполнителя, открывшего в отношении владельца счета исполнительное производство. Блокировка и арест в этом случае совершаются во исполнение решения суда или на основании других исполнительных документов.

Существуют также другие ситуации, когда карту блокируют. Но, после того как кредитка будет разблокирована, держатель снова может пользоваться ей.

Когда клиент закрывает счет кредитной карты, правовые отношения между ним и банком прекращаются. Если человек захочет вновь воспользоваться «пластиком», ему придется заключать новый договор с финансовой организацией и открывать другой ссудный счет.

Частые вопросы

Официально избавиться от кредитки несложно. Обычно банк отказывается закрыть кредитную карту только в том случае, если на ней «минусовый» платежный баланс. Поэтому, перед тем как написать заявление на закрытие карточного ссудного счета, нужно позаботиться о наличии финансовой возможности полностью рассчитаться с банком.

В зависимости от правил эмитента, процесс закрытия кредитного «пластика» занимает от 30 до 60 дней. Такой срок нужен для того, чтобы банк провел и завершил все необходимые транзакции по «привязанному» к карте счету. Финансовая организация сама устанавливает необходимый срок для закрытия карты. Поэтому, если справка об отсутствии действующих кредиток нужна для подтверждения платежеспособности, например, для оформления ипотеки, нужно заранее позаботиться об отказе от карты. День в день вы кредитку не закроете.

Период действия «пластика» обычно составляет 3 — 5 лет. Точную дату вы можете посмотреть на лицевой стороне своей карты. Но это не значит, что как только наступает обозначенный срок, добропорядочный заемщик не сможет больше воспользоваться кредитными деньгами. Указанная на карте дата означает, до какого времени действует пластиковый носитель информации. При этом кредитный счет будет существовать на прежних условиях и после окончания срока службы «пластика».

Обычно банк-эмитент заранее выпускает новую карточку в рамках существующего договора, и держатель пластика дальше продолжает пользоваться кредиткой. В некоторых случаях цифры на карте ничего не значат — после истечения указанного срока карточка продолжает функционировать, ею можно расплачиваться, как и прежде.

Подведем итоги:

- Закрыть кредитную карту, если у вас нет по ней долгов, просто. Но, как и при совершении любых финансовых операций, нужно определить для себя суть и последовательность совершаемых действий.

- В ситуации, когда вам навязали кредитную карту, которая вам не нужна, не надо подписывать договор с банком и активировать «пластик». Вы имеете на это право.

- Чтобы избежать непредвиденных ситуаций в будущем, заранее внимательно изучайте документы, сопровождающие оформление кредитки.

- Если вы вернули деньги, которые брали по кредитной карте, и больше не пользуетесь «пластиком», но не написали заявление о закрытии карточного счета, то заключенный между вами и банком договор продолжает действовать. По ссудному счету набегут штрафы и пени, которые приведут к непредвиденным расходам и испортят вашу кредитную историю.

Если платежи по взятой ссуде стали вам не по силам, а задолженность по кредитной карте еще больше усугубляет ситуацию, спасительным выходом из сложной жизненной ситуации может стать положенное гражданам по закону № 127-ФЗ банкротство физических лиц. Юристы нашей компании не только помогут взвесить и оценить шансы на списание долгов, но и подготовят вас к процедуре, предупредив все риски. С нами вы избавитесь от долгов без ненужных потерь.

Источники

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.