Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Как ФЗ о коллекторах регулирует взыскание задолженности

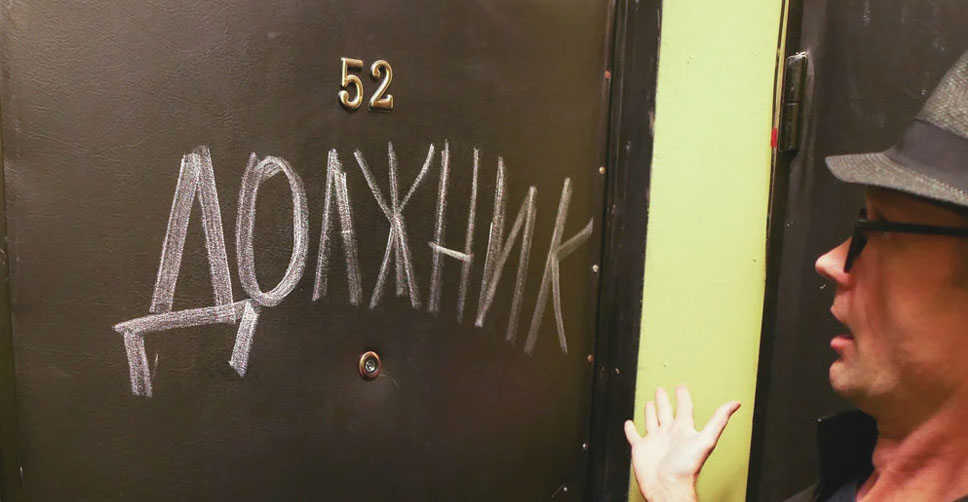

По сей день на слуху рассказы о коллекторском выбивании долгов 2000-х — начала 2010-х годов. В те времена эта сфера никак не была отрегулирована законодателем, и взыскатели просроченных задолженностей очень мало чем отличались от рэкетиров из девяностых. Ими использовался весь арсенал средств для возврата микрозаймов и кредитов: от СМС с угрозами и надписей в подъездах до поджогов и даже рукоприкладства.

В какой-то момент стало очевидно, что назрела необходимость перемен и более тщательного (а нас самом деле, хоть какого-то!) контроля за взыскателями.

Итогом стало создание в 2016 году абсолютно нового нормативно-правового акта с очень длинным наименованием, который в народе получил название «закон о коллекторах» (№ 230-ФЗ от 03.07.2016 года). Но любое движение в законодательстве, прежде всего, ставит вопрос о том, что после него изменилось, и стало ли лучше. Спойлер: стало. Откровенный беспредел практически прекратился, а каждая статья № 230-ФЗ о коллекторах регулирует ту или иную часть их работы. Обо всем этом – в нашем материале.

прямо сейчас через WhatsApp

Откуда берутся коллекторы, если вы занимали у банка или МФО

Сразу ответим на главный вопрос: коллекторы запрещены законом или нет. Не запрещены, но с оговорками. Легальная деятельность коллекторских бюро невозможна без регистрации по линии ФССП — это ведомство ведет реестр законно работающих компаний-взыскателей. По российскому законодательству допускается уступка права требования возврата долга от первоначального кредитора к третьим лицам — так называемая цессия (статья 388 Гражданского кодекса РФ).

В то же время статья 12 закона «О потребительском кредите (займе)» уточняет этот вопрос именно в части кредитования граждан. Данная норма говорит о том, что долг по займу может быть продан либо другому МФК или МКК, либо коллекторской организации. Соответственно, долги по кредитам выкупают как раз коллекторы.

Еще экономисты XIX века говорили о том, что специализация и разделение труда повышают его производительность. Поэтому чаще всего каждый занимается своим делом: микрофинансовые компании выдают гражданам займы, а в случае их невозврата либо привлекают на помощь профессионалов по взысканию, либо просто продают этот долг коллекторским компаниям и забывают о нем.

Для надежности возможность такой уступки практически всегда прописывается заранее в договоре займа, который, увы, почти никто внимательно не читает.

По аналогичной схеме работают и банки — в договорах кредитования всегда есть пункт о цессии. При этом крупные кредитные организации подчас имеют «свои» коллекторские фирмы. Например, у Сбербанка это «АктивБизнесКонсалт».

То есть коллекторы вступают в дело в двух случаях: если они купили долг и взыскивают его в свою пользу, либо когда они за какой-то процент просто «помогают» банку или микрофинансовой организации взыскать задолженность. Это называется агентированием. Глобальной разницы для заемщика нет: при обоих вариантах коллекторы настаивают, чтобы человек вернул деньги.

И в обоих случаях должник обязан быть уведомлен о переходе взыскания в руки коллекторской компании. Дело в том, что по федеральному закону № 230-ФЗ кредитор не позднее 30 рабочих дней обязан уведомить заемщика о том, что он привлек для помощи с взысканием долга коллекторов. Делается это почтой, личным уведомлением под роспись либо иным способом, указанным в договоре займа или кредитования (например, это может быть и СМС-сообщение).

Этот правовой акт постоянно видоизменяется и дополняется в соответствии с текущими реалиями — по состоянию на октябрь 2023 последняя редакция закона датируется июлем того же года, а с 1 января 2024 года вносятся очередные изменения.

Коллекторская деятельность в России никогда не была запрещена — проблема была в ее недостаточном регулировании, что порождало крайне неприятные для граждан последствия.

Что могут и не могут коллекторы

Деятельность коллекторов по новому закону получила довольно строгое регулирование с учетом многих поступавших жалоб граждан: тут и сотни телефонных вызовов в день, и угрозы с запугиваниями, и физическое воздействие. Можно сказать, что положения закона № 230-ФЗ установили правила работы для взыскателей долгов.

Итак, коллекторы вправе общаться с заемщиком путем осуществления звонков по телефону, личных встреч и отправки электронных сообщений и писем.

Любые другие виды общения допустимы только по письменному согласию заемщика, при этом он в любой момент имеет право на его отзыв и отмену.

Количество звонков и встреч ограничено, чтобы избежать историй, когда должнику звонят каждые 6-7 секунд на протяжении нескольких суток и караулят его неделями у подъезда.

Требования к контактам следующие:

- встречи максимум раз в неделю;

- звонки не чаще раза в сутки, двух в неделю и восьми — в месяц;

- СМС и сообщения в мессенджерах не более двух в сутки, четырех в неделю и шестнадцати — в месяц.

Также любое беспокойство заемщика запрещено в рабочие дни с 10 вечера до 8 утра, а в выходные — с 8 вечера до 9 утра. При всех разговорах и сообщениях коллекторы должны сразу называть свою компанию и представляться.

Кроме того, коллекторам запрещаются звонки и личные встречи с заемщиком с момента признания последнего банкротом или с начала процедуры реструктуризации. Запрет «включается» и после получения бюро взыскания документов о том, что заемщик находится в больнице, признан недееспособным или является инвалидом 1-й группы. Еще раз: предупреждение должно быть не устным, а иметь под собой документальное обоснование.

Итак, что еще запрещается коллектору по закону, вопреки любым возможным инструкциям его руководства:

- Применять к заемщику силу.

- Угрожать ему убийством, побоями, повреждением имущества.

- Портить или уничтожать имущество.

- Применять способы, несущие угрозу для окружающих

- Давить психологически: оскорблять, унижать.

- Обманывать насчет сроков погашения займа и возможных правовых последствий для должника.

- Передавать личные данные заемщика третьим лицам — если только он сам не дал на это согласие (вот почему важно всегда смотреть, что подписываешь, и где ставишь галочки на сайте).

Впрочем, для взаимодействия с третьими лицами (неважно, родственники это или коллеги на работе), коллекторам одной «галочки» на документе будет недостаточно. Для контакта с посторонними, не являющимися должниками, бюро взыскания должно располагать сразу двумя письменными согласиями: как от самого должника, так и от третьего лица.

прямо сейчас через Telegram

Требования к коллекторским фирмам и их работникам

Закон № 230-ФЗ установил жесткое регулирование и регламент для входа на этот рынок и начала деятельности: каждая компания, занимающаяся возвратом просроченных долгов, должна состоять в специальном реестре, который ведет служба приставов. Именно ФССП является государственным органом, который регулирует всю коллекторскую деятельность.

Компания, которая хочет попасть в указанный реестр и легально заниматься возвратом просроченных задолженностей (а по-другому никак, если мы не говорим о «черных» коллекторах), должна соответствовать следующим требованиям:

- регистрация в России;

- основная деятельность — возврат долгов;

- наличие активов на сумму не менее 10 млн рублей;

- страхование ответственности перед должниками на аналогичную сумму;

- компания не вступила в банкротство и не начала ликвидацию;

- наличие собственного действующего сайта;

- включение в список компаний, занимающихся обработкой персональных данных;

- отсутствие обязательств, просроченных более чем на месяц.

Требования установлены даже для простых работников таких фирм. Так, согласно статье 5 закона о коллекторах, не может общаться с заемщиком человек судимый или находящийся за пределами России.

Надо ли говорить, что директора и владельцы коллекторских организаций тем более должны быть кристально чисты перед законом.

По прошествии нескольких лет действия описанного закона можно однозначно сказать, что он оказался полезным и «облагородил» рынок взыскания долгов, который до этого пребывал в полностью бесконтрольном состоянии.

Однако даже при цивилизованном подходе долги все равно неизбежно придется возвращать. Если вы понимаете, что ваших усилий для погашения задолженностей явно недостаточно, а груз обязательств стал для вас неподъемным, обратитесь в нашу компанию.

Опытные юристы помогут правильно подойти к теме банкротства, возьмут на себя все бюрократические и правовые трудности и позволят вам забыть о долгах, судах и коллекторах. Мы проведем вас через процедуру вплоть до полного списания задолженностей.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.