Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Можно ли заложить единственное жилье

Залог — это один из способов защиты интересов кредитора по обязательствам в случае их невыполнения заемщиком. Заложить можно и недвижимость, в том числе, единственное жилье. При получении ипотеки залог оформляется в любом случае, так как за счет средств банка приобретается жилой объект.

Также законодательство и судебная практика разрешают заложить квартиру или дом по нецелевым кредитам. Последствием залога единственного жилья при неуплате долгов станет обращение взыскания на недвижимость.

прямо сейчас через WhatsApp

Критерии единственного жилья

Признаки единственного жилья крайне важны как для целей взыскания долгов приставами, так и для реализации имущества при банкротстве. Жилой недвижимостью может являться квартира, комната или дом, либо часть помещения.

Согласно статье 446 ГПК РФ, жилье должника будет считаться единственным:

- Если в собственности у человека нет никакой другой жилой недвижимости.

- Если должник с семьей фактически проживают в упомянутой квартире, комнате или доме.

- Если объект пригоден для проживания, что определяется на основании постановления Правительства № 47 (1).

Если эти три условия соблюдены, то на единственное жилье будет распространяться исполнительский иммунитет. Это гарантирует, что на объект не могут обратить взыскание за долги или при прохождении банкротства физлиц. Однако из любого правила есть исключения. В статье 446 ГПК РФ также сказано, что защита от реализации не действует, если жилье заложено по ипотеке.

Если должник владеет несколькими объектами недвижимости, один из них могут признать единственным жильем при реализации активов. С этой целью проверяется, где фактически живет ответчик и его семья, отвечает ли недвижимость признакам пригодности для проживания в ней. Наконец, учитываются интересы кредиторов, которые заявили требования о выплате задолженности за счет имущества.

Допускается ли залог единственного жилья при оформлении кредитов

Заложить можно любое имущество, которое представляет ценность и в той или иной степени гарантирует погашение обязательства.

При оформлении кредитов залог устанавливается:

- на активы, приобретаемые за счет заемных средств по целевым кредитам (самые частотные примеры: жилье при ипотеке, машина по автокредиту);

- на имущество, принадлежащее заемщику на момент обращения за кредитом.

В законах нет однозначного разъяснения, можно ли заложить единственное жилье. Но такие вопросы неоднократно разбирались в судебной практике по делам о банкротстве и о реализации имущества в исполнительном производстве.

При добросовестном погашении кредита признаки единственного жилья не важны. Если у заемщика нет просрочек, то банк не станет обращать взыскание на заложенное имущество — ему это попросту не нужно. Но при возникновении долга ситуация изменится. Кредитор будет требовать реализации заложенного имущества от пристава или от финансового управляющего по банкротству, в зависимости от того, какой процесс «в ходу».

По ипотеке

Ипотечный кредит изначально подразумевает установление (регистрацию) залога на приобретаемое жилье. Наложение обременения станет гарантией исполнения обязательств со стороны заемщика. Данные о залоге будут внесены в ЕГРН, что не позволит собственнику продать недвижимость без разрешения банка до снятия обременения. После погашения всей суммы по ипотечному кредиту залог снимут.

При оформлении ипотеки не имеет значения, станет ли заложенный объект единственным жильем для заемщика. Даже если это так, то в случае возникновения просрочки исполнительский иммунитет не будет действовать. Об этом прямо сказано в статье 446 ГПК РФ. При этом обращение взыскания на заложенную квартиру возможно только по основаниям, указанным в законе об ипотеке (подробнее об этом расскажем ниже).

После получения ипотеки заемщик может приобрести или получить в собственность другие объекты жилой недвижимости. На уже действующий залог в пользу банка это не повлияет. Но при взыскании задолженности по ипотечному договору статью 446 ГПК РФ уже применять не будут, так как заложенное жилье перестает быть единственным.

прямо сейчас через Telegram

По нецелевым кредитам

Потребительские кредиты являются нецелевыми. Это означает, что заемщик вправе тратить полученные деньги на любые цели. Такой вариант кредитования тоже допускает предоставление имущества под залог, в том числе, и единственного жилья. В законах нет запретов на подобные действия заемщика, так как собственник вправе сам распоряжаться своим имуществом.

Это подтвердил и Верховный суд РФ в определении по делу № 80-В12-2:

- Единственное жилье можно передать в залог по кредиту, выданному на любые цели, и не только для приобретения, строительства или капремонта недвижимости.

- Риски, возникающие при передаче в залог указанного имущества, возлагаются на заемщика.

- Если по кредиту возникнет долг, то банк вправе обратить взыскание на единственное жилье.

На указанное определение ВС РФ регулярно ссылаются суды нижестоящих инстанций (вот один из примеров — решение по делу № 02-1646/2017). Заемщик не сможет защитить единственное жилье от реализации в случае затянувшейся просрочки, так как добровольно заложил свою недвижимость при получении кредита.

Потребительские кредиты под залог выдают все банки. Условия кредитования можно изучить на примере программы Сбера (2):

- в отличие от ипотеки на покупку жилья, залоговый потребительский кредит выдается без первоначального взноса и на любые цели;

- заложить можно не только жилье, но и апартаменты (по закону это нежилая недвижимость), гараж, земельный участок;

- максимальный размер кредита не может превышать меньшую из величин — 20 млн рублей или 60% от оценочной стоимости заложенного имущества.

Естественно, заемщик должен быть собственником недвижимости, передаваемой в залог. Это проверяется по сведениям из ЕГРН на момент рассмотрения заявки. Условия кредитования в других банках будут примерно такими же.

Можно ли заложить единственное жилье в залог при получении микрозайма

У многих микрофинансовых организаций тоже есть программы займов под залог имущества. Такой вид ссуды допускается законом, хотя и со значительными ограничениями:

- В залог можно передать МФО нежилую недвижимость (в том числе апартаменты), а также транспортные средства.

- Залог единственного жилья по договору займа, а также любого другого жилого объекта запрещен (об этом прямо сказано в п. 11 ч. 1 ст. 12 закона № 151-ФЗ).

- Указанный выше запрет распространяется и на долю в собственности на жилье, на права требования по договору участия в долевом строительстве.

МФО соблюдают ограничения, предусмотренные законом. Если они будут предлагать займы под залог жилья, то попадут под санкции регулятора рынка (Центробанка) и могут лишиться права на ведение деятельности.

Какие последствия влечет установление залога на единственное жилье

При добросовестном и своевременном погашении кредита у заемщика не смогут забрать заложенное имущество — для этого просто не будет повода.

Но если возникнет задолженность, то стоит ждать следующих последствий:

- Банк сможет обратить взыскание на предмет залога. По ипотеке это допускается при просрочке продолжительностью от трех месяцев, если размер долга и остатка по кредиту превышает 5% от стоимости недвижимости.

- Приставы арестуют единственное жилье после возбуждения исполнительного производства. Впрочем, это допускается и при отсутствии залога.

- Заложенная квартира, как единственное жилье, не имеет защиты — она будет реализована на торгах в исполнительном производстве, а вырученные средства получит банк.

Защитить единственное жилье, обремененное залогом по кредиту, невозможно. После продажи объекта должника выселят без предоставления другого жилого помещения.

Такие же правила применяются и при банкротстве. Если банк не успел добиться реализации заложенного жилья до возбуждения банкротного дела, он заявит свои требования в реестр. После продажи недвижимости у залогодержателя возникнет приоритет в распределении вырученных средств — 80%, но не более суммы непогашенного обязательства (ст. 138 закона о банкротстве).

Финансовый управляющий получит 7% от итоговой стоимости, а на остальные деньги смогут претендовать кредиторы из первой и второй очереди — после погашения издержек на организацию торгов.

Если вы планируете пройти банкротство, а в собственности у вас есть недвижимость, не делайте самостоятельных шагов — обратитесь к нашим юристам. Мы проанализируем вашу ситуацию и предложим наиболее безрисковый путь для списания долгов.

Источники

- Постановление Правительства РФ от 28.01.2006 № 47 «Об утверждении Положения о признании помещения жилым помещением, жилого помещения непригодным для проживания, многоквартирного дома аварийным и подлежащим сносу или реконструкции, садового дома жилым домом и жилого дома садовым домом».

- Кредит под залог недвижимости: взять кредит под залог квартиры без подтверждения доходов.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

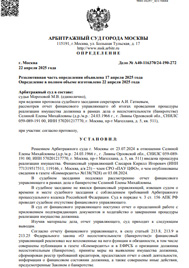

А40-116370/2024

Было долга - более 500 000 руб.

г. Москва

Завершено:

22.04.2025

Этапы:

20.05.2024

Поступило в работу

27.05.2024

Подача заявления

23.07.2024

Признан банкротом

Списано долга:

более 500 000 руб.

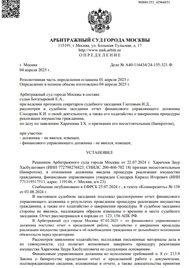

А40-116434/2024

Было долга - 688 816 руб.

г Москва

Завершено:

04.04.2025

Этапы:

20.05.2024

Поступило в работу

27.05.2024

Подача заявления

22.07.2024

Признан банкротом

Списано долга:

688 816 руб.