Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Семейный подряд: можно ли материнским капиталом закрыть кредиты

Понятие материнского капитала знакомо всем молодым родителям в России и тем, кто планирует беременность в ближайшее время. Наше государство в качестве безвозвратной помощи платит деньги при рождении детей. После индексации с 1 февраля 2025 года на первого ребенка, рожденного с 1 января 2020 года, родители получают 690 266,95 рублей, на второго — 912 162,09 рубля (при отсутствии материальной поддержки на первенца).

Если же родители уже получали средства на первого, то на второго ребенка будет доплата в размере 221 895,14 рублей. Но куда потратить эти деньги и реально ли с их помощью поправить материальное положение семьи? Как закрыть ипотеку материнским капиталом и можно ли в целом рассчитаться по кредитам?

Тем, кто спешит, ответим сразу: закрыть ипотеку досрочно или погасить часть долга за счет материнского капитала при определенных обстоятельствах не составит труда. А вот с другими кредитами рассчитаться за счет этих денег, скорее всего, не получится. Разве только — нелегальным способом. Но от таковых мы всячески вас предостерегаем. Впрочем, совсем без вариантов мы вас не оставим. Подробности — в этом материале.

прямо сейчас через WhatsApp

Можно ли материнским капиталом закрыть кредит

Законодатели не просто так дают молодым родителям крупную сумму денег, но и контролируют, куда она будет потрачена. И в целом это правильно — в приоритете стоят интересы детей. Исчерпывающую информацию можно поискать на сайте Госуслуг (1), но мы кратко изложим ее здесь.

Итак, на что можно потратить средства государственной материальной поддержки:

- Образование ребенка.

- Создание накопительной пенсии для матери.

- Улучшение жилищных условий.

- Оплата специальных товаров или услуг для детей с инвалидностью.

При этом законодатель четко уточняет каждый пункт. То есть, например, нельзя прийти в Социальный фонд и заявить, мол, мне нужно улучшить жилье, купить новые 4 стены, дайте мне деньги. Схема работает по-другому.

Понадобятся конкретные документы — например, подтверждающие ипотечный долг. Также необходимо придерживаться иных требований. В частности, изменение условий проживания предполагает в основном покупку недвижимости или ипотеку. Причем в последнем случае:

- допускается трата средств из матпомощи на первоначальный взнос, если ребенок только родился или был усыновлен;

- если пара покупает квартиру без ипотечного кредита, нужно подождать, пока ребенку не исполнится 3 года.

Такие условия предъявляются по каждому пункту. Например, если мать решила потратить деньги маткапитала на образование детей, то:

- на дошкольное образование можно тратить сразу;

- на высшее образование не сразу, нужно подождать хотя бы 3 года после рождения ребенка (понятно, что через 3 года получать «вышку» только что рожденный ребенок не будет, а вот его старший брат или сестра — запросто).

В целом улучшение условий проживания семьи допускает использование маткапитала на:

- покупку недвижимости;

- строительные работы или восстановление жилья, или же погашение целевого потребительского кредита, взятого для реконструкции или постройки дома;

- ипотеку, в том числе — на строительство дома;

- взнос по ДДУ (договору долевого участия в строящемся доме);

- взнос в жилищный кооператив, если родители хотят стать его участниками.

Воспользоваться средствами материнского капитала можно и с целью внести первоначальный платеж за ипотеку, и с целью погасить остаток по ипотеке. Жилье обязательно должно быть расположено на территории РФ. Улучшение жилищных условий не включает ремонтные работы (не путать со строительными!).

Что касается потребительских кредитов, то тут, увы, не судьба. Кредиты не относятся к целям, одобряемым под расходование материнского капитала. Конечно, особо одаренными практикуются «черные» схемы — так называемое в народе «обналичивание» материнского капитала.

Современные родители научились обналичивать капитал самыми различными способами — спасибо интернету и подсказкам сердобольных соседей, не подозревающих, что оказывают другим медвежью услугу. Самая ходовая схема: это якобы улучшение жилищных условий, когда сделка купли-продажи будет фиктивной. Или же подделка документов об образовании, но это уже совсем из области криминала.

Цель у таких схем одна — вывести деньги из сертификата. Далее родители получают наличные и тратят их на свои цели. Кстати, таким образом и закрываются текущие кредиты, которые не имеют отношения к ипотечному кредитованию, но облегчают положение семьи с детьми.

Конечно, подобные схемы при проверке быстро вскрываются. Родители рискуют получить штраф и даже подпасть под уголовное преследование за мошенничество. А нарушение закона сулит серьезные неприятности всей семье — и детям в том числе.

Банк и ипотека за счет материнского капитала

Итак, допустим, вы приняли решение взять ипотеку. У вас родился второй ребенок, и вы получили право на свои законные 833 тысячи рублей. Вернее, в руки вам их никто не передавал, но вы имеете сертификат о материнском капитале.

Что ж, вы ищете квартиры и из нескольких интересных вариантов находите «ту самую». Вам остается только договориться с банком и вперед! Но тут начинаются первые подводные камни: оказывается, банки не особо спешат выдавать ипотечный кредит, если в качестве первого взноса будет выступать маткапитал! Почему же?

Некоторые кредитные организации предъявляют такие требования:

- Банк требует подтвердить платежеспособность: первоначальный взнос должен включать и личные средства родителей. То есть часть взноса за счет маткапитала, часть — за счет личных средств родителей. Для финансовой организации это послужит гарантией платежеспособности — давать кредит семье, которая рискует попасть на просрочки, не станет ни одна банковская организация.

- Банк и вовсе отказывается принимать материнский капитал в качестве первоначального взноса по ипотеке. Увы, такое тоже часто встречается.

Если же вы нашли банк, который без вопросов готов предоставить ипотеку с материнским капиталом, вам необходимо следовать некоторым правилам:

- Кредитный договор должен предусматривать конкретную цель — приобретение жилья. Эта формулировка обязательна.

- Нельзя рассчитаться сертификатом по ипотеке, если она была оформлена под залог уже имеющейся недвижимости.

- В качестве заемщика по ипотеке выступает кто-то из родителей. Не тетя, не дедушка.

- У детей в будущей квартире должны быть выделены их персональные доли. Вы обязаны предоставить Социальному фонду письменную гарантию того, что дети будут беспрепятственно пользоваться недвижимым имуществом, независимо от ситуации в семье, в том числе, и развода. Для этого и выделяются доли.

Доли распределяются только после успешного закрытия ипотечного кредита. Но Социальному фонду нужны гарантии заранее. Поэтому родителям придется написать гарантийное обязательство о последующем выделении долей и заверить его нотариально.

Документы понадобятся следующие:

- ипотечный договор;

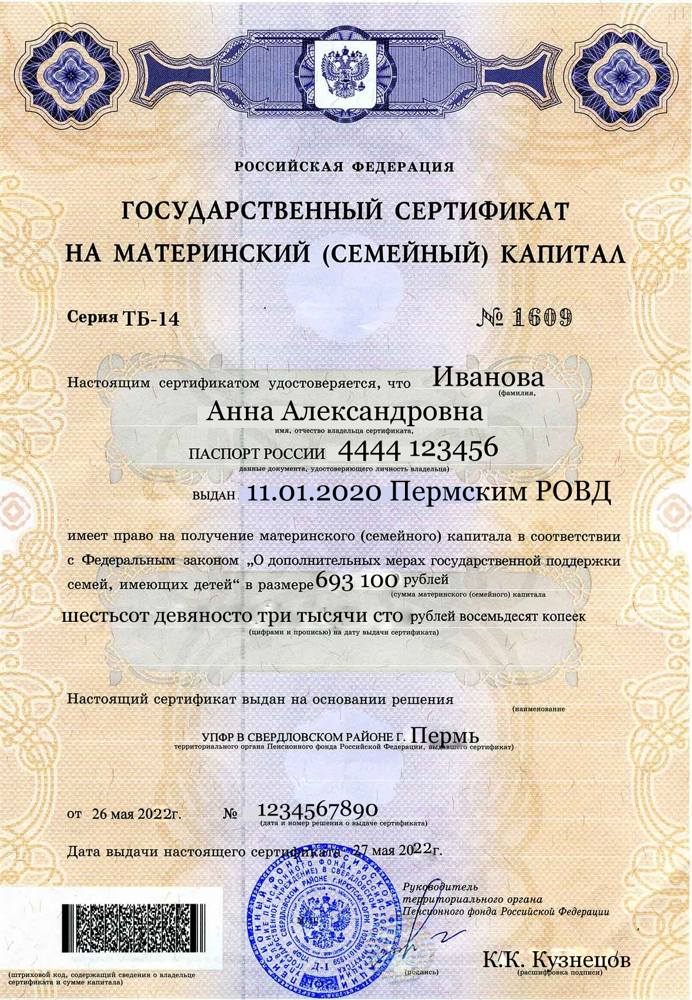

- сертификат о материнском капитале;

- выписка из ЕГРН;

- паспорта каждого члена семьи и свидетельства о рождении детей;

- договор ДДУ или купли-продажи.

Важно подготовить несколько экземпляров гарантийного обязательства. Оригинал вы будете обязаны передать Социальному фонду. Копии вам пригодятся, если встанет вопрос о разделе имущества, или вы будете продавать квартиру.

Также вам потребуется банковская справка для СФР, в которой перечисляются:

- сведения о заемщике;

- номер договора;

- данные о созаемщике;

- банковские реквизиты для перечисления денег маткапитала.

прямо сейчас через Telegram

Как получить маткапитал для погашения кредита

Погасить ипотеку капиталом можно и в случае, если она уже оформлена, а первоначальный взнос выплачивался за свои деньги. В первую очередь вам придется подать заявление на то, чтобы погасить ипотеку материальной помощью.

Для этого обратитесь к менеджеру ресурса «Домклик» за справкой об остатке долга для СФР (2). Фонд пенсионного и социального страхования будет рассматривать заявление на протяжении месяца. Если все в порядке, то нужная сумма будет переведена на банковский счет.

Альтернативный способ — обратиться непосредственно на площадку «Домклик». Вам потребуется следующее:

- Посетить портал «Домклик».

- Обратиться через чат к менеджеру или заказать обратный звонок. Вам нужно будет сообщить менеджеру о том, что вы собираетесь подать заявление на распоряжение деньгами.

- Далее вы получите четкие инструкции по поводу документов и загрузите сканы нужных справок.

- Затем необходимые документы будут переданы банком в СФР.

- В течение последующих 30 дней СФР рассмотрит заявление и направит средства на нужный счет в банке.

Онлайн получить услугу для погашения основного долга можно только при соблюдении некоторых условий:

- Вы оформляли ипотечный кредит конкретно на квартиру, пусть даже в новостройке. Если же услуга была оформлена на строительство или приобретение жилого дома, то увы. Вам придется подавать документы только через СФР лично или же обращаться в МФЦ.

- Собственник сертификата — заемщик или созаемщик по ипотечному кредиту. Если он не является де-факто одной из этих сторон, то придется обращаться в МФЦ или в СФР опять-таки лично.

Подавать документы таким образом можно по всей России с 15 апреля 2020 года заемщикам, которые взяли ипотеку. В семьях, где ребенок родился после этой даты, сертификат появляется в личном кабинете мамы на Госуслугах. Никаких специальных заявлений для этого подавать не нужно.

Далее, когда средства будут перечислены, вам нужно будет получить новый график по платежам. Маткапитал обычно сначала направляется на уплату процентов, которые были начислены с момента последнего взноса. Остальное — на основную сумму задолженности.

Еще один нюанс, о котором переживают многие ипотечные заемщики: платеж из СФР уменьшает платеж или срок? Если принято решение погасить часть стоимости ипотеки средствами господдержки в виде маткапитала, отцу и матери предстоит решить этот вопрос с банком — что именно будет уменьшено: срок выплат или же ежемесячный платеж. После переоформления бумаг и перечисления денег можно будет обратиться к кредитору и получить новый график платежей.

Ежемесячная выплата из средств маткапитала

В 2025 году родители, имеющие право на помощь от государства в виде материнского капитала, имеют право использовать небольшую часть этих средств для оформления специальной выплаты в размере прожиточного минимума. Да-да, часть денег и вправду можно получить на руки, но для этого нужно не просто быть счастливым обладателем сертификата.

Дополнительные условия:

- подушевой доход на члена семьи — меньше двух прожиточных минимумов;

- второму ребенку в семье еще не исполнилось трех лет;

- максимальный период начисления выплаты — 1 год, после чего нужно оформить пособие за счет материнского капитала еще раз.

Заявление на выплату на второго ребенка подается через Госуслуги или в СФР.

Аналогичное заявление (на путинские выплаты) можно подать и при рождении первого ребенка. В этом случае они финансируются из бюджета и не имеют никакого отношения к материнскому капиталу.

За счет выплат из средств маткапитала родители вполне могут закрывать кредиты, а значит, постепенно улучшать финансовое положение семьи.

Отказ в предоставлении маткапитала для погашения ипотеки

Отказы случаются редко, но все же они бывают. Социальный фонд не даст вам добро в следующих ситуациях:

- пакет документов был предъявлен в неполном размере;

- собственник сертификата потерял право им распоряжаться (например, если родителя лишили родительских прав, или он отказался усыновлять ребенка);

- документы содержат ошибки или дезинформацию;

- были предоставлены поддельные документы;

- ипотечное жилье не соответствует требованиям банковской организации — например, квартира находится в аварийном состоянии, или дом признан ветхим.

Можно ли уменьшить срок ипотеки после перечисления маткапитала

Допустим, у вас после перечисления маткапитала на погашение ипотечного кредита осталась задолженность в 200 тысяч рублей, а платить по условиям договора еще целых 5 лет. Но вы понимаете, что проще уменьшить сроки и тем самым снизить переплату, если ваш доход это позволяет.

Что делать в такой ситуации? Вывод напрашивается сам собой — запросить у банка реструктуризацию с целью уменьшения срока выплаты ипотеки. Отметим, что это не является сложностью для банка, ведь вы уменьшаете, а не увеличиваете сроки выплаты.

Вам потребуется сделать следующее:

- Обращаемся в свой банк — можно по телефону, можно в электронном виде, можно через чат, можно лично.

- Описываем ситуацию и уточняем, по какой процедуре вам можно уменьшить сроки ипотечного кредита.

- Ждем ответа и начинаем собирать нужные документы.

Как правило, пакет стандартный: это кредитный договор, справка о доходах, свидетельства о рождении детей и личные документы. Ожидание ответа занимает 1-2 недели.

Если банк одобряет такую реструктуризацию, ждем приглашения для подписания дополнительного соглашения. Оно также пересылается по почте для ознакомления. Посещаем банк и подписываем документы. Далее вы будете платить по новому графику.

Можно ли закрыть автокредит за счет маткапитала

Одно время шли разговоры включить в программу материнского капитала приобретение семьей автомобиля для семьи, вышедшего с конвейеров отечественного автопрома. Но как видим, в списке целевого расходования социальных средств машины не значатся.

Увы, но кредиты не погашаются за счет маткапитала. Правда с одной оговоркой — если они не оформляются в интересах детей. Не забываем, что материнский капитал можно потратить на оплату товаров и услуг для детей-инвалидов.

Можно ли под эту категорию подвести кредит на машину? И снова увы. В принципе, попытаться можно, но сделать это практически нереально. Вы ведь не оформите на ребенка-инвалида автомобиль? Да, купить электроколяску для передвижения — не вопрос. Но вот целый семейный автомобиль — нет.

Однако в России существует также региональный материнский капитал, который является дополнительной соцпомощью для малоимущих семей и был введен еще в 2011 году. Изначально такая помощь практиковалась только в Ростовской области, но позже распространилась на некоторые другие регионы страны.

В среднем размер региональной помощи составляет 25-300 тысяч рублей, и покупка автомобилей за счет этой помощи допускается в ряде регионов:

- Бурятия;

- Якутия;

- Калининградская область;

- Ростовская область;

- Ненецкий автономный округ и т.д.

Список не является исчерпывающим — региональный капитал доступен семьям и других регионов, но условия по нему разнятся. Например, в одних областях он начисляется на первого-третьего ребенка, а в некоторых других для стимуляции рождаемости маткапитал оформляется на родителей, у которых родился пятый и даже восьмой ребенок.

Каждый регион ставит свои собственные условия на приобретение железного коня: в Ненецком округе допускается покупка подержанных автомобилей; в Ростовской области — только новые, которые имеют мощность двигателя до 200 л. с. Деньги будут переведены только на целевое расходование.

Да, сейчас маткапитал нельзя потратить даже на частичное погашение автокредита. Но не теряем надежду — условия программы изменчивы, и вполне возможно, власти примут закон, который позволит рассчитываться за автомобили маткапиталом.

Материнский капитал при банкротстве физического лицаСтатья по теме

Так, еще весной 2020 года Минпромторг предлагал поддержать автопром — повысить максимальную цену машины до 1,5 млн рублей по льготным кредитам и при этом дать возможность семьям тратить маткапитал на приобретение транспортных средств (3).

Депутаты поддержали поднятие верхней планки по льготным автокредитам, и эти поправки уже вступили в силу. Но вот по материнскому капиталу консенсуса не достигли, вопрос пока остается открытым.

За счет маткапитала все еще нельзя закрыть займы в МФО, оплатить ЖКХ или вернуть долг соседям. При нелегальном обналичивании люди обычно теряют существенную часть государственной помощи — по 25-40%, которые идут «помогайкам» в карман. Поэтому советуем следовать правилам и не рисковать своим добрым именем.

Если вам нужна помощь юристов по поводу расходования средств маткапитала, обращайтесь. Мы всегда готовы проконсультировать и предоставить поддержку. Тем, у кого остро стоит вопрос закрытия долгов, мы поможем их списать через банкротство. Позвоните или закажите обратный звонок!

Частые вопросы

Да, банк имеет такое право. Даже если у матери есть средства госпомощи на первый взнос, все равно ей придется доказать свою платежеспособность. Например, при помощи справки о доходах, выписок по счетам и так далее.

Нет, нельзя. Маткапитал предусматривает только целевое расходование. Например, на образование детям — кружки, курсы и так далее. Исключение: если в семье воспитывается второй ребенок в возрасте до трех лет, можно оформить выплату из средств материнского капитала.

Нет, это исключено. В такой ситуации лучше попробовать пройти процедуру банкротства и списать все микрозаймы с кредитами под ноль. В зависимости от обстоятельств, банкротиться можно в арбитражном суде и через МФЦ.

Источники

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.