Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Оглавление

- Что будет с кредитами после развода?

- Общие и личные долги супругов при разводе: в чем разница?

- Как разделить кредиты при разводе: законодательство

- Что будет с кредитом на свадьбу?

- Какие кредиты делятся между супругами, и как это работает?

- Залог и поручительство, если делятся кредиты при разводе

- Как делятся общие долги при разделе имущества супругов через суд?

Как делятся кредиты при разводе

Оглавление

- Что будет с кредитами после развода?

- Общие и личные долги супругов при разводе: в чем разница?

- Как разделить кредиты при разводе: законодательство

- Что будет с кредитом на свадьбу?

- Какие кредиты делятся между супругами, и как это работает?

- Залог и поручительство, если делятся кредиты при разводе

- Как делятся общие долги при разделе имущества супругов через суд?

Согласитесь, несправедливо, когда один бывший супруг платит все кредиты, а другой — прохлаждается, хотя тратили деньги вместе. По закону ответственность по кредитному договору несет заемщик, а не его семья. В браке по кредитам отвечает тот, кто его взял, даже если оба партнера были заинтересованы в займе. Но привлечь второго супруга можно! Как делятся кредиты при разводе? Разберемся вместе.

прямо сейчас через WhatsApp

Что будет с кредитами после развода?

Здесь работает общее правило — кредиты выплачивает человек, который заключал договор с банком.

Например, муж взял кредит в браке. Статья 45 СК РФ говорит, что банк вправе потребовать оплату с жены, если кредит был потрачен совместно.

- По обязательствам одного из супругов взыскание может быть обращено лишь на имущество этого супруга. При недостаточности этого имущества кредитор вправе требовать выдела доли супруга-должника, которая причиталась бы супругу-должнику при разделе общего имущества супругов, для обращения на нее взыскания.

- Взыскание обращается на общее имущество супругов по общим обязательствам супругов, а также по обязательствам одного из супругов, если судом установлено, что все, полученное по обязательствам одним из супругов, было использовано на нужды семьи. При недостаточности этого имущества супруги несут по указанным обязательствам солидарную ответственность имуществом каждого из них.

В теории допускается разделение общих долгов, но на практике банки и суды предпочитают легкий путь — кредит остается на том, кто его взял. Задолженность просуживают в отношении заемщика, он и расплачивается полностью. Если тот не платит, банк не взыскивает долг с супруга / супруги, даже если кредит был потрачен на общие нужды. Но это может сделать заемщик, если после развода он платит общий семейный кредит, то половину этого долга можно взыскать с бывшего мужа или жены.

Общие и личные долги супругов при разводе: в чем разница?

Общими считаются долговые обязательства:

- возникающие по договорам, где супруги выступали созаемщиками. Такая ситуация наблюдаются в отношении ипотечных кредитов — в банк идут оба и договор подписывают двое супругов, либо один дает нотариальное согласие;

- кредит супруга, в котором вторая половинка выступает поручителем;

- оформленные в в период брака и на нужды семьи. В частности, целевые кредиты, где четко указаны предстоящие расходы: ремонт, обучение ребенка и так далее.

Но в последнем случае общность кредита нужно доказывать в суде — банки, МФО, коллекторы и приставы не вправе сами решить, что долг был общим, и не могут требовать деньги без судебного акта.

Теперь разберемся с личными долгами. К ним следует отнести:

- кредиты и микрозаймы, которые человек оформлял для своих нужд;

- долги, связанные с личностью и личным имуществом — например, долг по ЖКХ в добрачной собственности или возмещение вреда от ДТП;

- долги от предпринимательской деятельности.

Личные долги при разводе не делятся, и даже наоборот — если муж сделал ремонт на своей даче на общие семейные деньги, то жена вправе потребовать компенсации. Ведь супруг направил общие доходы на улучшение личного имущества.

прямо сейчас через Telegram

Как разделить кредиты при разводе: законодательство

Здесь применяются правила, предусмотренные ст. 39 и ст. 45 СК РФ. Законодатель установил, что при разводе общие кредитные обязательства делятся в том же порядке, что и нажитое имущество. Стандартное распределение – 50/50, то есть все совместно нажитое делят пополам. Сам супруги вправе установить соотношение.

Например, Петр и Мария при разводе решили поделить имущество по принципу: 80% Марии, 20% — Петру. Марии машина, Петру — мопед. Заключили нотариальное соглашение о разделе имущества. Кредит, взятый на общие нужды, будет разделен в той же пропорции.

Если Петр, будучи еще семейным человеком, брал кредит на общие расходы, и после развода остался долг еще 1 млн рублей (со всеми процентами), то платить будет Петр. Но заплатив, он может подать иск и взыскать с Марии 80% выплаченной суммы, то есть 800 тысяч рублей. Ведь это был общий долг, а платил он уже из личных денег.

В другом соотношении долговые обязательства будут разделены только по решению суда. Когда суд готов принять несправедливое решение?

- Супруг потратил заемные деньги исключительно на себя и собственные развлечения.

- Супруг брал тайные кредиты, о чем не уведомлял второго супруга.

Если человек тайком набирал кредиты или спускал деньги в свое удовольствие, то второй супруг здесь не пострадает. Взыскать с него половину долга бывший муж или жена не сможет.

Доказывать это будет тот, кто при разводе претендует на разделение кредитов, взятых в банке в период брака. Это человек, который оформил их на себя, либо кредитор, которому выгодно взыскивать долг с супруга своего должника.

В целом поделить кредиты между супругами можно следующими способами:

- по решению суда;

- на основании нотариального соглашения о разделе;

- по брачному договору.

Судебная практика по разделу кредитов существует, но более популярна простая и формальная схема — банку платит заемщик по договору, а потом этот заемщик взыскивает с супруга половину общего долга.

Что будет с кредитом на свадьбу?

По свадебным кредитам в залах суда нередко разворачиваются страстные драмы. Почему? Казалось бы, разделите этот кредит на две половинки и отправляйтесь в свободное плавание?

Ан нет! Вспомним, как вообще люди оформляют кредиты на свадьбу.

- После романтического предложения руки и сердца и публикации фото с розами молодые задумываются, где взять деньги на свадьбу.

- Сначала обращаются к родителям. Но увы, не у всех есть возможность оплатить пышную свадьбу на весь мир.

- Молодые задумываются о кредите. В банки обращается тот, у кого хорошая кредитная история и стабильная работа. По русской традиции, жених оформляет кредит.

- Закатывается пир на весь мир, дальше начинаются трудовые серые будни.

- Через 1-1,5 года, как показывает статистика, семейная жизнь дает трещину. Возникает вопрос о разводе.

Ок, но что будет со свадебным кредитом при разводе супругов? А вот тут уже все зависит от обстоятельств.

- Родители одного из супругов оформили на себя свадебные кредиты. В такой ситуации молодые ни за что не платят — они в принципе не отвечают по долгам родителей. В результате мать жениха или невесты платит кредит после развода.

- Кредит оформил жених или невеста — на себя лично. Будет ли долг делиться на обоих супругов? Нет! Почему? Кредит берется ДО свадьбы — до момента, когда пара зарегистрировала свои отношения. И здесь ст. 45 СК РФ неприменима: назвать свадебный кредит общим невозможно. Выплачивать добрачные кредит будет в тот супруг, который имел несчастье его оформить.

Но есть исключения. Если после праздника оставались деньги, и они были потрачены на потребности новоиспеченной семьи, то их можно будет разделить на двоих.

Какие кредиты делятся между супругами, и как это работает?

В целом разделить в процессе развода можно любые долговые обязательства, которые оформлялись в браке.

Потребительский кредит

Потребкредит можно разделить через брачный контракт, нотариальное соглашение о разделе долгов либо через суд. Условия следующие:

- оформлялся уже в браке;

- был потрачен на нужды семьи или совместных детей.

В суд приглашают банк в качестве третьего лица, иначе займодавец вправе игнорировать договоренности супругов на основании ст 46 СК РФ.

- Супруг обязан уведомлять своего кредитора (кредиторов) о заключении, об изменении или о расторжении брачного договора. При невыполнении этой обязанности супруг отвечает по своим обязательствам независимо от содержания брачного договора.

Заметим, что раздел имущества кредиторы вправе оспорить при банкротстве заемщика и даже без банкротства.

Например, супруги договорились, что совместно нажитые машина и загородный дом достаются мужу, а жене, у на которую записаны все кредиты, — комната в коммунальной квартире. Комнату продать нельзя, ведь это единственное жилье.

Тут не важно, были ли кредиты общими или нет, имущество тоже должно делиться справедливо, поэтому банки могут требовать отмены несправедливого раздела. Отменить сделки можно не только при банкротстве супруги, но и в общеисковом порядке — если сделка раздела собственности нарушила право банков на взыскание долгов.

Как оспариваются сделки при банкротстве, мы подробно рассказали в этом материале.

Ипотечные кредиты при разводе

По ипотеке тоже потребуется предварительно уведомить банк о необходимости раздела. Раздел осуществляется такими способами:

- через продажу ипотечного жилья. Данное мероприятие должно быть согласовано с банком. Далее вы продаете жилье, закрываете остаток кредита по ипотеке, делите оставшиеся деньги. Если возникают споры — в суд;

- через рефинансирование кредита на одного супруга. При этом второй должен написать отказ от своей части в имуществе, если раздел официально не проводился.

- через переоформление ипотечного кредита на одного из супругов. Но при этом он будет обязан выплатить компенсацию второму супругу.

Банки дают согласие на вывод созаемщика неохотно, даже если уверены в платежеспособности человека. Который хочет стать единственным заемщиком. Проходит процедура так: муж переоформляет квартиру и договор ипотеки на себя, а неработающей жене выплачивает компенсацию.

Автокредиты

Что будет, если не платить автокредит?Статья по теме

Если автомобиль оформлен в кредит до бракосочетания, то машина так и остается личной собственностью одного супруга. Например, муж купил машину по автокредиту до свадьбы, и 2 года в браке платил. Машину при разводе делить не будут, ведь она принадлежала мужу до свадьбы.

Но поскольку во время брака он платил за личное имущество из общих семейных денег, то жена вправе взыскать с бывшего 50% платежей по кредиту, которые были внесены в период семейной жизни.

Если после свадьбы супруги взяли автокредит, при разводе решается, кому достанется авто, а кто получит компенсацию:

- при наличии несовершеннолетнего ребенка, который в силу болезни не способен самостоятельно двигаться или имеет инвалидность, автомобиль достается родителю, который будет с ним проживать. Второй супруг поучает компенсацию — 50% от стоимости машины либо суммы внесенных платежей.

- остаток кредита и авто достаются одному из супругов, и он выплачивает компенсацию 50% уплаченной в браке части кредита второму супругу, то есть как бы выкупает долю у совладельца;

- автомобиль продается, кредит погашается. Оставшиеся деньги делятся между супругами поровну.

В целом, с автокредитами супругам удается договориться миром — один забирает машину и долг по ней, второй получает компенсацию. Важно, что такой раздел не влияет на права банка — авто все равно в залоге, и в случае просрочки банк его заберет.

Залог и поручительство, если делятся кредиты при разводе

В качестве предмета залога часто выступают автомобиль и квартира. Тут необходимо учитывать следующие нюансы:

- Объект будет под залогом, пока долг не погасится полностью. Это не зависит от раздела имущества между супругами.

- В случае отсутствия оплаты — по закону, 3 месяца подряд, или если заемщик совершил более 3 просрочек за год, банк вправе взыскать долг. Банк подаст суд иск о взыскании долга и сразу о реализации предмета залога.

- Предмет залога продадут, даже если супруги уже развелись. Если выручки от продажи хватит, чтобы закрыть долг, то остаток выручки можно разделить 50/50. Если же выручки не хватит, то с заемщика, на которого оформлен кредит, приставы будут взыскивать остаток долга в общем порядке.

Если есть другие долги, и продажа имущества их не закроет, супругу имеет смысл подумать о признании себя банкротом и списании обязательств по кредитам, микрозаймам, долгам родственникам, ЖКХ и налогам. Официально и легально.

Поручительство не прекращается в случае развода и раздела имущества. То есть бывшие супруги несут совместную ответственность по кредитным обязательствам и после бракоразводного процесса.

Сведения о поручительстве будут отражены в кредитной истории, и если бывший муж не заплатит кредит, взятый в браке, банк вправе взыскать долг как с заемщика, так и с поручителя. Даже если поручитель и заемщик давно в разводе.

Как же избавиться от неудобного поручительства? Рабочий вариант — это найти нового поручителя взамен себя. Либо признать банкротство физлица.

Как делятся общие долги при разделе имущества супругов через суд?

К мирным способам относятся брачный контракт, соглашение. Порядок определения долей через суд описывает ст. 38 СК РФ .

Подсудность споров о разделе имущества

Если супруги не нашли компромисс, им остается только обращаться в суд. При этом имеет значение сумма: если обязательств и имущества у супругов на сумму до 100 тыс. рублей, то дело будут рассматривать в мировом суде. Если больше — в районном / городском суде.

- Заявления о разделе рассматривают суды по месту жительства ответчика.

- Можно подать в суд по месту жительства истца, если на руках малолетний ребенок или истец сам страдает тяжелой патологией.

- Когда одним из предметов спора выступает недвижимость, дело будет рассматриваться в суде по месту нахождения объекта недвижимости (квартиры, дачи, земельного участка, машиноместа). Если объектов недвижимости несколько, то истец может выбрать один суд по месту нахождения любого из объектов.

Срок раздела имущества

Можно мирно разделить имущество во время брака и после него, заключив нотариальное соглашение.

- Далее разделить имущество и долги можно во время бракоразводного процесса — собственность поделит тот же судья, который занимается разводом.

- После развода у бывших мужа и жены есть 3 года, чтобы обратиться в суд с требованием о разделе совместной собственности или долгов.

Если в течение 3 лет не подать заявление, то имущество останется общей совместной собственностью двух граждан, а долг останется на том, кто взял кредит или заем.

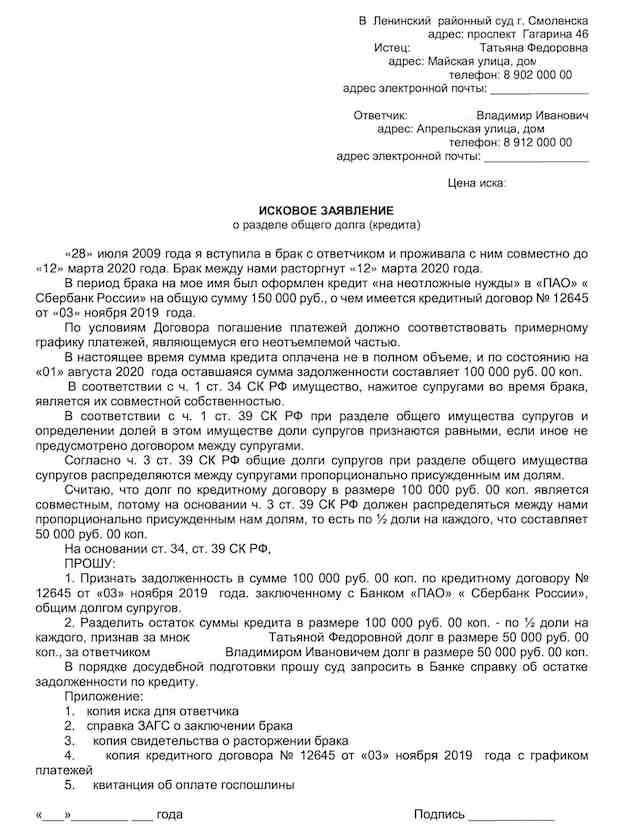

Как выглядит иск о разделе имущества и долгов

Составляем исковое заявление.

Иск о разделе кредита с бывшим мужем — 11,3 КБ

В нем указываются такие сведения:

- есть ли соглашение между супругами;

- какова стоимость общего имущества, нажитого в браке;

- наименование и адрес кредитора — например, банка, МФО, физлица, у которго семья занимала деньги;

- размер кредитов, кто брал, зачем требовались кредитные деньги;

- кто выплачивает после развода кредит, если он взят в браке;

- доказательства, которые прилагаются к заявлению, документальные подтверждения.

В качестве доказательств часто выступают чеки на приобретение товара, договор купли-продажи, выписки со счетов или свидетельские показания.

Далее суд назначает дату заседания, участники получают уведомления. Их вызывают в назначенный день в зал суда. Процедура происходит следующим образом:

- Суд заслушивает обе стороны, рассматривает доказательства.

- Далее слово предоставляется представителю кредитора.

- Затем суд принимает решение о порядке взыскания общих долгов с супругов.

Если кто-то из их находится в уязвимом положении, суд иногда принимает решение о неравноценном разделе, но в защиту этой стороны.

Например, если разводятся муж и жена, которая в декрете с ребенком, то бремя выплаты кредита может перейти на мужа в полном размере. Личные обстоятельства имеют значение. Рассматривая дело, суд также учитывает положение детей.

Параллельно судья присуждает алименты, которые мужчина должен выплачивать на содержание ребенка до 18летия и нетрудоспособной матери до окончания отпуска по уходу.

В целом раздел долгов супругов обычно работает следующим образом. Представим, что кредит потратили:

- на ремонт, на покупку мебели или техники в дом;

- на лечение или обучение ребенка;

- на другие цели, от которых пользу получила вся семья.

После развода обязательства по кредиту остаются на человеке, который оформил кредитный договор, и выступает заемщиком. Но он, в свою очередь, может взыскать часть денег супруга. В данном случае основной заемщик выступает истцом, а его требование вернуть часть компенсации за выплачиваемый кредит.

Если же суд делит кредит, то он обязывает банк поделить кредитный договор на две части, переоформив его отдельно на бывших супругов. На практике эта схема редко применяется — банки не хотят ничего менять. Они одобрили кредит конкретному лицу, проверили его платежеспособность, зачем им теперь другой заемщик, особенно если он менее платежеспособный.

Верховный Суд выразил позицию в решении № 25-КГ15-13 . Кредитор хотел взыскать долг с обоих супругов как соответчиков, поскольку муж-предприниматель занял у него деньги в период брака. Суды признали общей задолженность, которую супруг брал на совместный бизнес. ВС не согласился и вернул дело на пересмотр, постановив выяснить, на что оформлялись кредиты. Деньги, которые взяты на бизнес, нельзя отнести к общим в рамках СК РФ.

Вам нужна помощь юристов, вы не хотите потерять имущество при разводе и получить долговое бремя? Свяжитесь с нами. Мы быстро оценим ситуацию, проведем правовой анализ и поможем вам защитить себя от недобросовестных посягательств.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.