Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Как закрыть кредитные карты через рефинансирование

Кредитные карты, при умении ими пользоваться, — удобный расчетный инструмент. Но ошибки держателей карт и непонимание механизма этого вида кредитования приводят к тому, что закрыть долг по ней становится непросто. Однако выход есть. Рефинансирование долга по кредитной карте позволит остановить рост процентов и рассчитаться по четкому графику.

Что такое рефинансирование карты

Рефинансирование кредитки — это универсальный инструмент для погашения задолженностей. Он применяется к картам и другим банковским продуктам: потребительским займам, автокредитам и ипотеке. Отдельные банки (например, Тинькофф) могут рефинансировать даже взятые в МФО микрозаймы.

Что же такое рефинансирование кредитной задолженности? Это получение нового целевого кредита для погашения существующего обязательства. В чем тогда смысл, если кредит все-таки остается? Рефинансирование долга по кредитной карте дает заемщику ряд преимуществ:

- вы снижаете размер ежемесячного платежа;

- нет просрочки по кредитке, и значит, не ухудшается кредитная история;

- процентная ставка по кредиту ниже, чем по карте, что уменьшает общую переплату за заем.

Но зачем это новому банку? Основная цель — увести клиента от конкурента. Кредитные организации удерживают ставки чуть выше ставки рефинансирования ЦБ и больше зарабатывают на расчетных операциях, чем на выдаче займов. Поэтому важен каждый клиент.

Верный выбор банка и его программы позволяет провести действительное выгодное рефинансирование долга по кредитной карте, сэкономить и исключить просрочки.

В целом работает это так:

- В выбранный банк человек подает заявку на рефинансирование займов, включая кредитки.

- Банк готовит персональное предложение исходя из уровня доходов, кредитной истории, суммы обязательства по кредитке.

- Если предложение устраивает, заемщик берет справку-выписку по карте с суммой остаточной задолженности и реквизитами для погашения.

- Банк может самостоятельно закрыть кредитные карты через рефинансирование — фактически заемщик даже не видит денег, а просто начинает платить новому кредитору по графику.

- Новый банк выдает деньги наличными под рефинансирование замов и карт, заемщик сам рассчитывается со старыми долгами и представляет в новый банк справки о погашении кредитов и карты. В этом варианте заемщик может получить больше денег, рефинансировав долги и получив небольшой дополнительный кредит.

- Можно закрыть долг с новой кредитки, тогда деньги в погашение задолженностей по карте придется переводить самостоятельно, а затем закрыть кредитные карты после рефинансирования. Если этого не сделать, то новый банк-кредитор аннулирует договор или выставит штраф, к тому же придется платить за обслуживание старой кредитки.

Наиболее предпочтительным для заемщиков, особенно с несколькими кредитами, является вариант с оформлением потребительского займа для погашения всех текущих обязательств. Но если ваши финансовые проблемы лишь временные, то можно оформить новую кредитку со льготным периодом, погасить за счет ее средств все обязательства, а затем, когда появятся деньги, быстро закрыть и ее.

Где оформить рефинансирование

Рефинансирование может быть проведено сторонней банковской организацией или банком-эмитентом действующей карточки. Но всегда оформляется новый кредитный договор.

Несколько советов по поиску выгодного предложения:

- если у вас несколько действующих долговых обязательств, включая кредитки, ищите банк, рефинансирующий их все;

- если нет времени получать и отправлять в новый банк справки, выбирайте организацию, которая сама запрашивает выписку из кредитной истории и рассчитывается со всеми открытыми займами / кредитам;

- если вам требуются еще и деньги сверх этого, узнайте, можно ли получить дополнительные средства на личные расходы в рамках одного договора; Калькулятор кредита Рассчитайте сумму переплаты и размер ежемесячного платежа

- при плохой КИ шанс рефинансировать карту через оформление новой кредитки невысок — рассмотрите предложения о рефинансировании через потребительские кредиты с обеспечением: под залог или поручительство.

Если решили рефинансировать долги по кредитке, учитывайте общую сумму долга и оставшийся срок действия кредитного договора. Иногда выгоднее договориться о реструктуризации.

Также обращайте внимание на дополнительные расходы по кредиту. Ставку ниже рыночной, тем более — меньше ключевой ставки ЦБ 7,5% — банки предлагают, только вместе с дополнительным обязательным страхованием. И переплата по таким страховкам перекроет всю экономию. Попросите у менеджера расчет полной стоимости кредита или воспользуйтесь нашим калькулятором.

Предложения банков по рефинансированию

В таблице ниже представлены популярные кредитные карты для рефинансирования: как закрыть с их помощью старую кредитку, требования к заемщикам и условия кредитования.

| Программа рефинансирования | Тинькофф | ВТБ | Открытие | Альфа-Банк |

|---|---|---|---|---|

| Лимит, ₽ | 2 млн | 1 млн | 500 тыс. | 7,5 млн |

| Срок | До 3 лет | До 3 лет | До 3 лет | 2–7 лет |

| % годовых | 8,9–24,9% | 14,9–34,9% | 13,9–29,9% | 5,5–13,99% |

| Беспроцентный период | 120 дней | 180 дней | 120 дней | 45 дней |

| Рефинансирование нескольких кредитов | Закрывают все займы клиента, отраженные в КИкредитной истории

|

Только кредиты и карты, но не займы в МФО | Рефинансируется по очереди 1 кредитка в 92 дня (не более четырех в год). Для пакетного закрытия есть другие программы | Поддерживается. Можно получить дополнительную сумму на текущие нужды |

| Что нужно для получения | Паспорт и второй документ, гражданство и постоянная регистрация в РФ | Паспорт, прописка, проживание и гражданство РФ, при сумме лимита от 100 тыс. ₽ — справка 2-НДФЛ или по форме банка | Только паспорт гражданина РФ | Паспорт РФ, второй документ, справка по форме банка |

| Порядок погашения старых займов, включая кредитку | До даты второго платежа в Тинькофф | В течение 30 дней нужно погасить, и 90 дней — расторгнуть договоры кредитования | Погашается бесплатным переводом (до 150 тыс. ₽) рублей в течение 92 дней | Банк проверяет остаток и самостоятельно погашает долги заемщика |

| Возраст заемщика | 18–70 лет | От 18 лет | От 18 до 65 лет | От 21 года |

| Наличие действующей просрочки | Допускается незначительная просрочка | До 1–3 дней некритична, свыше — высока вероятность отказа | Возможно рефинансирование кредитной карты с просрочками в 5–30 дней | Высок риск отказа |

| Невыполнение условий о погашении старых обязательств | Штраф 0,5% от первоначальной суммы, начисляется ежемесячно | Отменяется беспроцентный период, проценты начисляются с первого дня образования задолженности | Если заемщик не успеет погасить старый долг в течение 92 дней, то будет списана дополнительная комиссия в размере 3,9% от суммы рефинансирования+390 ₽. | Невозможно — все делает банк |

| Дополнительные условия | Рефинансировать можно микрозаймы | Минимальный официальный доход должен быть не менее 15 тыс. ₽ / мес. | При ежемесячных операциях от 5 000 ₽ обслуживание бесплатное, в прочих случаях — 1 200 ₽ /мес. | Картой можно пользоваться и после погашения кредита |

| Срок рассмотрения заявки и выдачи карты | В течение одного дня будет доступна в приложении для онлайн-операций. Физический пластик доставит курьер в удобное время и дату | После одобрения карта доступна онлайн в приложении или личном кабинете пользователя интернет-банкинга. При обращении в отделение — в течение дня карту выпустят | Решение принимается в течение 3–5 минут, карта доставляется бесплатно по всей России или выдается в отделении банка. Переводить средства можно в день одобрения через онлайн-банкинг или приложение | Заявка рассматривается в течение 2 минут. Карту можно получить в любом отделении банка или доставкой, платежи через приложение доступны в день оформления займа |

Также свои программы есть и у других кредитных организаций страны. Например, Совкомбанк разработал лояльные к пенсионерам программы кредитования и рефинансирования с лимитом до 990 000 рублей и сроком до 60 месяцев. Собственные предложения встречаются и у остальных банков: федеральных и региональных.

Что делать с кредиткой при рефинансировании?

Обязательным требованием является закрытие предыдущего кредита — ведь именно с этой целью и выдан заем. Необходимость погашения и закрытия счета прописывается отдельным пунктом в договоре кредитования.

Если человек не закрыл кредитную карту при рефинансировании, это чревато рядом последствий:

- штраф и повышенный процент за нецелевое пользование займом;

- аннулированием договора с обязательным возвратом выданной суммы со всеми дополнительными платежами и штрафами;

- просрочка по старой карточке, что неизбежно ухудшит скоринговый балл заемщика и испортит КИ.

Чтобы не допустить подобного, карточку нужно закрывать по всем правилам:

Как закрыть кредитную картуСтатья по теме

- Отключить все платные сервисы: смс-информирование, подписки, автоматические списания.

- В день погашения узнать у менеджера сумму долга, чтобы закрыть кредитку и проценты за пользование одним платежом.

- Перевести деньги на счет кредитной карты и заблокировать ее.

- В течение минимум 30 дней (именно столько времени может занимать авторизация платежей по карточкам) не пользоваться старой кредиткой.

- Через отведенное время обратиться в банк и получить справку о закрытии счета — в зависимости от условий реструктуризации, ее может потребовать новый кредитор.

Помните, что если после погашения всех долгов человек просто взял и разрезал банковский пластик, он не закрыл кредитную карту при рефинансировании. Обязательно нужно обратиться в банк с заявлением на прекращение обслуживания, а также взять справку-выписку со счета, подтверждающую его закрытие.

Есть ли альтернативы рефинансированию?

При длительной неоплате кредита шансы реструктурировать задолженность падают. В запущенных случаях рефинансирование кредитной карты с просрочками невозможно — банки, видя, что должник уже не справляется с текущими обязательствами, отказывают в выдаче нового кредита.

Но и здесь у должника есть способы избавиться от просрочек по карте:

- Обратиться в банк-эмитент карты. Для начала лучше попробовать договориться о реструктуризации кредита по карте. В отличие от рефинансирования, при ней не заключается новый договор кредитования, а просто вносятся изменения в текущий: снижается сумма ежемесячного платежа через увеличение срока кредитования, предоставляются кредитные каникулы, либо общая задолженность фиксируется, затем разбивается на равные платежи.

То есть вы будете платить долг, как обычный кредит по графику — пользоваться кредиткой уже нельзя, но и проценты не растут. Реструктуризация возможна при действующей отсрочке, но многое зависит от банка, поведения и желания заемщика погасить долг.

- Оформить кредит наличными. Если кредитная история пока не запятнана просрочками, то проблем с его оформлением обычно не возникает, но все зависит от текущей долговой нагрузки заемщика. Может потребоваться залог или поручительство. Но не стоит брать кредит только ради кредита — если условия нового займа еще хуже, чем предыдущего, то вы просто роете себе финансовую яму, выбраться из которой с каждым месяцем становится все сложнее. Тогда лучше задуматься об объявлении себя финансово несостоятельным.

- Подать на банкротство. Если у вас есть доходы, но их недостаточно для удовлетворения всех обязательств, а кредиток открыто несколько, то подача на банкротство физ.лица позволит закрыть кредитки по реструктуризации через суд всего за 3 года. Суд объединит все долги в единый график погашения, причем проценты будут установлены на уровне ставки рефинансирования ЦБ. Имущество в этом случае не продают.

Если же доходов не достаточно, чтобы рассчитаться за 36 месяцев, то признание банкротства позволит закрыть вообще все долги без их оплаты.

Единственное жилье не продают, будь то собственный дом, квартира или комната в коммуналке, а также не будут описывать и распродавать бытовую технику, предметы быта, оборудование для работы. На торги отправят автомобиль, недвижимость, если есть кроме единственного жилья, акции и доли в ООО.

Часто у банкротов нет ценного, что можно продать. Тогда финуправляющий проводит проверку, отчитывается перед судом о добросовестности гражданина и его сложно финансовой ситуации, и суд списывает задолженности по кредитам, картам, микрозаймам, а заодно — по ЖКХ, налогам и штрафам.

Банкротство в суде — платная процедура, чтобы списать долги придется потратить от 80 до 150 тысяч рублей. Но когда кредиты 300 тысяч, выгоднее разбираться с ними через суд, чем бесконечно платить проценты, штрафы и комиссии. Подробнее о цене банкротства физ.лиц можно почитать здесь или спросить менеджера.

Если вы понимаете, что обслуживать обязательства по кредитам и кредитным картам не в состоянии, не знаете как закрыть кредитные карты рефинансированием, то не стоит допускать необдуманных действий: например, срочно оформлять микрозаймы ради внесения ежемесячного платежа, одалживать у знакомых или экстренно продавать имущество. Обратитесь в выдавший кредит банк для урегулирования ситуации с просрочками, а еще лучше — за помощью к кредитным юристам.

Наши юристы проконсультируют вас во всем вопросам погашения и списания долгов — получить бесплатную первичную консультацию можно по телефону, в интернет-мессенджерах или через форму обратной связи на странице.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

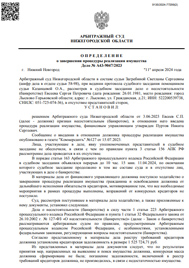

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

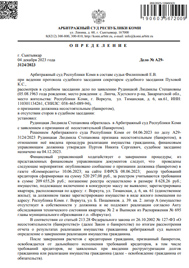

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.