Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Платеж по кредиту не списался: причины и последствия для плательщика

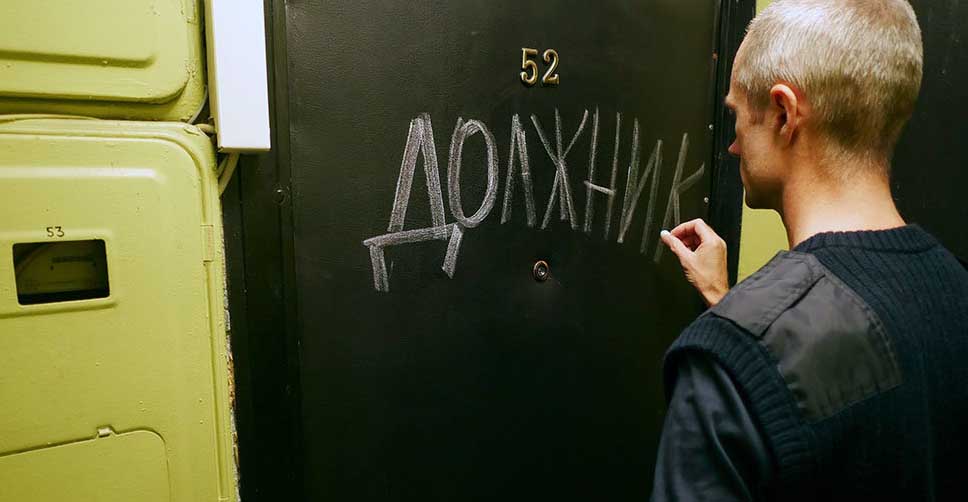

Представьте, что вы заняли деньги в банке и исправно платите по графику. Но вдруг оказались в должниках: почему-то не списался платеж по кредиту — теперь нужно дополнительно оплатить пени и штрафы. Ситуация несправедливая, так что стоит разобраться: кто виноват и как защитить свои права. Об этом наш материал.

прямо сейчас через WhatsApp

Почему не списался платеж, и как этого не допустить

Причин, почему не списался платеж, может быть несколько: от технического сбоя до путаницы в датах. Рассмотрим каждую из них.

Долго идет перевод

В графике, приложенном к вашему кредитному договору, четко отражено, когда и сколько банк ожидает от вас получить — это дата списания. В этот день система проверит наличие средств на счете и спишет деньги в том размере, что указан в договоре.

Если на счете лежит меньше денег, банк будет забирать все последующие поступления, пока в полном объеме не спишется нужная сумма. Если же денег больше — снимут ровно столько, сколько утверждено графиком.

Варианты помощи должникам в оформлении кредитовСтатья по теме

Где здесь может быть проблема? Иногда заемщики путают дату внесения средств с датой списания и не учитывают срок поступления денег в банк. Все зависит от способа оплаты: платеж может поступить моментально, а может идти несколько дней. Это связано с механизмом перевода:

- Если переводите между счетами, процессом руководит платежная система. Она проверяет, есть ли сумма в банке-отправителе, и дает команду ее удержать, а после сигнализирует банку-получателю, что скоро на определенный счет придет перевод — и можно «сделать вид», что средства уже пришли, чтобы клиент мог моментально ими распорядиться, в том числе погасить платеж по кредиту. Важно понимать: деньги пока на месте, они зарезервированы, но банки зачисляют перевод «авансом». В конце дня система сводит дебет с кредитом, и кредитные учреждения, наконец, обмениваются средствами. Заемщики этого не ощущают — для них платеж уже списался.

- Перевод по реквизитам банка действует иначе. Это устаревший способ, в котором участвует ЦБ РФ. Деньги идут долго:

- В Центробанк отправляют платежный документ — в рабочие дни и в определенное время.

- ЦБ проверяет данные и передает платежку в банк.

- Банк зачисляет средства.

Из-за длинной цепочки срок зачисления растягивается до трех рабочих дней.

Некоторые банки маркируют статус перевода пометкой «Исполнено». Плательщик уверен, что отправил перевод, и средства вовремя придут на счет. Но тут выясняется, что платеж не списался — на самом деле транш только поставили в очередь на отправку в ЦБ, и банк увидит поступление лишь через несколько дней. А это уже гарантированная просрочка и начисленные пени.

Чтобы не попасть в такую ситуацию, нужно учитывать дату списания (день, когда банк спишет платеж), т.е. деньги должны к этому моменту уже лежать на счете, и дату платежа — день, когда средства фактически были зачислены клиентом. Поэтому правильнее позаботиться о наличии достаточной суммы заранее: с учетом возможной задержки до трех рабочих дней, а также выходных и праздников.

Когда сроки поджимают, лучше уточнить в банке, каким способом можно моментально перевести деньги. Обычно это:

- онлайн-банк;

- касса в отделении банка;

- банкомат банка-кредитора.

Удобно, когда у заемщика выпущена карта, привязанная к кредитному счету. Достаточно зачислить на нее нужную сумму — и деньги спишут вовремя.

Особенности даты списания

В кредитном договоре всегда есть график платежей. Стандартно деньги списываются каждый месяц в одну и ту же дату. Но если это число выпадает на выходной или праздничный день, правила могут меняться.

Списание возможно:

- в ту же дату, несмотря на выходной или праздник;

- в ближайший рабочий день — если дата выпала на субботу, то деньги спишут в понедельник;

- наоборот, в предыдущий рабочий день — если дата опять-таки в субботу, то деньги списывают в предшествующую пятницу.

Здесь нет единых правил — кредитор вправе сам устанавливать дедлайны. Этот момент важно уточнить заранее и контролировать сроки по графику.

Еще один нюанс — время, когда списывают средства. Если в графике, например, стоит 15-е число, то у заемщика в этот день есть время до 23:59 (обычно по московскому времени), чтобы внести деньги. Если платеж не списался, банк начислит пени.

Некоторые кредитные организации просрочку в 1-2 дня, пока идет перевод, считают «технической», не по вине заемщика — за этот период пени не начисляются. Но тут все индивидуально, такие уступки действуют не во всех банках.

прямо сейчас через Telegram

Примеры из практики, когда платеж не списался

Бывают нестандартные ситуации. Так, на банковском форуме клиент пожаловался, что банк ВТБ не списывает платеж по кредиту, хотя необходимая сумма лежит на счете (1).

Заемщик заметил, что ВТБ списал небольшую сумму, а остаток не тронут. Техподдержка уверяла, что платеж спишут до конца дня. Когда этого не произошло, заемщик обратился в онлайн-чат и зарегистрировал техническое обращение.

Так как ничего не изменилось, на следующий день образовалась просрочка, и с должника стали требовать оплаты — уже с учетом пеней. Оказалось, что проблема в коде дохода, с которого запрещено списывать средства. Клиенту ВТБ посоветовали перевести деньги на накопительный счет и обратно, чтобы снять ограничение. Так он остановил рост пеней, но с аннулированием ошибочно начисленных штрафов пришлось повозиться.

Плюс появилась еще одна проблема — переводы между счетами банк ВТБ счел подозрительными и заблокировал операции. Для предпринимателя, да и для физического лица отсутствие возможности распоряжаться деньгами — настоящая беда. И главное в таком положении — не молчать, а общаться с банком, при необходимости выходить на вышестоящее руководство, привлекать контролирующие органы и добиваться справедливости.

В другой ситуации ВТБ тоже не списал платеж — но уже по причине просроченной банковской карты (2). Срок действия пластикового носителя истек, держатель этот момент упустил, а банк его не предупредил.

В итоге деньги на счете были, но сам счет оказался заблокирован, и платеж не списался — чтобы банк взял средства, необходимо было перевыпустить карту. Формальность, но пени начислили. Здесь вины заемщика нет, поэтому при грамотной юридической позиции есть возможность избавиться от штрафов. Правда, расходы на правовую поддержку, скорее всего, окажутся ощутимее, чем неустойка.

Как заемщику защитить свои права

Если деньги поступили на счет вовремя, а платеж по каким-то причинам не списался — права начислять пени у кредитной организации нет. В случае неправомерных действий следует составить официальную претензию и требовать аннулировать начисления на основании ст. 406 ГК РФ.

Претензию необходимо подготовить в двух экземплярах, а в содержании указать:

- сведения о кредитной организации;

- Ф.И.О. ее руководителя, а также заявителя;

- номер и дату заключения кредитного договора;

- обстоятельства образования пеней (сделать акцент на своевременном исполнении обязательств со стороны заемщика);

- требование об аннулировании незаконно начисленных штрафных санкций;

- перечень прилагаемых документов.

Приложите к претензии доказательства перечисления средств на кредитный счет в срок. Письмо можно отвезти в офис лично либо отправить по почте. В первом случае важно оставить себе копию, на которой сотрудник банка сделает отметку с номером входящей корреспонденции.

Кредитная организация рассмотрит претензию и даст ответ. Если он будет отрицательный, можно делать следующий шаг и жаловаться в ЦБ. Последней инстанцией может стать суд. В порядке искового производства судья рассмотрит обстоятельства дела и вынесет решение. Если требования обоснованы и подкреплены доказательствами — добиться положительного результата реально.

Просрочка является виной кредитора, если банк отказался принять исполнение, то есть не списал деньги, которые заемщик исправно зачислил на счет. Когда исполнение обязательства просрочено по вине кредитной организации, должник не обязан выплачивать штрафные санкции за этот период. Наконец, должник вправе требовать компенсации убытков, полученных по вине кредитора. Но это делается уже через суд.

Если же ситуация серьезнее, и у заемщика нет возможности платить по кредиту из-за болезни, потери работы, снижения дохода и прочих объективных обстоятельств – обратитесь к нам за бесплатной консультацией.

Мы расскажем вам, как пройти процедуру банкротства для списания не только основных долгов по кредитам, но и пеней. Параллельно можно освободиться от других денежных обязательств: по займам, по непогашенным налогам и т.д. Оставьте заявку, и мы перезвоним вам в удобное время.

Источники

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А50-17085/2024

Было долга - 1 823 732 руб.

г. Пермь

Завершено:

14.05.2025

Этапы:

15.07.2024

Поступило в работу

22.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 823 732 руб.

А50-17087/2024

Было долга - 2 152 999 руб.

г. Пермь

Завершено:

11.04.2025

Этапы:

15.07.2024

Поступило в работу

22.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

2 152 999 руб.