Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Обращение взыскания на заложенное имущество: возможно ли уберечь дорогие сердцу вещи?

Брать кредит под залог весело и приятно: денег дают больше, процент меньше, а срок займа длиннее. Тоска щемит в душе только при одном условии: когда финансов на выплату нет, и загребущие руки банка сжимаются вокруг вашей квартиры и машины. Как избежать подобной неприятной ситуации и сохранить свое душевное спокойствие, расскажем в этой статье.

прямо сейчас через WhatsApp

Залог и его свойства

Для начала определимся, что в законе подразумевается под словом «залог». Итак, согласно статье 334 Гражданского кодекса, залог — это вид обеспечения возврата займа, когда кредитор при неисполнении обязательств заемщиком имеет право продать заложенное имущество (предмет залога) и таким образом вернуть свои деньги. В таком случае, должник по договору залога будет именоваться залогодателем, а кредитор — залогодержателем.

Такое удовлетворение из стоимости вещи должника вполне жизнеспособно: наличие обеспечения до некоторой степени «успокаивает» банки или МФО и позволяет им выдать взаймы больше денег, зная о том, что даже при плохом раскладе они не останутся с носом. Предметом залога может являться как движимое имущество (чаще всего автомобиль), так и недвижимое.

Другие варианты: драгоценности, ценные бумаги или предметы, какие-то товары, антиквариат и т.п. — главное, чтоб его можно было индивидуально определить, и его оборот не был запрещен (оружие закладывать, мягко говоря, не рекомендуем).

Естественно, договор займа под залог должен фиксироваться на бумаге и обязательно содержать следующее:

- описание предмета залога;

- сумму и срок кредита.

Кстати, занятный нюанс: согласно статье 340 того же ГК РФ, оценка предмета залога в общем случае не нужна, его стоимость определяется сторонами при заключении соглашения и в дальнейшем изменению не подлежит.

- Стоимость предмета залога определяется по соглашению сторон, если иное не предусмотрено законом.

- Если иное не предусмотрено законом или договором, изменение рыночной стоимости предмета залога после заключения договора залога или возникновения залога в силу закона не является основанием для изменения или прекращения залога.

Условия договора, которые предусматривают в связи с последующим уменьшением рыночной стоимости предмета залога, обеспечивающего обязательство гражданина по возврату потребительского или ипотечного кредита, распространение залога на иное имущество, досрочный возврат кредита или иные неблагоприятные для залогодателя последствия, ничтожны.

- Если иное не предусмотрено законом, соглашением сторон или решением суда об обращении взыскания на заложенное имущество, согласованная сторонами стоимость предмета залога признается ценой реализации (начальной продажной ценой) предмета залога при обращении на него взыскания.

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 № 51-ФЗ

Источник

Источник

И еще одна особенность: одна машина или дом теоретически может одновременно обеспечивать исполнение нескольких кредитов! Тогда порядок обращения взыскания на заложенное имущество будет определяться по принципу «кто первый встал — того и тапки», то есть более ранний кредитор будет иметь «право первой ночи», а остальным придется довольствоваться остатками после продажи залога.

Правда, вряд ли кто-то из банков захочет выдать кредит под залог квартиры, которая уже используется таким образом — для этого должны быть огромные проценты или действительно дорогая недвижимость.

Займы под залог: где взять и как не потерять имуществоСтатья по теме

Залоговое имущество почти всегда остается у залогодателя, то есть у его собственника или заемщика по кредитному договору (ст. 338 ГК РФ) — да-да, это ведь те самые «займы под ПТС, нужен только паспорт, автомобиль остается у вас!».

При этом заемщик обязан:

- застраховать объект залога;

- бережно использовать его, обеспечивая полную сохранность;

- уведомлять залогодержателя о любых поползновениях третьих лиц на заложенное имущество.

За нарушение залогодателем данных правил, например за порчу предмета залога, банк имеет право досрочно требовать полного погашения кредита.

В принципе, имущество может находиться также у кредитора, но важно понимать, что это никакой не арест — такая форма залога называется заклад. Фактически, здесь присутствует тень свободы выбора: повторимся, что пользователь вещи на время действия договора определяется по согласию сторон.

Обращение взыскания возможно без просуживания основного долга — такое право кредитор приобретает, когда должник перестает выполнять взятые на себя обязательства, обеспеченные залогом.

В каких случаях имущество все же отберут

Гражданский кодекс объясняет, когда же кредитор сможет протянуть руки к вашим ценностям и удовлетворить свои требования через их реализацию:

- Сумма долга значительна и составляет свыше 5% от стоимости обеспечения (например, вы взяли кредит под залог автомобиля стоимостью 1 млн рублей — значит не стоит накапливать долгов по займу больше, чем 50 тысяч, иначе автомобиль будет в опасности).

- Период просрочки больше трех месяцев.

Следует сказать, что эти условия должны соблюдаться одновременно.

- Обращение взыскания на заложенное имущество не допускается, если допущенное должником нарушение обеспеченного залогом обязательства незначительно и размер требований залогодержателя вследствие этого явно несоразмерен стоимости заложенного имущества. Если не доказано иное, предполагается, что нарушение обеспеченного залогом обязательства незначительно и размер требований залогодержателя явно несоразмерен стоимости заложенного имущества при условии, что одновременно соблюдены следующие условия:

1) сумма неисполненного обязательства составляет менее чем пять процентов от размера стоимости заложенного имущества;

2) период просрочки исполнения обязательства, обеспеченного залогом, составляет менее чем три месяца.

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 № 51-ФЗ

Есть еще один вариант должнику лишиться квартиры или машины: нарушать сроки платежей систематически — например, четырежды за последний год. Причем просрочка может быть даже всего 1 день — формально после четырех таких выходок залогодержатель вправе затеять истребование заложенного имущества, ведь у него появляются все основания считать своего заемщика лицом неблагонадежным.

После этого закон предусматривает два варианта развития событий, о которых мы и поговорим ниже, чтоб наконец разобраться, что значит обратить взыскание на заложенное имущество и как этот процесс происходит.

прямо сейчас через Telegram

Судебный порядок

В этом случае кредитор-залогодержатель обращается в суд с иском об обращении взыскания на определенную договором вещь.

Эта схема будет применяться в следующих случаях:

- внесудебный порядок не прописан в договоре залога или в кредитном договоре;

- обеспечением исполнения обязательства является единственное жилье должника;

- вещь представляет собой значительную общественную ценность: историко-культурную, художественную и т.д.;

- залогодатель признан безвестно отсутствующим;

- имущество находится в залоге сразу по нескольким обязательствам.

В принципе, обширная судебная практика по данному вопросу не таит сюрпризов: нарушение графика платежей и величину суммы долга банку доказать несложно, госпошлину он уж оплатит (не сомневайтесь), так что с большой вероятностью суд увидит основания для удовлетворения такого искового заявления, выдаст исполнительный лист, и закрутится дело.

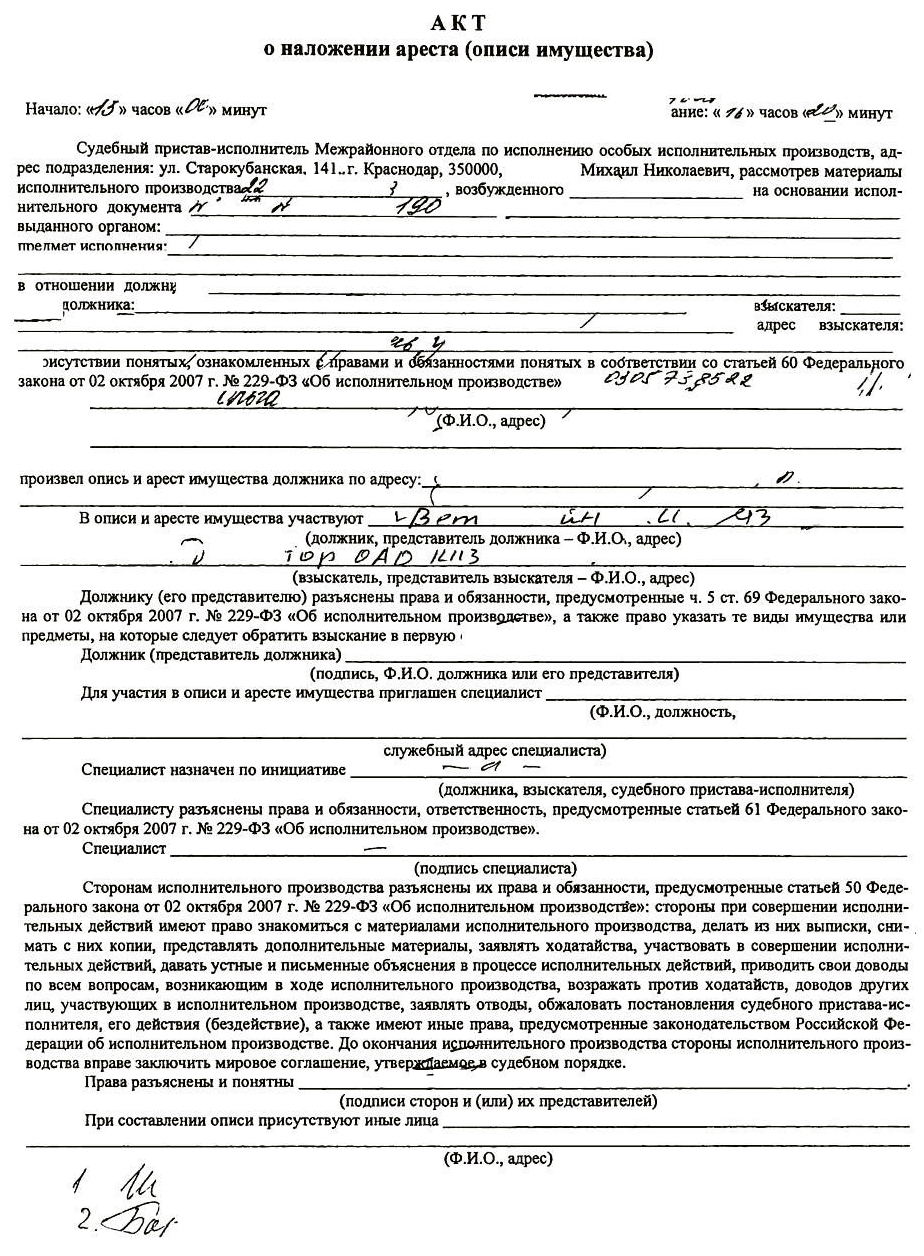

Судебные приставы располагают немалыми полномочиями. Должника ждет полный набор инструментов ФССП, включая опись собственности и ее арест. В конечном итоге залоговое имущество будет продано судебным приставом на публичных торгах, как и предписано Гражданским кодексом.

Если цена продажи будет больше суммы долга, то разницу по закону кредитор обязан вернуть должнику — вот такая ложка меда в бочке дегтя. Если же цена будет ниже задолженности, то остаток долга будет взыскиваться банком с должника в обычном порядке — такая ситуация будет уж совсем не в пользу залогодержателя. Еще бы: и машину (дом) потерял, и кредитор все не отстает.

Внесудебный порядок

Несмотря на разницу в названиях, процессы эти схожи: в обоих случаях все заканчивается торгами и реализацией, только в данном случае устроителем этого мероприятия является сам залогодержатель. Начальной ценой продажи предмета обеспечения будет указанная в договоре стоимость (напоминаем: она не может меняться после подписания договора).

Но сначала банку нужно направить в адрес залогодателя официальное уведомление о том, что «крылатые качели начинают свой разбег», и кредитора заинтересовало залоговое добро. Торги после этого можно проводить не ранее, чем через 10 дней.

Залогодержатель тоже может участвовать в торгах: это не только не запрещено законом, такая возможность прямо им оговорена. С какой целью — это уже отдельный вопрос, должника, как правило, мало волнующий.

Но и залогодатель тоже имеет право побороться за свое добро на этих же торгах, но такая ситуация была бы странной: платить кредит маленькими частями у него денег не было, зато купить с аукциона квартиру одним махом — это пожалуйста. Не иначе дядюшка из Аризоны скоропостижно скончался и оставил наследство.

Ну а если вам не хочется видеть, как любимая «ласточка» или уютное семейное гнездышко уплывают от вас на торгах, как стулья от Остапа Бендера и Кисы Воробьянинова, стоит обратиться к нашим кредитным юристам.

Всего один телефонный звонок или клик мыши — и опытный эксперт даст компетентный комментарий по вашей ситуации. А при необходимости наша команда включится в борьбу с кредиторами или поможет решить ситуацию с максимальной для вас выгодой.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.