Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Чего ждать должнику, если кредитор подал в суд иск о взыскании долга

Оформление любого договора порождает права и обязанности у его сторон. В случае с выдачей кредита договорные отношения возникают у кредитора и заемщика. Если кто-то из них нарушит обязательства, вторая сторона имеет право на судебную защиту и принудительное взыскание денег. Всем известно, что банки повсеместно подают в суд на своих должников, когда просрочки по обязательствам становятся систематическими. Но мало кто знает, что подать заявление в суд на банк может и сам клиент. Об этом и многом другом читайте в статье.

прямо сейчас через WhatsApp

Кто и когда может подать иск в суд о взыскании задолженности

Иск о взыскании долга по договору займа могут подать:

- банки;

- МФО;

- юридические лица, не занимающиеся выдачей кредитов, но выдавшие гражданину (своему сотруднику) деньги или другие материальные ценности на возвратной основе;

- родители или опекуны несовершеннолетних детей по спорам о взыскании алиментов;

- государство в лице уполномоченных органов по спорам о взыскании налогов, штрафов и прочих обязательных платежей;

- контрагенты по возмездным коммерческим сделкам, не имеющим кредитного характера (поставщики, покупатели, заказчики услуг и т.п.);

- физические лица, передавшие в долг деньги по договору займа или по расписке;

- граждане, так или иначе пострадавшие по чужой вине — на виновника.

Сторона, передающая в долг деньги или другие ценности с условием их возврата в определенный срок, становится по отношению заемщику кредитором. Соответственно гражданин, вовремя не исполнивший обязательство, получает статус должника.

Любой кредитор может поручить взыскание долга представителю — юристу, адвокату, своему сотруднику и т.п. Полномочия представителя подтверждаются нотариальной доверенностью — тогда в рамках текущего спора представитель имеет право вести дело от имени и в интересах своего доверителя. В том числе, решать вопрос через суд, подавая иск о взыскании долга.

Кредитор имеет право продать просроченную задолженность коллекторам. Тогда в случае судебной тяжбы иск будет подавать представитель коллекторского агентства.

Чтобы подать в суд на неплательщика, кредитор должен иметь документальное подтверждение возникновения долга и договорных отношений (ту же расписку, договор займа, купли-продажи, аренды, выполнения работ, поставки и т.д.). Этот документ — даже если он составлен от руки — является подтверждением сделки и имеет юридическую силу, позволяющую второй стороне предъявить за невыплату долга судебный иск.

Конкретный срок на возмещение долга и процентов закон не устанавливает. Займодавец сам выбирает, когда ему воспользоваться правом на обращение в суд. Главное, чтобы с момента возникновения задолженности не прошло больше трех лет. Это срок исковой давности, по истечении которого заинтересованная сторона может утратить возможность восстановить свои права в судебном порядке.

Если речь идет о исках по договорам займов с физическими лицами, то здесь вариантов может быть много. Особо терпеливые граждане могут ждать и год, и два. Некоторые, наоборот, на второй день просрочки пишут досудебные претензии, а на десятый — подают в суд. Человеческий фактор, что поделать.

В случае с банками и МФО существует другая схема возврата долгов. Они имеют право предъявлять требование на выплату долга уже на следующий день после просрочки, но эти организации обычно «ждут» 60-90 дней. По окончании срока они либо обращаются в суд и требуют вернуть досрочно весь долг, либо передают право требования коллекторам.

прямо сейчас через Telegram

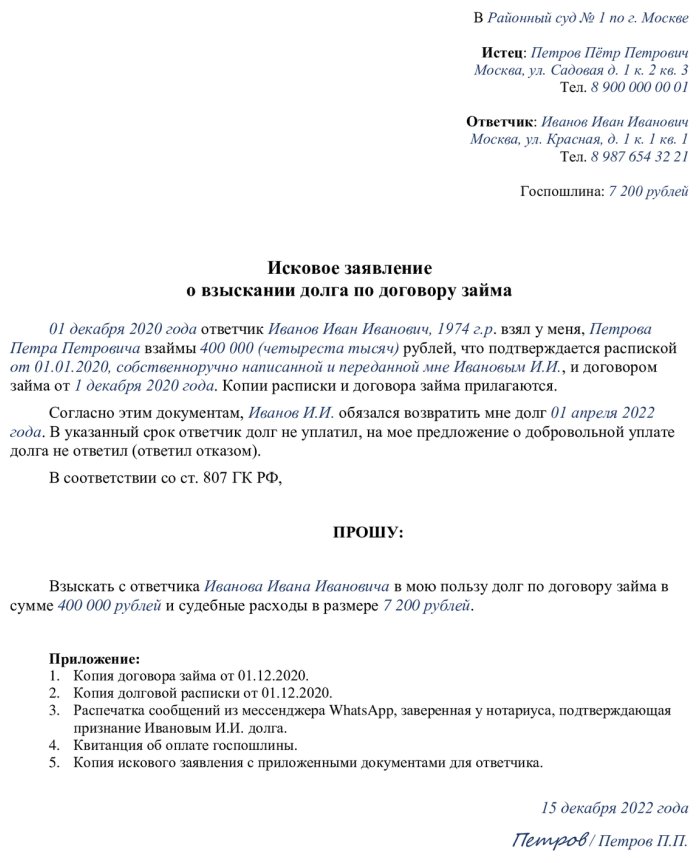

Как оформляется исковое заявление в суд о взыскании задолженности

Иск представляет собой заявление с «шапкой», названием, основной частью, включающей требование, перечнем приложенных документов и завершающим разделом — датой и подписью заявителя. Рассмотрим структуру обращения детальнее.

«Шапка» иска

Первым делом в документе должен быть упомянут адресат — судебный участок, в который подается заявление. Здесь нужно указать название суда и его адрес.

Следующие обязательные пункты: сведения о сторонах дела — об истце и ответчике.

Подытоживает эту часть иска сумма госпошлины, которую заявитель уплатил при подаче искового заявления.

Содержание иска

Говоря простым языком, в содержании емко излагаются обстоятельства дела — то, из-за чего весь сыр-бор:

- Сначала описываются основания возникновения договорных или иных отношений (поскольку не все иски основаны на договорах; некоторые обязательства возникают «по закону» — например, когда отец отказывается добровольно содержать своего малолетнего ребенка, и матери приходится подавать на алименты; сюда же относятся обязательства по уплате налогов и штрафов).

- В документе обязательно должны быть описаны и обстоятельства возникновения повода к иску. Если речь о кредитном договоре — таким обстоятельством является возникновение просрочки, зачастую сопровождающееся уходом должника в «глухое подполье».

- Далее заявитель кратко упоминает о том, какие действия он предпринял до того, как подал в суд (т.е., как проходило досудебное взыскание).

- Если иск основан на денежной претензии, к нему обязательно должны быть приложены все расчеты — об этом тоже сообщается в основной части. Если иск связан с просрочкой по кредиту, здесь же прилагается и график платежей.

- Еще один важный момент — перечисление нормативных актов и статей федеральных законов, подтверждающих право заявителя на удовлетворение своих требований.

- И, наконец, главная часть иска — после особо выделенного слова «Прошу» истец сообщает о своих требованиях. Возвращаясь к примеру с иском по просроченному кредиту, взыскатель в этом месте потребует возврата задолженности, а также всех начислений на сумму основного долга (процентов, штрафов, пеней, неустоек), и бонусом — возмещения судебных расходов.

Какие документы прилагаются к иску

Приложение к исковому заявлению формируется по довольно простому принципу — в нем должны быть копии всех документов, которые подтверждают изложенное в основной части.

Допустим, кредитная организация ПАО «Банк» подала в суд на должника Иванова, чтобы взыскать с последнего средства по непогашенному кредитному договору. Взыскатель приложит к иску копию этого договора, а также расчеты общей суммы долга и копии всех досудебных претензий, которые кредитор направлял своему не очень обязательному клиенту.

Исковое заявление о взыскании долга — 17,7 КБ

В приложении к иску обязательно должно быть подтверждение предварительной отправки заявителем копии этого иска ответчику по делу, вместе с бумагами, подтверждающими, что должник копию иска получил — а значит, предупрежден о готовящемся исковом производстве.

Варианты подачи иска в суд

Сейчас заявители располагают некоторым разнообразием способов передачи искового заявления в судебный орган. Итак, иск может быть подан:

- Лично в канцелярии суда — в этом случае истец запасается еще одной копией иска. Сотрудник судебной инстанции примет пакет документов, а на копии поставит отметку о принятии.

- Удаленно через портал ГАС «Правосудие». Для авторизации используется учетная запись с Госуслуг.

- Если через интернет подать обращение невозможно, равно как и добраться до судебного участка лично — истец может воспользоваться старой доброй Почтой России. Главное, чтобы пакет документов был отправлен с уведомлением и описью вложения. Для ускоренной и надежной пересылки через почту сейчас работает услуга курьерской доставки корреспонденции. Это дороже, но дает больше гарантий, что иск быстро попадет в суд и не потеряется по пути.

Кредитор подал в суд: что делать должнику?

К сожалению, в такой ситуации у должника выбор невелик. Как только вам пришла повестка, необходимо проконсультироваться с юристом о том, как правильно вести себя по делу о займе или кредите.

Затем следует подготовить документы:

- подтверждающие ухудшение материального положения (если таковое имеет место) — трудовая книжка с записью об увольнении или переводе на должность с низким окладом или копия соответствующего приказа, свидетельство о рождении ребенка, медицинские справки о длительном заболевании и т.п.; характер доказательств зависит от конкретной ситуации;

- квитанции, чеки по предыдущим платежам;

- кредитный договор, соглашение о займе или другой документ, подтверждающий наличие обязательств.

Отсутствие подписанного договора или расписки не доказывает отсутствие долговых обязательств. Доказать существование сделки кредитор может с помощью вашей с ним переписки в мессенджере или банковской выписки, подтверждающей перевод денежных средств с его счета на ваш.

Может ли выиграть должник

Весь спор по договору займа должнику выиграть, мягко скажем, затруднительно, ведь долг есть, и его нужно возвращать. Однако есть возможность снизить сумму неустойки и пеней, которые банк иди другой займодавец «накрутил» за время просрочки. Если переплата чрезмерна, есть шанс ее сбавить.

Согласно п. 69 Постановления Пленума ВС РФ № 7 и п.1 ст. 333 ГК РФ, законная или договорная неустойка может быть уменьшена, если суд сочтет ее явно несоразмерной негативным последствиям, которые вы причинили кредитору своей просрочкой. Заявить о неправомерном взыскании неустойки ответчик может в любой момент, пока длится слушание, до тех пор, пока суд не удалится в совещательную комнату для принятия решения.

В редких случаях возможно расторгнуть договор в суде — если на то есть веские основания — например, имело место давление на сторону или же положения договора содержат в себе нарушения действующего законодательства. Также в руках ответчика есть право отменить судебный приказ или обжаловать решение суда в апелляции.

Погашение долга ответчиком, если он несовершеннолетний

Ситуация, когда должник — несовершеннолетнее лицо, встречается довольно редко, но все же судебной практике такие случаи известны (дело № 2-199/2020, № А09-2730/2016). По закону дети не имеют права самостоятельно заключать сделки, а значит и не могут выступать должниками. Исключение — наследование имущества. Например, несовершеннолетний получил в наследство недвижимость, которая на момент смерти наследодателя находилась в залоге у банка.

Несмотря на то, что юридически обязательство принадлежит ребенку, нести ответственность по нему будут родители или опекуны. В исковом заявлении в качестве ответчика будет указан несовершеннолетний, но такой спор рассматривается без его участия. Интересы ребенка в суде защищают взрослые. Они же за счет собственных средств и будут погашать присужденную ему задолженность.

Может ли клиент сам подать в суд на банк?

Да, может. Граждане имеют право предъявлять претензии к кредитным организациям:

- через мировой суд при сумме требований до 500 тысяч рублей;

- через суд общей юрисдикции — при любом размере требований.

Поводом могут служить следующие обстоятельства:

- Нарушение условий кредитного договора. Если банк в одностороннем порядке увеличивает процентную ставку, неустойку, навязывает дополнительные платные услуги, вводит несогласованные комиссии, отказывает в досрочном погашении долга и т.д. — клиент имеет право на защиту.

- Нарушение порядка оказаний финансовых услуг. Сюда относятся необоснованный отказ в выдаче средств со счета, отказ в открытии дебетовой карты, незаконная блокировка счета и/или карты, немотивированное списание денег, снижение ставки по депозиту в одностороннем порядке и т.п. Даже разовая финансовая услуга при неправильном оказании может стать причиной для заявления в суд.

Если возврат займов и кредитов становится обременительной ношей, и погашать их нет возможности, существует другой способ избавиться от долгов — личное банкротство через МФЦ или в арбитражном суде. Обратитесь за консультацией к нашим юристам — мы расскажем, как списать задолженность, поможем подготовить пакет документов и сопроводим вас через процедуру до полного освобождения от долгов.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.