Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Как взять кредит, если не одобряют банки, и возможно ли это

С развитием в РФ потребительского кредитования население постепенно привыкло к тому, что копить на покупку нужной дорогостоящей вещи не обязательно — желание можно осуществить и на заемные деньги. Тем же, чья история взаимоотношений с банками уже омрачена просрочками, остается решить всего одну проблему: где взять кредит, если везде отказывают?

Предлагаем поэтапный план анализа ситуации, начиная с первого отказа в кредите со стороны банка.

прямо сейчас через WhatsApp

Шаг 1. Проверка кредитного отчета и новое обращение в банк

Отклонение заявки одним-единственным финансовым учреждением не означает ничего фатального. Но каждый отказ фиксируется в кредитном досье несостоявшегося заемщика, так что направлять еще с десяток заявок в другие банки — только напрасно ухудшать свои скоринговые показатели.

Поэтому лучше не откладывая проверить свой кредитный рейтинг. Дважды в год это можно сделать бесплатно. Кредитная история может храниться в одном или нескольких бюро кредитных историй (БКИ). Более точную информацию можно выяснить через личный кабинет на Госуслугах (1) или на сайте Центробанка (2). Затем на интернет-ресурсе нужного БКИ оформляется заявка на предоставление отчета по конкретному заемщику. Если обращение производится онлайн, то срок исполнения составляет от нескольких минут и в среднем до часа.

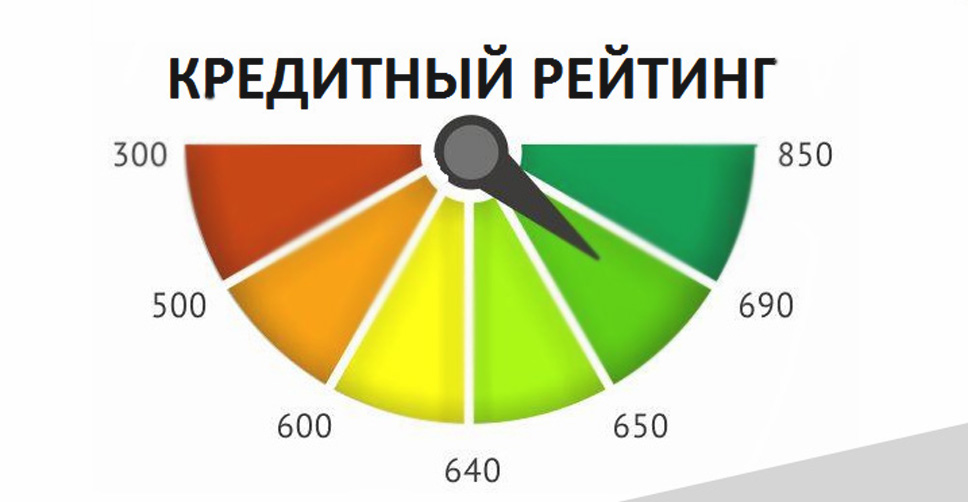

В каждом бюро кредитных историй используется собственная шкала кредитного рейтинга, но можно ориентироваться на усредненные показатели:

- От 0 до 500 баллов. Ни один кредитор не доверит деньги человеку с таким кредитным рейтингом.

- От 500 до 650 баллов. Слабая кредитная история, но некоторые МФО могут выдать ее обладателю небольшие суммы на короткий срок.

- От 650 до 750 баллов: Средние показатели, благодаря которым во многих банках кредит все-таки одобрят.

- От 750 до 950 баллов. Достаточно высокий шанс на получение ссуды в большинстве банков.

- Больше 950 баллов. Самые радужные перспективы на оформление кредитов и займов.

Таким образом, при рейтинге от полутысячи баллов и ниже шансов получить кредит где бы то ни было объективно нет. Даже из множества микрофинансовых организаций найти единичные компании, которые все-таки дадут деньги в долг, будет трудно.

Попытки взять заем в МФО или кредит в банке лишь отнимут много времени, не гарантируя заявителю особого успеха. При таких исходных данных лучше обратить свое внимание на альтернативные варианты кредитования или же попытаться улучшить кредитную историю.

Но вернемся к ситуации, когда вам отказали при подаче первой же заявки. Если после запроса кредитного рейтинга этот показатель превысил 650 баллов, можно продолжить попытки взять деньги в других кредитных организациях. Классические потребительские кредиты предпочтительнее микрозаймов: суммы по ним куда крупнее, сроки возврата более длинные, а проценты ниже, чем в МФО, в десятки раз.

Действительно, микрофинансовые организации предоставляют займы под 292% годовых, в то время как банки выдают кредитные средства с процентной ставкой 15–49% за тот же период.

При выборе финансового учреждения для оформления ссуды учитывайте не только наилучшие параметры для планируемой сделки, но и другие, более косвенные критерии:

- рейтинг компании на общедоступных площадках финансовых услуг;

- отзывы клиентов;

- количество и качество требований кредитора к заемщику.

Лучше выбирать банк с минимальными запросами в отношении клиента: выдача ссуд по одному документу, без залога, при отсутствии справок с работы о размере зарплаты и т.д.

Можно воспользоваться сервисом составления единой заявки на маркетплейсе кредиторов. При этом помните: каждый отказ заносится в кредитную историю, и любая последующая финансовая организация увидит, что до нее уже много учреждений отказало заявителю в ссуде. Эти записи уже не исправить, а медвежью услугу они, скорее всего, окажут.

«Двигайтесь» по пути от крупного общеизвестного банка к региональному, небольшому. Также допустимо менять параметры планируемой сделки. Например, снижение запрашиваемой суммы кредита увеличивает вероятность одобрения заявки.

Шаг 2. Оформление займа в МФО

Как только становится очевидным, что не дают кредит нигде, слабой альтернативой может послужить вариант оформить микрозаем.

Но стоит морально приготовиться к следующим ограничениям:

- Заем скорее всего будет намного меньше, чем запланированная к получению сумма. И, соответственно, может не решить ту задачу, для урегулирования которой потребовалось обращение за деньгами в банк. Скажем, если вы планировали покупку автомобиля, МФО тут не помогут.

- Условия пользования заемными средствами окажутся хуже. Деньги дадут на меньший срок (чаще до года) и под очень высокую ставку процента, максимальная планка которого ограничена законом и составляет 0,8% в день, что соответствует 292% годовых.

- По таким сделкам часто встречаются дополнительные запреты и ограничения. Например, нередко МФО не перечисляют деньги на виртуальные кошельки — только на карты. Или отказывают в займе гражданам моложе 21 года.

Единственным плюсом обращения в МФО в такой ситуации является то, что можно срочно оформить небольшой заем, когда банки денег уже не дают.

Шаг 3. Альтернативный заемщик

Чаще всего причиной отказов в предоставлении заемных денег является неблагоприятное кредитное прошлое заявителя: наличие просрочек по ссудным договорам, большая задолженность по ЖКУ, взысканная в судебном порядке и через ФССП и т.п.

При этом у супруги заемщика вполне может сложиться обратная, положительная кредитная репутация. Поскольку в большинстве случаев семья берет кредит на какие-то общие нужды (покупка машины, телевизора, ремонт общей жилплощади), можно обратиться к близкому человеку и попросить его оформить обязательство на свое имя. Но здесь необходимо тщательно взвесить все за и против такого поступка, чтобы кредит не стал причиной семейного раздора и чтобы все не обернулось ситуацией, когда кто-то один из семейной пары взял кредит и не платит по нему.

И все же при наличии отказов со стороны банков заемщику с плохой кредитной историей можно попробовать заполнить заявку на новый заем с указанием данных своей супруги (супруга) с «незапятнанной» финансовой репутацией.

Получится то же самое, на что рассчитывалось первоначально, но с альтернативным кредитополучателем: в случае успеха банк одобрит классический долгосрочный кредит под адекватную процентную ставку, и не придется брать малые суммы в МФО под «грабительские» проценты.

прямо сейчас через Telegram

В какой МФО взять деньги при негативной кредитной истории

Обращаясь за заемными средствами, человек, как правило, имеет четко установленную цель: что-то купить или за что-то заплатить. То есть ему нужна конкретная сумма. При этом потенциальный заемщик рассчитывает вернуть эти деньги, исходя из своего заработка и комфортной для себя разбивки платежей.

Как найти ту МФО, которая подойдет под все параметры и согласится выдать деньги? Определить ее не так трудно, как кажется. Достаточно сравнить условия кредитования, найти те компании, которые подходят, и отправить в них заявки на микрозаймы. Если у вас не самая блестящая кредитная история, одобрить запрос могут далеко не все компании. Но и выбирать из сотни альтернатив нужно не один-два варианта, а пару десятков подходящих кредиторов. И уже им направлять обращения.

Исходить следует из:

- нужной суммы кредита;

- желаемого срока погашения;

- простоты оформления (по одному документу, без залога и пр.);

- наличия беспроцентных займов для новых клиентов;

- оценки стиля взаимодействия компании с клиентами (то, как МФО решает вопросы с затруднениями в выплате, приобретет важное значение уже при первой случайной просрочке).

Практически все МФО выдают деньги под максимально допустимый по закону процент — 0,8% в день. Можно встретить ставку и капельку ниже, но по микрозаймам разница не ощутима. Поэтому считать этот критерий главным нецелесообразно: контраст между 292% годовых или 286% не велик.

Отберите нужные параметры среди десятков предложений. Удобнее всего сделать это на финансовом маркетплейсе, задав нужные параметры. Например: условие «свыше 30 тысяч рублей», на срок «больше 30 дней» либо «0% на первую сделку».

Самые крупные микрозаймы предлагают МФО «До Зарплаты», «Быстроденьги», «ДеньгиСразу», «МигКредит» — эти компании выдают до ста тысяч рублей (3). Большинство микрокредиторов (но не все) также готовы ссужать граждан деньгами на солидный по меркам МФО срок — на год, а то и дольше.

Согласно народному рейтингу на портале Банки.ру, первые строчки популярности занимают компании «MoneyMan», «еКапуста», «Webbankir», «Займер», «CarMoney» (4). Впрочем, по каждой организации есть и хорошие, и плохие оценки. Рассмотрим предлагаемые кредиторами условия подробнее.

Как микрозаймы влияют на кредитный рейтинг заемщикаСтатья по теме

Так, в «MoneyMan» быстро рассматривают заявки, у МФО достаточно высокий процент их одобрения. Есть вариант ссуды до 100 тысяч на 365 дней, а есть «стандартный»: на 21 день до 30 тысяч без процентов для обратившихся за деньгами впервые (5).

В МФО «еКапуста» предложения по займам «поскромнее»: до 30 тысяч рублей (6). Но зато беспроцентный микрокредит можно получить сроком до 31 дня, и отрицательных отзывов о фирме почти нет.

«Веббанкир» генерирует похожие с «еКапустой» предложения и по сумме, и по сроку договора (7). Компанию хвалят за «прозрачность» условий финансирования и отсутствие скрытых комиссий.

«Займер» не выдает больше 30 тысяч рублей. Максимальный срок пользования деньгами — 30 дней (8).

У «CarMoney» самая широкая линейка микрозаймов: компания снабжает суммами до 100 тысяч на срок до 1 года, но беспроцентный период предлагается только по микрозаймам до 30 тысяч и сроком до 21 дня (9). Можно даже получить миллион на рефинансирование другого обязательства или под залог ПТС.

На сайте-агрегаторе Сравни.ру есть страничка с оценкой шансов одобрения заявок у разных МФО (10). Так, самый высокий процент одобрения зафиксирован в компаниях «еКапуста», «Займер», «Webbankir», «БыстроДеньги», «Турбозайм».

Поочередное направление заявок после получения отказа обезопасит от риска взять микрозаем на самых невыгодных условиях. Другая сторона медали: сразу несколько одобренных заявок — это большой соблазн одолжить все предложенные суммы и незаметно для себя оказаться в долгах, что называется, по уши.

Возможно, что ссуду с подходящими параметрами вам одобрят достаточно быстро. Но реалии таковы, что опасность отклонения обращений тем выше, чем хуже кредитный рейтинг. При этом с каждой новой «отвергнутой» кредитором заявкой шансы получить деньги уменьшаются — БКИ фиксирует всякий предыдущий отказ, а большинство банков и МФО учитывают эту информацию при анализе платежеспособности клиента.

Одолжить деньги в ситуации, когда банки отказывают в выдаче — половина дела. Ведь позже этот заем еще придется возвращать. Если обязательств перед финансовыми организациями накопилось намного больше, чем возможностей их выполнить, возникает проблема материального характера, и решать ее нужно до того, как микрофинансисты и банки подадут в суд, а приставы начнут вводить ограничения и осуществлять удержания денег с ваших счетов.

Закон № 127-ФЗ позволяет пройти процедуру банкротства и списать долги по кредитам и займам, попутно избавившись от непогашенных штрафов и налогов. Наша компания оказывает комплекс услуг по сопровождению банкротства граждан с гарантией освобождения от долгов.

Источники

- Госуслуги. Получение информации о хранении вашей кредитной истории.

- Запрос на предоставление сведений о бюро кредитных историй. Банк России.

- Банки.ру. Микрозаймы онлайн.

- Народный рейтинг МФО на Банки.ру.

- Займы в МФО Moneyman. Банки.ру.

- Займы в МФО еКапуста. Банки.ру.

- Займы в МФО Webbankir. Банки.ру.

- Займы в МФО Займер.ру. Банки.ру.

- Займы в МФО CarMoney. Банки.ру.

- Сравни.ру. Займы онлайн от лучших МФО.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.