Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Что такое потребительский кредит

Из-за пандемии и посткоронавирусного кризиса рынок кредитования России существенно просел. Рост расходов на фоне не сильно меняющихся заработков заставляет заемщиков с осторожностью относиться к залоговым кредитам. В то же время срочные расходы побуждают граждан обращаться за потребительскими кредитами и кредитными картами.

И если проценты по кредиткам достаточно высоки, то потребительские кредиты могут «похвастать более щадящими условиями». Разберемся, что собой представляет этот банковский продукт, а также как и где его получить.

прямо сейчас через WhatsApp

Потребительский кредит простыми словами

В статье 3 закона № 353-ФЗ есть определение потребительского кредита. Это займы, выдаваемые физическому лицу на цели, не связанные с коммерческой деятельностью. Кредиторами (или заимодавцами) по потребкредитам выступают банки, кредитно-потребительские кооперативы, ломбарды. Ипотека не относится к потребительским кредитам — ее регулируют правила о кредитовании под залог недвижимости.

Типы потребительских кредитов

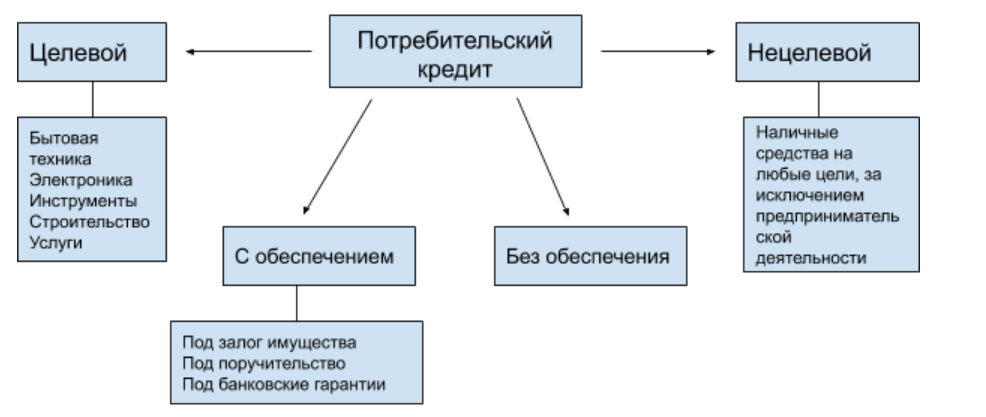

Потребительский кредит — это не только займы наличными на неотложные нужды, но и масса других кредитных продуктов. Все их можно разделить на следующие группы:

- С обеспечением и без обеспечения. Обеспечением по займам выступает как отдаваемое под залог имущество заемщика, так и поручительство.

- Целевые и нецелевые кредиты. Под целевыми понимаются займы, выдаваемые на конкретные цели, тогда как при нецелевых ссудах заемщик не обязан отчитываться о своих тратах (на что он потратил деньги банка). Одним из видов целевых потребительских займов является POS-кредитование — покупка товаров в кредит непосредственно в офисе или магазине.

- Краткосрочные, среднесрочные и долгосрочные. Денежные кредиты сроком до 1 года относятся к краткосрочным, от 1 года до 5 лет — к среднесрочным. Долгосрочные займы выдают на 5–10 лет. В последнем случае речь идет о довольно крупных суммах.

- Стандартные и особые. К стандартным продуктам относятся общедоступные предложения банков. Особые ссуды — это персональные кредиты, различные закрытые банковские продукты и кредитные линии, доступные корпоративным клиентам, держателям зарплатных карт, постоянным клиентам банка, отдельным заемщикам — то есть, не всем.

- Единоразовые и возобновляемые. С первыми все просто: заемщику выдается указанная в договоре сумма, которую он возвращает в соответствии с графиком. Возобновляемые кредитные линии — это предоставление лимита денег, которыми заемщик распоряжается в течение всего срока действия договора.

Кредитные карты, хоть они и относятся к разновидности нецелевого потребкредита, выведены финансовыми организациями в самостоятельные кредитные продукты.

Условия оформления потребительского кредита

Чтобы получить потребкредит, заемщику необходимо соответствовать следующим условиям:

- гражданство РФ;

- возраст от 18 лет (для некоторых продуктов минимальный возраст может быть увеличен);

- хорошая или удовлетворительная кредитная история;

- наличие стабильного источника доходов;

- регистрация в России;

- стаж на последнем месте работы от 3 месяцев.

Это усредненный список требований, предъявляемых банками к заемщикам. Условия получения ссуды могут меняться в зависимости от банка и предлагаемого им кредитного продукта.

прямо сейчас через Telegram

На что обратить внимание при получении кредита

Чтобы потребительское кредитование не стало финансовой ловушкой, при получении займа стоит уделить внимание следующим нюансам:

- Наличие страховки. Часто ее закладывают в стоимость кредита по умолчанию. Но у заемщика есть законное право от нее отказаться, и это не может послужить причиной отказа в займе.

- Условия досрочного погашения. При досрочном закрытии ссуды не должны взиматься дополнительные комиссии и штрафы.

- Способы оплаты. Как платить без комиссии и с минимальным сроком проведения платежа? Это либо оплата в кассе банка, либо посредством онлайн-банкинга.

И, конечно же, проверяйте процентную ставку по потребкредиту. В 2025 году средняя ставка — 12,5-19% годовых.

Лучшие банки для оформления потребительского кредита

В таблице ниже представлены предложения потребительских займов от ведущих банков страны.

Название банка |

Сумма, рублей |

Срок |

Процентная ставка |

|---|---|---|---|

| Сбербанк | до 30 млн | до 5 лет | 13,5-27,9% |

| Альфа-банк | до 7,5 млн | до 5 лет | от 4% |

| ВТБ 24 | до 30 млн | до 7 лет | 3,9-11,5% |

| Газпромбанк | до 15 млн | до 5 лет | 3,5-13,4% |

| Почта-банк | до 5 млн | до 7 лет | 4-24,9% |

| Тинькофф | до 30 млн | до 15 лет | от 3,9% |

В таблице представлены нецелевые займы, предоставляемые банками физическим лицам без залогов и поручителей. Однако в зависимости от кредитной истории и долговой нагрузки заемщика максимальный размер ссуды может быть ниже, а проценты — выше.

Как производится погашение потребительского кредита

Обычная схема, когда сумма займа погашается частями путем внесения равных ежемесячных платежей, называется аннуитетным платежом — при нем ежемесячно гасится как тело долга, так и проценты по нему.

Его противоположность — дифференцированный платеж, уменьшающийся ежемесячно. При таком графике первые платежи направлены на максимальное погашение процентов по ссуде. И чем больше будут взносы заемщика, тем меньше в итоге окажется переплата.

Непосредственно погашение займа на потребительские нужды возможно различными способами:

- через кассу банка;

- через онлайн-банкинг;

- через банкоматы;

- банковским или почтовым переводом.

При выборе варианта погашения важно учитывать как скорость зачисления средств на кредитный счет, так и отсутствие комиссии.

Проценты по потребительским кредитам

Сегодня средняя процентная ставка по потребительским займам, выдаваемым наличными без обеспечения, колеблется от 5% до 13,5%. Однако не стоит сразу рассчитывать на маркетинговый минимальный порог в 3,5-5%.

Скорее всего предложение банка будет в рамках 8-10%. Снизить ее можно, если предоставить обеспечение: имущество под залог или поручителя.

Оформление потребительского кредита на примере Сбербанка

Для получения денег в Сбербанке нужно:

- Посетить отделение банка с паспортом и вторым документом.

- Получить талончик на электронную очередь.

- Подойти к указанному в талоне или на электронном табло окну, заполнить с кредитным специалистом банка заявку на ссуду.

- При положительном решении банка необходимо подписать договор, затем получить карту с находящимися на ней заемными средствами, перевод на свой счет или же наличку.

Пользователи интернет-банка Сбербанк могут оформить ссуду в течение нескольких минут онлайн. Достаточно в личном кабинете перейти во вкладку «Кредиты и займы», выбрать нужную сумму и после одобрения подписать оферту кодом из СМС. Кредитные деньги будут автоматически перечислены на карту.

Особые потребительские кредиты

Под особыми потребительскими кредитами понимаются уникальные кредитные предложения, доступные для отдельных групп заемщиков:

- для военнослужащих;

- для бюджетников;

- для многодетных семей;

- для студентов (образовательные займы);

- для жителей сельской местности;

- целевые ссуды на строительство загородного дома.

Такие кредитные продукты выдаются по сниженной ставке. Они предполагают большие суммы и длительные сроки погашения.

Преимущества и недостатки кредитов на потребительские нужды

К плюсам потребительского кредитования относится:

- минимальное количество документов для оформления;

- предоставлять обеспечение для выдачи денег не всегда обязательно;

- при предоставлении залога он остается в распоряжении заемщика;

- решение в среднем принимается за один час (но может затянуться до 3 дней);

- можно закрыть обязательства досрочно;

- лояльные требования к заемщикам;

- при оформлении нецелевых продуктов не нужно отчитываться о тратах.

Но у потребкредитов есть несколько недостатков:

- риск повышения процентов при отказе от страховки;

- неправильный выбор способа погашения повлечет лишние расходы в виде комиссии, штрафов за просрочку с первого же дня;

- доступность этого банковского продукта может стать причиной увеличения кредитной нагрузки.

Но банковские кредиты выгоднее микрозаймов в МФО, ссуд в кооперативах и даже кредитных карт.

На сколько лет можно взять кредит на потребительские нужды

Срок предоставления потребительской ссуды зависит от нескольких факторов:

- от итоговой суммы;

- от процентной ставки;

- от кредитного продукта.

Средний срок потребкредита составляет 3–5 лет. Но при оформлении целевых займов (к примеру, покупки в кредит бытовой техники), он может составлять 3–6 месяцев. При получении особых потребкредитов заемщик сможет рассчитывать на 10-летний срок погашения с пролонгацией.

Документы для оформления кредита

Из документов потребуется паспорт и второй документ: водительское удостоверение или СНИЛС, а также справка о доходах по форме банка или 2-НДФЛ от работодателя. Дополнительно банк может запросить сведения об имеющемся в собственности имуществе и данные контактных лиц.

Страховка по кредиту

Существует только два вида обязательного страхования имущества заемщика: при ипотеке (страхуется ипотечная недвижимость), при автокредите (страхуется автомобиль). Страхование жизни и здоровья заемщика — не его обязанность. Также страховка не должна влиять на решение банка о выдаче займа.

Однако часто финансовые организации при оформлении страховки снижают ставку (а вернее — повышают ее при отказе от страхования). Поэтому первоначально нужно рассчитать размер ежемесячного платежа со страховкой и без нее — иногда размер страховых взносов становится причиной существенной переплаты.

Экспресс-кредит

Под экспресс-кредитами понимаются не только микрозаймы в МФО, но и быстрые денежные займы на карту, оформляемые максимум в течение часа. Такие виды кредитных продуктов отличаются небольшой суммой (до 100–150 тысяч рублей), минимальными требованиями к заемщику и, увы, повышенными ставками. Но они все же гораздо выгоднее микрозаймов и ссуд в ломбардах.

Если вы попали в сложную финансовую ситуацию и больше не можете обслуживать потребительские кредиты и прочие обязательства, бесплатно проконсультируйтесь с банкротным юристом. Специалист расскажет, как списать банковские и многие другие долги. Закажите обратный звонок через онлайн-форму на странице.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.