Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Взыскание долгов с ИП в 2024 году

У предпринимателей с момента регистрации ИП появляются обязательства перед СФР и ФНС. Если человек еще берет кредиты, заключает сделки — он должен платить и по ним. В связи с событиями 2020 года у бизнесменов образовались задолженности, люди подают заявления на ликвидацию.

Как происходит взыскание долгов с ИП, который прекратил деятельность или еще работает? Можно ли отказаться от предпринимательства, если есть долги?

Кто отвечает по долгам предпринимателя?

Индивидуальный предприниматель является физическим лицом и отвечает по долгам всем своим имуществом:

- во время работы и предпринимательской деятельности;

- после закрытия ИП.

Физлицо заплатит за свое неудачное ИП по всем задолженностям:

- страховые взносы перед Соцфондом;

- налоговые недоимки перед ФНС, штрафы, пени;

- компенсации и неоплаченные зарплаты наемных работников;

- кредиты в банках и долги поставщикам.

Российское законодательство позволяет предпринимателям закрыться при наличии долгов перед бюджетом или частными лицами, но обязательства будет исполнять физлицо-бывший ИП. Если ИП закрылся с долгами, он продолжает нести ответственность по кредитам, зарплатам, налогам. По-прежнему начисляются проценты и пени.

Кто является кредитором ИП?

На практике чаще всего в роли кредиторов предпринимателя выступают:

- банки и МФО;

- бывшие работники;

- ФНС и СФР;

- контрагенты — лица, с которыми ИП заключал сделки.

Самыми защищенными кредиторами выступают наемные работники. Дело в том, что задолженности перед ними не списываются ни в банкротстве, ни другими способами.

Как работает взыскание долгов с индивидуального предпринимателя?

У кредиторов есть несколько вариантов действий по ГК РФ, № 127-ФЗ, НК и ТК РФ.

Досудебное урегулирование спора

Юристы говорят, хороший спор — это тот, который не дошел до суда. Стороны экономят деньги, нервы и время.

Досудебное урегулирование конфликта называется на юридическом языке «претензионной работой». Кредитор направляет индивидуальному предпринимателю письмо об истребовании займа — претензию. В ней перечисляются основания обращения, размер долга, способы погашения, должника предупреждают о намерении обратиться в суд. В претензии указывается срок погашения долгов.

Обычно бывшие ИП не реагируют на подобные письма. Если у человека есть долги, и их нечем отдавать, он выбирает классическую модель — избегание.

Заявление в суд

Подсудность долгов ИП

В каком суде взыскивают долг с ИП? Арбитражный суд рассматривает хозяйственные споры, то есть:

- обе стороны имеют статус ИП или юрлицо;

- гос.орган взыскивает долг по предпринимательству — например, Социальный фонд РФ взыскивает недоимку по взносам, или Роспотребнадзор требует штраф;

- банк взыскивает деньги по кредиту на развитие бизнеса — договор подписан с ИП.

В суде общей юрисдикции рассматривают дела, где:

- Одна из сторон физлицо — например, работник, самозанятый, покупатель, арендодатель-гражданин, получатель алиментов;

- Происходит взыскание долгов физического лица с ИП:

- по потребительским кредитам, микрозаймам, ипотеке — если человек брал деньги как физическое лицо;

- по штрафам, налогам гражданина — за нарушение ПДД, имущественный налог на квартиру;

- долги по ЖКХ.

- Долги с ИП, который прекратил деятельность, взыскиваются через суд общей юрисдикции. В суд предоставляется выписка из ЕГРИП, где указана дата снятия с учета.

Как происходит взыскание долгов в суде?

Кредитор подает в суд исковое заявление и документы, подтверждающие основания и размер задолженности, соблюдение претензионного порядка, порядок расчетов.

По долгу до 500 000 рублей, можно получить судебный приказ в упрощенном порядке. Предпринимателя даже не будут вызывать в суд, рассмотрение проводится на основании документов. Этим часто пользуются банки и МФО — предоставляют кредитный договор и выписку по счету, и суд не глядя выдает приказ на взыскание.

К счастью, отменить судебный приказ также просто — нужно подать возражения в тот же суд в течение 10 дней. Форма возражений и инструкция по отмене судебного приказа есть в этой статье.

Когда решение суда или приказ вступили в силу, кредитор может провести взыскание долга с ИП по исполнительному листу:

- подать документы в ФССП;

- подать исп.лист или приказ в банк, где у должника открыты счета.

Банк обязан списывать деньги со счетов ИП на основании документов из суда.

Если за дело принимаются судебные приставы, проводится:

- проверка счетов и списание денег. Из ФНС пристав узнает о банковских счетах и электронных кошельках должника, затем направляет в банки инкассо на списание денег. Если предприниматель прекратил деятельность и устроился на работу, об этом появятся сведения в СФР, тогда пристав направит испол.лист и из зарплаты будут удерживать до 50% в погашение долга;

- проверка имущества. Росреестр содержит сведения о недвижимости, ГИБДД — об автомобилях. Пристав обязан выйти по адресу ИП — домашнему или офисному, описать движимое имущество на месте, но в связи с пандемией эти действия не проводятся.

- арест имущества — например, машины ИП, оборудования. Приставы могут арестовать имущество, защищенное законодательным иммунитетом, например, единственное жилье, но продать его они не вправе;

- изъятие имущества и продажа на торгах;

- ограничения: запрет на выезд за пределы РФ, временное лишение водительских прав.

В реальности судебные приставы работают, скажем так, без инициативы. ФССП перегружена делами, в производстве у одного пристава сотни дел одновременно. Что делать, и как взыскать долг по-быстрому?

- Проверять должника самостоятельно, по своим источникам. В особенности это касается спрятанного имущества — взыскатель вправе сообщать приставу всю известную информацию: о счетах за границей, электронных кошельках, о совместном имуществе супругов, о движимом имуществе, которое можно продать (катера, снегоходы, трактора, оборудование);

- Организовать проверку активов бизнеса. Например, нанять юристов для проверки сделок, возможных недочетов. При наличии фактов обратиться в суд за оспариванием сделок и возвратом имущества.

Кредиторы вправе через суд оспорить сделки, где фигурирует недобросовестный предприниматель. По закону оспаривать сделки можно без банкротства, но добиться результата будет сложнее. Придется доказать, что сделки заключались с целью вывести имущество и не платить. А если ИП платит по 500 рублей в месяц — пристав скажет, что долг потихоньку выплачивается.

Например: предприниматель заключил сделку по продаже дорогого автомобиля по цене в 3 раза ниже рыночной. Сделка заключалась полгода назад, а просрочка началась год назад. Такую сделку признают недействительной, если:

- авто продано родственнику или аффилированному лицу (бизнес-партнеру, бывшему супругу);

- деньги не получены, либо выплачены наличными и исчезли в неизвестном направлении.

По оспоренной сделке автомобиль возвратят предпринимателю, пристав или финуправляющий опишет его и продаст с торгов.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Возбуждение банкротства

Это последний вариант, но он может сработать. Кредиторы вправе обратиться с заявлением в арбитражный суд, если:

- предприниматель должен больше 500 000 рублей (без пеней и неустоек);

- платежи просрочены на 3 месяца и больше.

За 15 дней до подачи заявления в суд нужно опубликовать на ЕФРСБ заявление о намерении банкротить предпринимателя. Для работающего ИП это серьезная угроза, и будьте уверены, он найдет деньги, чтобы расплатиться, либо вы заключите соглашение о порядке расчетов, возьмете залог либо поручительство.

Если ИП не отреагировал, суд рассматривает документы, назначает процедуру банкротства и финансового управляющего для дела. Далее:

- формируется реестр требований кредиторов (РТК), куда с заявлениями подаются все кредиторы предпринимателя (включая бывших работников);

- если бизнесмен может погасить более 50% долгов за 3 года, закрывать ИП ему не будут. Более выгодной будет реструктуризация в банкротстве ИП — долги выплачиваются по фиксированному графику, медленно, но верно.

- Если реструктуризация невозможна, вводится реализация имущества при банкротстве. Финуправляющий формирует конкурсную массу из имущества предпринимателя. Если в банкротстве оспариваются сделки ИП, возвращенное имущество тоже направляется на торги. Если у должника ничего нет, финуправляющий отчитается суду, что конкурсная масса не сформирована. Долги спишут без выплат.

При банкротстве должника у кредиторов есть возможность:

- Привлечь имущество супруга ИП. По нормам Семейного законодательства, общее имущество супругов тоже может привлекаться в банкротстве для погашения требований кредиторов. Этим часто пытаются воспользоваться банки — даже до признания несостоятельности должников запугивают тем, что отберут все.

В конкурсную массу включается имущество, нажитое в браке: квартиры, автомобили, счета в банке, доли в ООО. Если квартира, к примеру, досталась супругу банкрота по наследству, через дарственную, она не участвует в деле. Если же они купили или построили жилье после свадьбы — недвижимость подлежит продаже за долги.

Супруги часто пытаются спасти собственность: заключают договоры о разделе имущества, брачные контракты и так далее. Но банкротных юристов обмануть нелегко: сделки оспариваются, общее имущество идет в конкурсную массу.

- Признать недобросовестность должника, чтобы суд не списывал долги. Под недобросовестными действиями понимаются:

- заключение сделок без договоров, без платежных поручений. Иными словами, это ситуации, когда ИП не может отчитаться по подозрительным сделкам;

- заведомый обман: ИП завышал доход при оформлении кредитов, искусственно наращивал задолженность. Такие действия квалифицируются по КоАП и по УК РФ. Кроме несписания задолженностей ИП будет грозить еще и ответственность (штрафы, принудительные работы, ограничение и лишение свободы);

- попытки спасти имущество от продажи: заключение сделок с доверенными людьми и по низкой стоимости, дарение имущества, заключение брачного контракта перед банкротством.

Предприниматель может и сам стать инициатором банкротства, чтобы списать бюджетные отчисления, налоги и кредиты. Если ИП подал на банкротство, у кредитора есть 2 месяца с даты публикации о введении процедуры, чтобы включиться в реестр РТК и поучаствовать в деле.

Далее события разворачиваются так:

- Если у предпринимателя есть имущество, финуправляющий выставляет его на торги (электронный аукцион). Продажи идут в 3 этапа, с каждым разом цена становится ниже. На финальном этапе оставшееся имущество предлагается кредиторам в счет уплаты долга. Если что-то было под залогом — 80% от суммы этого объекта причитается залоговому кредитору.

- Если у предпринимателя нет имущества и дохода, конкурсная масса не формируется. Задолженности будут списаны, за исключением долгов бывшим работникам.

- Если действия предпринимателя будут признаны недобросовестными, суд не спишет задолженности, они останутся на человеке.

Закрытие статуса предпринимателя не освобождает вас от обязанности платить. Продолжается начисление пеней, штрафных санкций, просрочек и неустойки, согласно нормам ГК и условиям кредитных договоров. Нужна правовая поддержка? Обращайтесь, наши юристы смогут вам помочь и подсказать, как действовать в сложных обстоятельствах!

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

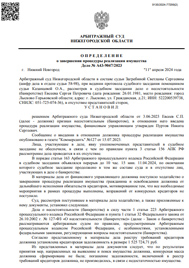

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

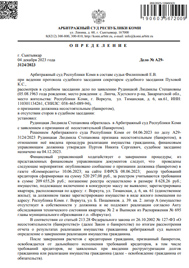

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.